- •Вопросы к зачету по дисциплине: «Налоговое право (общая часть)»

- •1. Понятие налога, сбора и пошлины: соотношение, признаки.

- •Признаки налога:

- •Признаки сбора:

- •2. Налоговое право: предмет, метод, место в системе финансового права.

- •Предмет нп (ст. 2 нк рф, перечень исчерпывающий):

- •Система нп

- •Тузик, место!!!

- •Наша кафедра рассматривает налоговое право как подотрасль финансового права.

- •3. История налогообложения.

- •4. Теории налогообложения д. Рикардо и а. Смита.

- •Общие усилия обоих

- •5. Налогоплательщики: понятие, права и обязанности.

- •6. Источники налогового права. Законодательство о налогах и сборах.

- •1. Конституция рф

- •2. Международные договоры

- •Чем может быть обусловлено двойное налогообложение?

- •3. Законодательство о налогах и сборах

- •Какие элементы налога можно установить на уровне субъекта рф и мо:

- •Признание нпа противоречащих нк рф:

- •4. Решения кс рф *

- •7. Соотношение понятий «система налогов и сборов» и «налоговая система».

- •Система налогов

- •Модели системы налогов

- •8. Функции налогов.

- •9. Налоговая тайна.

- •Различай!

- •10. Принципы налогообложения.

- •Немецкий учёный Вагнер

- •Пепеляев

- •Налоговые органы: понятие, права и обязанности.

- •Полномочия фнс

- •Права и обязанности

- •Налоговый контроль как вид финансового контроля и его классификация.

- •Налоговые агенты: понятие, права и обязанности.

- •Права и обязанности

- •Юридический состав налога.

- •Обязательные элементы налогообложения и их характеристика

- •Прямые и косвенные налоги: критерии разграничения.

- •16. Понятие налоговой обязанности. Основания для возникновения, изменения и прекращения налоговой обязанности.

- •Возникновение

- •Прекращение

- •Изменение

- •17. Налоговые правоотношения: понятие, особенности, виды.

- •18. Субъекты налоговых правоотношений: понятие и их классификация.

- •19. Формы и методы налогового контроля: понятие и соотношение этих категорий.

- •20. Особенности правового статуса кредитных организаций как субъектов налоговых правоотношений.

- •21. Налоговое правонарушение: понятие и признаки.

- •22. Понятие и виды налоговых льгот.

- •23. Налоговые санкции.

- •24. Налоговые проверки их виды. Порядок проведения налоговых проверок.

- •Камеральные налоговые проверки;

- •Сроки проведения выездной налоговой проверки

- •Акт налоговой проверки

- •Процедуры, возможные при проверке

- •Встречная проверка (прямо не упомянутая, но существует в нк — ст 93.1)

- •25. Способы обеспечения исполнения обязанностей по уплате налогов и сборов.

- •26. Общие условия привлечения к ответственности за совершение налоговых правонарушений. Обстоятельства, исключающие привлечение лица к ответственности за совершение налоговых правонарушений.

- •27. Порядок обжалования действий (бездействия) и решений налогового органа.

- •28. Виды нарушений банком обязанностей, предусмотренных законодательством о налогах и сборах, и ответственность за их совершение.

- •29. Сроки уплаты налогов и сборов, основания их изменения.

- •Законодатель выделяет перечень обстоятельств, которые исключают изменение срока уплаты налога (ст. 62 нк рф):

- •30. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

- •31.Анализ основных правонарушений, закрепленных в нк рф.

- •Разберем некоторые: Нарушение порядка постановки на учет в налоговом органе (статья 116 нк)

- •Налоговая от-ть за уклонение налогоплательщика от уплаты налога (ст. 122 нк)

- •Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (ст.123 нк)

- •34.Обстоятельства, смягчающие и отягчающие ответственность за совершение налоговых правонарушений.

- •Понятие и функции

- •Задачи:

- •Полномочия:

- •Осуществляет контроль и надзор за:

- •36.Сроки давности привлечения к ответственности за совершение налоговых правонарушений.

10. Принципы налогообложения.

Основные принципы налогообложения А.Смита

Справедливости – сообразно со своими средствами, т.е. соответственно тем доходам, которые получают граждане.

Определенности – налог должен быть определен, а не производен; за что и сколько платит -плательщик должен знать!

Удобства – налог должен взиматься в такое время и таким способом, которые удобны для плательщика (безналичный платеж, посредники)

Экономии – извлечение из кармана населения возможно меньше сверх того, что поступает в кассы государства (издержки на налоговое администрирование не должно быть больше суммы налоговых доходов)

Немецкий учёный Вагнер

Финансово-технические принципы |

|

Народнохозяйственные принципы |

|

Принципы справедливости |

|

Принципы податного управления |

|

В НК РФ

Принцип законности

Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными НК РФ признаками налогов или сборов, не предусмотренные НК РФ либо установленные в ином порядке, чем это определено НК РФ.

ЗАПОМНИ: НЕЛЬЗЯ УСТАНАВЛИВАТЬ НОВЫЕ НАЛОГИ, НЕ ПРЕДУСМОТРЕННЫЕ В НК РФ

Принцип всеобщности и равенства налогообложения

Каждое лицо должно уплачивать законно установленные налоги

При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога

Принцип недискриминационного характера

Не допускается установление налогов исключительно для каких-то групп налогоплательщиков, выделяемых по полу, расе, национальности, религии.

Принцип определенности (ясности)

Налог, который должен уплачивать каждый, должен быть точно определен, определено время его уплаты, способ и размер налога должны быть ясны и известны как самому налогоплательщику, так и всякому другому.

Принцип экономической обоснованности

Налоги и сборы должны иметь экономическое основание и не могут быть произвольными.

Экономическое основание налогов – наличие объекта налогообложения (имущественной базы) и обоснование налоговой ставки.

Принцип обеспечения единого экономического пространства РФ

Принцип установления налогов только в НК либо в порядке, определенном в НК

Принцип определения всех элементов налогообложения

Принцип приоритета прав налогоплательщика при толковании актов законодательства о налогах и др.

Все принципы можно разделить на три группы (Брызгалин)

Пепеляев

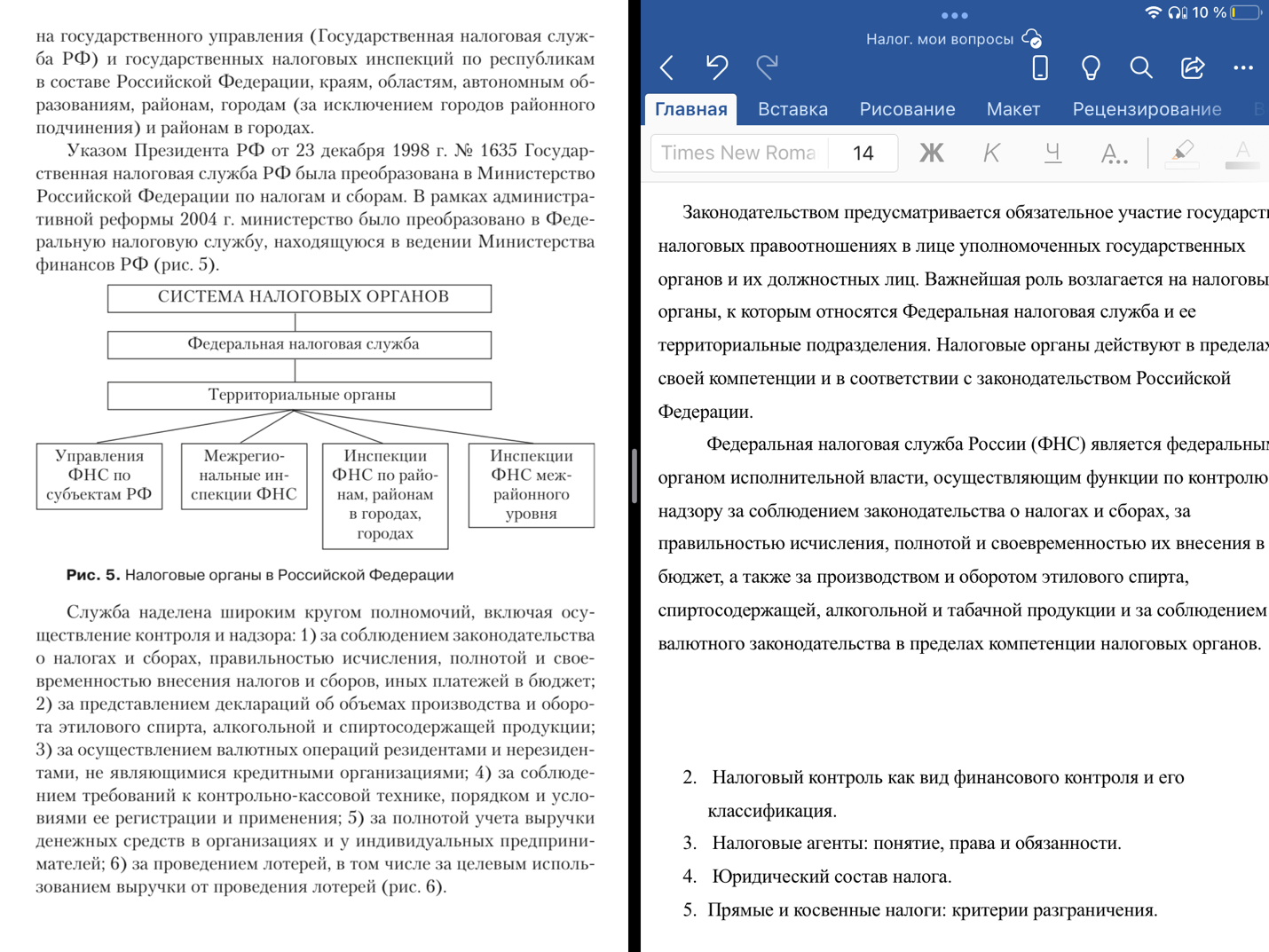

Налоговые органы: понятие, права и обязанности.

З аконодательством

предусматривается обязательное участие

государства в налоговых правоотношениях

в лице уполномоченных государственных

органов и их должностных лиц. Важнейшая

роль возлагается на налоговые органы,

к которым относятся Федеральная налоговая

служба и ее территориальные подразделения.

Налоговые органы действуют в пределах

своей компетенции и в соответствии с

законодательством Российской Федерации.

аконодательством

предусматривается обязательное участие

государства в налоговых правоотношениях

в лице уполномоченных государственных

органов и их должностных лиц. Важнейшая

роль возлагается на налоговые органы,

к которым относятся Федеральная налоговая

служба и ее территориальные подразделения.

Налоговые органы действуют в пределах

своей компетенции и в соответствии с

законодательством Российской Федерации.

Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, а в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации иных обязательных платежей. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов, сборов, страховых взносов, и его территориальные органы. Из их ого огромного определения из ст 30 НК можно понять все их функции и полномочия.

Федеральная налоговая служба России (ФНС) является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью их внесения в бюджет, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства в пределах компетенции налоговых органов.