- •1. Понятие налога, сбора и пошлины: соотношение, признаки.

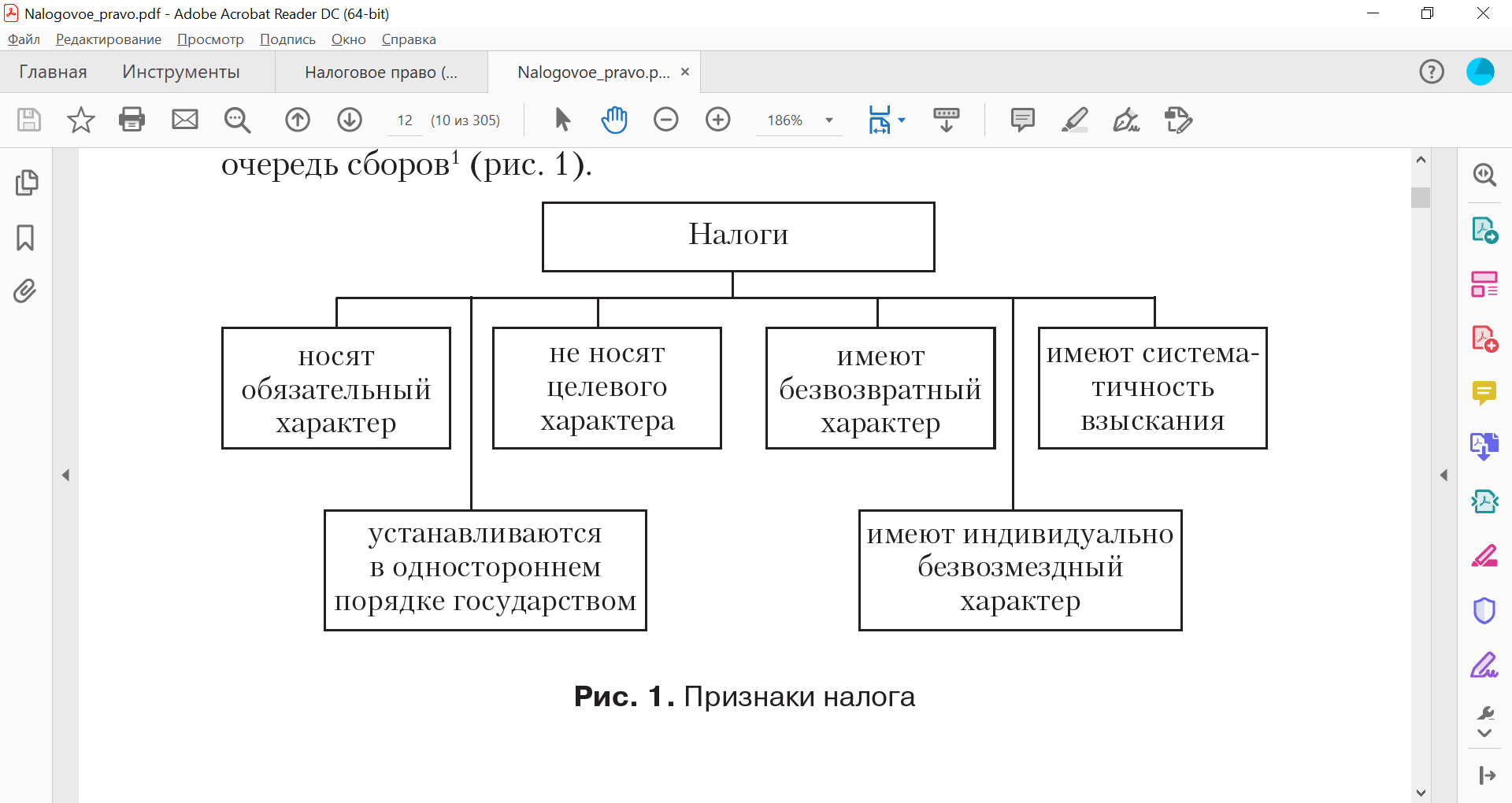

- •Признаки налога:

- •Признаки сбора:

- •Предмет нп (ст. 2 нк рф, перечень исчерпывающий):

- •Система нп

- •Тузик, место!!!

- •Наша кафедра рассматривает налоговое право как подотрасль финансового права.

- •3. История налогообложения. Первый период.

- •Второй период

- •Характеристика:

- •Что в странах происходит (благодаря демократическим пробразованиям):

- •Третий период

- •А что вообще в России-матушке было? Мы ж патриоты.

- •Дальше расцвет налогообложение в эпоху Петра I. А что же он сделал:

- •4. Теории налогообложения д. Рикардо и а. Смита.

- •Общие усилия обоих

- •5. Налогоплательщики: понятие, права и обязанности.

- •6. Источники налогового права. Законодательство о налогах и сборах.

- •1. Конституция рф

- •2. Международные договоры

- •3. Законодательство о налогах и сборах

- •4. Решения кс рф *

- •7. Соотношение понятий «система налогов и сборов» и «налоговая система».

- •8. Функции налогов.

- •9. Налоговая тайна.

- •10. Принципы налогообложения.

- •11. Налоговые органы: понятие, права и обязанности.

- •12. Налоговый контроль как вид финансового контроля и его классификация.

- •13. Налоговые агенты: понятие, права и обязанности.

- •14. Юридический состав налога.

- •15. Прямые и косвенные налоги: критерии разграничения.

- •16. Понятие налоговой обязанности. Основания для возникновения, изменения и прекращения налоговой обязанности.

- •17. Налоговые правоотношения: понятие, особенности, виды.

- •18. Субъекты налоговых правоотношений: понятие и их классификация.

- •19. Формы и методы налогового контроля: понятие и соотношение этих категорий.

- •20. Особенности правового статуса кредитных организаций как субъектов налоговых правоотношений.

- •21. Налоговое правонарушение: понятие и признаки.

- •22. Понятие и виды налоговых льгот.

- •23. Налоговые санкции.

- •24. Налоговые проверки их виды. Порядок проведения налоговых проверок.

- •Камеральные налоговые проверки;

- •25. Способы обеспечения исполнения обязанностей по уплате налогов и сборов.

- •26. Общие условия привлечения к ответственности за совершение налоговых правонарушений. Обстоятельства, исключающие привлечение лица к ответственности за совершение налоговых правонарушений.

- •27. Порядок обжалования действий (бездействия) и решений налогового органа.

- •28. Виды нарушений банком обязанностей, предусмотренных законодательством о налогах и сборах, и ответственность за их совершение.

- •29. Сроки уплаты налогов и сборов, основания их изменения.

- •30. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

- •31.Анализ основных правонарушений, закрепленных в нк рф.

- •32.Обстоятельства, смягчающие и отягчающие ответственность за совершение налоговых правонарушений.

- •33.Федеральная налоговая служба: понятие, задачи, функции, полномочия.

- •Осуществляет контроль и надзор за:

ДОКУМЕНТ К ЭКЗАМЕНАЦИОННОМУ ЗАЧЕТУ

(ЛЕТНЯЯ СЕССИЯ 3 КУРСА)

ПО ПРЕДМЕТУ

НАЛОГОВОЕ ПРАВО

1. Понятие налога, сбора и пошлины: соотношение, признаки.

НК РФ Статья 8. Понятие налога, сбора, страховых взносов

1. Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

2. Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности.

3. Под страховыми взносами понимаются обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования.

|

*** в вопросе какого-то хрена пошлины стоят, так вот: в НК только государственная пошлина есть. Ща о ней кратенько и дальше пойдем.

Государственная пошлина - сбор, взимаемый с лиц, (ФЛ и организации), при их обращении в государственные органы, органы местного самоуправления, органы публичной власти федеральной территории "Сириус", иные органы и (или) к должностным лицам, которые уполномочены в соответствии с законодательными актами Российской Федерации, законодательными актами субъектов Российской Федерации и нормативными правовыми актами органов местного самоуправления, представительного органа федеральной территории "Сириус", за совершением в отношении этих лиц юридически значимых действий, предусмотренных настоящей главой, за исключением действий, совершаемых консульскими учреждениями Российской Федерации.

Когда платим? Когда лица и организации:

1) обращаются за совершением юридически значимых действий, предусмотренных настоящей главой;

2) выступают ответчиками (административными ответчиками) в судах общей юрисдикции, Верховном Суде Российской Федерации, арбитражных судах или по делам, рассматриваемым мировыми судьями, и если при этом решение суда принято не в их пользу и истец (административный истец) освобожден от уплаты государственной пошлины в соответствии с настоящей главой.

Признаки налога:

Обязательный (принудительный характер): Годме указывал, что налог (возможность его взимания) – выражение суверенитета государства). Юр обязанность перед государством

|

Устанавливается в одностороннем порядке без соглашения с плательщиком, взыскивается при неуплате в принудительном порядке

|

Систематичность уплаты |

|

Установление относится к компетенции законодательных (представительных органов) власти публично-правовых образований

|

|

Публичный характер = характерна связь с государством

|

Появились вместе с государством и существуют наряду с займами как основной источник средств обеспечения публичной власти

|

По своей юр форме – индивидуально безвозвратные (безэквивалентные) и безвозмездные, т.е. расходуются на общие нужды государства и общества

|

Не подлежат возврату каждому конкретному плательщику («коллективная возвратность обществу»)

|

Зачисляются в бюджеты бюджетной системы РФ (федеральный бюджет, бюджеты субъектов, местные бюджеты)

|

|

Форма платежа |

Денежная, поскольку бюджет формируется в форме денежных средств +ликвидность денежных средств |

Мера ответственности |

Только штраф

Иные меры гос принуждения: ст. 72 НК Пени – компенсационный характер Арест имущества (прокурор осуществляет) Залог имущества Приостановление операций по счетам (только у организаций и ИП) Взыскание недоимки |

Как правило, не имеют целевого характера, т.е. за счет средств, поступающих от отдельных видов налогов, не обеспечивается финансирование конкретных расходов |

|