7953

.pdfнекоторые особенности, касающиеся определения стоимости заложенной недвижимости.

Стоимость предмета залога при ипотеке может определяться на основе балансовой стоимости имущественного комплекса. У залогодателей - юридических лиц стоимость имущества отражается его по остаточной стоимости на балансе организации. С учетом того, что основные фонды предприятия подвергаются периодической переоценке для приведения их стоимости в соответствие с рыночной ценой на момент переоценки, можно предположить, что остаточная стоимость достаточно реально отражает цену основных фондов предмета залога. Это основывается на заключении независимой оценочной компании, которая должна иметь лицензию оценщика. Несомненно, такая оценка является достоверной, так как осуществляется профессиональными оценщиками на основе проверенных специальных методик оценки имущества. Основной недостаток этого способа состоит в том, что такая оценка происходит без учета возможных изменений в рыночной стоимости заложенного имущества, хотя и отражает реальную стоимость имущества на момент оценки. Кроме того, затраты на оценку возлагаются на заемщика, а они весьма значительны.

Другой способ - это оценка стоимости имущества самим банком. При этом обязательно принимается во внимание фактическое и перспективное состояние конъюнктуры рынка по видам имущества, справочные данные об уровне цен. Преимуществом такой оценки является ее безвозмездность для заемщика, однако, она достаточно трудоемка для банка.

Если заемщик не выполнил в срок своих обязательств по договору, взыскание обращается на предмет залога в пользу банка. Обычно банк не имеет права на самостоятельную реализацию предмета залога на открытых торгах. Для этого предусмотрена специальная процедура, которая производится за определенный процент от выручки предмета залога на торгах.

11

При залоге недвижимости обращение взыскания на предмет залога производится либо по решению суда, либо на основании соглашения сторон, удостоверенного нотариально.

Предметом ипотеки предприятия является предприятие в целом как единый имущественный комплекс. В состав заложенного имущества предприятия входят все принадлежащие ему как юридическому лицу на праве собственности или полного хозяйственного ведения материальные и нематериальные активы, в том числе здания, сооружения, оборудование, инвентарь, сырье, готовая продукция, права требования, патенты и другие исключительные права, а также долги предприятия.

В составе заложенного имущества предприятия включаются: полученные доходы; приобретенное им имущество; произведенные залогодателем улучшения имущества, а также приобретенные предприятием долги в период ипотеки. Договор о залоге предприятия может распространяться как на все его активы, так и на часть активов баланса. Передача предприятия в ипотеку допускается при наличии согласия собственника имущества предприятия или уполномоченного им органа либо на основании решения органа, уполномоченного учредительными документами предприятия. Договор ипотеки предприятия, заключенный с нарушением этого требования, недействителен. Ипотекой предприятия может быть обеспечено денежное обстоятельство, сумма которого составляет не менее половины стоимости активов предприятия.

Не допускается передача в ипотеку предприятия, в отношении которого возбуждено дело о банкротстве либо принято решение о ликвидации или реорганизации.

Ипотекой предприятия обеспечивается денежное обязательство, подлежащее исполнению не ранее чем через год после заключения договора ипотеки.

Состав имущества, передаваемого в ипотеку предприятия, и оценка его стоимости определяются на основе полной инвентаризации имущества

12

предприятия. Акт инвентаризации, бухгалтерской баланс и заключение независимого аудитора о составе и стоимости имущества предприятия являются обязательными приложениями к закладной.

Залогодатель вправе продавать, обменивать, сдавать в аренду, предоставлять взаймы и иным образом распоряжаться имуществом, вносить изменения в состав имущества предприятия, переданного в ипотеку, если это не влечет уменьшения общей стоимости его активов, указанной в закладной, и не нарушает других условий договора ипотеки. Ипотекой предприятия обеспечивают главным образом долгосрочные инвестиционные кредиты. Поэтому залогодержатель вправе принять меры по оздоровлению финансового положения предприятия.

Ипотечный кредит. Ипотечный порядок, обеспечивающий сохранность заложенного имущества и стабильность его цены, создает кредитору экономическую базу для долговременного отвлечения кредитных ресурсов без основательных опасений возврата ссуд заемщиками. Исключительным свойством ипотеки и лучшей гарантией обеспеченности кредита является

право кредитора распорядиться по своему усмотрению недвижимостью

заемщика в случае невыполнения им обязательств по возврату ссуд.

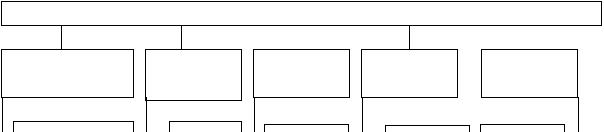

Ипотечное кредитование осуществляется на основе принципов, приведенных на рис. 1

|

Принципы ипотечного кредитования |

|

|

|||

|

|

|

|

|

|

|

Целевое |

Срочность |

13 |

Платность |

Обеспечен |

||

Возвратно |

||||||

назначение |

|

сть |

(проценты |

ие |

||

Рис. 1. Принципы ипотечного кредитования

Практикуются разнообразные виды ипотечных кредитов. Они могут быть классифицированы по следующим признакам:

1.По объекту недвижимости:

- земельные участки;

-предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

-жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

-дачи, садовые дома, гаражи и другие строения потребительского назначения;

-инженерное обустройство земельного участка (прокладку коммуникационных сетей);

-строительство и приобретение готового жилья с целью инвестиций (данное кредитование строительства жилья происходит поэтапно: каждый последующий платеж осуществляется только после завершения его предыдущего этапа)

2.По виду кредита:

-банковские;

-небанковские

14

Данная классификация может быть произведена: по статусу, по принадлежности и по степени специализации (см. табл. 1.).

|

|

Таблица 1 |

|

Ипотечные кредиты |

|

|

|

|

По статусу |

По принадлежности |

По степени специализации |

|

|

|

Банковские |

Государственные |

Универсальные |

Небанковские |

Частные |

Специализированные |

|

Общественные |

|

|

|

|

3.По виду заемщиков как субъектов кредитования:

-кредиты, предоставляемые застройщикам и строителям;

-кредиты, предоставляемые непосредственно будущему владельцу недвижимости. Последние практикуются в тех случаях, когда окончательный владелец недвижимости в период строительно-монтажных работ еще неизвестен; если он не может финансировать проект самостоятельно либо заинтересован только в получении готового объекта.

4.По срокам кредитования.

В ряде стран классификация кредитов различается по срокам (см. табл 2.).

|

|

|

|

Таблица 2. |

|

Классификация кредитов по срокам |

|

||

|

|

|

|

|

Виды |

Великобритан |

Страны конти- |

США |

Россия |

|

|

|

|

|

Краткосрочны |

До 3-х лет |

До 1 года |

До 1 года |

До 1 года |

|

|

|

|

|

Среднесрочны |

3-10 лет |

1-5 лет |

1-10 лет |

1 -3 года |

|

|

|

|

|

Долгосрочные |

Более 10 лет |

Более 5 лет |

Более 10 лет |

Более 3-х лет |

|

|

|

|

|

5.По способу амортизации долга:

- кредит постоянными выплатами; - кредит с переменными выплатами;

6.По условиям погашения кредита:

- амортизационное (аннуитетное) погашение кредита, т.е. равными долями в течение срока погашения (выплачиваемая ипотека);

15

-погашение кредита с плавающей процентной ставкой – « инструмент регулируемой отсрочки платежа» (ролл-оверная ипотека);

-выплата кредита и процентов в конце срока погашения, т.е. нулевым купоном (нулевая ипотека);

-погашение в течение всего срока только процентов, а сам кредит оплачивается единовременно в конце срока (постоянная ипотека).

7. По периодичности рассрочки

- кредиты могут предоставляться с рассрочкой платежей разной периодичности (ежемесячной, квартальной, ежегодной) при фиксированном проценте за непогашенную часть задолженности.

Ипотечное кредитование в жилищной сфере

В мировой практике, в том числе и российской, наибольшее распространение и развитие ипотека и ипотечное кредитование получили в жилищной сфере. Кредитование под залог жилой недвижимости является наиболее развитой (и важной) формой ипотечного кредитования. Жилье в силу присущих ему характеристик: недвижимого характера, легкой оценки, наличием ликвидного рынка недвижимости - выступает идеальным обеспечением по всем обязательствам заемщика. Кроме того, обеспечение финансовых обязательств семьи собственным жильем и потенциальная угроза его потери является сильнейшим мотивирующим фактором своевременного исполнения обязательств.

Основными параметрами любого кредита, в том числе и ипотечного, для приобретения или строительства жилья, являются: залог, размер кредита, срок кредитования, процентная ставка, однако, они имеет особенности, которые отличают его от других видов кредита:

Залог.

Основным видом залога в ипотечном жилищном кредитовании является приобретаемое жилье. В отдельных случаях в качестве залога может быть

16

использовано жилье, в котором проживает заемщик, садовые участки, дачи, гаражи и т.п., но такая недвижимость принимается в залог очень редко.

Размер кредита.

Особенностями этого параметра являются:

-большой размер ипотечной ссуды, вызванный высокой стоимостью

жилья;

-прямая зависимость размера кредита от стоимости залога и платежеспособности заемщика.

В мировой практике размер ипотечного кредита не превышает 70% стоимости залога, хотя для некоторых социальных групп населения он может достигать 90-95% (США, Канада), в России такие условия кредитования предоставляются, например, молодым семьям. По этому параметру российские ипотечные кредиты соответствуют мировой практике.

Поскольку в качестве залога в ипотечном жилищном кредитовании используется приобретаемое жилье, то очевидно, что приобрести жилье только за счет ипотечного кредита невозможно. Поэтому необходимо оплатить разницу стоимости жилья и размером ссуды, которую часто называют первоначальным взносом, из собственных денежных средств заемщика.

Длительный срок кредитования:

- кредит по ипотеке является самым долгосрочным: ссуды выдаются на 15 - 40 и более лет, для того, что бы снизить ежемесячные расходы заемщика по погашению кредита. По этому параметру российские ипотечные кредиты тоже соответствуют мировой практике.

Низкие годовые процентные ставки.

-кредитные средства всегда выдаются на платной и возвратной основе

ипроцентная ставка показывает размер годовых выплат за пользование ссудой. В мировой практике годовая процентная ставка находится в пределах 5 – 8%. В Российской практике этот параметр примерно в два раза выше.

В жилищной сфере применяют следующие виды кредитов:

17

-кредит в денежной форме, которым совместно с первоначальным взносом сразу оплачивается полная стоимость приобретаемого жилья;

-коммерческий кредит, предоставляемый продавцом в виде рассрочки платежа за неоплаченную часть стоимости реализованного жилья, т.е. покупатель при приобретении жилья выплачивает только первоначальный взнос, а остальную сумму погашает периодическими денежными платежами

взаранее оговоренный срок;

-товарный кредит, предоставляемый в виде различных строительных материалов для строительства жилья.

Взаимосвязь основных параметров жилищного ипотечного кредита

Взаимосвязь размера ипотечного кредита, процентной ставки и срока кредитования с учетом ограничений по стоимости заложенного имущества и платежеспособности заемщика, можно установить с помощью несложной экономико-математической модели максимального размера ипотечного кредита.

Для составления модели определяем: 1. Долг по кредиту

Д = К + К* r*n = К*(1 + r*n); |

(1) |

где Д - долг по кредиту; К - размер кредита;

r - годовая процентная ставка;

n- срок кредитования.

2.Общий размер выплат при погашении долга ежемесячными равномерными взносами:

18

В = 12*ко*CCD* n;. |

(2) |

где CCD – ежемесячный совокупный семейный доход;

ко - доля ежемесячных отчислений из CCD на погашение кредита.

Составляем уравнение возвратности, исходя из того, что долг по кредиту и общий размер выплат при погашении долга величины равновеликие ( Д

=В):

К(1 + r*n) = 12*ко*CCD*n.; |

(3) |

Решая уравнение относительно К и вводя ограничения по его размеру получаем экономико-математическую модель максимального размера ипотечного кредита (Кmax) в зависимости от параметров ипотечной программы (r, n, ко), стоимости залога (Z) и платежеспособности заемщика

(CCD):

Кmax = 12*ко*CCD*n /(1 + r*n) <dZ; |

(4) |

В модель вводятся ограничения размера кредита:

1.ограничение по стоимости залога (dZ); где Z – стоимость залога;

d – доля кредита в стоимости залога.

2.ограничение по платежеспособности заемщика, которая определяется минимально допустимым совокупным семейным доходом для получения кредита:

ССDmin> (1 + ко)*МПБ *N*( 1 + кс); (5)

где МПБ – минимальный прожиточный бюджет на одного члена семьи

19

N – количество членов семьи;

кс - доля ежемесячных отчислений из CCD на прочие расходы Влияние изменений основных параметров ипотечного кредита на его

размер, определенных с помощью экономико-математической модели, приведены в табл. 3.

20