- •Предисловие

- •1.1. Понятие, содержание и задачи анализа финансового состояния

- •1.3. Особенности аналитического процесса и приемы анализа финансового состояния предприятия

- •1.4. Анализ активов предприятия

- •1.4.1. Общая оценка имущества или средств предприятия

- •1.4.3. Анализ наличия, состава и структуры оборотных активов

- •1.4.4. Анализ дебиторской задолженности

- •1.5. Анализ пассивов

- •1.5.1. Общая оценка источников средств предприятия

- •1.5.3. Анализ источников оборотных активов

- •1.5.4. Анализ кредиторской задолженности

- •1.6. Анализ платежеспособности предприятия

- •1.7. Анализ потоков денежных средств

- •1.8. Аналитическая оценка вероятности банкротства

- •1.9. Анализ финансовой устойчивости

- •1.10. Анализ прибыльности активов

- •1.11. Методика оценки стоимости чистых активов предприятия и их анализа

- •1.12. Анализ инвестиционной привлекательности предприятия

- •2.1. Значение, задачи и информационная база анализа

- •2.2. Оценка плана по прибыли, анализ его выполнения и динамики

- •2.3.2. Специфичные факторы формирования прибыли

- •2.4. Анализ доходов от ценных бумаг

- •2.5. Перспективный анализ прибыли

- •2.6. Анализ резервов роста прибыли

- •2.7. Анализ рентабельности продукции

- •2.8. Анализ соотношения «издержки - объем - прибыль»

- •2.8.1. Задачи, этапы и предпосылки анализа

- •2.8.2. Классификация издержек на условно-постоянные и переменные и методика их расчета

- •2.8.3. Анализ уровня безубыточности (порога рентабельности)

- •3.1. Содержание, задачи и информационная база анализа распределения прибыли

- •3.2. Анализ налогооблагаемой прибыли

- •3.3. Анализ налогов

- •3.4. Обобщающий анализ распределения прибыли

- •3.5. Анализ формирования чистой прибыли

- •3.6. Анализ социального развития и социальной защищенности коллектива предприятия

- •4.1. Цели и задачи анализа

- •4.2. Анализ формирования и выполнения производственной программы

- •4.3. Анализ ритмичности выпуска продукции

- •4.4. Оценка технического уровня и качества продукции

- •4.5. Анализ выполнения договорных обязательств и реализации продукции

- •4.6. Анализ резервов роста объема производства и реализации продукции

- •5.1. Значение, задачи и источники информации анализа

- •5.2. Анализ затрат на рубль продукции

- •5.3. Анализ структуры и динамики себестоимости продукции

- •5.4. Анализ прямых материальных и трудовых затрат

- •5.5. Анализ косвенных затрат

- •5.6. Анализ себестоимости отдельных видов продукции (изделий, работ, услуг)

- •5.7. Оперативный анализ себестоимости продукции

- •5.8. Функционально-стоимостный анализ

- •6. Анализ трудовых ресурсов предприятия

- •6.1. Значение, задачи и источники анализа

- •6.2. Анализ обеспеченности предприятия трудовыми ресурсами

- •6.3. Анализ использования рабочего времени

- •6.5. Анализ производительности труда

- •6.5.1. Анализ производительности труда по технико-экономическим факторам (инновационным мероприятиям)

- •6.6. Обобщение резервов роста производительности труда по результатам анализа

- •6.7. Анализ фонда заработной платы

- •6.7.1. Анализ состава и динамики фонда заработной платы

- •6.7.2. Анализ формирования средств на оплату труда, включаемых в себестоимость продукции

- •6.7.3. Анализ использования фонда заработной платы

- •7.1. Значение, задачи и источники информации для анализа

- •7.2. Анализ обеспеченности основными средствами

- •7.3. Анализ эффективности использования основных средств

- •7.3.1. Анализ фондоотдачи

- •7.3.2. Анализ обеспеченности предприятия производственным оборудованием и эффективности его использования

- •7.3.3. Анализ использования производственной мощности и площади

- •7.4. Обобщение резервов повышения эффективности использования основных фондов

- •8.1. Значение, задачи и источники анализа материальных ресурсов

- •8.2. Анализ обеспеченности материальными ресурсами

- •8.3. Анализ ритмичности поставок материальных ресурсов

- •8.4. Анализ эффективности использования материальных ресурсов

- •8.5. Анализ влияния эффективности использования материальных ресурсов на результаты деятельности предприятия

- •8.6. Анализ обоснованности и прогрессивности норм расхода материалов

- •8.7. Анализ снижения норм расхода материальных ресурсов

- •8.8. Обобщение резервов повышения эффективности использования материальных ресурсов

- •9.1. Содержание, значение, задачи и источники информации для анализа

- •9.2. Анализ объема и уровня инноваций

- •9.3. Анализ эффективности инновационных проектов

- •9.4. Анализ экономической эффективности использования инноваций

- •Раздел I. Основные средства и нематериальные активы

- •Раздел II. Незавершенные вложения во внеоборотные активы

- •Раздел III. Доходные вложения в активы

- •Раздел IV. Финансовые вложения

- •Раздел V. Дебиторская задолженность

- •Раздел VI. Кредиторская задолженность

- •Раздел VII. Полученные кредиты и займы

- •Оглавление

- •2. Анализ формирования прибыли 116

- •3. Анализ распределения прибыли и социального развития предприятия 178

- •6. Анализ трудовых ресурсов предприятия 275

9.3. Анализ эффективности инновационных проектов

В условиях рыночных отношений при разработке и внедрении нововведений наиболее распространенным является не нормативный, а именно проектный подход. В его основе лежит принцип денежных потоков (cash flow). Целесообразно использовать следующие основные показатели эффективности инновационного проекта:

финансовая (коммерческая) эффективность, учитывающая финансовые последствия для участников проекта;

бюджетная эффективность, учитывающая финансовые последствия для бюджетов всех уровней;

480

• народнохозяйственная экономическая эффективность, учи тывающая затраты и результаты, выходящие за пределы прямых финансовых интересов участников проекта и допус кающие стоимостное выражение.

В основе оценки эффективности инновационного проекта лежит сравнительный анализ объема предполагаемых инвестиций и будущих денежных поступлений. Сравниваемые величины в большинстве случаев относятся к различным временным периодам. Отсюда вытекает необходимость сопоставления доходов и затрат и приведения их в сопоставимый вид.

В общем виде критерии, используемые в анализе эффективности инновационных проектов, можно подразделить на две группы в зависимости от того, учитывается или нет временной параметр:

основанные на учетных оценках (без дисконтирования);

основанные на дисконтированных оценках.

К первой группе относятся критерии:

срок (период) окупаемости (РР);

коэффициент эффективности (ARR);

коэффициент покрытия долга (DCR).

Ко второй группе относятся критерии:

чистый приведенный эффект (NPV);

индекс рентабельности (РI);

внутренняя норма рентабельности (IRR);

модифицированная внутренняя норма рентабельности (MIRK);

дисконтированный срок окупаемости (DPP).

Метод определения срока окупаемости инвестиций в инновационные проекты (РР) следует признать одним из самых простых. Он не предполагает временной упорядоченности денежных поступлений и может быть широко распространенным в аналитической практике. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиций в инновационные проекты. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличе-

481

ния до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом лет, в течение которых инвестиция в инновацию будет погашена кумулятивным доходом.

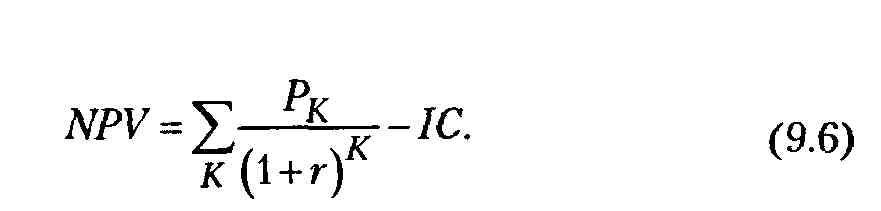

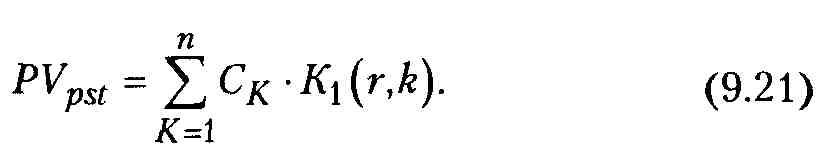

В наиболее общем виде указанный инвестиционный проект Р представляет собой такую модель (используется алгоритмизация, принятая в странах с развитой рыночной экономикой):

![]()

где 1Сi - инвестиция в инновацию в i-м году, i = 1, 2, 3,..., т

(чаще всего считается, что т = 1); CFk - приток (отток) денежных средств в k-м году, где k =1, 2, 3, ..., п; п - продолжительность проекта; r - коэффициент дисконтирования. Общая формула расчета показателя РР имеет вид:

![]()

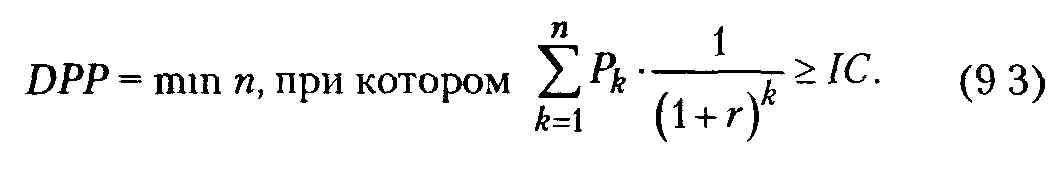

Если же при исчислении показателя РР учитывается временной аспект, то в этом случае в расчет принимаются денежные потоки, дисконтированные по показателю «цена» авансированного капитала (СС), а формула для расчета дисконтированного срока окупаемости (DPP) принимает вид:

В случае дисконтирования срок окупаемости увеличивается, те всегда DPP> РР Иначе говоря, инновационный проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP.

Проиллюстрируем это на простом примере Прежде всего отметим, что в оценке инвестиционных проектов критерии РР и DPP могут использоваться двояко.

• проект принимается, если окупаемость имеет место,

482

• проект принимается только в том случае, если срок окупаемости не превышает установленного в компании некоторого лимита.

Пример.

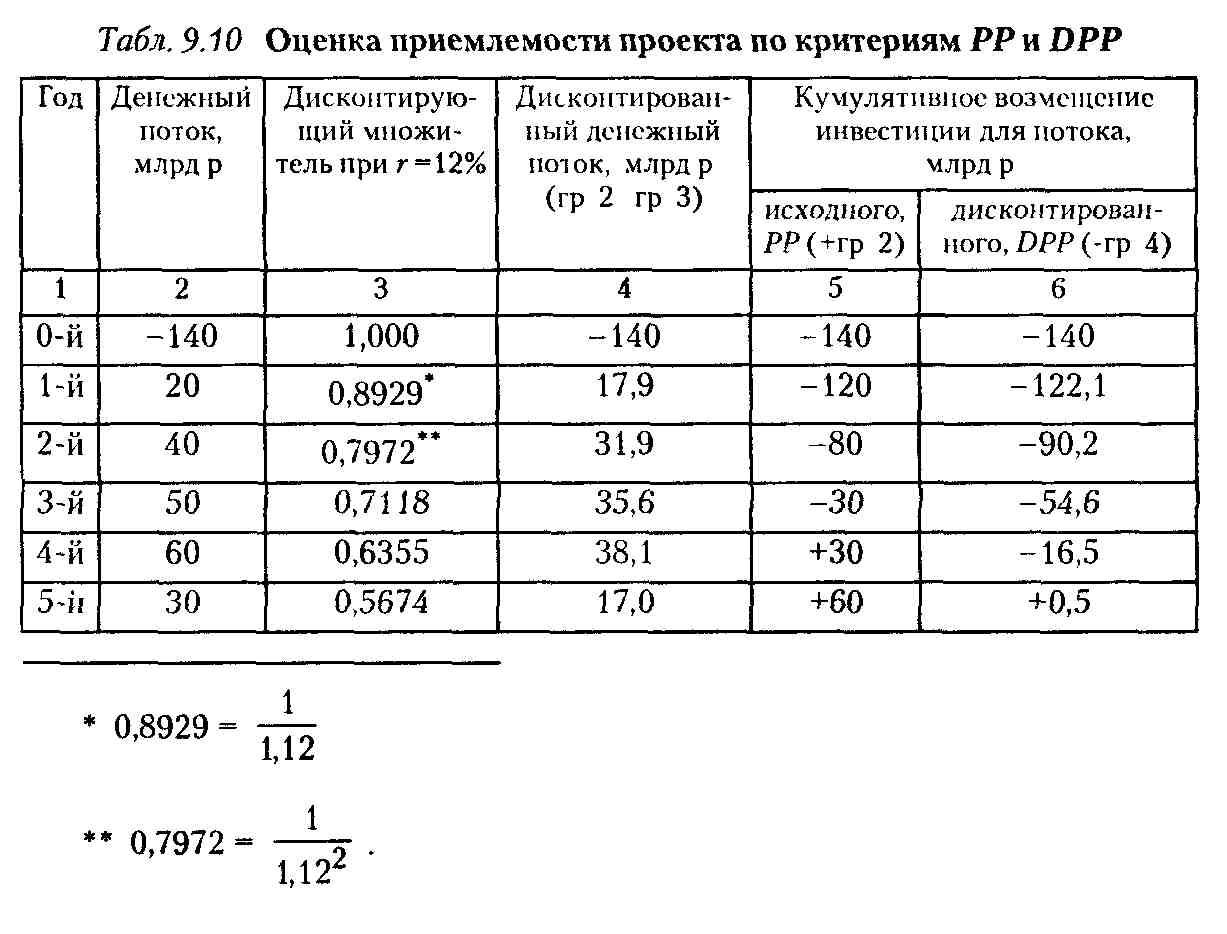

Компания рассматривает целесообразность принятия проекта с денежным потоком, приведенным в гр 2 табл 9.10. Цена капитала компании 12% Как правило, проекты со сроком погашения, превышающем 4 года, не принимаются. Требуется сделать анализ с помощью критериев обыкновенного и дисконтированного сроков окупаемости.

Из приведенных в табл. 9.10 расчетов видно, что РР - 4 годам (при точном расчете РР = 3,5 года), a DPP = 5 годам (при точном расчете DPP = 4,9 года). Таким образом, если решение принимается на основе обыкновенного срока окупаемости, то проект приемлем, если используется критерий дисконтированного срока окупаемости, то проект скорее всего будет отвергнут.

Показатель срока окупаемости инвестиции в инновацию очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать при проведении анализа.

Во-первых, он не учитывает влияние доходов последних периодов. В качестве примера рассмотрим два проекта с оди-

483

наковыми капитальными затратами (13 млрд р.), но различными прогнозируемыми годовыми доходами: по проекту А - 5,3 млрд р. в течение трех лет; по проекту Б - 4,8 млрд р. в течение десяти лет. Оба эти проекта в течение первых трех лет обеспечивают окупаемость капитальных вложений, поэтому с позиции данного критерия они равноправны. Однако очевидно, что проект Б гораздо более выгоден.

Во-вторых, поскольку этот метод основан на недисконти-рованных оценках, то он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением ее по годам. Так, с позиции этого критерия проект А с годовыми доходами 60, 80, 40 млрд р. и проект Б с годовыми доходами 40, 60, 80 млрд р. равноправны, хотя очевидно, что первый проект более предпочтителен, поскольку обеспечивает большую сумму доходов в первые два года. Эти дополнительные средства могут быть направлены в оборот и в свою очередь принесут новые доходы.

В-третьих, данный метод не обладает свойствами аддитивности. Рассмотрим ситуацию, приведенную в табл. 9.11.

Табл 911 Динамика денежных потоков

Год |

Денежные потоки но проектам (vi прд р) |

||||

А |

Б |

В |

А и В |

Б и В |

|

0-й |

-50 |

-50 |

-50 |

-100 |

-100 |

1-й |

0 |

50 |

0 |

0 |

50 |

2-й |

100 |

0 |

0 |

100 |

0 |

3-й |

25 |

75 |

75 |

100 |

150 |

Период окупаемости, лет |

2,5 |

1,5 |

3,5 |

2,5 |

3,5 |

Допустим, что проекты А и Б являются взаимоисключающими, а проект В - независимым. Это означает, что если у предприятия имеются финансовые возможности, то оно может выбрать не только какой-то один из представленных проектов, но и их комбинации, т.е. проекты А и В или проекты Б и В. Если рассматривать каждый проект отдельно с применением показателя «период окупаемости», то можно сделать вывод, что предпочтительным является проект Б. Однако если рассматривать комбинации проектов, то следует предпочесть комбинацию из худших проектов А и В.

484

В то же время существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, может быть целесообразным. В частности, это ситуация, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, чтобы инвестиции в инновацию окупились и как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений. Таким образом, критерий РР позволяет получить оценки, хотя и грубые, о ликвидности и рисковости инвестиционного проекта в инновацию. Понятие ликвидности проекта является условным. Считается, что из двух проектов более ликвиден тот, у которого меньше срок окупаемости. При сравнительной оценке рисковости проектов с помощью критерия РР рассуждаем так: денежные поступления удаленных от начала реализации проекта лет трудно прогнозируемы, т.е. они более рисковы по сравнению с поступлениями первых лет, поэтому из двух проектов менее рисковым является тот, у которого меньше срок окупаемости.

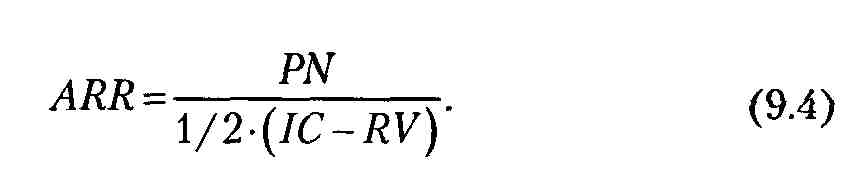

Метод расчета коэффициента эффективности инвестиции в инновацию (ARR) имеет две характерные черты:

он не предполагает дисконтирования показателей дохода;

доход характеризуется показателем чистой прибыли PN.

Алгоритм расчета исключительно прост, что обусловливает возможность широкого использования этого показателя на практике: коэффициент эффективности (ARR) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции в инновацию (коэффициент берется в процентах). Средняя величина инвестиции в инновацию находится делением исходной суммы капитальных вложений на 2, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны. Если же допускается наличие остаточной или ликвидационной стоимости (RV), то ее оценка должна быть исключена:

485

Данный показатель сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей суммы прибыли предприятия на общую сумму средств, авансированных в его деятельность (среднюю).

В принципе, возможно и установление специального порогового значения, с которым будет сравниваться ARR, или даже их системы, дифференцированной по видам проектов, степени риска, центрам собственности и др.

Метод, основанный на коэффициенте эффективности инвестиции в инновацию, также имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной компоненты денежных потоков. В частности, метод не предполагает учет различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет и т.п.

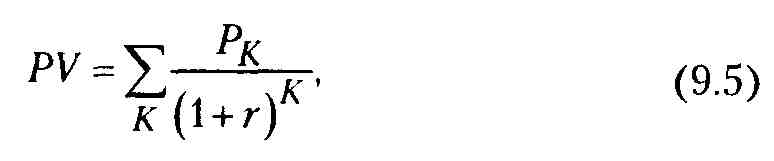

Метод расчета чистого приведенного эффекта (NPV) основан на сопоставлении величины исходной инвестиции (1С) в инновацию с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, то он дисконтируется с помощью коэффициента г, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

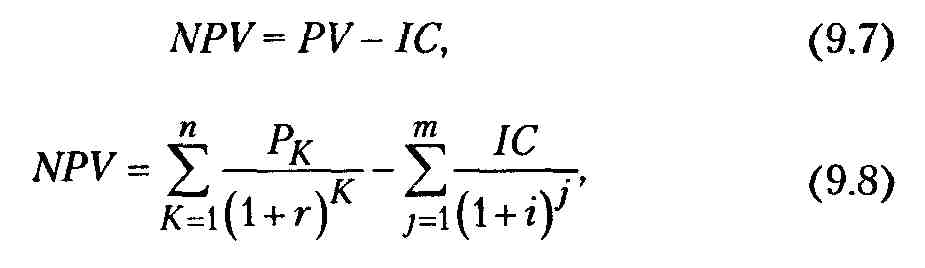

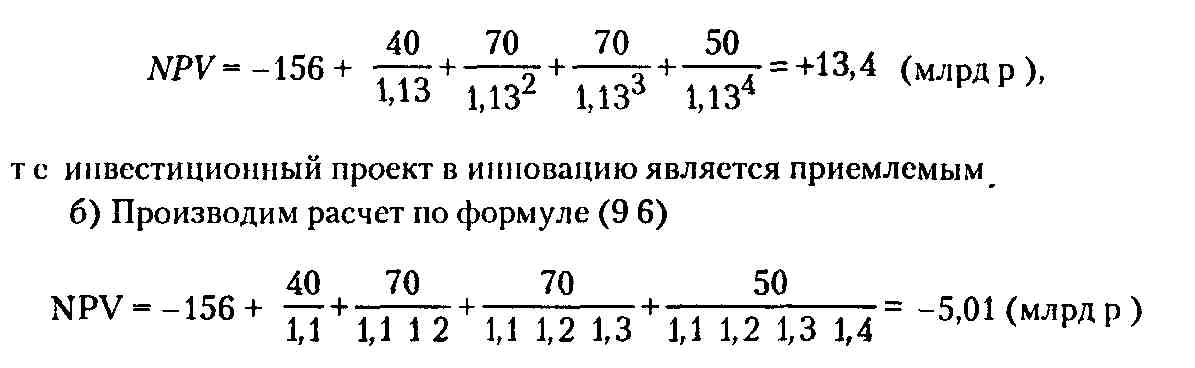

Допустим, делается прогноз, что инвестиция (IС) будет генерировать в течение п лет годовые доходы в размере P1, Р2 , Р3, ..., Рn-Общая накопленная величина дисконтируемых доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам (9.5) и (9.6):

Очевидно, что если:

NPV> О, то инновационный проект следует принять;

NPV< О, то инновационный проект следует отвергнуть;

NPV = 0, то инновационный проект ни прибыльный, ни убыточный.

При прогнозировании доходов по годам необходимо, по возможности, учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным инновационным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, то они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию в инновацию, а последовательное инвестирование финансовых ресурсов в течение т лет, то формула для расчета чистого приведенного эффекта модифицируется следующим образом:

где i - прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, целесообразно разрабатывать и использовать специальные статистические таблицы, в которых табулируются значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т.п. в зависимости от временного интервала и значения коэффициента дисконтирования.

При расчете чистого приведенного эффекта NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах, например, ожидается измене-

487

ние уровня учетных ставок, могут использоваться индивидуализированные по годам коэффициенты дисконтирования Если в ходе имитационных расчетов приходится применять различные коэффициенты дисконтирования, то, во-первых, формула (9 6) неприменима и, во-вторых, проект, приемлемый при постоянной дисконтной ставке, может стать неприемлемым.

Пример

Требуется проанализировать инвестиционный проект в инновацию со следующими характеристиками (млрд р ) - 156,40, 70, 70, 50

Рассмотрим два случая а) цена капитала - 13%, 6) ожидается, что цена капитала будет меняться по годам следующим образом 11%, 12%, 13%, 14%

а) Воспользуемся формулой 9 6

В этом случае инвестиционный проект в инновацию неприемлем

Показатель чистого приведенного эффекта отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого инвестиционного проекта в инновацию Этот показатель аддитивен во временном аспекте, т.е. чистые приведенные эффекты различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля в инновационные проекты

Очевидно, что если

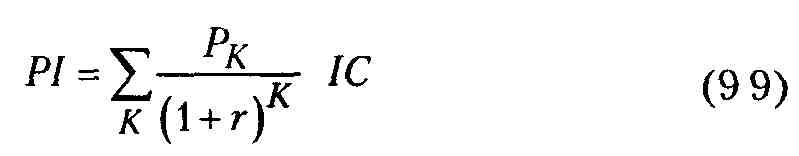

PI > 1, то инновационный проект следует принять,

488

Метод расчета индекса рентабельности инвестиции в инновацию является следствием метода расчета чистого приведенного эффекта Этот индекс рентабельности (РГ) рассчитывается по формуле:

PI< 1, то инновационный проект необходимо отвергнуть;

Р1= 1, то инновационный проект не является ни прибыльным, ни убыточным.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда аль-| тернативных, имеющих примерно одинаковые значения чистых приведенных эффектов (в частности, если два инновационных проекта имеют одинаковые значения чистых приведенных эффектов, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений), либо при комплектовании портфеля инвестиций в инновации с максимальным суммарным значением чистых приведенных эффектов.

В методе расчета внутренней нормы рентабельности инвестиции в инновацию (IRR) под указанной нормой рентабельности понимают значение коэффициента дисконтирования r, при котором NPV проекта равен нулю:

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций в инновацию заключается в следующем: IRR показывает ожидаемую доходность проекта, а следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом Например, если проект полностью финансируется за счет ссуды коммерческого банка, значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

На практике любое предприятие финансирует свою деятельность, в том числе и инновационную, из различных ис-

489

точников, в частности из внешних. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.п., т.е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать «ценой» авансированного капитала (СО- Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера в инновацию, уровень рентабельности которых не ниже текущего значения показателя СС {пли цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта. Эта связь будет следующей: если IRR > СС, то инновационный проект следует принять; IRR < СС, то инновационный проект следует отвергнуть; IRR = СС, то инновационный проект не является ни прибыльным, ни убыточным.

Практическое применение данного метода осложнено, если в распоряжении аналитика нет специализированного финансового калькулятора. В этом случае применяется метод последовательных операций с использованием табулированных значений дисконтирующих множителей. Для этого с помощью таблиц выбираются два значения коэффициента дисконтирования r1 < r2 таким образом, чтобы в интервале (r1, r2) функция NPV = f(r) меняла свое значение с «+» на«-» или с «-» на «+». Далее применяют формулу

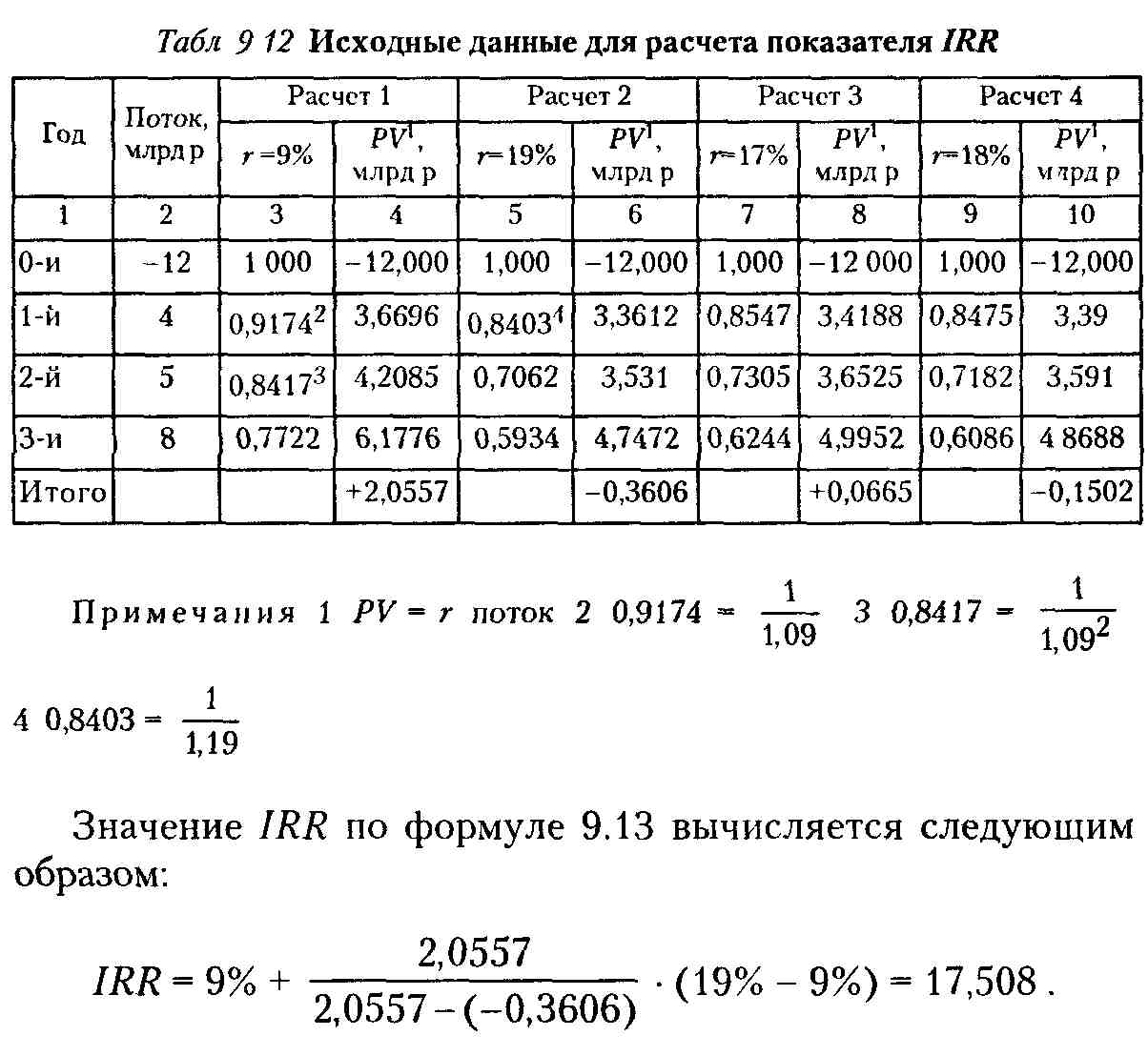

![]()

Требуется рассчитать значение показателя IRR для инвестиционного проекта в инновацию, рассчитанного на три года, требующего инвестиций в размере 12 млрд р. и имеющего предполагаемые денежные поступления в размере 4 млрд р., 5 млрд р., 8 млрд р.

Возьмем два произвольных значения коэффициента дисконтирования: r = 9%, r= 19%. Соответствующие расчеты с использованием табулированных значений на основе формул 9.5-9.7 приведены в табл. 9.12.

![]()

Как видим, метод последовательных итераций обеспечивает весьма высокую точность (отметим, что с практической точки зрения такая точность является излишней). Свод всех вычислений приведен в табл. 9.12. Рассмотренная методика применима лишь к акционерным обществам. На предприятиях, не являющихся акционерными, аналогом показателя СС является уровень издержек производства и обращения в процентах к общей сумме авансированного капитала

Между показателями NPV, PI, IRR, СС имеются следующие взаимосвязи:

если NPV> О, то одновременно IRR > СС и Р1>1;

если NPV< 0, то одновременно IRR< СС и Р1< 1;

если NPV = 0, то одновременно IRR = СС и Р1= 1.

Основной недостаток, присущий внутренней норме рентабельности инвестиции в инновацию (IRR) в отношении оценки проектов с неординарными денежными потоками, не является критическим и может быть преодолен. Соответствующий аналог IRR, который может применяться при анализе любых проектов, называется модифицированной внутренней нормой рентабельности инвестиции в инновацию (MIRR). Алгоритм расчета предусматривает выполнение нескольких процедур. Прежде всего рассчитываются суммарная дисконтированная стоимость всех оттоков и суммарная наращенная стоимость всех притоков, причем и дисконтирование и наращение осуществляются по цене источника финансирования проекта. Наращенная стоимость притоков называется терминальной стоимостью. Затем определяется ставка дисконтирования, уравнивающая суммарную приведенную стоимость оттоков и терминальную стоимость, которая в данном случае как раз и представляет собой MIRR Общая формула расчета имеет вид:

где 0Fi - отток денежных средств в i-м периоде (по абсолютной величине), IFi - приток денежных средств в i-м периоде; r - стоимость источника финансирования данного проекта в инновацию, п - продолжительность проекта

Формула имеет смысл, если терминальная стоимость превышает сумму дисконтированных оттоков

Критерий модифицированной внутренней нормы рентабельности инвестиции в инновацию (MIRR) в полной мере согласуется с критерием чистого приведенного эффекта (NPV) и потому может быть использован для оценки независимых проектов Что касается альтернативных проектов, то противоречия между критериями NPV и MIRR могут возникать, если проекты существенно разнятся по масштабу, т е значения элементов у одного потока значительно больше по абсолютной величине, чем у другого, либо проекты имеют различную продолжительность В таком случае целесообразно применять критерий NPV, не забывая одновременно об учете рисковости денежного потока

В реальной жизни вполне вероятна ситуация, когда необходимо сравнивать инвестиционные проекты в инновацию различной продолжительности Речь идет как о независимых, так и об альтернативных проектах В частности, сравнение независимых проектов может иметь место, когда заранее не известен объем доступных источников финансирования В этом случае проводится ранжирование проектов по степени их приоритетности, т е они как бы выстраиваются в очередь - по мере появления финансовых возможностей проекты последовательно принимаются к внедрению

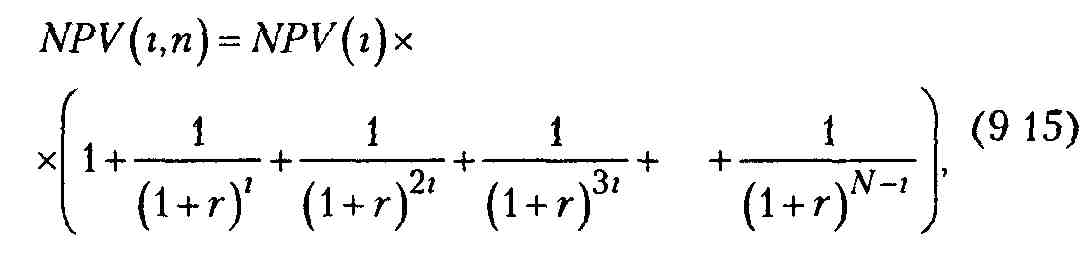

Суммарный чистый приведенный эффект (NPV) повторяющегося инновационного проекта рассчитывается по формуле

где NPV(i) - чистый приведенный эффект исходного проекта в инновацию, i - продолжительность этого проекта, r - ставка дисконтирования в долях единицы, N - наименьшее общее кратное, п - число повторений исходного проекта (оно характеризует число слагаемых в скобках)

493

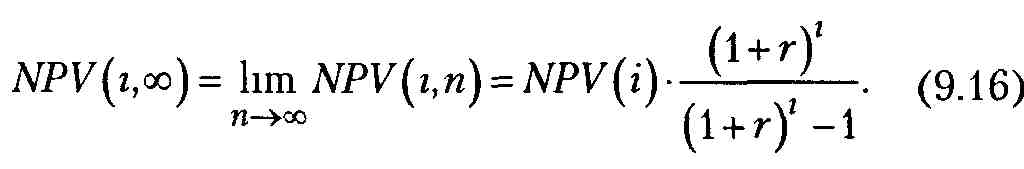

Данную методику можно упростить в вычислительном плане. Так, если анализируется несколько проектов, существенно различающихся по продолжительности реализации, то расчеты могут быть достаточно утомительными. Их можно уменьшить, если предположить, что каждый из альтернативных проектов может быть реализован неограниченное число раз. В этом случае при п —> oо число слагаемых в формуле расчета NPV (t, п) будет стремиться к бесконечности, а значение NPV(t, оо) может быть найдено по известной формуле для бесконечно убывающей геометрической прогрессии:

Из двух сравниваемых инвестиционных проектов в инновацию проект, имеющий большее значение NPV(i, со), является предпочтительным.

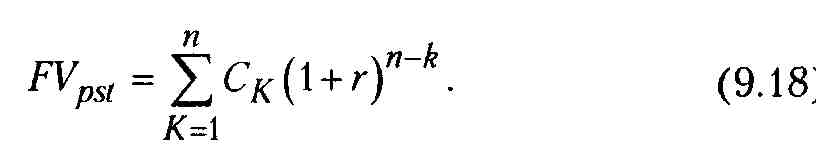

Существует также и такой подход. Рассчитывают чистый приведенный эффект (NPV) однократной реализации каждого проекта. Для каждого проекта находят эквивалентный срочный аннуитет (будущую стоимость FVpst исходного денежного потока), приведенная стоимость которого в точности равна NPVnpo-екта. При этом считается, что генерируемые в рамках одного временного периода поступления имеют место либо в его начале, либо в его конце, т.е. они не распределены внутри периода, а сконцентрированы на одной из его границ. В первом случае поток называется потоком пренумерандо, или авансовым, во втором - потоком постнумерандо. Наращенный денежный поток C1, С2, Сз,..., С„ для исходного потока постнумерандо имеет вид:

![]()

а будущая стоимость FVpst исходного денежного потока (аннуитета) постнумерандо может быть оценена как сумма наращенных поступлений, иными словами-

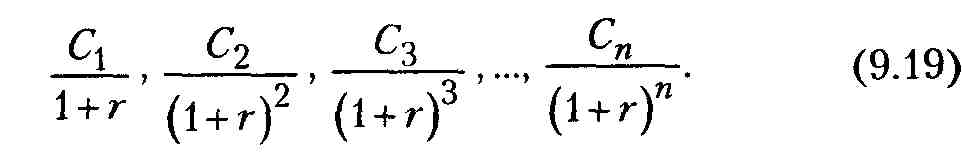

В обратной задаче подразумевается оценка с позиции текущего момента, т.е. на конец периода 0. В этом случае реализуется схема дисконтирования, а расчеты необходимо вести по приведенному потоку. Элементы приведенного денежного потока уже можно суммировать. Их сумма характеризует приведенную, или текущую, стоимость денежного потока, которую при необходимости можно сравнивать с величиной первоначальной инвестиции в инновацию. Следовательно, приведенный денежный поток для исходного потока постнумерандо будет иметь вид:

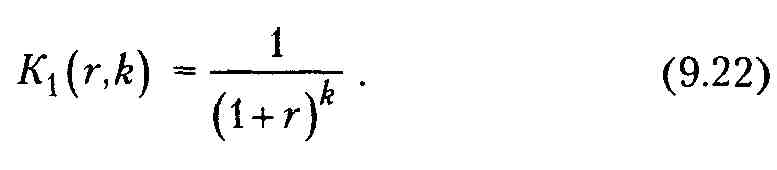

Приведенная стоимость денежного потока постнумерандо PVpst в общем случае рассчитывается по формуле

![]()

Множитель K\(r,k} называется дисконтирующим множителем для единичного платежа и определяется по формуле

Если использовать дисконтирующий множитель, то формулу (9. 20) можно записать следующим образом:

Он показывает на текущий момент цену одной денежной единицы будущего, т.е. чему равна одна денежная единица (например, один рубль), циркулирующая в сфере бизнеса k периодов от момента расчета при заданной процентной ставке (доходности) г и частоте начисления процента.

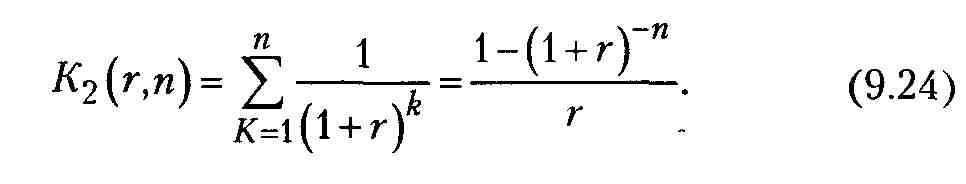

Общая формула для оценки текущей стоимости срочного аннуитета постнумерандо PVapst выводится из формулы 9.20 и имеет вид:

495

Множитель K2(r,n) называется дисконтирующим множителем для аннуитета или коэффициентом дисконтирования ренты (аннуитета) и как сумма членов геометрической прогрессии равен величине:

Экономический смысл дисконтирующего множителя K2(r,n) заключается в том, что он показывает, чему равна с позиции текущего момента величина аннуитета (он представляет собой частный случай денежного потока или финансовую ренту) с регулярными денежными поступлениями в размере одной денежной единицы (например, один рубль), продолжающегося п равных периодов с заданной процентной

ставкой r. Дисконтирующий множитель К2(r,п) полезно интерпретировать и как величину капитала, поместив который в банк под сложную процентную ставку г можно обеспечить регулярные выплаты в размере одной денежной единицы в течение п периодов (выплаты производятся в конце каждого периода).

Таким образом, величина аннуитетного платежа (ЕАА) рассчитывается с помощью формулы 9.23. Предполагая, что найденный аннуитет может быть заменен бессрочным аннуитетом с той же самой величиной аннуитетного платежа, рассчитывают приведенную стоимость бессрочного аннуитета PVa (оо) по формуле

![]()

где А - одно денежное поступление за период (например, год); r- ставка начисления процентов.

496

Данная формула показывает, что поток даже с неограниченным числом платежей имеет все же конечную приведенную стоимость. С финансовой точки зрения это понятно, поскольку деньги, которые поступят через много лет, сейчас мало что стоят (а при высокой инфляции практически ничего не стоят). Эта же ситуация проявляется и при сравнении коэффициентов дисконтирования бессрочного аннуитета и аннуитетов с большим сроком. Также эта формула используется для оценки целесообразности приобретения бессрочного аннуитета, если известен размер денежного поступления за период. В качестве г обычно принимается гарантированная процентная ставка (например, процент, предлагаемый государственным банком). Инвестиционный проект в инновацию, имеющий большее значение PVa (оо), является предпочтительным.

Методам, основанным на повторе исходных проектов, присуща определенная условность, заключающаяся в молчаливом распространении исходных условий на будущее, что не всегда корректно. Во-первых, далеко не всегда можно сделать точную оценку продолжительности исходного проекта; во-вторых, не очевидно, что проект будет повторяться п-е число раз, особенно если он сам по себе достаточно продолжителен; в-третьих, условия его реализации в случае повтора могут измениться (это касается как размера инвестиций в инновацию, так и величины прогнозируемых чистых доходов); в-четвертых, расчеты во всех рассмотренных методах абсолютно формализованы, при этом не учитываются различные факторы, которые являются либо не формализованными, либо имеют общеэкономическую природу (инфляция, научно-технический прогресс, изменение технологий, заложенных в основу исходного проекта, и др.) и т.п. Поэтому к применению подобных методов нужно подходить осознанно в связи с тем, что если исходным параметрам сравниваемых проектов свойственна достаточно высокая неопределенность, то можно не принимать во внимание различие в продолжительности их действия и ограничиться расчетом стандартных критериев.

В анализе эффективности инновационных проектов необходимо по возможности (или если целесообразно) учитывать влияние инфляции. Это можно сделать корректировкой на индекс инфляции (i) либо будущих поступлений, либо ставки

497

дисконтирования. Наиболее корректной, но и более трудоемкой в расчетах является методика, предусматривающая корректировку всех факторов, влияющих на денежные потоки сравниваемых проектов. Основными факторами являются переменные расходы и объем выручки. Корректировка может осуществляться с использованием различных индексов, поскольку индексы цен на продукцию коммерческой организации и потребляемое ею сырье могут существенно отличаться от индекса инфляции. С помощью таких пересчетов исчисляются новые денежные потоки, которые и сравниваются между собой с помощью критерия чистого приведенного эффекта (NPV).

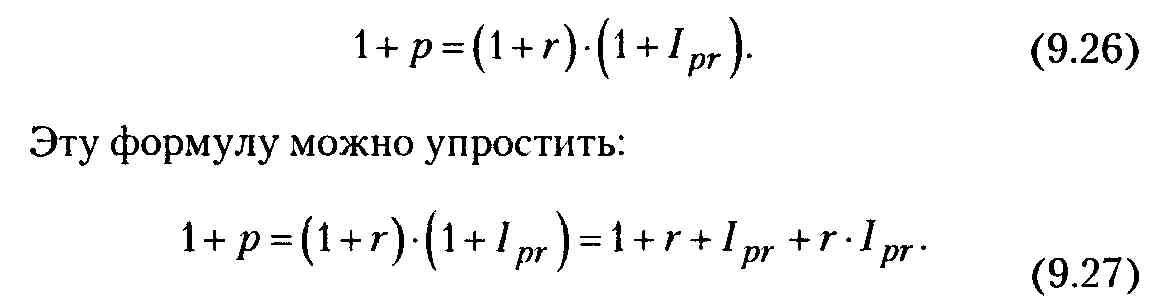

Более простой является методика корректировки ставки дисконтирования на индекс инфляции. Прежде всего рассмотрим логику такой корректировки на простейшем примере.

Пример.

Предприниматель готов сделать инвестицию в инновацию исходя из 9% годовых Это означает, что 500 млн р в начале года и 545 млн р в конце года имеют для предпринимателя одинаковую ценность Если допустить, что имеет место инфляция в размере 6% в год, го для того, чтобы сохранить покупательную стоимость полученного в конце i ода денежного поступления 545 млн р., необходимо откорректировать эту величину на индекс инфляции 545 1,06 - 577,7 (млн р )

Таким образом, чтобы обеспечить желаемый доход, предприниматель должен был использовать в расчетах не 9%-и рост капитала, а другой показатель, отличающийся от исходного на величину индекса инфляции

545 1,06 = 577,7

Последним слагаемым ввиду его малости в практических расчетах пренебрегают, поэтому окончательная формула имеет вид:

![]()

Общая формула, связывающая обычную ставку дисконтирования (r), применяемую в условиях инфляции, номинальный коэффициент дисконтирования (р) и индекс инфляции (Ipr) такова:

Пример.

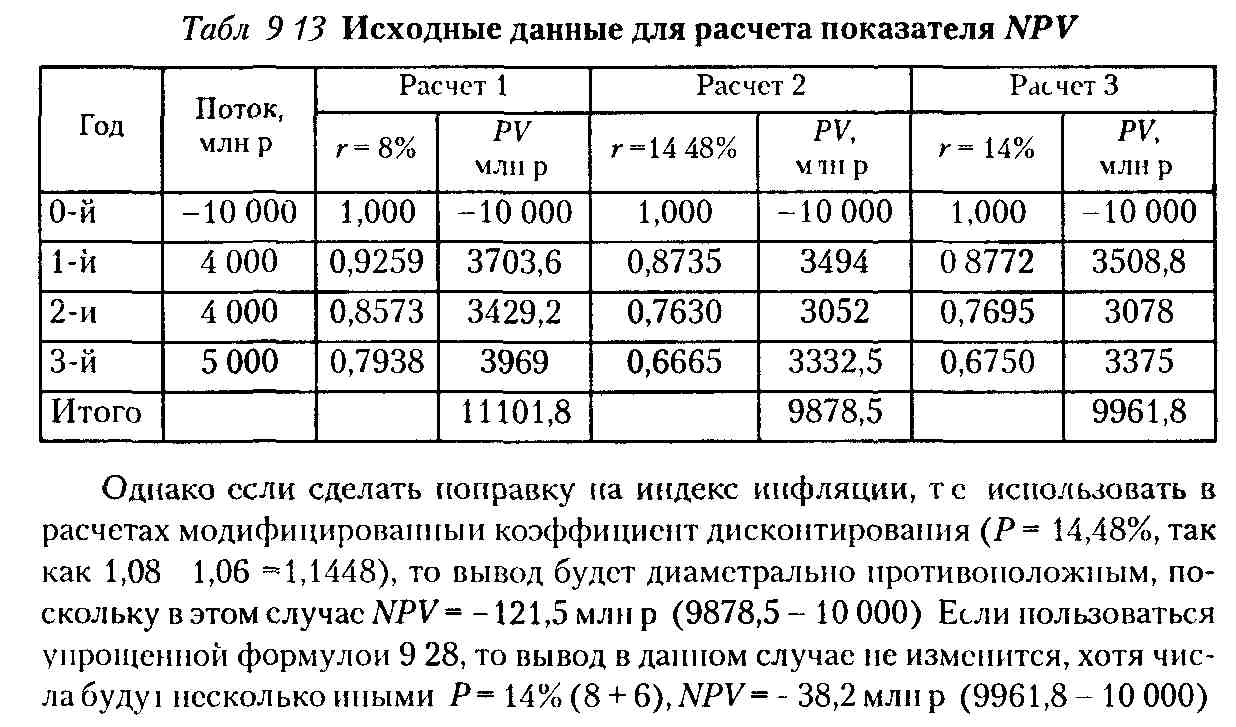

Анализируется экономическая целесообразность реализации проекта при следующих условиях величина инвестиции в инновацию - 10 млрд р , период реализации проекта 3 юда, доходы по годам (в млн р ) 400, 400, 500, текущий копффициент дисконтирования (без учета инфляции) 8%, среднегодовой индекс инфляции 6%

Если оценку делать без учета инфляции, то проект следует принять, поскольку по формуле (9 6) NPV' = +1101,8 млн р

Анализ эффективности инновационных проектов в условиях риска основан на похожих идеях Поскольку основными характеристиками инвестиционного проекта в инновацию являются элементы денежного потока и ставка дисконтирования, то учет фактора риска осуществляется поправкой одного из этих параметров.

Например, один из подходов связан с корректировкой денежного потока и последующим расчетом чистого приведенного эффекта (NPV) для всех вариантов (имитационное моделирование, или анализ чувствительности). Методика анализа в этом случае такова:

по каждому проекту строят три его возможных варианта развития: пессимистический, наиболее вероятный, оптимистический;

по каждому из вариантов рассчитывается соответствующий чистый приведенный эффект, т.е. получают три величины: NPVP,NPVml,NPV0,

499

• для каждого проекта рассчитывается

размах вариации NPV по

формуле:![]()

Существуют модификации рассмотренной методики, предусматривающие применение количественных вероятностных оценок. В этом случае методика имеет вид:

по каждому варианту рассчитывается пессимистическая, наиболее вероятная и оптимистическая оценки денежных поступлений и чистый приведенный эффект {NPV);

для каждого проекта значениям NPVp, NPVml, NPVQ присваиваются вероятности их осуществления;

для каждого проекта рассчитывается вероятное значение чистого приведенного эффекта, взвешенное по присвоенным вероятностям, и среднее квадратическое отклонение от него;

проект с большим значением среднего квадратического отклонения считается более рисковым.

Следует иметь в виду, что величина безрискового эквивалента зависит от ряда факторов и может быть существенно ниже исходной суммы дохода. Таким образом, не исключена ситуация, когда проект, приемлемый без учета фактора риска, становится неприемлемым, если риск принимается во внимание.

Безрисковые эквиваленты можно находить разными способами. Например, можно попытаться оценить вероятность появления заданной величины денежного поступления для каждого года и каждого проекта. После этого составляются новые проекты на основе откорректированных с помощью понижающих коэффициентов денежных потоков и для них рассчитываются чистые приведенные эффекты (понижающий коэффициент представляет собой вероятность появления рассматриваемого денежного поступления). По сути, откорректированный поток и представляет собой поток из безрисковых эквивалентов. Предпочтение отдается проекту, откорректированный денежный поток которого имеет наибольший чистый приведенный эффект. Этот проект считается менее рисковым.

500

Следует иметь в виду, что в рассматриваемых подходах не учтены некоторые факторы, такие как налогообложение, возможное изменение цен на вновь приобретаемое оборудование, его производительность и др. В рамках ситуационного анализа учет этих факторов не представляет принципиальной трудности. При этом все подобные расчеты весьма субъективны и многовариантны, а их результаты ни в коем случае не являются единственным аргументом в пользу принятия того или иного решения.