- •Предисловие

- •1.1. Понятие, содержание и задачи анализа финансового состояния

- •1.3. Особенности аналитического процесса и приемы анализа финансового состояния предприятия

- •1.4. Анализ активов предприятия

- •1.4.1. Общая оценка имущества или средств предприятия

- •1.4.3. Анализ наличия, состава и структуры оборотных активов

- •1.4.4. Анализ дебиторской задолженности

- •1.5. Анализ пассивов

- •1.5.1. Общая оценка источников средств предприятия

- •1.5.3. Анализ источников оборотных активов

- •1.5.4. Анализ кредиторской задолженности

- •1.6. Анализ платежеспособности предприятия

- •1.7. Анализ потоков денежных средств

- •1.8. Аналитическая оценка вероятности банкротства

- •1.9. Анализ финансовой устойчивости

- •1.10. Анализ прибыльности активов

- •1.11. Методика оценки стоимости чистых активов предприятия и их анализа

- •1.12. Анализ инвестиционной привлекательности предприятия

- •2.1. Значение, задачи и информационная база анализа

- •2.2. Оценка плана по прибыли, анализ его выполнения и динамики

- •2.3.2. Специфичные факторы формирования прибыли

- •2.4. Анализ доходов от ценных бумаг

- •2.5. Перспективный анализ прибыли

- •2.6. Анализ резервов роста прибыли

- •2.7. Анализ рентабельности продукции

- •2.8. Анализ соотношения «издержки - объем - прибыль»

- •2.8.1. Задачи, этапы и предпосылки анализа

- •2.8.2. Классификация издержек на условно-постоянные и переменные и методика их расчета

- •2.8.3. Анализ уровня безубыточности (порога рентабельности)

- •3.1. Содержание, задачи и информационная база анализа распределения прибыли

- •3.2. Анализ налогооблагаемой прибыли

- •3.3. Анализ налогов

- •3.4. Обобщающий анализ распределения прибыли

- •3.5. Анализ формирования чистой прибыли

- •3.6. Анализ социального развития и социальной защищенности коллектива предприятия

- •4.1. Цели и задачи анализа

- •4.2. Анализ формирования и выполнения производственной программы

- •4.3. Анализ ритмичности выпуска продукции

- •4.4. Оценка технического уровня и качества продукции

- •4.5. Анализ выполнения договорных обязательств и реализации продукции

- •4.6. Анализ резервов роста объема производства и реализации продукции

- •5.1. Значение, задачи и источники информации анализа

- •5.2. Анализ затрат на рубль продукции

- •5.3. Анализ структуры и динамики себестоимости продукции

- •5.4. Анализ прямых материальных и трудовых затрат

- •5.5. Анализ косвенных затрат

- •5.6. Анализ себестоимости отдельных видов продукции (изделий, работ, услуг)

- •5.7. Оперативный анализ себестоимости продукции

- •5.8. Функционально-стоимостный анализ

- •6. Анализ трудовых ресурсов предприятия

- •6.1. Значение, задачи и источники анализа

- •6.2. Анализ обеспеченности предприятия трудовыми ресурсами

- •6.3. Анализ использования рабочего времени

- •6.5. Анализ производительности труда

- •6.5.1. Анализ производительности труда по технико-экономическим факторам (инновационным мероприятиям)

- •6.6. Обобщение резервов роста производительности труда по результатам анализа

- •6.7. Анализ фонда заработной платы

- •6.7.1. Анализ состава и динамики фонда заработной платы

- •6.7.2. Анализ формирования средств на оплату труда, включаемых в себестоимость продукции

- •6.7.3. Анализ использования фонда заработной платы

- •7.1. Значение, задачи и источники информации для анализа

- •7.2. Анализ обеспеченности основными средствами

- •7.3. Анализ эффективности использования основных средств

- •7.3.1. Анализ фондоотдачи

- •7.3.2. Анализ обеспеченности предприятия производственным оборудованием и эффективности его использования

- •7.3.3. Анализ использования производственной мощности и площади

- •7.4. Обобщение резервов повышения эффективности использования основных фондов

- •8.1. Значение, задачи и источники анализа материальных ресурсов

- •8.2. Анализ обеспеченности материальными ресурсами

- •8.3. Анализ ритмичности поставок материальных ресурсов

- •8.4. Анализ эффективности использования материальных ресурсов

- •8.5. Анализ влияния эффективности использования материальных ресурсов на результаты деятельности предприятия

- •8.6. Анализ обоснованности и прогрессивности норм расхода материалов

- •8.7. Анализ снижения норм расхода материальных ресурсов

- •8.8. Обобщение резервов повышения эффективности использования материальных ресурсов

- •9.1. Содержание, значение, задачи и источники информации для анализа

- •9.2. Анализ объема и уровня инноваций

- •9.3. Анализ эффективности инновационных проектов

- •9.4. Анализ экономической эффективности использования инноваций

- •Раздел I. Основные средства и нематериальные активы

- •Раздел II. Незавершенные вложения во внеоборотные активы

- •Раздел III. Доходные вложения в активы

- •Раздел IV. Финансовые вложения

- •Раздел V. Дебиторская задолженность

- •Раздел VI. Кредиторская задолженность

- •Раздел VII. Полученные кредиты и займы

- •Оглавление

- •2. Анализ формирования прибыли 116

- •3. Анализ распределения прибыли и социального развития предприятия 178

- •6. Анализ трудовых ресурсов предприятия 275

1.3. Особенности аналитического процесса и приемы анализа финансового состояния предприятия

В процессе анализа финансового состояния используются определенные подходы и специальные приемы.

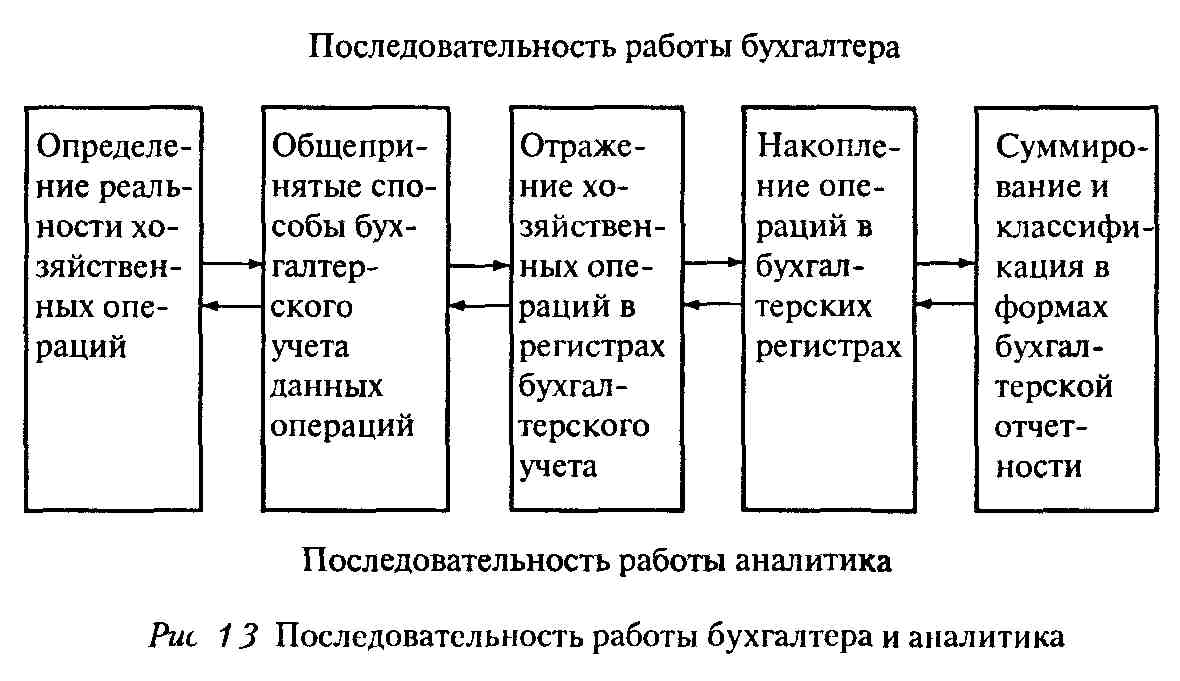

Основополагающим в аналитической работе является способность аналитика логически восстановить хозяйственные операции, суммированные в отчетности, способность повторить работу бухгалтера в обратном порядке. Наглядно этот процесс отражает рис. 1.3.

26

Задача аналитика - представить, насколько это возможно, действительность, которая воплощена в изучаемой информации. Степень глубины этой работы зависит от специфических целей. Этот аналитический процесс требует, чтобы аналитик мог представить сделанные записи и реконструировать в общем виде все или отдельные статьи баланса. Это требует умения представить реальную обстановку, в которой совершаются хозяйственные операции, а также знания методики бухгалтерского учета, используемой при правильном их отражении.

Способность реконструировать хозяйственные операции и знание бухгалтерского учета дают возможность аналитику понимать изменения, произошедшие в отдельных статьях баланса, определить эффект хозяйственных операций и ответить на многие вопросы.

Для реконструкции хозяйственных операций необходимы знания бухгалтерского учета, содержания и порядка составления отчетности. Это дает возможность знать, какую и где информацию можно найти, как реконструировать хозяйственные операции, сделать обоснованные выводы и предположения.

Во многих случаях информация отчетности и учета не может быть использована без дополнительной (аналитической) > обработки.

Таким образом, анализ финансового состояния основывается во-первых, на полном понимании бухгалтерского учета, его языка, значения, важности и ограниченности финансовой информации, содержащейся в отчетности; во-вторых, на специ-

27

алъных приемах анализа, с помощью которых изучаются наиболее важные вопросы для получения обоснованных выводов.

Кроме того, аналитик должен знать взаимосвязь экономической теории, бухгалтерского учета, экономики, финансов, банковского дела и других специальных наук. Он должен иметь определенные навыки извлечения информации, ее обработки и обобщения.

Чтобы выводы по результатам анализа финансового состояния обеспечивали правильное понимание внутренних связей, взаимозависимости и причин возникновения многообразных факторов, аналитику необходимо глубоко знать общие методологические принципы анализа, важнейшими из которых являются: взаимосвязь, взаимообусловленность всех явлений и процессов и их развитие; взаимодействие количественных и качественных факторов; единство целого и части, единство учитываемых единичных явлений и процесса в целом; единство таких противоположностей, как динамичность изучаемых явлений и состояние их на отдельные моменты (даты), и др.

При изучении целого и его частей используется принцип единства анализа и синтеза. В процессе анализа производится расчленение целого на составные части, изучение этих частей, получение частных выводов. Однако этого недостаточно. Получив отдельные выводы, необходимо обобщить их, восстановить целостность исследуемого явления, т.е. анализ следует дополнить синтезом.

Для того чтобы перейти к синтезу, анализ явления должен быть доведен до определенного уровня; чтобы снова перейти к анализу на более высоком уровне, надо завершить работу по обобщению (синтезу) предыдущих результатов. Для реализации этих общеметодологических принципов используют сово купность специальных аналитических приемов.

Одним из приемов анализа финансового состояния являет-хя_чтение баланса и изучение абсолютных величин. Чтение, т е. ознакомление с содержанием баланса, позволяет видеть основные источники средств (собственные, заемные), основные направления вложения средств, состав средств и источников, состав дебиторской и кредиторской задолженности и др. Однако информация только в абсолютных величинах недостаточна для принятия решений, так как на ее основании нельзя оценить динамику показателей, определить место предпри-

28

ятия в отрасли и др Поэтому наряду с абсолютными величинами используются относительные - проценты, коэффициенты, отношения, индексы

При изучении и оценке показателей используются различные виды сравнительного анализа горизонтальный, вертикальный, трендовый С помощью горизонтального анализа определяются абсолютные и относительные отклонения статей (или групп статей) по сравнению с началом отчетного периода, прошлым периодом Вертикальный анализ используется для изучения структуры средств и источников, путем расчета удельного веса (в процентах или коэффициентах) отдельных статей (или групп) в итоговых показателях Например, удельный вес основных, оборотных средств в общей сумме средств предприятия и т п Трендовый анализ базируется на расчете относительных отклонений показателей за ряд лет от уровня базисного года, для которого все показатели принимаются за 100 %.

Кроме того, сравнение проводится исходя из элементарной предпосылки, что каждая цифра имеет значение только в сопоставлении с другой, используемой для оценки и контроля Это дает возможность аналитику делать выводы по отклонениям Сравнение используется и для выбора альтернативных вариантов, например вложения свободных средств и т п

Наиболее известными и широко используемыми инструментами (приемами) анализа финансового состояния являются отношения (коэффициенты), расчет которых основан на существовании определенных взаимосвязей между отдельными статьями баланса Они выражают математическое взаимоотношение между двумя величинами, например 150 100 = 1,5 1 Анализ этих отношений позволяет аналитику выявить скрытые явления Правильное истолкование явления дает возможность увидеть проблемы, требующие более глубокого изучения Полезность анализа отношений для принятия решений зависит от правильности их интерпретации Это самый трудный аспект анализа отношений, так как он требует знания внутренних и внешних факторов их формирования, например общеэкономических условий условии в отрасли политики администрации предприятия и др Интерпретировать отношения надо с большой осторожностью так как одни и те же факторы могут влиять и на числитель и на знаменатель Факти

29

ческий уровень отношений сравнивается с прошлым, с теоретически обоснованным, с отраслевым. Интерпретация отношений должна быть ориентирована на перспективу.

Не следует переоценивать и роль анализа отношений, так как они не имеют универсального значения и могут являться своего рода индикаторами для диагностики. Более углубленный анализ не всегда подтверждает выводы, сделанные на основании отношений, так как на их уровень влияет специфика отдельных предприятий, усредненность отраслевых данных, неоптимальность фактически достигнутого уровня в предшествующие годы или его оптимальность для условий тех лет, несоответствие требованиям современных и будущих условий. Тем не менее изучение отношений при анализе финансового состояния необходимо, так как оно позволяет понять происходящие процессы и более правильно оценить их не только для текущего момента, но и на перспективу. Наиболее распространенными и изучаемыми являются отношения ликвидности, деловой активности, финансовой устойчивости и прибыльности (рентабельности).

Для количественного измерения уровня влияния факторов 1 на изменение показателей финансового состояния используются традиционные методы анализа: сравнение, последовательное изолирование факторов (цепные подстановки), долевое участие, детализация, балансовый метод.

Сложность и неоднозначность процессов формирования финансового состояния предприятия предопределяют необходимость использования не только индивидуальных, но и экспертных оценок.

К особенностям анализа финансового состояния следует отнести и роль в нем человеческого фактора и бухгалтерского риска. Это обусловлено тем, что анализ является общественной, социальной наукой, и поэтому суждения об информации для анализа и сделанных на основании ее изучения выводов не могут быть полными без учета влияния на них человеческого фактора.

Формально цель бухгалтерского учета и анализа с точки зрения управления предприятием состоит в предоставлении информации для принятия экономических решений. В действительности же многие участники процесса, связанные с бухгалтерской и аналитической функциями управления, имеют более специфичные (более узкие или даже эгоистические) цели.

30

Рассмотрим для примера возможные цели некоторых участников этого процесса. Так, администрация, отдельные руководители или владельцы предприятия могут желать с помощью учетно-аналитической информации достичь следующих целей:

получить кредит для обеспечения выживания предприятия при возникновении финансовых трудностей;

продать ценные бумаги на рынке, с тем чтобы обеспечить выживание, рост, сохранение кадров и т.п.;

увеличить оплату труда администрации, работников или отразить в благоприятном свете результаты своей деятельности;

помочь администрации в борьбе против попыток купить предприятие другими собственниками (через скупку акций и др.);

помочь администрации обогатиться за счет собственников (например, акционеров);

увеличить богатство нынешних владельцев предприятия.

Иные цели преследует правительство. Оно хотело бы, чтобы эта информация помогала в реализации таких целей, как: контроль информации; поддержка социального мира; ускорение экономического роста; помощь в реализации антимонопольного законодательства; увеличение налоговых поступлений.

Аудиторы, консультанты по бухгалтерскому учету хотели бы, чтобы информация способствовала увеличению рынка их услуг, поддержанию хороших отношений с клиентами, имеющими важное значение для предприятия, а также помогла этим клиентам достичь своих целей.

Однако эти и им подобные цели не должны выдвигаться в качестве целей формирования учетно-аналитической информации. Тем не менее при проведении анализа необходимо учитывать человеческий фактор, так как лица, чьи интересы поставлены на карту, будут пытаться продолжать использовать теорию так, чтобы практические результаты служили их собственным узким интересам. Этим эгоистическим интересам противостоят общественные организации, суды, аудиторские организации, которые вырабатывают профессиональные и морально-этические нормы и санкции за их нарушение.

Большое значение имеет общий достигнутый и поддерживаемый уровень достоверности и надежности источников информации для анализа. И даже если этот уровень достаточно высок, аналитик должен помнить, что возможны отдельные исключе-

31

ния. Поэтому пользователи бухгалтерской и другой информации должны понимать, что имеются разнообразные риски:

неизбежный риск, связанный с любым ориентированным на получение прибыли делом: риск потерь, неблагоприятных условий, случайностей и т.д.;

риск, связанный с доверием к бухгалтерским отчетам, проверенным аудиторами;

бухгалтерский риск, который связан с человеческим фактором, рассмотренным выше, а также с неточностями первичного и бухгалтерского учета, существованием альтернативных бухгалтерских методов, нечеткостью определяющих их критериев и, как следствие, использованием этих нечеткостей в практике предприятий. Отсутствие достоверного знания об использованных методах учета и строгости их применения может привести к большому разнообразию результатов, а следовательно, и высокой степени неопределенности. К бухгалтерскому риску можно отнести и степень консерватизма бухгалтерских принципов или отсутствие его. Как следствие этого предположения о перспективных результатах работы, предприятия могут быть консервативными (осторожными) или оптимистичными, односторонне предвидящими только положительные результаты, подверженные нормальной неопределенности.

Понимание особенностей аналитического процесса, роли в нем человеческого фактора и риска являются необходимыми условиями формирования высокого профессионального уровня аналитиков (бухгалтеров, аудиторов, финансистов и др.).