- •Предисловие

- •1.1. Понятие, содержание и задачи анализа финансового состояния

- •1.3. Особенности аналитического процесса и приемы анализа финансового состояния предприятия

- •1.4. Анализ активов предприятия

- •1.4.1. Общая оценка имущества или средств предприятия

- •1.4.3. Анализ наличия, состава и структуры оборотных активов

- •1.4.4. Анализ дебиторской задолженности

- •1.5. Анализ пассивов

- •1.5.1. Общая оценка источников средств предприятия

- •1.5.3. Анализ источников оборотных активов

- •1.5.4. Анализ кредиторской задолженности

- •1.6. Анализ платежеспособности предприятия

- •1.7. Анализ потоков денежных средств

- •1.8. Аналитическая оценка вероятности банкротства

- •1.9. Анализ финансовой устойчивости

- •1.10. Анализ прибыльности активов

- •1.11. Методика оценки стоимости чистых активов предприятия и их анализа

- •1.12. Анализ инвестиционной привлекательности предприятия

- •2.1. Значение, задачи и информационная база анализа

- •2.2. Оценка плана по прибыли, анализ его выполнения и динамики

- •2.3.2. Специфичные факторы формирования прибыли

- •2.4. Анализ доходов от ценных бумаг

- •2.5. Перспективный анализ прибыли

- •2.6. Анализ резервов роста прибыли

- •2.7. Анализ рентабельности продукции

- •2.8. Анализ соотношения «издержки - объем - прибыль»

- •2.8.1. Задачи, этапы и предпосылки анализа

- •2.8.2. Классификация издержек на условно-постоянные и переменные и методика их расчета

- •2.8.3. Анализ уровня безубыточности (порога рентабельности)

- •3.1. Содержание, задачи и информационная база анализа распределения прибыли

- •3.2. Анализ налогооблагаемой прибыли

- •3.3. Анализ налогов

- •3.4. Обобщающий анализ распределения прибыли

- •3.5. Анализ формирования чистой прибыли

- •3.6. Анализ социального развития и социальной защищенности коллектива предприятия

- •4.1. Цели и задачи анализа

- •4.2. Анализ формирования и выполнения производственной программы

- •4.3. Анализ ритмичности выпуска продукции

- •4.4. Оценка технического уровня и качества продукции

- •4.5. Анализ выполнения договорных обязательств и реализации продукции

- •4.6. Анализ резервов роста объема производства и реализации продукции

- •5.1. Значение, задачи и источники информации анализа

- •5.2. Анализ затрат на рубль продукции

- •5.3. Анализ структуры и динамики себестоимости продукции

- •5.4. Анализ прямых материальных и трудовых затрат

- •5.5. Анализ косвенных затрат

- •5.6. Анализ себестоимости отдельных видов продукции (изделий, работ, услуг)

- •5.7. Оперативный анализ себестоимости продукции

- •5.8. Функционально-стоимостный анализ

- •6. Анализ трудовых ресурсов предприятия

- •6.1. Значение, задачи и источники анализа

- •6.2. Анализ обеспеченности предприятия трудовыми ресурсами

- •6.3. Анализ использования рабочего времени

- •6.5. Анализ производительности труда

- •6.5.1. Анализ производительности труда по технико-экономическим факторам (инновационным мероприятиям)

- •6.6. Обобщение резервов роста производительности труда по результатам анализа

- •6.7. Анализ фонда заработной платы

- •6.7.1. Анализ состава и динамики фонда заработной платы

- •6.7.2. Анализ формирования средств на оплату труда, включаемых в себестоимость продукции

- •6.7.3. Анализ использования фонда заработной платы

- •7.1. Значение, задачи и источники информации для анализа

- •7.2. Анализ обеспеченности основными средствами

- •7.3. Анализ эффективности использования основных средств

- •7.3.1. Анализ фондоотдачи

- •7.3.2. Анализ обеспеченности предприятия производственным оборудованием и эффективности его использования

- •7.3.3. Анализ использования производственной мощности и площади

- •7.4. Обобщение резервов повышения эффективности использования основных фондов

- •8.1. Значение, задачи и источники анализа материальных ресурсов

- •8.2. Анализ обеспеченности материальными ресурсами

- •8.3. Анализ ритмичности поставок материальных ресурсов

- •8.4. Анализ эффективности использования материальных ресурсов

- •8.5. Анализ влияния эффективности использования материальных ресурсов на результаты деятельности предприятия

- •8.6. Анализ обоснованности и прогрессивности норм расхода материалов

- •8.7. Анализ снижения норм расхода материальных ресурсов

- •8.8. Обобщение резервов повышения эффективности использования материальных ресурсов

- •9.1. Содержание, значение, задачи и источники информации для анализа

- •9.2. Анализ объема и уровня инноваций

- •9.3. Анализ эффективности инновационных проектов

- •9.4. Анализ экономической эффективности использования инноваций

- •Раздел I. Основные средства и нематериальные активы

- •Раздел II. Незавершенные вложения во внеоборотные активы

- •Раздел III. Доходные вложения в активы

- •Раздел IV. Финансовые вложения

- •Раздел V. Дебиторская задолженность

- •Раздел VI. Кредиторская задолженность

- •Раздел VII. Полученные кредиты и займы

- •Оглавление

- •2. Анализ формирования прибыли 116

- •3. Анализ распределения прибыли и социального развития предприятия 178

- •6. Анализ трудовых ресурсов предприятия 275

1.8. Аналитическая оценка вероятности банкротства

; Банкротство - подтвержденная документально экономи- :

; ческая несостоятельность предприятия, выражающаяся в :

его неспособности финансировать текущую основную де- :

ятельность и оплатить срочные обязательства. •

В теории и практике известно несколько подходов к оценке вероятности банкротства, основанных на использовании:

83

системы показателей и неформализованных критериев (признаков);

ограниченного количества показателей;

интегральных показателей.

Признаки вероятности банкротства можно подразделить на основные и вспомогательные.

К основным относятся показатели с низким (неблагоприятным) уровнем или динамикой, которые в настоящем или краткосрочной перспективе могут привести к банкротству. К их числу относятся: хроническая просроченная кредиторская задолженность, по кредитам банка и займам; низкое качество дебиторской задолженности; выраженная тенденция снижения коэффициента собственности (автономии) и достижение его критического уровня; выраженная тенденция снижения коэффициентов ликвидности; хронический дефицит собственного оборотного капитала; низкое качество прибыли или продолжительная убыточность и др.

К вспомогательным критериям можно отнести показатели и неформализованные признаки, низкий (неблагоприятный) уровень или динамика которых не являются основанием для рассмотрения текущего финансового состояния как критического, но они сигнализируют о возможности резкого его ухудшения, если не будут приняты соответствующие действенные меры. К ним можно отнести: нарушение ритмичности, продолжительные остановки производства, недальновидную инвестиционную политику, участие в судебных разбирательствах сомнительного характера и др.

Перечисленные основные и вспомогательные критерии используются при внутреннем и внешнем анализе: при внутреннем - для своевременного принятия соответствующих мер, устранения выявленных симптомов, при внешнем - для адекватного реагирования по заключенным или предполагаемым сделкам. Преобладающим в практике подходом оценки вероятности банкротства является использование ограниченного количества показателей, на основании которых ее можно прогнозировать. Перечень этих показателей и их нормативные значения устанавливаются соответствующим постановлением правительства.

Согласно Инструкции, основными критериями для прогнозирования вероятности банкротства являются следующие показатели:

84

коэффициент текущей ликвидности;

коэффициент обеспеченности предприятия собственными оборотными средствами.

Коэффициент текущей ликвидности (Ктл) характеризует общую обеспеченность предприятия собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Он определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных активов в виде запасов и затрат, налогов по приобретенным активам, дебиторской задолженности, расчетов с учредителями, денежных средств, финансовых вложений и прочих оборотных активов к краткосрочным обязательствам предприятия, за исключением резервов предстоящих расходов.

Коэффициент обеспеченности собственными оборотными средствами (Кобесп) характеризует наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости.

Коэффициент обеспеченности собственными оборотными средствами определяется как отношение разности капитала и резервов, включая резервы предстоящих расходов, и фактической стоимости внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных активов в виде запасов и затрат, налогов по приобретенным активам, дебиторской задолженности, расчетов с учредителями, денежных средств, финансовых вложений и прочих оборотных активов. Он показывает, какую долю всех оборотных средств организация покрывает за счет собственного оборотного капитала, и определяется по формуле

![]()

где Кобесп _ искомый коэффициент; ЧОК - чистый (собственный) оборотный капитал; II - итог раздела II бухгалтерского баланса.

Для промышленных предприятий на этот коэффициент установлен норматив не ниже 0,3. Это означает, что не менее 30 % оборотных средств предприятия должно обеспечиваться собственным (чистым) оборотным капиталом.

85

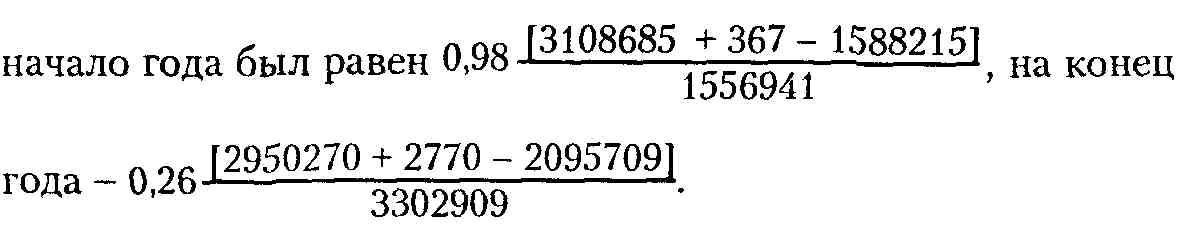

По данным табл. 1.15, коэффициент текущей ликвидности на исследуемом предприятии составил соответственно на начало года 44,23, на конец года - 2,12. Коэффициент обеспеченности предприятия собственными оборотными средствами на

Основанием для признания структуры бухгалтерского баланса неудовлетворительной, а предприятия — неплатежеспособным является наличие одновременно следующих условий:

коэффициент текущей ликвидности на конец отчетного периода в зависимости от отраслевой (подотраслевой) принадлежности имеет значение ниже нормативного (<1,7 в промышленности);

коэффициент обеспеченности предприятия собственными оборотными средствами на конец отчетного периода в зависимости от отраслевой (подотраслевой) принадлежности предприятия имеет значение ниже установленного норматива (<0,3 в промышленности).

На начало года предприятие было вполне платежеспособным: коэффициент текущей ликвидности превышал норматив в 26 раз (44,23 : 1,7), а коэффициент обеспеченности предприятия собственными оборотными средствами превосходил установленный норматив более чем в 3 раза (0,98 :0,3). На конец же года оба показателя снизились, причем коэффициент обеспеченности собственными оборотными средствами оказался ниже нормативного значения. Таким образом, на конец года структура баланса стала недостаточно удовлетворительной, предприятие - менее платежеспособным.

Основанием для отнесения неплатежеспособности предприятия к неплатежеспособности, приобретающей устойчивый характер, служит неплатежеспособность предприятия в течение четырех кварталов, предшествующих составлению последнего бухгалтерского баланса.

Предприятие считается устойчиво неплатежеспособным в том случае, когда имеется неудовлетворительная структура бухгалтерского баланса в течение четырех кварталов, пред-

86

шествующих составлению последнего бухгалтерского баланса, а также наличие на дату составления последнего бухгалтерского баланса значения коэффициента обеспеченности финансовых обязательств активами (Кф0), превышающего 0,85.

Коэффициент обеспеченности финансовых обязательств, активами характеризует способность предприятия рассчитаться по своим финансовым обязательствам после реализации активов.

Коэффициент обеспеченности финансовых обязательств активами определяется как отношение всех (долгосрочных и краткосрочных) обязательств предприятия, за исключением резервов предстоящих расходов к общей стоимости активов.

Коэффициент обеспеченности финансовых обязательств активами (Кф0) на конец отчетного периода рассчитывается .по формуле как отношение итога раздела IV пассива бухгалтерского баланса за вычетом стр. 550 «Резервы предстоящих расходов» к валюте бухгалтерского баланса:

![]()

где IV - итог раздела IV пассива бухгалтерского баланса (стр. 590); ВБ - валюта бухгалтерского баланса (стр. 300 или 600).

В случае признания структуры бухгалтерского баланса неудовлетворительной, а предприятия - неплатежеспособным осуществляется анализ зависимости установленной неплатежеспособности предприятия от задолженности государства перед ним (далее - анализ зависимости). В целях указанного анализа под задолженностью государства перед предприятием понимаются не исполненные в срок обязательства органа исполнительной власти Республики Беларусь по оплате заказа, от исполнения которого предприятие в силу действующего законодательства не вправе отказаться (являющегося обязательным для исполнения предприятием).

Анализ зависимости производится на основании следующих материалов, запрашиваемых у предприятия:

справки, содержащей сведения о структуре государственной задолженности перед предприятием;

документов, подтверждающих наличие данной задолженности (договоров, решений уполномоченных органов испол-

87

нительной власти Республики Беларусь, выписок из экономической программы на соответствующий год).

Если в устанавливаемый в запросе срок (но не позднее двух недель со дня получения запроса предприятием) указанные документы, оформленные надлежащим образом, не представлены, зависимость неплатежеспособности предприятия от задолженности государства перед ней считается неустановленной.

На основании представленных документов по каждому из не исполненных в срок государственных обязательств определяются объемы государственной задолженности и сроки их-возникновения. Под датой возникновения задолженности понимается дата оплаты размещенного государственного заказа, установленная соответствующим договором или решением органа исполнительной власти Республики Беларусь. В случае отсутствия указанной даты моментом возникновения государственной задолженности считается дата окончания исполнения заказа (или соответствующего документально оформленного этапа работ по государственному заказу).

Если представленными документами наличие не исполненных в срок государственных обязательств не доказано, зависимость неплатежеспособности предприятия от задолженности государства перед ним считается неустановленной.

На основании представленных данных производится расчет коэффициента текущей ликвидности предприятия при условии своевременного погашения государственной задолженности перед предприятием. При расчете значения указанного коэффициента суммарный объем дебиторской задолженности предприятия корректируется на величину, равную платежам по обслуживанию задолженности государства перед предприятием, а сумма государственной задолженности вычитается из суммарной дебиторской и кредиторской задолженности предприятия.

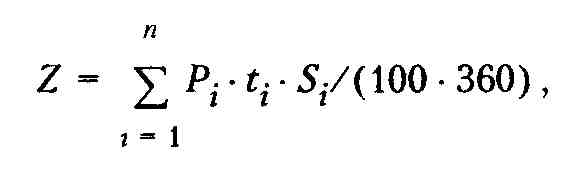

Сумма платежей по обслуживанию задолженности государства перед предприятием рассчитывается исходя из объемов и продолжительности периода задолженности по каждому из не исполненных в срок государственных обязательств, исходя из годовой учетной ставки Национального банка Республики Беларусь на момент возникновения задолженности:

88

где Z - сумма платежей по обслуживанию задолженности государства перед предприятием; Pi - объем государственной задолженности по i-му, не исполненному в срок обязательству государства; ti - период задолженности по i'-му, не исполненному в срок обязательству государства в днях; Si - - годовая учетная ставка Национального банка Республики Беларусь на момент возникновения задолженности.

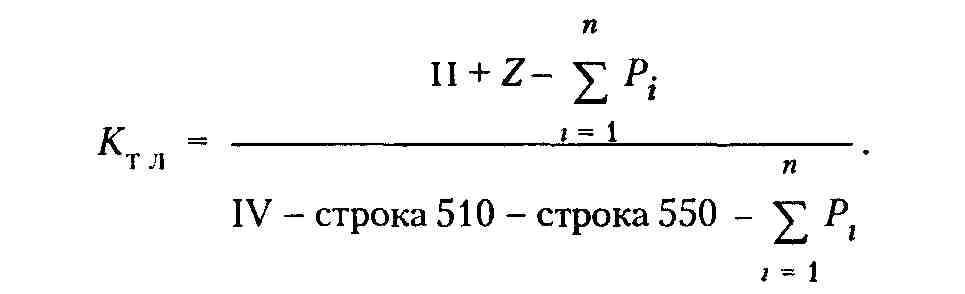

Значение коэффициента текущей ликвидности предприятия, рассчитываемое при условии своевременного погашения государственной задолженности, определяется по формуле

На основании рассчитанного значения скорректированного коэффициента текущей ликвидности определяется зависимость неплатежеспособности предприятия от задолженности государства перед ним.

Установленная неплатежеспособность предприятия считается непосредственно связанной с задолженностью государства перед ним, если значение скорректированного коэффициента текущей ликвидности равно или превышает нормативное значение указанного коэффициента.

Установленная неплатежеспособность предприятия считается не связанной непосредственно с задолженностью государства перед ним, если:

значение скорректированного коэффициента текущей ликвидности ниже нормативного значения указанного коэффициента;

зависимость неплатежеспособности предприятия от задолженности государства перед ним признается неустановленной.

Если установлено, что неплатежеспособность предприятия не связана непосредственно с задолженностью государства пе-

89

ред ним, указанное обстоятельство является основанием для внесения предложения уполномоченным (компетентным) государственным органом в соответствии с действующим законодательством в отношении государственных организаций и организаций, в имуществе которых имеется доля государственной собственности, о смене их руководства, первоочередной приватизации или внесении заявлений в хозяйственный суд о возбуждении производства по делу об экономической несостоятельности (банкротстве).

Если же установлено, что неплатежеспособность предприятия непосредственно связана с задолженностью государства перед ним, то указанное обстоятельство свидетельствует об отсутствии оснований для применения в отношении руководства предприятия предусмотренных мер ответственности.