экономика / макра / макроэкономика / Makro_6y_sem_prodolzhenie

.docxЗанятие 2.

Жесткая, мягкая и эластичная денежно-кредитная политика. Политика «дешевых денег». Политика «дорогих денег».

Денежно-кредитная политика в монетаристской модели.

3. Использование модели IS-LM для анализа последствий денежно-кредитной политики в условиях постоянных и гибких цен. Эффективность денежно-кредитной политики. Инвестиционная ловушка. Ликвидная ловушка.

В опрос

1

опрос

1

С помощью названных инструментов ЦБ реализует цели денежно-кредитной политики: поддержание на определённом уровне денежной массы (жёсткая монетарная политика) или ставки % (гибкая монетарная политика).

Варианты денежной политики по-разному интерпретируются на графике денежного рынка.

1) Гибкая политика имеет приоритет – стабильность ставки %. Данный вид защищают кейнсианцы. Если MD увел, то косвенные инструменты используются ЦБ в том же направлении, что и при политике дешёвых денег.

2) Жесткая политика имеет приоритет – стабильность денежной массы в экономике. Данный вид защищают монетаристы. Если MD увел, то косвенные инструменты используются ЦБ в том же направлении, что и при политике дорогих денег.

В зависимости от выбранной центральным

банком промежуточной цели различают

гибкую, жесткую и эластичную

денежно-кредитную политику. Предположим,

целью центрального банка на данном

этапе является фиксация процентной

ставки (гибкая денежно-кредитная

политика) (рис. 6.3).

зависимости от выбранной центральным

банком промежуточной цели различают

гибкую, жесткую и эластичную

денежно-кредитную политику. Предположим,

целью центрального банка на данном

этапе является фиксация процентной

ставки (гибкая денежно-кредитная

политика) (рис. 6.3).

Первоначально спрос на деньги составлял МD1, реальные денежные остатки — М1/Р, денежный рынок находился в равновесии в точке Е1, равновесная ставка процента — i1. Центральный банк, стремясь удержать ее, изменяет предложение денег. Такому положению будет соответствовать горизонтальная кривая предложения денег Мs.

Рис.

6.3.

Гибкая денежно-кредитная политика

В долгосрочном периоде фиксация процентной ставки способна привести к инфляции. Вместе с тем центральный банк не в состоянии поддерживать неизменным предложение денег на том же уровне, поскольку не может его полностью контролировать. Решение видится в проведении эластичной денежно-кредитной политики: центральный банк допускает определенное расширение денежной массы, контролируя темпы ее роста, и при этом следит за поведением процентной ставки на краткосрочных временных интервалах, корректируя ее уровень по мере надобности (рис. 6.5).

Рис.

6.5.

Эластичная денежно-кредитная политика

Правительство в зависимости от причин сдвига спроса на деньги выбирает один из видов политики.

1) Если причина – изменение V (MV = PV), в целях поддержания величины национального дохода PY выбирают гибкую политику.

2) Если причина – изменение PY, в целях сдерживания инфляции, выбирают промежуточный или жёсткий вариант.

3) Если причина – рост Р, ЦБ выбирает жёсткую политику в целях фиксации предложения денег.

ВЫВОД: ЦБ не в состоянии фиксировать на определённом уровне одновременно величину ставки % и кол-ва денег в обращении. ЦБ выбирает приоритетную цель и проводит политику дорогих или дешёвых денег, возможен промежуточный вариант.

Виды денежно-кредитной политики обусловлены ее конечными целями. Политика «дорогих денег» (либо сдерживающая, либо политика кредитной рестрикции) проводится в периоды инфляции. Она направлена на сокращение предложения денег через ужесточение условий выдачи кредитов и ограничение объема кредитных операций коммерческих банков. Сдерживающая политика центрального банка включает следующие действия:

• повышается учетная ставка;

• увеличивается норма обязательных резервов;

• государственные ценные бумаги продаются на открытом рынке.

Политика «дешевых денег» (либо стимулирующая, либо экспансионистская) проводится в периоды спада производства для стимулирования деловой активности. Она заключается в расширении масштабов кредитования, ослаблении контроля над приростом денежной массы, увеличении предложения денег. Создавая более льготные условия для предоставления кредитов экономическим субъектам, центральный банк снижает учетную ставку и резервную норму, покупает государственные ценные бумаги.

Вопрос 2

Передаточный механизм д-кр политики – механизм влияния инструментов д-кр политики на объём выпуска в экономике.

Он демонстрирует, что от принятия решений о регулировании до конечного рез-та такого решения должна произойти целая цепочка событий, которая включает несколько звеньев.

Пояснение влияния М на РУ:

К оличественная

теория денег MV

= PY

(ур-ние обмена)

оличественная

теория денег MV

= PY

(ур-ние обмена)

V и Y – постоянные величины (согласно классической теории);

V – зависит от внешних факторов, стабильных в краткосрочном периоде (развитость рыночной инфрастр-ры)

Y – зависит от изменения объёма факторов про-ва (меняются медленно);

Уровень цен (Р) пропорционален денежной массе (М). Следовательно, рост М приведёт к росту уровня цен Р в экономике, но не повлияет на реальные величины (объём занятости, объём выпуска).

Независимость реальных переменных величин от монетарных изменений называется нейтральностью денег.

Нейтральность денег – теоретическое положение, согласно которому изменение кол-ва денег в обращении оказывает воздействие только на уровень цен и не затрагивает реального объёма про-ва, уровня занятости и реального объёма плановых инвестиций.

Монетаристы (последователи Милтона Фридмана) считают, что правительство должно выполнять монетарное правило, согласно которому ежегодный темп прироста денежного предложения должен соот-вать среднегодовому темпу прироста реального объёма про-ва. Тогда уровень цен в экономике в экономике будет стабилен.

Монетаристы непосредственной причиной колебаний деловой активности считают изменения денежной массы. Согласно монетаристской концепции, передаточный механизм денежно-кредитной политики выглядит проще и состоит из меньшего числа ступеней: центральный банк изменяет предложение денег, что вызывает расширение или сокращение совокупного спроса и закономерно приводит к увеличению или уменьшению объема совокупного дохода (см. рис. 6.2). Следовательно, монетаристы доказывали, что центральный банк должен регулировать предложение денег.

Вопрос 3

Правительство в период спада проводит стимулирующую денежно-кредитную политику. Её эффективность зависит от величины стимулирующего эффекта.

Механизм стимулирующей политики: MS увел – ставка % сниж – увел инвестиции – растёт сов выпуск.

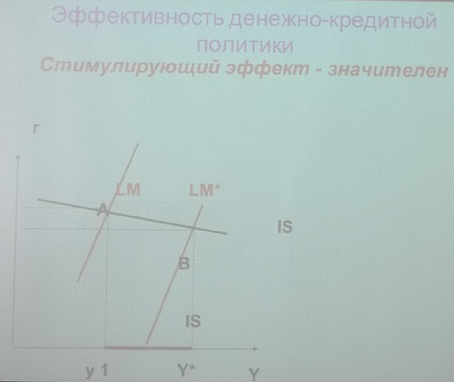

Стимулирующий эф-т значителен:

1) инвестиции высокочувствительны к изменению % ставки: IS пологая.

2) спрос на деньги малочувствителен к динамике % ставки: LM крутая.

ВЫВОД: сочетание крутой LM и пологой IS соот-вует эффективной денежно-кредитной политике.

Стимулирующий эф-т незначителен:

1) инвестиции низкочувствительны к изменению ставки %: IS крутая.

2) спрос на деньги высокочувствителен к динамике % ставки: LM пологая.

ВЫВОД: сочетание пологой LM и крутой IS соот-вует неэф-ной денежно-кредитной политике.

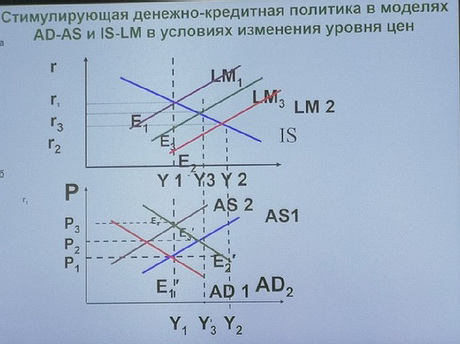

1. Допустим, правительство увеличило объём денег в обращении. Кривая LM1(P1) сдвинется в положение LM2(P2).

2. Предложение денег больше спроса на деньги – ставка % сниж до r2 – инвестиции возрастают – сов выпуск увел до Y2.

3. Равновесие на товарном и денежном рынках перемещается в точку Е2. Итак, при уровне цен Р и У увел с У1 до У2. Кривая AD смещается вправо.

1. Первоначальное равновесие в т Е1. У1 – естественный выпуск (ур выпуска при естественном уровне безработицы).

2. Допустим, увеличилось кол-во денег в обращении (проводится политика дешёвых денег). LM1 переместится в положение LM2.

3. Предложение денег больше спроса при r1 – снижается r1 до r2 – увел инвестиции – сов выпуск растёт до У2.

4. Кривая AD1 сдвинется в полож AD2.

5. Рост AD вызывает рост цен с р1 до р2. Тогда реальные денежные остатки (M/P) сокращаются – LM2 сдвиг в полож LM3 – r2 повыш до r3 и выпуск сокращ с У2 до У3.

6. В т Е3 – краткосрочное равновесие. В долгосрочном периоде рост цен на товары провоцирует рост цен на ресурсы – AS1 сдвинется до AS2 – уровень цен вырастет до р3.

7. Рост цен – сокращение реальных денежных остатков – сдвиг LM3 до LM1. Равновесие установится в точке Е1 в модели IS-LM, в точке Е4 в модели AD-AS.

ВЫВОД: стимулирующая денежно-кредитная политика в долгосрочном периоде не оказывает влияния на реальный сов объём выпуска. Рост предложений денег сказывается на увел уровня цен.

Факторы, влияющие на эф-сть дн-кр политики (проблемы дн-кр политики):

1. Отсутствие желания брать кредит (предлагать кредит).

2. Проблема временного лага. Временной лаг – период, в течение которого изменеие предложения денег влияет на величину сов продукта. Период строго не определёг.

3. Независимость ЦБ.

4. Низкая чувс-ть инвестиций к ставке %. (в крайнем случае – инвестиционная ловушка). Политика дешёвых денег неэф-на.

5. Стабильность ставки % - ошибочная цель. (по мнению монетаристов, ведёт к инфляции).

6. Поведение V – скорость обращения 1ой ден ед. (В период инфяции растёт – политика дорогих денег неэф-на, в период спада – падает – политика дешёвых денег неэф-на).

7. Ликвидная ловушка.

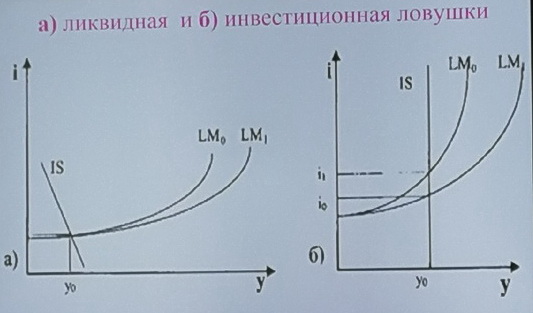

И нвестиционная

ловушка

– ситуация, когда инвестиции абсолютно

неэластичны к изменению %ой ставки.

Линия IS

примет вид вертикальной прямой.

нвестиционная

ловушка

– ситуация, когда инвестиции абсолютно

неэластичны к изменению %ой ставки.

Линия IS

примет вид вертикальной прямой.

В рез-те любые изм-ния на денежном рынке, хотя и будут приводить к изм-нию ставки %, но не вызовут изм-ния инвестиционного спроса.

ВЫВОД: монетарная политика совершенно неэф-на.

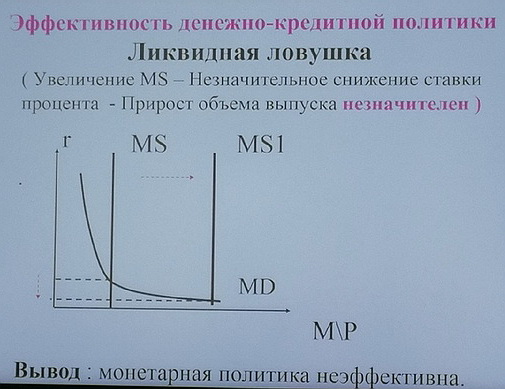

Ликвидная ловушка – одно из предположений Кейнса о том, что кривая спроса на деньги в самой нижней своей части вполне может являться высокоэластичной, а также благодаря данному факту иметь вид горизонтальной прямой.

Причина лик ловушки: предпочтение эконом агентами ликвидного актива – наличных денег. Любое изм-ние денежного предложения поглощается спросом на деньги как на иму-во. Низкий % делает непривлекательным вложение денег в облигации.