7.6 Модель Р. Манделла. Правило распределения ролей (разделения политик) (см. п. 7.5).

В работах Р. Манделла было показано, что использование инструментов кредитно-денежной и бюджетно-налоговой политики позволяет одновременно достичь двух целей - внешнего и внутреннего равновесия при условии, что модель допускает международное передвижение капитала.

Р

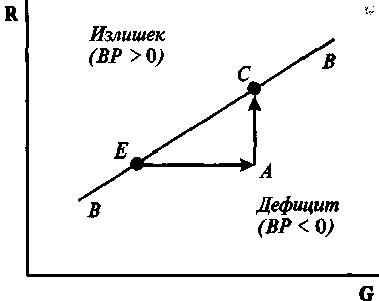

Рис. 7.6.1 Кривая

внешнего равновесия в модели Манделла

На рисунке 7.6.1 кривая ВВ представляет собой набор сочетаний объемов государственных расходов (G) и значений ставки процента (R), соответствующих поддержанию внешнего баланса, то есть ситуации, когда сальдо платежного баланса равно нулю (ВР = 0).

Положительный наклон кривой объясняется следующим образом. Пусть в начальной точке Е достигнут внутренний и внешний баланс. Повышение государственных расходов (G) будет отражено движением вправо от точки Е, например, до точки А. Результатом станет рост дохода, а вместе с ним и увеличение импорта, что вызовет дефицит торгового баланса (здесь рассматриваются лишь краткосрочные последствия фискальной политики и не затрагивается влияние последующего изменения валютных резервов на предложение денег). Теперь для устранения возникшего дефицита платежного баланса (ВР<0) правительство должно принять меры, которые способствовали бы достижению положительного сальдо счета движения капитала. Этого можно добиться с помощью ограничительной денежной политики: возросшая ставка процента привлечет в страну иностранный капитал. Рост процентной ставки (движение из точки А в точку С на рис. 7.6.1) должен быть достаточным для того, чтобы положительное сальдо счета движения капитала компенсировало дефицит по счету текущих операций и возвратило сальдо платежного баланса к нулю (в точке С на кривой ВВ). Такое сочетание изменений G и R для сохранения внешнего равновесия объясняет положительный наклон кривой ВВ.

Все точки, лежащие ниже и правее кривой ВВ, отражают состояние дефицита платежного баланса (ВР<0). Сдвиг от кривой ВВ в этом направлении соответствует расширительной фискальной (вправо вдоль оси G) или монетарной политике, а значит, существует либо отрицательное сальдо счета текущих операций при повышении государственных расходов, дохода и импорта, либо дефицит счета движения капитала при снижении ставки процента.

Л

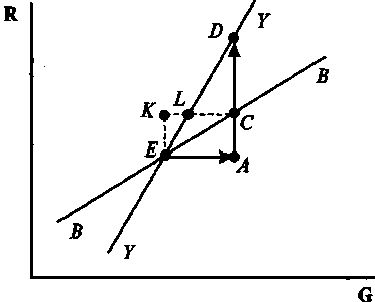

Рис. 7.6.2 – Кривая

внешнего равновесия в модели Манделла

Рассмотрим графическое представление внутреннего баланса (рис. 7.6.2), то есть состояния полной занятости, потенциального объема выпуска и отсутствия инфляции. Пусть в точке Е достигается как внешнее, так и внутреннее равновесие. Если правительство повысит расходы G, то доход, согласно кейнсианской теории, будет расти с мультипликативным эффектом. Движение из точки Е в точку А, отражающее этот рост, означает перемещение из точки равновесия в зону излишнего спроса, где повышенный доход (выше уровня, соответствующего полной занятости) создает инфляционное давление. Теперь для восстановления внутреннего равновесия необходимо уменьшить размер денежной массы, поднимая R, чтобы сократить спрос. На графике это представлено движением из точки А в точку D, где доход возвращается к уровню при полной занятости ресурсов и восстанавливается внутреннее равновесие.

Таким образом, набор сочетаний G и R, поддерживающих внутреннее равновесие, дает нам кривую YY c положительным наклоном. Все точки справа и ниже этой кривой находятся в зоне избыточного спроса (вследствие роста государственных расходов G↑ или удешевления денег R↓). Точки слева и выше кривой YY находятся в зоне избыточного предложения (безработица), что объясняется сокращением G (уменьшение спроса) и повышением R.

Крутизна кривой ВВ зависит от степени мобильности капитала: чем более подвижен капитал, тем меньший рост R, вызывающий приток капитала, требуется для финансирования дефицита счета текущих операций, то есть кривая ВВ будет более пологой, и наоборот.

На практике оказывается, что даже при относительно низкой мобильности капитала кривая ВВ не может быть круче кривой YY. Чтобы представить это, рассмотрим движение из точки Е к точке D, обусловленное фискальным расширением и жесткой денежной политикой, рассчитанное таким образом, чтобы сохранить доход на уровне полной занятости. Положение линии ВВ относительно кривой YY можно определить, выяснив, является точка D точкой дефицита или же точкой излишка платежного баланса. Поскольку уровень дохода в точке D остается тем же, что и в точке Е(о6е точки расположены на кривой внутреннего равновесия), то импорт, а следовательно, и торговый баланс не изменятся. Однако ставка процента в точке D выше, чем в точке Е, следовательно, приток капитала в страну приведет, при прочих равных условиях, к положительному сальдо счета движения капитала и, соответственно, платежного баланса в целом. Значит, точка D находится в зоне положительного сальдо платежного баланса, то есть выше кривой ВВ. Это подтверждает наше предположение о том, что кривая YY круче кривой ВВ. (При нулевой мобильности капитала, то есть при ее отсутствии, кривая ВВ имеет тот же наклон, что и кривая YY. В этом случае монетарная и фискальная политика не являются независимыми инструментами. Монетарная политика не имеет влияния на платежный баланс сверх того, что оказывает фискальная политика через рост дохода и импорта. В целом же можно считать, что точка D обычно расположена выше точки С, поскольку на практике влияние ставки процента на капитальный счет шире и глубже, чем на торговый баланс).

Описанные способы достижения внутреннего и внешнего равновесия показывают, что определенное сочетание фискальной и монетарной политики позволяет поддерживать как внутренний, так и внешний баланс. Дальнейшая задача состоит в том, чтобы определить степень воздействия фискальной и монетарной политики на внутренний и внешний баланс. Р. Манделл и М. Флеминг обнаружили, что кредитно-денежная и бюджетно-налоговая политика оказывают различное относительное воздействие на внутреннее и внешнее равновесие. Они показали, что при фиксированном обменном курсе монетарная политика имеет сравнительное преимущество в регулировании платежного баланса, а фискальная - в регулировании внутреннего равновесия (через воздействие на совокупный спрос), то есть фактически имеется два инструмента политики для реализации двух целей.

Восстановление равновесия требует проведения ограничительной бюджетно-налоговой и денежно-кредитной политики. Инструменты макроэкономического регулирования находятся в руках центрального банка (процентная ставка) и министерства финансов (государственные расходы). Одновременно достичь внутреннего и внешнего равновесия в экономике можно в том случае, если регулирующие органы действуют независимо, но скоординированно. Поэтому распределение обязанностей между центральным банком и министерством финансов является очень важной проблемой.

В сложившейся ситуации центральному банку вменяется в обязанность поддерживать внешнее равновесие, а министерству финансов – внутреннее равновесие. Их независимые действия приближают экономику к точке Е. В этом случае «распределение ролей» оказывается оптимальным (рис. 7.6.3 а).

Рис. 7.6.3 – Модель

Манделла: «правило распределения ролей»

Предположим, что политики распределили роли противоположным образом, поручив центральному банку поддерживать внутреннее равновесие, а министерству финансов - внешнее равновесие. В этом случае экономика не сможет достичь равновесной точки Е (рис. 6 б).

В модели Манделла «распределение ролей» определяется по правилу сравнительного преимущества: достижение конкретной цели поручается тому регулирующему органу, инструменты экономической политики которого имеют относительно большее воздействие на данную цель.

Денежно-кредитная политика при фиксированном валютном курсе имеет сравнительное преимущество в достижении внешнего равновесия, поскольку изменение процентной ставки влияет на платежный баланс по двум направлениям. Рост процентной ставки, во-первых, приводит к сокращению инвестиций и совокупного выпуска, что способствует улучшению баланса текущих операций, а во-вторых, вызывает приток капитала в экономику, что улучшает счет движения капитала. В связи с этим реакция платежного баланса на изменение ставки процента будет выше, чем реакция совокупного выпуска. Поэтому, согласно «правилу распределения ролей» в модели Манделла центральный банк должен нести ответственность за сохранение внешнего равновесия, а министерству финансов поручается поддержание внутреннего равновесия.

Таким образом, модель Манделла показывает, что и при сохранении фиксированного валютного курса одновременное достижение внутреннего и внешнего экономического равновесия возможно при скоординированном использовании инструментов бюджетно-налоговой и денежно-кредитной политики.