- •Раздел I введение в экономическую теорию

- •Глава 1 экономика и ее роль в обществе

- •§ 1. Главная функция экономики

- •§ 2. Экономическая динамика

- •§ 3. Возможности производства и его современная структура

- •§ 4. Системный характер экономики

- •3. Тесты

- •4. Верно — неверно

- •5. Экономическая задача

- •6. Вопросы на сообразительность

- •7. Дискуссионные вопросы

- •8. Найдите подходящий вариант ответа

- •9. Прокомментируйте статистические данные таблиц 1.4,1.5 и 1.6

- •Глава 2 экономическая теория: предмет и методология

- •§ 1. Предмет и функции экономической теории

- •§ 2. Основные направления экономической мысли

- •§ 3. Методология экономической науки

- •Экономический тренинг

- •1. Ключевые термины и понятия

- •2. К терминам из левой колонки найдите соответствующие определения в правой колонке

- •3. Верно — неверно

- •4. Определите, к каким экономическим направлениям и школам относятся следующие высказывания экономистов

- •5. Дайте оценку приведенным ниже высказываниям экономистов: с чем вы согласны,

- •6. Вопросы на сообразительность

- •7. Дискуссионные вопросы

- •8. Найдите наиболее подходящий вариант ответа

- •9. Сравнительный анализ

- •Раздел II общие основы экономических систем

- •Глава 3

- •Собственность и социально-экономический строй общества

- •§ 1. Собственность в экономическом и юридическом смысле

- •§ 2. Классификация собственности

- •§ 3. Эволюция отношений собственности на Западе

- •§ 4. Россия: от государственного социализма к новому общественному строю

- •Экономический тренинг

- •Ключевые термины и понятия

- •2. Дискуссионные вопросы

- •7. Вопрос для выяснения, что такое приватизация,

- •8. Вопрос будущим юристам

- •9. Прокомментируйте статистические данные, содержащиеся в таблице 3.4.

- •Глава 4. Типы организации хозяйства

- •§ 1. Натуральное и товарное производство

- •§ 2. Экономические формы продуктов

- •§ 3. Трудовая теория стоимости

- •Экономический тренинг

- •1. Ключевые термины и понятия

- •2. Верно — неверно

- •3. Тест о натуральном хозяйстве в нашей стране

- •5. Задача по закону стоимости

- •6. Вопросы на сообразительность

- •7. Сравнительный анализ экономических систем

- •8. Оцените значение следующих теоретических положений для современной экономики

- •9. Прокомментируйте статистические данные, приводимые в таблице 4.2

- •Глава 5. Деньги: история и современность

- •§ 1. Сущность и функции денег

- •§ 2. Современные денежные средства

- •§ 3. Инфляция

- •Экономический тренинг

- •Ключевые термины и понятия

- •2. К терминам из левой колонки найдите соответствующие определения в правой колонке

- •9. Прокомментируйте статистические данные, приведенные в таблицах 5.6 и 5.7

- •Глава 6. Рынок и законы его функционирования

- •§ 1. Экономическая роль и системная структура рынка

- •§ 2. Типы рыночных связей

- •Основные черты стихийного и регулируемого рынка

- •§ 3. Законы спроса и предложения

- •Шкала спроса

- •Шкала предложения

- •§ 4. Воздействие спроса и предложения на цену

- •Экономический тренинг

- •1. Ключевые термины и понятия

- •2. Тест: знаете ли Вы, что такое рыночная экономика?

- •8. Прокомментируйте статистические данные, приведенные в таблицах 6.1 и 6.2

- •Глава 7 виды взаимодействия субъектов рынка: конкуренция и монополия

- •§ 1. Конкуренция и ее экономическая роль

- •§ 2. Монополистические объединения

- •§ 3. Синтез конкуренции и монополии

- •§ 4. Россия: от абсолютной монополии к конкурентному рынку

- •Основные признаки абсолютной монополии и конкурентного рынка:

- •Экономический тренинг

- •1. Ключевые термины и понятия

- •2. Какое из следующих утверждений больше других относится к рыночной экономике?

- •3. К терминам из левой колонки найдите соответствующее определение в правой колонке

- •Раздел III микроэкономика. Производство и обращение новой стоимости

- •Глава 8

- •Бизнес: социально-экономическая сущность и организация

- •§ 1. Микроэкономика и ее структура

- •§ 2. Предпринимательство и его роль в экономике

- •§ 3. Управление фирмой

- •§ 4. Процесс производства новой стоимости

- •§ 5. Теория прибавочной стоимости

- •Экономический тренинг

- •1. Ключевые слова и понятия

- •2. Тест

- •4. Тесты по организации бизнеса

- •5. Вопрос будущим юристам Какие пути и средства

- •6. Тест

- •Глава 9. Воспроизводство индивидуального капитала

- •§ 1. Простое воспроизводство капитала фирмы

- •§ 2. Расширенное воспроизводство индивидуального капитала

- •§ 3. Научно-технический прогресс и эффективность накопления

- •4. Тест о накоплении капитала. Накопление капитала — это:

- •5. Вопросы на сообразительность

- •6. Сравнительный анализ воспроизводства капитала фирмы

- •Раздел IV

- •Глава 10 заработная плата

- •§ 1. Теории распределения доходов

- •§ 2. Социально-экономическая природа заработной платы

- •§ 3. Стимулирующая роль форм заработной платы

- •§ 4. Реальная заработная плата

- •Экономический тренинг

- •1. Ключевые термины и понятия

- •2. Дискуссионные вопросы

- •3. Вопросы для коллективного обсуждения

- •Вопросы из зарубежных учебников по экономике

- •5. Прокомментируйте статистические данные, касающиеся заработной платы

- •6. Проблемы для будущих юристов

- •7. Статистический анализ

- •8. Вопрос на сообразительность

- •Глава 11. Прибыль

- •§ 1. Реализация и распределение прибыли

- •§ 2. Норма прибыли и ее экономическая роль

- •§ 3. Норма прибыли торгового бизнеса

- •Экономический тренинг

- •1. Ключевые термины и понятия

- •2. Проблемные вопросы

- •3. Логическая задача

- •4. Тест

- •6. Вопросы о торговой прибыли

- •7. Дискуссионные вопросы

- •Глава 12 доходы от собственности

- •§ 1. Кредит и его формы

- •§ 2. Норма банковской прибыли

- •§ 3. Акционерное общество и рынок ценных бумаг

- •§ 4. Рента

- •Экономический тренинг

- •1. Ключевые термины и понятия

- •2. Вопрос для обсуждения

- •3. Логическая задача

- •4. Вопрос на выявление эрудиции

- •5. Найдите наиболее подходящий вариант ответа

- •6. Дискуссионный вопрос

6. Вопросы о торговой прибыли

Каковы источники обогащения торгового капиталиста?

Можно ли получать торговую прибыль, продавая товары по их стоимости?

Кто в нормальных условиях получает большую норму прибыли: промышленный или торговый капиталист?

На какие цели идет торговая накидка?

Что представляют собой издержки обращения (чистые и дополнительные)?

7. Дискуссионные вопросы

Может ли современная крупная фирма обойтись без маркетинга?

Яа использовании каких экономических законов основывается маркетинг?

Глава 12 доходы от собственности

§ 1. Кредит и его формы

Кредит: источники и формы

Кредит (лат. creditum — ссуда) — предоставление товаров и денег в долг на условиях возвратности. Эти условия предполагают, что дебитор (должник) возвращает кредитору (заимодавцу) эквивалент суммы дол(а плюс процент, составляющий доход кредитора.

исторически первоначальной формой кредитных отношений было ростовщичество. Ростовщичество — это предоставление денег в долг с условием уплаты заемщиком высоких процентов при погашении долга. В древней Греции в IV в. до н.э. были известны случаи ростовщических ссуд с уплатой 42% в месяц (свыше 570% годовых). Позже по обычным займам взимались от 62 до 900%. годовых.

Кредитные связи между людьми первоначально играли не столь заметную роль в развитии экономики. Ростовщики предоставляли ссуды простым людям для того, чтобы те возвращали старые долги и покупали товары. А знать брала кредит для строительства замков и дворцов, приобретения предметов роскоши, ведения войн и т.п.

Ростовщический капитал существует до сих пор во многих странах Азии, Африки и Латинской Америки. Его предпосылками служат слаборазвитые товарно-денежные отношения, а также преобладание отсталых мелкотоварных форм хозяйства. Местные торговцы и богачи при помощи денежных ссуд закабаляют беднейшие слои населения.

С возникновением индустриального производства и классического капитализма без развитого кредита стала невозможна нормальная производственная деятельность. Ведь предпринимателям не хватало собственного капитала для перевода экономики на индустриальные рельсы и высоких темпов расширенного воспроизводства. Еще в XVI в. это обстоятельство подметил Франсуа Рабле. В его романе «Гаргантюа и Пантагагрюэль» весельчак Панург высказал поразительное суждение: «Природе легче было бы питать рыб в воздухе и пасти оленей на дне океана, чем терпеть скаредный мир, где никто не давал бы в долг». Какими бы странными ни показались эти слова, их справедливость убедительно подтверждает история, и особенно современная экономическая жизнь.

Однако ростовщичество с его чрезвычайно высокими процентами превратилось в преграду для развития капиталистической экономики. Поэтому нарождающаяся буржуазия повела упорную борьбу против него, за снижение ссудного процента до общественно нормального уровня. В результате были созданы новые источники денежного — ссудного — капитала, который предоставляется под приемлемый процент. В отличие от ростовщичества этот капитал расходуется не для потребительских целей, а для ведения хозяйства в интересах получения прибыли.

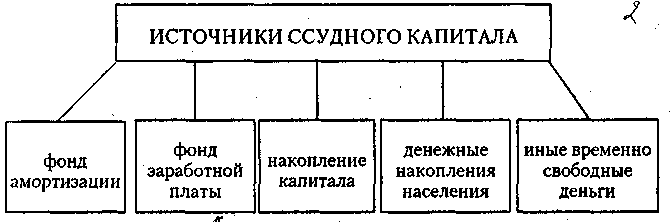

Ссудные капиталисты сколачивают денежный капитал за счет многих источников (рис. 12.1).

Рис. 12.1. Виды источников ссудного капитала

Владельцы ссудного капитала сосредоточивают у, себя временно свободные денежные средства из фонда амортизации (восстановления) основного капитала, из постепенно формирующегося (по мере продажи готовой продукции) фонда заработной платы. Они обращают в кредитные средства незанятые в деле деньги предпринимателей и других слоев населения, используют пенсионные, страховые и иные фонды. Находясь на сохранении у предпринимателя, такие денежные средства не приносят собственникам никакого дохода, а поэтому их выгодно отдать в ссуду, хотя бы под сравнительно небольшой процент.

Собрав большие суммы денежных средств, ссудные капиталисты создают рынок ссудных капиталов. Этот рынок обладает рядом характерных черт.

Первая черта состоит в следующем. На рынке обычно участвуют два лица:

а) собственник бездействующего капитала и б) предприниматель, стремящийся привести денежный капитал в движение ради извлечения прибыли. Бизнесмен временно нуждается в деньгах для текущей хозяйственной деятельности (закупки сезонного сырья, выплаты заработной платы в наступившие сроки и т.д.) и решения перспективных задач.

Вторая черта: предметом купли-продажи в данном случае является особый товар — капитал. Его особенность заключается в том, что деньги приобретают дополнительную полезность — способность в хозяйственном процессе возрастать по стоимости и приносить прибыль.

Третья черта рынка ссудных капиталов: он обслуживает потребности бизнесменов в краткосрочных ссудах (на пополнение оборотного капитала, на срочные закупки и т.п.) и в инвестициях (долгосрочных затратах на капитальное строительство и др.). В связи с увеличением таких потребностей развивается тенденция к значительному увеличению доли заемных средств в финансировании хозяйства. Особенно велика их роль в затратах на капиталовложения в Японии, Италии, Франции. Например, японские фирмы за счет привлеченных ресурсов финансируют 4/5 всех средств на расширение производства.

В рынке ссудных капиталов особо выделяется рынок инвестиций. При этом финансовые инвестиции идут на закупку акций, облигаций и ценных бумаг, выпущенных корпорациями или государством. Реальные инвестиции — это вложения денег в производственный основной капитал (здания, сооружения, оборудование), жилищное строительство, товарно-материальные запасы.

Соотношение между краткосрочными (до одного года) и долгосрочными (свыше одного года) видами кредита свидетельствует о том, как бизнес заботится о настоящем (текущих хозяйственных нуждах) и будущем (перспективных производственных потребностях). О подобной заботе российского бизнеса красноречиво говорят цифры, приведенные в таблице 12.1.

Таблица 12.1. Кредитные вложения в экономику России в 1992—1995 гг. (на конец года; млрд. руб.)

Виды кредита |

1992 |

1993 |

1994 |

1995 |

Кредитные вложения в экономику — всего |

5101 |

30 019 |

83 561 |

134 508 |

в том числе: |

|

|

|

|

краткосрочные |

4 835 |

28 982 |

79 285 |

116751 |

в процентах к итогу |

95 |

97 |

95 |

87 |

долгосрочные |

266 |

1037 |

4 276 |

17 757 |

в процентах к итогу |

5 |

3 |

5 |

13 |

Как видно из данных таблицы 12.1, российские предприниматели живут, как говорится, одним днем. На долгосрочные вложения тратится мизерная доля всех кредитов. По абсолютной величине эти вложения составляют всего около 1% стоимости основных фондов (производственного и непроизводственного назначения).

Теперь рассмотрим главные организационно-экономические формы кредита: коммерческий и банковский.

Коммерческим называют такой кредит, который предоставляется товарами с отсрочкой платежа. Он возникает часто, когда покупатель продукции не может немедленно вслед за получением ее расплатиться наличными деньгами. В этом случае средством обращения выступает, как правило, вексель — специальное долговое обязательство заемщика, уплатить определенную сумму денег в указанный срок. Зачастую предприниматель, получивший вексель, делает на нем передаточную надпись (индоссамент) и использует вместо денег для покупки нужных благ у другого продавца, а этот — у третьего и т.д. Тем самым, попадая в торговый оборот, вексель становится простейшим видом кредитных денег.

Коммерческий заем является основой кредитной системы, поскольку он непосредственно обслуживает движение капитала в сфере производства. Этот кредит имеет определенные границы применения. Он возможен только между фирмами, непосредственно связанными хозяйственными отношениями (лишь теми предприятиями, которые создают средства производства, и теми фирмами, которые их потребляют). Его невозможно использовать, например, для оплаты труда работников.

Универсальный характер имеет банковский кредит. Денежные капиталисты, банки и другие кредитные учреждения выдают его предпринимателям в виде денежных ссуд. В отличие от коммерческого данный кредит может предоставляться в значительно большем объеме, на более длительные сроки каждому бизнесмену и на любые цели.

В сфере кредитных отношений распространены и другие их формы: а) потребительский кредит (продажа отдельным лицам товаров через розничные магазины с отсрочкой платежа, представление банками ссуды на потребительские цели); б) ипотечный кредит (долгосрочный заем под залог недвижимости — земли, зданий); в) межхозяйственный кредит (выпуск предприятиями и организациями для предоставления друг другу акций, облигаций и других ценных бумаг); г) государственный кредит (выпуск облигаций государственных займов, покупаемых бизнесменами и населением).

В законодательном порядке регулируются все основные виды кредитных отношений. Так, в Гражданском кодексе РФ установлены конкретные правовые нормы, регулирующие кредитные отношения. Эти нормы касаются займа и кредита (глава 42), финансирования под уступку денежных требований (глава 43), банковского вклада (глава 44), банковского счета (глава 45), денежных расчетов с физическими и юридическими лицами (глава 46).

Среди всех институтов кредитной системы главную роль выполняют банки.

Банки: их виды и функции

Банки — особые экономические институты, являющиеся центрами кредитных отношений. Их основная функция — сосредоточивать у себя денежные средства и предоставлять их в ссуду. Исторически первоначальной функцией банков является посредничество в платежах. Они хранят у себя денежные средства предпринимателей, по поручению которых ведут их расчеты с поставщиками и покупателями, вносят платежи в государственную казну, ведут кассовое обслуживание фирм (выдают им наличные деньги для заработной платы и на другие цели).

Банки накапливают у себя также денежные доходы и сбережения населения, средства государственных, общественных и других организаций. Сами по себе эти суммы предназначены для расходования в качестве покупательного или платежного средства. Между тем, когда они попадают в руки бизнесменов, то используются для извлечения прибыли.

Банки выпускают также кредитные средства обращения — знаки стоимости, которые выполняют роль денег в товарообороте и платежах (наличные деньги, банкноты).

Банки выполняют свои функции в двух взаимосвязанных видах операций: пассивных — операциях по формированию банковских ресурсов и активных — операциях по их размещению и использованию (рис. 12.2).

Рис. 12.2. Функции банков

Денежные средства банков складываются из их собственных капиталов (они образуют, как правило, незначительную часть всех средств: в США, например, .8%) и депозитов — вкладов клиентов. Депозиты

делятся на срочные (вложения на заранее установленный срок и не подлежащие изъятию до его наступления) и до востребования (вклады на текущие счета, которые банк обязан выдать по первому требованию вкладчика).

В активные операции входят разнообразные ссуды: вексельные, фондовые, подтоварные, бланковые. Наиболее распространенным является учет векселей. Банк покупает вексель у предпринимателя, если тот стремится превратить его в деньги еще до наступления срока платежа. При выдаче наличных денег из обозначенной на векселе суммы удерживается учетный процент — плата за предоставление денежной суммы. При наступлении срока платежа по векселю банк предъявляет его к оплате тому, кто выдал долговое обязательство. Величина учетной ставки может сильно изменяться. Так, самая высокая учетная ставка английского банка с 15 ноября 1979 г. по 3 июля 1980 г. составила 17%. Самая низкая была на уровне 2% с 26 октября 1939 г. по 7 ноября 1951 г..

Банки ведут фондовые операции — дают ссуды под залог ценных бумаг: акций, облигаций, закладных и т.п., а также покупают такие бумаги. Подтоварные ссуды предоставляются под залог продукции, находящейся на складах, в пути, в торговом обороте. Если ссуды не погашаются в срок, то заложенные ценные бумаги и товарно-материальные ценности переходят в собственность банков. Наиболее крупным предпринимателям, платежеспособность которых не вызывает сомнений, предоставляется бланковый кредит: ссуду выдают без всякого обеспечения.

Кроме пассивно-активных операций и расчетов банки занимаются торгово-комиссионной деятельностью: покупают и продают золото, обменивают национальную валюту на иностранную, размещают займы, распродают акции и облигации и т.п.

В зависимости от характера выполняемых функций и операций банки делятся на три основных вида: центральные, коммерческие и специализированные (рис. 12.3).

Основную роль в банковской системе играют центральные банки. Центральный банк страны наделен государством исключительным правом эмиссии (выпуска) банкнот (банковских билетов) — денежных знаков, основных видов бумажных денег. Кроме эмиссии банкнот Центральный банк выполняет другие важные функции:

хранит государственные золотовалютные резервы, сохраняет резервные фонды других кредитных учреждений;

предоставляет ссуды коммерческим банкам;

обслуживает государственные учреждения;

проводит расчеты и переводные операции, контролирует деятельность кредитных учреждений;

осуществляет денежно-кредитное регулирование национальной экономики.

Коммерческие банки предоставляют ссуды производственным предприятиям главным образом за счет денежных средств, привлекаемых ими в виде вкладов. Они же осуществляют расчеты между предпринимателями. В современных условиях эти банки являются кредитно-финансовыми учреждениями универсального характера. Они ведут операции на фондовом рынке (рынке ценных бумаг), выполняют финансовое обслуживание клиентов и занимаются валютными операциями.

О месте и роли кредитных банков в банковской системе России дают представление данные таблицы 12.2.

Таблица 12.2. Основные показатели деятельности коммерческих банков России (по данным Банка России на 1 января)

Показатель |

1993 |

1994 |

1995 |

1996 |

Число коммерческих банков, тыс. |

1,7 |

2,0 |

2,5 |

2,6 |

Число филиалов банков, тыс. |

3,1 |

4,5 |

5,5 |

5,8 |

Кредиты, предоставленные коммерческими банками предприятиям, организациям и населению, млрд. руб. |

5 081,4 |

24 542,3 |

63 964,5 |

97 770 |

Кредиты, предоставленные другим байкам, млрд. руб. |

345,5 |

2 165,5 |

9 059,3 |

14 375 |

Сравнение данных о кредитных вложениях в экономику России (табл. 12.1) и о кредитах, предоставленных коммерческими банками, свидетельствует о ведущей роли коммерческих банков в финансировании российской экономики.

Специализированные банки заняты преимущественно определенными видами финансово-кредитных операций. Например, инвестиционные банки осуществляют финансирование и долгосрочное кредитование капитальных вложений; благодаря их деятельности образуется рынок инвестиций. Ипотечные банки предоставляют ссуды под залог недвижимости (земельных участков, домов). Экспортно-импортные банки кредитуют внешнюю торговлю и ведут расчеты с иностранными контрагентами.

В кредитную систему страны входят сберегательные кассы, мобилизующие временно свободные денежные средства населения, а также кредитные кооперативы, куда объединяются в основном мелкие товаропроизводители, получающие ссуды на началах взаимопомощи.

По мере развития общества масштабы кредитных операций и размеры общей задолженности по займам увеличиваются. Так, в США в 1989 г. задолженность семей составила 3,5 трлн. долл., корпораций — 3,4 трлн. долл. и федеральных властей — 2,3 трлн. долл., что в сумме превысило 9 трлн. долл. Если к тому же учесть внешнюю задолженность другим государствам, то без преувеличения можно сказать, что вся страна живет в долг. Между тем большинству заемщиков удается успешно погасить задолженность. Эффективно использовав кредиты, они получают выгоду, укрепляют свои экономические позиции, расширяют производство, увеличивают доходы. Когда же кредиты используются неэффективно, это ухудшает финансовое состояние должников, ставит их в зависимое положение, нередко ведет к разорению.

Во второй половине XX в. в банковском деле появились новые тенденции, которые раскрыли невиданные ранее организационные, экономические и технические возможности банковского кредита.

Новые тенденции в банковском деле

С момента своего возникновения банки выступали в скромной роли посредников при передаче денег в долг и возвращении ссуд. Но, как известно, после того как западная экономика перешла от эпохи частнособственнического классического капитализма к фазе господства финансово-корпоративных объединений, значение банков в денежном регулировании экономики колоссально возросло.

Во-первых, резко углубился процесс концентрации и централизации банковского капитала, возникли банки-гиганты, ставшие монополистами на рынке ссудных капиталов. Например, в США в 80-х годах 4% общего количества коммерческих банков, имевших активы более 500 млн. долл., владели 74% всех банковских активов (материальных ценностей). Среди них находились такие гиганты, как «Ситикорп» (с активами 230 млрд. долл.), «Чейз Манхеттен корпорейшн» (106 млрд. долл.), «Бэнк оф Америка» (97 млрд. долл.) и т.д. Крупнейшие банки включают в сферу своего влияния мелкие и средние банки в замаскированной форме, с помощью различных экономических связей, фактически подчиняющих маломощные кредитные учреждения наиболее влиятельным.

Во-вторых, крупнейшие банки превратились в многоцелевые кредитно-финансовые учреждения, которые предоставляют клиентам 100—300 видов услуг. Они выдают кредиты, учитывают коммерческие векселя, выпускают и реализуют ценные бумаги, начисляют и удерживают налоги, ведут счета амортизационных отчислений и другие бухгалтерские и расчетные операции для клиентов. Все более расширяются консультативные и информационные услуги. Банковские специалисты, включая технических экспертов, непосредственно участвуют в выборе важнейших инвестиционных проектов промышленных и торговых фирм, помогают в ведении финансового хозяйства.

Некоторое расширение банковских услуг предусматривает российское законодательство. Федеральный закон «О банках и банковской деятельности» (с изменениями и дополнениями, принятыми Государственной Думой 7 июля 1995 г.) относит к банковским операциям в частности:

а) привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц;

б) осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

в) инкассация (получение в банке денег наличными по чеку, векселю и т.п.) денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

г) купля-продажа иностранной валюты в наличной и безналичной формах;

д) привлечение во вклады и размещение драгоценных металлов;

е) выдача банковских гарантий.

Кредитная организация вправе осуществлять также следующие сделки:

а) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

б) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

в) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

г) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

д) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

е) лизинговые операции (долгосрочная аренда машин, оборудования и т.п.);

ж) оказание консультационных и информационных услуг (статьи 1, 5).

В-третьих, новой тенденцией в банковском деле является широкая электронизация банковских услуг, для чего кредитные учреждения используют свои вычислительные центры, оснащенные мощными электронно-вычислительными машинами. Быстро увеличивается число автоматических расчетных палат как центров безналичных денежных перечислений. Электронизация «розничных» банковских операций (по обслуживанию отдельных вкладчиков) означает применение автоматических кассовых устройств, которые устанавливаются в помещениях кредитных учреждений, крупных магазинах, аэропортах, на автобусных стоянках и т.д.

Наконец, сейчас для банковской системы характерно быстрое расширение безналичных расчетов. Можно предположить, что в будущем подавляющая часть всех платежей будет проводиться с помощью банковских чеков, кредитных и дебетовых карточек и «электронных денег» (посредством переводов в рамках системы ЭВМ и перечислений, автоматически проводимых кредитными учреждениями по поручению клиентов).

Широкое распространение во всем мире получили, например, кредитные карточки — платежный документ для безналичной оплаты товаров и услуг. Внешне он выглядит как пластиковая карточка с именем владельца, его личным номером или шифром, а также образцом подписи и указанием срока действия. Кредитная карточка предъявляется компьютерному устройству магазина или банка, которое дает команду соответствующему банку о немедленной оплате покупки или услуги.

Кредитные карточки бывают:

возобновляющимися (например, «Виза», «Мастеркард») — для расчетов в магазинах, отелях, ресторанах. Они дают право использовать кредиты в определенных пределах. После погашения долга карточка возобновляется;

месячными («Америкен экспресс», «Динерз клаб») — как правило, для расчетов с туристическими фирмами. Эти карточки «путешествий и увеселений» не имеют лимита задолженности, но весь долг должен погашаться в конце месяца;

фирменными («Трасткард», «Америкен экспресс» и т.д.) — выпускаемыми отдельными компаниями для оплаты служебных расходов. Они применяются на условиях месячных карточек;

премиальными, или золотыми («Америке голд кард», «Голд мастеркард») — предназначенными для очень солидных клиентов; кредит дается по льготной процентной ставке и не ограничен по сумме займа.

С 1975 г. впервые получили хождение дебит-карточки (в системе «Виза» и «Мастеркард»). В этом случае применяются «электронные деньги» (безналичные расчеты с помощью банковских компьютеров). Расчеты проводятся немедленно. При совершении покупки товара или услуги владелец дебит-карточки вставляет в специальное передающее устройство («машины-кассиры» имеются во всех торговых точках, обслуживаемых данной системой), и на его пульте набирается определенная цифровая комбинация, которая тут же передается в банк. Банковский компьютер переводит сумму покупок с ссудного счета покупателя на счет продавца (если счета находятся в одном и том же банке). Когда счета покупателя и продавца находятся в разных банках, то расчеты за покупку осуществляются через автоматический расчетный центр. Использование «электронных денег» позволяет отказаться от льготного периода оплаты кредита и, как показывает практика, приносит больше прибыли за каждую сделку.