Экономика и управление недвижимостью Лабораторные работы и методические указания

..pdf

В дальнейшем амортизационная таблица заполняется построчно. Значения графы 4 (Выплата процентов – %) определяются как произведение BALнп на ставку процента, под который был выдан кредит:

Выплата процентов = BALнп iкр, |

(2.2) |

где iкр – ставка по кредиту, % годовых.

Значения графы 5 (Погашение основной части долга – PRN) определяются как разность между РМТ и величиной выплачиваемых процентов за данный период:

PRN РМТ %. |

(2.3) |

Значения графы 6 (BALкп) определяются как разность между балансом на начало периода и величиной, погашаемой в данном периоде основной части долга (PRN):

BALкп BALнп PRN. |

(2.4) |

Значение BALкп записывается в графу «BALнп» следующей строки и расчет повторяется.

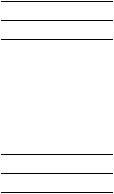

В табл. 2.1 приведен пример заполнения амортизационной таблицы кредита в 10 000 руб., выданного на семь лет под 10 % годовых с условием ежегодных равных выплат в конце каждого года. Величина периодического платежа в счет погашения кредита определена как

PMT = 10 000·0,205405 = 2054 руб./год,

где 0,205405 – величина множителя шестой функции сложных процентов (10 %, начисление – 1 раз в год, 7 лет).

|

|

|

|

|

|

Таблица 2.1 |

|

Амортизационной таблицы (пример заполнения) |

|

||||

|

|

|

|

PRN, руб./год |

|

|

Годы |

BALнг, руб. |

PMT, руб./год |

%, руб./год |

|

BALкг, руб. |

|

1 |

2 |

3 |

4 |

5 |

|

6 |

1 |

10000 |

2054 |

1000 |

1054 |

|

8946 |

2 |

8946 |

2054 |

895 |

1159 |

|

7786 |

3 |

7786 |

2054 |

779 |

1275 |

|

6511 |

4 |

6511 |

2054 |

651 |

1403 |

|

5108 |

5 |

5108 |

2054 |

511 |

1543 |

|

3565 |

6 |

3565 |

2054 |

356 |

1698 |

|

1867 |

7 |

1867 |

2054 |

187 |

1867 |

|

0 |

Итого |

– |

14 378 |

4378 |

10 000 |

|

– |

Значения величин, записываемых в амортизационную таблицу, округляются до целых чисел.

11

Величина выплачиваемых процентов за пользование кредитом в течение первого года определена как 10 000·0,10 = 1000 руб./год. Тогда погашение кредита в течение первого года составит: PRN = 2054 – 1000 = = 1054 руб./год. Невыплаченный остаток кредита на конец первого года будет равен: BALкг = 10000 – 1054 = 8946 руб.

Следует обратить внимание на следующее.

1.Сумма значений графы 5 должна быть равна величине кредита, баланс на конец последнего года равен нулю. При этом возможно получение невязки из-за выполняемых округлений до целых чисел. В этом случае она «распределяется» в последней строке таблицы.

2.Должны соблюдаться зависимости изменения значений в графах 4

и5 амортизационной таблицы: выплаты процентов должны сокращаться, а основной части долга – нарастать.

3. Сумма выплаченных процентов составляет 4378/10 000·100 = = 43,8 % от величины предоставленного на указанных условиях кредита, что существенно отличается от ставки по кредиту. Данная величина показывает, насколько общая сумма платежей за весь период кредитного соглашения превышает величину самого кредита.

Кроме того, существует еще показатель внутренней нормы доходности (ВНД, англ. IRR – internal rate of return), характеризующий реальную ставку по кредиту и рассчитываемый ниже [2].

2.3. Порядок выполнения лабораторной работы

Для выполнения настоящей лабораторной работы и последующей ее успешной защиты необходимо:

2.3.1.Ознакомиться с § 2.1 и 2.2 настоящих методических рекомендаций и выбрать исходные данные (§ 2.4).

2.3.2.Выполнить расчет амортизационной таблицы по индивидуальным исходным данным (табл. 2.4).

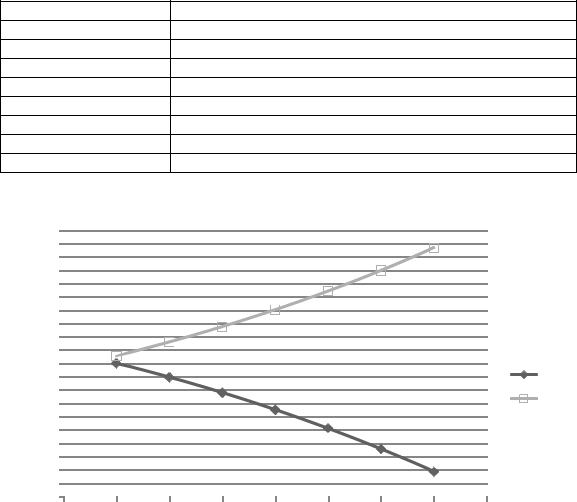

2.3.3.Выявить зависимость изменения выплаты процентов и основной части долга с течением времени на основе графика (рис. 2.1).

2.3.4.Разработать не менее трех вариантов погашения кредита и определить наиболее выгодный для клиента или банка. В частности, студент может предложить следующие варианты погашения кредита:

А. Ежегодно выплачивается основная часть долга в соответствии с амортизационной таблицей, а сумма накопленных процентов – единовременно в конце срока кредитного соглашения.

Б. Ежегодно выплачивается основная часть долга, а сумма накопленных процентов – двумя равными долями: в середине и в конце срока кредитного соглашения.

В. Ежегодно выплачиваются проценты за пользование кредитом (см. амортизационную таблицу), а основная часть долга – единовременно в конце срока кредитного соглашения.

12

Г. Ежегодно выплачиваются проценты за пользование кредитом (см. амортизационную таблицу), а основная часть долга – двумя равными долями: в середине и в конце срока кредитного соглашения.

Д. Кредит погашается нарастающими платежами. При этом необходимо принять решение о величине ежегодного наращивания суммы платежа. Например, если принимается решение о том, что ежегодно платеж по кредиту должен увеличиваться на 500 руб., то приняв за основу данные графы 3 табл. 2.1, получим выплаты в счет погашения кредита, представленные в табл. 2.2.

Таблица 2.2

График погашения кредита увеличивающими на 500 руб./год платежами

Годы |

Платежи в счет погашения кредита, руб./год |

1 |

554 |

2 |

1054 |

3 |

1554 |

4 |

2054 |

5 |

2554 |

6 |

3054 |

7 |

3554 |

Итого, руб. |

14 378 |

руб.

2000 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1900 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1800 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1700 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1600 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1500 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1400 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1300 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1200 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1100 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1000 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Ряд1 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

900 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

800 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Ряд2 |

700 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

600 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

500 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

400 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

300 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

200 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

100 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

||||||||

годы

Рис. 2.1. График выплаты процентов (ряд 1) и погашения основной части долга (ряд 2)

13

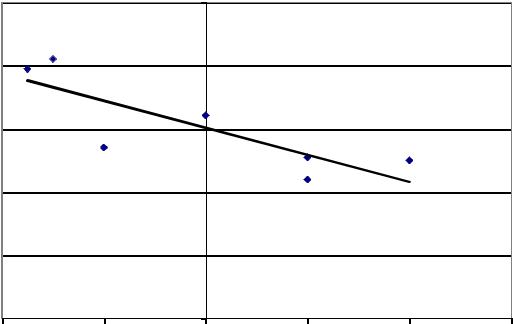

Несмотря на изменение графика выплат в счет погашения кредита общая сумма платежей должна оставаться неизменной. При оформлении работы вместо табличных форм можно приводить графические изображения вариантов погашения кредита. Так, например, данные, представленные в табл. 2.2, можно показать следующим образом (рис. 2.2).

руб.

4000 |

|

|

|

|

3500 |

|

3554 |

|

|

|

|

|

|

|

3000 |

|

3054 |

|

|

|

|

|

|

|

2500 |

|

2554 |

|

|

|

|

|

|

|

2000 |

2054 |

|

|

Ряд2 |

1500 |

|

|

||

|

|

|||

1554 |

|

|

Ряд1 |

|

|

|

|||

|

|

|||

|

|

|

|

1000

1054

500

554

0

1 |

2 |

3 |

4 |

5 |

6 |

7 |

Годы

Рис. 2.2. График погашения кредита увеличивающими на 500 руб./год платежами

Следует обратить внимание на то, что при графическом изображении вариантов погашения кредита необходимо приводить подписи данных.

Е. Кредит погашается сокращающимися платежами. В частности, можно воспользоваться данными табл. 2.2, расположив платежи в обратном порядке – в первый год погашается 3554 руб., во второй – 3054 руб., в третий – 2554 руб. и т. д.

Ж. Иными возможными способами.

Наиболее выгодный вариант для банка или клиента определяется при расчете показателя чистого дисконтированного дохода (ЧДД) для потока платежей по погашению кредита при ставке процента по кредиту.

В частности, для варианта погашения кредита, представленного в табл. 2.2, величина чистого дисконтированного дохода будет:

ЧДД = 554·0,909091 + 1054·0,826446 + 1554·0,751315 + 2054·0,683013 + + 2554·0,620921 + 3054·0,564474 + 3554·0,513158 = 9079 руб.,

где в качестве сомножителей к платежам приведены значения множителей функции № 4 сложных процентов [1, табл. для 10 % при ежегодном учете в конце каждого платежного периода].

14

Для базового варианта (равномерное погашение займа) величина ЧДД будет равна величине кредита:

ЧДД = 2054·0,909091 + 2054·0,826446 + 2054·0,751315 + 2054·0,683013 + + 2054·0,620921 + 2054·0,564474 + 2054·0,513158 = 10 000 руб.,

или, что является рациональным способом расчета, при использовании аннуитета (множитель пятой функции сложных процентов)

ЧДД = 10 000·4,86842 = 10 000 руб.

Здесь можно отметить одну из зависимостей функций сложных процентов: сумма значений функции № 4 равна значению функции № 5 при такой же продолжительности расчетного периода.

В результате выполненного расчета видно, что для клиента более выгоден вариант погашения кредита увеличивающими на 500 руб./год платежами (ЧДД минимум); для банка – вариант погашения кредита равными платежами (ЧДД максимум).

2.3.5. Определить по одному из предложенных вариантов (кроме базового, представленного в табл. 2.1) реальную ставку доходности. Для этого в таблицах Excel необходимо рассчитать показатель ВНД (IRR), используя опцию «Мастер функций». Поскольку ВНД существует только для денежного потока (ДП), состоящего из элементов разных знаков, здесь необходимо со знаком «минус» учитывать величину кредита. В частности, денежный поток, включающий данные табл. 2.2, будет иметь следующий вид

(табл. 2.3).

Таблица 2.3

Денежный поток, используемый для расчета ВНД

Шаг расчетного |

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

ВНД |

|

периода |

||||||||||

|

|

|

|

|

|

|

|

|

||

Значение |

–10 000 |

554 |

1054 |

1554 |

2054 |

2554 |

3054 |

3554 |

7,8 % |

|

элемента ДП |

2.3.6.Выявить возможности таблиц Excel для расчета амортизационной таблицы при переходе от ежегодного к ежемесячному начислению процентов. Для этого необходимо по исходным данным составить амортизационную таблицу погашения кредита ежемесячными равными платежами.

2.3.7.Формулирование выводов.

15

2.4. Исходные данные

Таблица 2.4

Варианты заданий

Показатели |

|

|

Варианты заданий |

|

|

||||

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

||

|

|||||||||

Величина кредита, |

80 000 |

32 000 |

54 000 |

18 000 |

62 000 |

38 000 |

74 000 |

41 000 |

|

руб. |

|

|

|

|

|

|

|

|

|

Плата за пользование |

8 % |

9 % |

10 % |

11 % |

12 % |

13 % |

14 % |

15 % |

|

кредитом, % годовых |

|||||||||

Срок кредита, лет |

6 |

8 |

7 |

5 |

9 |

6 |

7 |

8 |

|

Показатели |

|

|

|

Варианты |

заданий |

|

|

|

|

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

||

|

|||||||||

Величина кредита, |

82 000 |

35 000 |

51 000 |

19 000 |

64 000 |

39 000 |

71 000 |

44 000 |

|

руб. |

|

|

|

|

|

|

|

|

|

Плата за пользование |

16 % |

17 % |

18 % |

19 % |

20 % |

21 % |

22 % |

23 % |

|

кредитом, % годовых |

|

|

|

|

|

|

|

|

|

Срок кредита, лет |

7 |

8 |

9 |

6 |

8 |

9 |

7 |

5 |

|

Показатели |

|

|

|

Варианты |

заданий |

|

|

|

|

17 |

18 |

19 |

20 |

21 |

22 |

23 |

24 |

||

|

|||||||||

Величина кредита, |

84 000 |

37 000 |

57 000 |

16 000 |

69 000 |

31 000 |

77 000 |

48 000 |

|

руб. |

|

|

|

|

|

|

|

|

|

Плата за пользование |

12 % |

14 % |

15 % |

18 % |

21 % |

11 % |

10 % |

9 % |

|

кредитом, % годовых |

|||||||||

Срок кредита, лет |

6 |

8 |

9 |

7 |

5 |

7 |

8 |

10 |

|

Показатели |

|

|

|

Варианты |

заданий |

|

|

|

|

25 |

26 |

27 |

28 |

29 |

30 |

31 |

32 |

||

|

|||||||||

Величина кредита, |

73 000 |

52 000 |

46 000 |

21 000 |

79 000 |

84 000 |

29 000 |

31 000 |

|

руб. |

|

|

|

|

|

|

|

|

|

Плата за пользование |

18 % |

17 % |

16 % |

15 % |

9 % |

12 % |

13 % |

19 % |

|

кредитом, % годовых |

|

|

|

|

|

|

|

|

|

Срок кредита, лет |

8 |

7 |

6 |

9 |

6 |

11 |

10 |

9 |

|

16

3.Лабораторная работа «Метод квалиметрии»

3.1.Общие положения

Цель занятия – освоение метода квалиметрии и получение навыков применения ПЭВМ для обработки значений квалиметрической таблицы. Лабораторная работа выполняется в течение двух занятий (четыре акаде-

мических часа). Программное обеспечение – Excel. Решаемые задачи: раз-

работка исходной и итоговой квалиметрических таблиц с учетом и без учета значимости корректировок; обработка значений итоговых квалиметрических таблиц; формулирование выводов.

Лабораторная работа выполняется после проведения практического занятия на тему «Оценка рыночной стоимости склада методом рыночных сравнений», по исходным данным которого выполняется данная лабораторная работа.

Пример разработки квалиметрических таблиц и порядок обработки значений итоговой квалиметрической таблицы приведены в учебном посо-

бии [1].

3.2.Порядок выполнения лабораторной работы

3.2.1.На основе анализа значений корректировок студент устанавливает квалиметрическую шкалу, а также определяет значимость корректировок.

3.2.2.Заполняются исходные квалиметрические таблицы: первая – без учета значимости корректировок; вторая – с учетом значимости корректировок.

3.2.3.Составляются итоговые квалиметрические таблицы (без учета и с учетом значимости корректировок).

3.2.4.С помощью опции «Мастер диаграмм» выполняется обработка

значений итоговых квалиметрических таблиц с применением всех предлагаемых программой вариантов зависимостей (кроме линейной фильтрации). При этом должны быть получены графики, пример которых приведен на рис. 3.1.

3.2.5. Формулирование выводов: величины рыночной стоимости объекта оценки и степень их достоверности, сравнение с результатом, полученным методом рыночных сравнений, объективность метода с учетом и без учета значимости корректировок.

17

|

|

250 |

|

y =–-10,678x + 150,64 |

|

|

|

|

|

|

|

|

|

|

|

R² = 0,6727 |

|

тыс. руб. |

|

200 |

|

|

|

|

150 |

|

|

|

|

Цена, |

|

|

|

|

|

|

|

100 |

|

|

|

|

|

50 |

|

|

|

|

|

0 |

|

|

|

–-4 |

–-2 |

0 |

2 |

4 |

6 |

|

|

Сумма баллов |

|

|

|

Рис. 3.1. Обработка значений итоговой квалиметрической таблицы |

|

||||

3.3. Исходные данные

Таблица 3.1

Показатели |

|

|

|

Варианты заданий |

|

|

|

|||||

1 |

2 |

3 |

|

|

4 |

5 |

|

6 |

7 |

8 |

||

|

|

|

|

|||||||||

Площадь, кв. м |

9000 |

11 000 |

13 000 |

|

|

15 000 |

14 000 |

|

22 000 |

19 000 |

18 000 |

|

Качество |

Хор. |

Плох. |

Плох. |

Хор. |

Плох. |

Хор. |

Плох. |

Хор. |

||||

подъезда |

||||||||||||

|

|

|

|

|

|

|

|

|

|

|

||

Число телефонов |

1 |

2 |

3 |

|

|

4 |

3 |

|

2 |

1 |

2 |

|

Удаленность от |

1 |

3 |

2 |

|

|

1 |

1 |

|

2 |

3 |

2 |

|

ж.-д. станции, км |

|

|

|

|||||||||

|

|

|

|

|

|

|

|

|

|

|

||

Показатели |

|

|

|

|

|

Варианты |

заданий |

|

|

|

|

|

9 |

10 |

11 |

|

12 |

13 |

|

14 |

15 |

16 |

|||

|

|

|

||||||||||

Площадь, кв. м |

16 000 |

15 000 |

14 500 |

|

13 500 |

16 500 |

|

17 000 |

9000 |

7000 |

||

Качество подъезда |

Плох. |

Хор. |

Хор. |

|

|

Плох. |

Хор. |

|

Хор. |

Плох. |

Хор. |

|

Число телефонов |

2 |

4 |

1 |

|

2 |

3 |

|

2 |

3 |

1 |

||

Удаленность от |

2 |

3 |

1 |

|

3 |

1 |

|

2 |

3 |

1 |

||

ж.-д. станции, км |

|

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|

||

18

|

|

|

|

|

|

|

|

Окончание табл. 3.1 |

|||

|

|

|

|

|

|

|

|

|

|

|

|

Показатели |

|

|

|

Варианты заданий |

|

|

|

|

|||

|

17 |

18 |

19 |

|

20 |

21 |

|

22 |

23 |

24 |

|

Площадь, кв. м |

8000 |

8500 |

12 000 |

|

12 500 |

19 000 |

|

20500 |

18 500 |

16 000 |

|

Качество подъезда |

Хор. |

Хор. |

Плох. |

|

Плох. |

Плох. |

|

Хор. |

Плох. |

Хор. |

|

Число телефонов |

2 |

3 |

1 |

|

4 |

2 |

|

3 |

4 |

2 |

|

Удаленность от |

3 |

2 |

1 |

|

2 |

3 |

|

4 |

2 |

1 |

|

ж.-д. станции, км |

|

|

|

||||||||

|

|

|

|

|

|

|

|

|

|

|

|

Показатели |

|

|

|

|

Варианты |

заданий |

|

|

|

|

|

25 |

26 |

27 |

|

28 |

29 |

|

30 |

31 |

32 |

|

|

|

|

|

|

||||||||

Площадь, кв. м |

14 000 |

15 000 |

18 000 |

|

10 800 |

11 000 |

|

10 000 |

10 500 |

14 500 |

|

Качество подъезда |

Хор. |

Плох. |

Хор. |

|

Плох. |

Хор. |

|

Плох. |

Плох. |

Плох. |

|

Число телефонов |

3 |

4 |

3 |

|

2 |

2 |

|

2 |

4 |

1 |

|

Удаленность от |

2 |

3 |

1 |

|

2 |

3 |

|

1 |

3 |

2 |

|

ж.-д. станции, км |

|

|

|

||||||||

|

|

|

|

|

|

|

|

|

|

|

|

4. Лабораторная работа «Традиционная техника ипотечно-инвестиционного анализа»

4.1. Общие положения

Цель занятия – освоение метода ипотечно-инвестиционного анализа и получение навыков применения ПЭВМ для анализа полученных расчетов. Лабораторная работа выполняется в течение трех занятий (шесть академиче-

ских часов). Программное обеспечение – Excel. Решаемые задачи: расчет чи-

стого операционного дохода; определение остатков непогашенного кредита на дату оценки и дату завершения расчетного периода; определение величины годового платежа по погашению кредита; расчет величины рыночной стоимости объекта; выявление области применения метода исходя из индивидуальных исходных данных (∆крит); формулирование выводов.

Лабораторная работа № 4 выполняется после лабораторной работы «Расчет амортизационной таблицы» и практического занятия «Оценка чистого операционного дохода», так как студенты должны быть ознакомлены с использованием функций сложных процентов, порядком определения платежей по погашению кредита, остатков невыплаченного кредита на конкретную дату, чистого операционного дохода.

4.2. Порядок выполнения работы

По индивидуальным исходным данным требуется определить:

1)рыночную стоимость объекта недвижимости;

2)критическое значение прогнозируемого изменения цены продажи

объекта в конце расчетного периода (Rev) – ∆крит.

19

На первом этапе выполнения задания студенты, используя пп. 9 и 10 исходных данных табл. 4.1 должны построить схему денежного потока (ДП). Необходимо обратить внимание на то, что метод ИИА не имеет единой схемы денежного потока и соответственно единой расчетной формулы [3, 4]. Схема ДП и расчетная формула видоизменяется в зависимости от соотношения трех сроков: срока кредита (продолжительности кредитного соглашения – Ткред), продолжительности периода, прошедшего от даты выдачи кредита до даты оценки (Тпред) и продолжительности расчетного

периода (Трасч).

Возможны три варианта соотношения этих сроков:

1)Ткред > Тпред + Трасч;

2)Ткред = Тпред + Трасч;

3)Ткред < Тпред + Трасч.

При объяснении порядка выполнения лабораторной работы студентам подробно поясняются (с приведением схем ДП и расчетных формул – см. учебное пособие [1]) отличия названных вариантов. В частности, во втором варианте не будет элемента ДП BAL2, в третьем – платежей по погашению кредита (РМТ) после завершения кредитного периода.

Вкачестве промежуточного контроля выполнения лабораторной работы студентам предлагается самостоятельно построить схему ДП и записать с её использованием расчетную формулу по своим исходным данным. Дальнейшие расчеты рекомендуется выполнять только после проверки правильности построения схемы ДП и записи формулы.

Всоответствии с построенной схемой ДП последовательно определяются следующие показатели:

1)множители функций № 4, 5, 6 сложных процентов – Кф4, Кф5, Кф6;

2)величина чистого операционного дохода – ЧОД, у. е./год (!);

3)величина ежегодных платежей по погашению кредита – РМТ,

у.е./год (!);

4)величина остатков невыплаченного кредита на дату оценки и, если это необходимо, дату окончания расчетного периода – BAL1 и BAL2, у. е.;

5)величина реверсии – Rev;

6)величина рыночной стоимости недвижимости, у. е. и руб.;

7)величина ∆крит – исследовать характер её изменения по одному из заданных преподавателем параметров.

Множители Кф4, Кф5, Кф6 определяются следующим образом. Значе-

ния Кф4, Кф5 оцениваются только на годовой основе, исходя из того, что по условиям выполнения индивидуального задания схема ДП разрабатывается с шагом расчета один год. Поэтому для приведения ЧОД, РМТ, балансов BAL1 и BAL2 и реверсии к дате оценки необходимы значения множителей Кф4 и Кф5, исчисленные при условии ежегодного учета процентов.

20