- •Раздел 1. Валютное регулирование и валютное законодательство в рф

- •Тема 1. Введение в дисциплину и её характеристика. Классификация валютных операций. Валютный рынок и его ключевые индикаторы

- •1) Валютные рынки можно классифицировать по следующим признакам:

- •2) Субъекты валютного рынка:

- •2) Операции и платежи по экспорту (реэкспорту) и импорту (реимпорту) товаров и услуг.

- •5) Инвестиционные валютные операции:

- •Тема 2. Закон №173 фз «о валютном регулировании и контроле в Российской Федерации», его основные положения и их практическая реализация

- •Тема 3. Классификационный статус валюты по степени ее реальной обратимости в иностранную валюту и валютные ценности

- •Тема 4. Классификационный статус валюты по степени допустимых колебаний ее плавающего курса на валютной бирже

- •Валютные курсы

- •Метод установления курса

- •2) Плавающие курсы:

- •Банковская ставка - размер платы банку за пользование услугами, выраженный в процентах от совершаемой сделки.

- •Тема 6. Общая характеристика валютной биржи (ммвб) и биржевого валютного оборота

- •История биржи

- •Древняя история:

- •Фондовый рынок

- •2) Срочные:

- •Нестерилизованная валютная интервенция - интервенция на валютном рынке, при которой центральный банк не изолируют внутреннюю денежную массу от иностранных валютных операций.

- •Раздел 3. Международные торговые расчеты и текущие, кассовые, конверсионные и валютообменные операции

- •Тема 7. Кассовые и срочные форвардные валютные операции: общие положения. Валютная позиция для коммерческих банков, валютных дилеров и хозяйствующих организаций (различного типа)

- •Тема 8. Текущие валютные расчеты и торговые платежи. Бездокументарные и документарные валютные операции. Неторговые валютные операции. Инвестиционные и капитальные валютные трансакции

- •В) Расчеты чеком и векселем:

- •Виды ценных бумаг

- •Капитальные операции

- •Тема 9. Базисная классификация кассовых операций

- •Тема 10. Процедура и механизм заключения и реализации сделок и контрактов спот

- •Раздел 4. Срочные форвардные валютные контракты и их базовые модификации

- •Тема 11. Срочные валютные операции и контракты. Основные правила и требования их заключения и реализации

- •Типы хеджирования

- •Тема 13. Механизм и правила расчета срочного форвардного валютного курса: рыночного (операционного) биржевого курса и теоретического срочного форвардного курса (по формуле)

- •Тема 14. Валютный опцион и опционные валютные стратегии

- •Тема 15. Операции и контракты своп

- •5) Банки, действующие на официальном и неофициальном рынке, получают наибольшие доходы от операций с дериватами.

- •Тема 16. Валютный арбитраж и его базовые модификации

- •Тема 17. Валютный фьючерс. Фьючерсная торговля. Расчет и использование вариационной маржи. Финансовый фьючерс

- •Спецификация фьючерса - документ, утвержденный биржей, в котором закреплены основные условия фьючерсного контракта.

- •Раздел 5. Многосторонние международные валютные операции

- •Тема 18. Международные валютно-расчетные и валютно-кредитные операции (трансакции)

- •Тема 19. Порядок оформления и механизм реализации международных валютных операций

- •Тема 20. Основные виды н формы валютного дилинга и многосторонних международных валютных операций

Типы хеджирования

Классическое (чистое) хеджирование - Хеджирование путем занятия противоположных позиций на рынке реального товара и фьючерсном. Первый вид хеджирования, который применялся торговцами сельскохозяйственной продукцией в Чикаго (США).

Полное и частичное хеджирование - Полное хеджирование предполагает страхование рисков на фьючерсном рынке на полную сумму сделки. Данный вид хеджирования полностью исключает возможные потери, связанные с ценовыми рисками. Частичное хеджирование страхует только часть реальной сделки.

Предвосхищающее хеджирование - Предвосхищающее хеджирование предполагает покупку или продажу срочного контракта задолго до заключения сделки на рынке реального товара. В период между заключением сделки на срочном рынке и заключением сделки на рынке реального товара фьючерсный контракт служит заменителем реального договора на поставку товара. Также предвосхищающее хеджирование может применяться и путем покупки или продажи срочного поставочного товара и его последующее исполнение через биржу. Данный вид хеджирования наиболее часто встречается на рынке акций.

Селективное хеджирование - Селективное хеджирование характеризуется тем, что сделки на фьючерсном рынке и на рынке реальных товаров различаются по объему и времени заключения.

Перекрестное хеджирование - Перекрестное хеджирование характеризуется тем, что на фьючерсном рынке совершается операция с контрактом не на базовый актив рынка реального товара, а на другой финансовый инструмент. Например, на реальном рынке совершается операция с акцией, а на фьючерсном рынке с фьючерсом на биржевой индекс.

Фиксация валютного курса осуществляется или согласно золотому паритету (гарантированному золотому содержанию национальной денежной единицы), или по международному договору. При классическом золотом стандарте, то есть при свободном размене валют на золото в центральном банке, валютный курс устанавливается в пропорциях к его золотому содержанию.

В той или иной степени правительство страны устанавливает официальные обменные курсы (т. н. учетные), регулярно публикующиеся в специальных бюллетенях. В России официальный курс рубля устанавливается Центральным Банком РФ для использования в расчетах доходов и расходов государственного бюджета, всех видов платежно-расчетных отношений государства с организациями и гражданами, а также целей налогообложения и бухгалтерского учета.

Фиксирование национальной денежной единицы в иностранной называется валютной котировкой.

Тема 13. Механизм и правила расчета срочного форвардного валютного курса: рыночного (операционного) биржевого курса и теоретического срочного форвардного курса (по формуле)

Форвардный курс аутрайт=курс спот(наличный курс валюты, по которому производятся расчеты по сделке на второй рабочий день после ее заключения) ±форвардные пункты(forward outright rate)

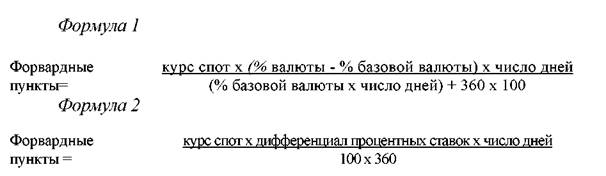

Форвардные пункты= курс спот * (% валюты - % базовой валюты) * кол-во дней/ 360 * 100 + (% базовой валюты * кол-во дней)

Сделки аутрайт (outright) — единичная конверсионная операция с датой валютирования, отличной от даты спот. На их долю приходится около 17 % срочных сделок;

Сделки валютный своп (FX swap) — они составляют 83 %, то есть большую часть форвардных операций.

Сделка «овернайт» — это сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) на следующий день — обе части являются наличными (первая часть — today, вторая — tomorrow).

К основным срочным операциями, осуществляемым на межбанковском валютном рынке, относят форвардные операции и своп-сделки.

Простые валютные (АРБИТРАЖНЫЕ) сделки- сделки, позволяющие получить прибыль за счет разницы в курсах одной валюты в определенный момент.

Комбинированные (сложные) валютные сделки - сделки, позволяющие получить прибыль за счет разницы в курсах нескольких валют в определенный момент.

Базовые валютные индексы: все индексы создаются, как среднее геометрическое 7 кроссов валюты индекса с остальными 7 валютами:

Доллар США (USD), Евро (EUR), Японская Йена (JPY), Фунт ВБ (GBP), Швейцарский Франк (CHF), Австралийский доллар (AUD), Канадский доллар (CAD) и Новозеландский доллар (NZD).

Спрэд:

одновременная покупка и продажа фьючерсных контрактов на один и тот же товар с разными сроками поставки или на два разных, но взаимосвязанных товара;

разница между ценами, курсами, ставками.. Масштаб цен валюты и его основные формы.

Скидки (дисконты), надбавки (премии) к базовому курсу спот. Рыночный биржевой валютный курс и скидки либо надбавки к нему для твердых валют на различные сроки поставки валюты по контракту. Срочный форвардный курс конверсионных операций. Срочный форвардный курс аутрайт. Обязательные требования и правила игры при расчете курса аутрайт и проведении операций аутрайт. Специфика установления курса продавца и курса покупателя (в рамках полной валютной котировки) при расчете срочного форвардного курса аутрайт и срочного курса конверсионных операций.

Расчет теоретического форвардного курса (по формуле). Срочный курс электронных торгов. Формула теоретического валютного курса на стандартные и нестандартные сроки поставки валюты и ее параметры (переменные).

Расчетный курс Банка России. Его специфика и метод расчета, сферы применения. Специфика расчетного курса, обеспеченного золотовалютными резервами ЦБ РФ и механизм его расчета, целевые назначения.