- •Тема 3. Страхування життя та пенсій

- •2. Таблиці смертності та мета їх використання в страхуванні життя

- •4. Добровільне страхування додаткової пенсії

- •Тема 4. Страхування від нещасних випадків

- •2. Обов'язкове страхування від нещасних випадків на транспорті

- •3. Добровільне індивідуальне та колективне страхування від нещасних випадків

- •2. У разі загибелі або смерті страхувальника вигодонабувач (спадкоємець), визнаний у встановленому законодавством порядку, надає:

4. Добровільне страхування додаткової пенсії

Добровільне страхування додаткової пенсії є своєрідним страхуванням на дожиття, але незважаючи на його доцільність із різних причин досі не набуло в Україні достатнього розвитку. Крім того, з 1 січня 2004 р. в нашій державі розпочинається реформа системи пенсійного забезпечення громадян, до реалізації якої залучені також комерційні страхові компанії.

Зазначимо, що пенсійне страхування призначене для охорони матеріальних інтересів громадян, зокрема для стабілізації рівня життя при дожитті до похилого віку.

Договори страхування укладаються індивідуально, а також з групою осіб.

Пенсійне страхування передбачає, що страхова компанія здійснює застрахованій особі виплати, які пов'язуються з виходом на пенсію (страхування додаткової пенсії) або віком, установленим договором страхування. Відповідальність страхової компанії за договорами страхування додаткової пенсії може бути розширена за домовленістю сторін. Так, додатково до умов договору страхування додаткової пенсії страхова компанія може взяти на себе відповідальність здійснити виплати в разі настання нещасного випадку або смерті страхувальника (застрахованого). Страхова компанія може надати страхувальникові можливість укласти договір страхування на користь іншої особи.

Індивідуальні договори страхування додаткової пенсії укладаються з дієздатними громадянами з урахуванням віку, статі і незалежно від стану здоров'я. Час початку виплати додаткової пенсії може бути пов'язаний з настанням пенсійного віку, а також визначений за домовленістю сторін.

Страхова сума обумовлюється при укладанні договору страхування. При її визначенні враховується розмір поточних виплат, що їх має здійснити страхова компанія. Крім цих основних виплат, у договорі страхування можуть бути передбачені й додаткові виплати, які є наслідком участі страхувальника у прибутку страхової компанії. Страхувальникові надається право сплатити страхові платежі за один раз або періодичними внесками. Розмір страхових внесків залежить від страхової суми, віку й статі страхувальника (застрахованої особи).

Додаткова пенсія залежно від змісту договору страхування може бути виплачена страховиком протягом життя застрахованого або упродовж визначеного періоду. Але можливі випадки, коли застрахований не дожив до моменту виплати пенсії або отримував її лише протягом дуже малого періоду. У цих випадках відповідно до умов страхування страхова компанія або виплачує вигодонабувачу (спадкоємцям) певну кількість пенсій (визначається під час укладання договору страхування), або різницю між обумовленою кількістю пенсій і сумою, яка вже була сплачена застрахованому за його життя.

При укладанні договору страхування встановлюється порядок виплати пенсій (щомісячно, за кожен р. тощо).

Умовами договору страхування може бути передбачено, що за життя застрахованого він особисто отримує додаткову пенсію, а в разі його смерті - вигодонабувач, який визначений застрахованим, у повному обсязі додаткової пенсії, передбаченої для застрахованого, або в її частині пожиттєво. Умови проведення страхування додаткової пенсії можуть передбачати надання пільг страхувальникам. Так, після визначеного терміну страховик може надати страхувальнику можливість отримати позику під заставу накопиченого до часу звертання за позикою резерву.

5. Місце комерційних страхових компаній у реалізації реформи в Україні

Донедавна в Україні основним джерелом пенсій був централізований державний пенсійний фонд, створений у межах солідарної системи пенсійного забезпечення. За Законом "Про загальнообов'язкове державне пенсійне страхування", який був прийнятий у 2003 р. і набрав чинності з початку 2004 p., державну систему було кардинально перебудовано. До першого (державного) рівня додались обов'язкова і добровільна приватні системи Але перш ніж перейти до характеристики запроваджуваної реформи, зупинимось на проблемах донедавна чинної пенсійної системи, коло проблем якої можна окреслити так:

Відсутність диференціації розмірів пенсій залежно від трудового вкладу. Середній розмір пенсії становить 25 - 30% середньої заробітної плати в галузях економіки, крім того пенсія обмежується максимальним розміром, який у даний час перевищує середній розмір пенсії лише на 10%.

Відсутня можливість успадкування пенсійних коштів у разі, якщо особа померла раніше, ніж досягла пенсійного віку, або отримувала пенсію протягом короткого терміну.

Демографічні проблеми. В Україні демографічна ситуація - одна з найскладніших у Європі. Кількість населення скоротилося з більш ніж 50 млн у радянські часи до близько 48 млн. Навіть з урахуванням нещодавнього зростання середньої тривалості життя Україна щорічно втрачає 500 тис населення через зменшення народжуваності та міграцію, яка включає високий рівень незаконного вивезення українських громадян за кордон. Якщо на початку 60-х років минулого століття населення України, старше 60 років становила і 1%, то нині його чисельність майже подвоїлась і вже, починаючи з 2011 р. почне стрімко зростати до рівня майже 30% населення України. Зараз платники пенсійних внесків, яких близько 23 млн, чисельно переважають 14,5-15 млн. отримувачів пенсійних виплат, але, за прогнозами, коефіцієнт залежності погіршуватиметься, і, якби система залишалась нереформованою, до 2020 р. він сягнув би рівня 11 пенсіонерів на 10 працівників. Незабезпеченість джерел фінансування виплати пенсій у наступні роки у зв'язку з демографічними змінами призведе до збільшення податкового навантаження на працівників і роботодавців. Якщо не реформувати пенсійну систему, то доведеться ( підвищувати ставки відрахувань до солідарної системи як мінімум до 43%, завдяки ньому лише збережеться діюче співвідношення між середньою пенсією та середнім розміром заробітної плати. Доведення рівня середньої пенсії до 60% від середньої заробітної плати вимагатиме підвищення зазначеної ставки внесків до 74%.

В

ідсутність

правового поля для додаткового пенсійного

забезпечення. Значна

частина коштів Пенсійного фонду

використовується для перерозподілу з

метою фінансування пільг окремим

категоріям пенсіонерів. Існує близько

20 законів України, які встановлюють

більш високі розміри пенсій окремим

категоріям громадян або надають

право дострокового виходу на пенсію.

Це означає, що сплата внесків усіма

здійснюється на однакових підставах,

а пенсійні пільги надаються за рахунок

перерозподілу внесків. Кількість пенсій

за віком, призначених достроково,

збільшилась у 2 рази, а темпи такого

зростання за 7 років перевищують

показники зростання за попередні 20

років. Зараз 28% пенсіонерів пенсії

призначено достроково.

ідсутність

правового поля для додаткового пенсійного

забезпечення. Значна

частина коштів Пенсійного фонду

використовується для перерозподілу з

метою фінансування пільг окремим

категоріям пенсіонерів. Існує близько

20 законів України, які встановлюють

більш високі розміри пенсій окремим

категоріям громадян або надають

право дострокового виходу на пенсію.

Це означає, що сплата внесків усіма

здійснюється на однакових підставах,

а пенсійні пільги надаються за рахунок

перерозподілу внесків. Кількість пенсій

за віком, призначених достроково,

збільшилась у 2 рази, а темпи такого

зростання за 7 років перевищують

показники зростання за попередні 20

років. Зараз 28% пенсіонерів пенсії

призначено достроково.

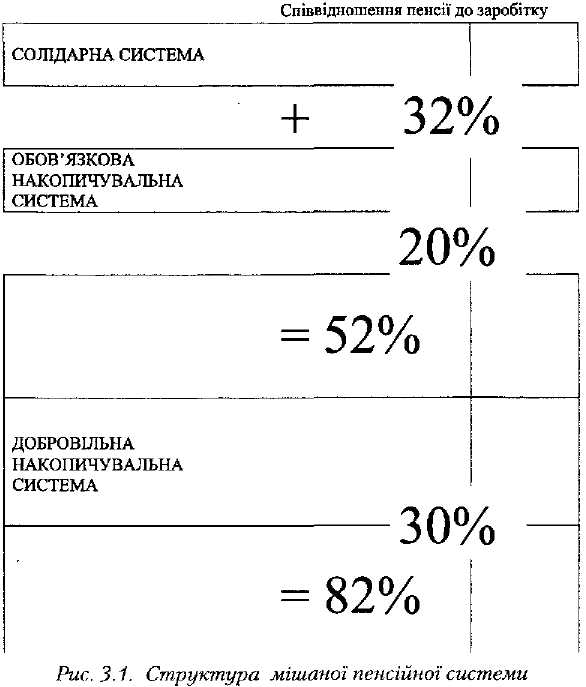

Стимулює до споживацьких настроїв, бо списання заборгованості та пені до Пенсійного фонду становить 2,3 млрд грн, в тому числі пені 1,2 млрд грн, розстрочено 0,3 млрд грн. Україна, найбільша після Росії країна Співдружності Незалежних Держав (СНД), стала останньою, що пішла в напрямі запровадження трирівневої пенсійної системи в стилі Світового банку (рис. 3.1). Довгострокову стратегію пенсійної реформи ще в 1998 р. розробила компанія ПАДКО, підрядник Агентства США з міжнародного розвитку; згодом компанія виграла тендер AMP на реалізацію автономного пенсійного проекту.

Серед ключових змін - перехід від призначення пенсії за останньою заробітною платою до обчислення на підставі 1% середнього заробітку за всі роки трудової діяльності. Законом також запроваджується накопичувальний фонд - український варіант обов'язкового другого рівня, початок роботи якого очікується в 2007 р. Участь у накопичувальному фонді буде обов'язковою для всіх працівників, яким залишилося 20 років до виходу на пенсію, і добровільною для тих, кому залишилося працювати від 10 до 20 років. Тоді зазначений вище коефіцієнт для осіб, що приєднаються до цієї обов'язкової пенсійної системи, зменшиться до 0,8%.

На початку 2005 р. набирає чинності новий порядок індексації пенсій швейцарського типу: пенсії частково індексуватимуться у відповідності з минулорічним темпом інфляції, а також на визначений урядом коефіцієнт, що становить не менше 20% темпів зростання реальної заробітної плати.

Забезпечення так званих пільгових пенсій - шахтарям та іншим працівникам, що працюють у шкідливих умовах і мають право на виплати у підвищеному розмірі та на достроковий вихід на пенсію, тепер покладається на їхніх роботодавців.

Другий пенсійний рівень в Україні створюється як обов'язкова накопичувальна система, що фінансується за рахунок внесків у розмірі 7% заробітної плати. Пенсійний фонд України здійснюватиме функції адміністратора та ведення обліку в системі - завдання, які він уже виконує в державній системі. За оцінками, коли другий рівень почне функціонувати, він щорічно накопичуватиме 500 млн доларів (404 млн євро). На відміну від інших країн Центральної та Східної Європи, в Україні функціонуватиме тільки один фонд. Таке рішення обґрунтовують тим, що в схемах з багатьма компаніями з управління фондами в інших країнах має місце поглинання значної частини активів галуззю фінансових послуг.

Добровільна накопичувальна система буде реалізуватись через страхові компанії та недержавні пенсійні фонди. Закон „Про недержавне пенсійне забезпечення" передбачає три типи схем організації недержавних пенсійних фондів: корпоративні пенсійні фонди, засновані одноосібними роботодавцями або холдинговими компаніями з багатьма дочірніми підприємствами; професійні схеми, засновані профспілками і роботодавцями; фонди, засновані підприємствами галузі фінансових послуг, такими як банки і страхові компанії. Рада фонду призначає управляючих активами, які зобов'язані мати спеціальну ліцензію Державної комісії з цінних паперів та фондового ринку, та окремого зберігача. Виконувати функції адміністратора може будь-яка з вищезгаданих юридичних осіб або, за контрактом, професійний адміністратор. У даний час галузь фінансових послуг більше цікавить управління активами, тому однією з потенційних проблем може стати брак досвідчених банків-зберігачів. Крім того, члени ради фонду за законом мають здати відповідний екзамен.

Добровільні фонди розглядають як критично важливе доповнення до першого рівня, який буде пропорційно скорочуватися. І корпоративні, і професійні схеми вимагають обов'язкових внесків роботодавців, які в розмірі до 15% заробітної плати звільняються від оподаткування. Роботодавці мають право встановлювати відмінні розміри внесків за окремих працівників лише виходячи з віку і стажу, але не статусу.

Водночас пенсійна реформа не могла пройти без заперечень, особливо там, де йшлося про інвестиційні правила. На другому рівні вони включають такі обмеження: 50% на банківські депозити, 50% на українські державні облігації, 10% на муніципальні облігації, 20% на українські корпоративні облігації, 40% на акції українських емітентів, 20% на іноземні державні облігації з рейтингом агенції Мудіз не нижче А, 20% на акції та облігації іноземних компаній, по 5% на іпотечні облігації, нерухомість і дорогоцінні метали і 10% на будь-яку одну компанію.

За регіональними стандартами, ці правила великою мірою орієнтують інвестиції на цінні папери приватного сектора, причому недержавним фондам дозволено інвестувати у приватному секторі навіть ще більшу частину своїх активів. На відміну від України, в більшості приватних, пенсійних систем Центральної Європи не існує обмеження на інвестиції у вітчизняні державні облігації, і, як правило, основна маса активів інвестується саме в державні цінні папери - десь 80%, як наприклад в- Угорщині. Проте обмеженість українських ринків породжує занепокоєння кінцевою безпекою пенсійних активів. У 1998 р. збанкрутував банк "Україна", один з найбільших у країні, а ряд з більш ніж 150 банків країни для залучення коштів пропонують ставки по депозиту, що перевищують ринкові.

Однак, приватна пенсійна галузь, безперечно, матиме свій вплив на ринки капіталу.

Тепер розглянемо загальні переваги запропонованої пенсійної реформи і зазначимо, що реформа забезпечує:

Створення всеохоплюючої системи пенсійного страхування (включаючи, зокрема, найманих працівників у всіх галузях економіки; осіб, які ведуть особисте підсобне господарство; осіб, зайнятих підприємницькою діяльністю; державних службовців; військовослужбовців).

Можливість збалансування демографічних та економічних ризиків у системі пенсійного страхування, при функціонуванні солідарної системи, Накопичувального фонду та системи недержавних пенсійних фондів (солідарна система пенсійних виплат більше чутлива до демографічних змін, але практично нечутлива до змін в економічній ситуації, а накопичувальна система - навпаки). Таким чином буде створено надійну основу для фінансової збалансованості та стійкості усієї пенсійної системи, що є також принципово важливим і вигідним для працівників.

Стимулювання громадян до праці через встановлення максимального ступеня залежності їх майбутньої пенсії від розміру заробітку, з якого сплачувалися страхові внески, та страхового стажу, протягом якого вони сплачувалися.

Сприяння процесам "детінізації" економіки та зростання заробітної плати в народному господарстві.

Створення цивілізованих механізмів залучення коштів роботодавців до формування пенсійних заощаджень їх працівників через корпоративні та професійні недержавні пенсійні фонди.

Формування нових джерел інвестиційних ресурсів для інвестування реального сектора економіки. Причому залучені до накопичувальної системи кошти будуть довготерміновими інвестиційними ресурсами, що дозволить їх вкладати максимально вигідно як для застрахованих осіб, так і для розвитку національної економіки. Залежно від розміру внесків тільки через Накопичувальний фонд можна буде інвестувати протягом 10 років в економіку країни від ЗО до 100 млрд грн.

Посилюючий позитивний вплив пенсійної реформи на реформування податкової системи, системи оплати праці, розвиток фондового ринку та ринку капіталів у цілому і т.д.

Дає можливість зробити ще один крок до уніфікації законодавства України до законодавства Європейського Союзу.

ПЕРЕВАГИ ДЛЯ ПРАЦІВНИКІВ

1. Можливість отримувати пенсії з кількох джерел (із

солідарної системи, обов'язкової накопичувальної та добровільної накопичувальної систем). Це страхує громадян від бідності в похилому віці (у разі, якщо виплати із солідарної системи під тиском демографічного навантаження суттєво зменшаться, залишаться ще відчутні виплати з накопичувальних складових пенсійної системи).

2. Встановлення соціальної справедливості через залежність майбутнього розміру пенсії від заробітку, з якого сплачуються пенсійні внески, та страхового стажу, протягом якого вони сплачуються (тобто від трудового внеску особи).

5. Можливість підвищити розмір пенсій громадянам за рахунок:

інвестиційного доходу, отриманого від вкладання коштів, облікованих на персональних накопичувальних пенсійних рахунках, у різні галузі економіки;

відкладення терміну виходу на пенсію на більш пізній період, у разі бажання самої особи, і отримання актуарного підвищення розміру пенсії.

4. Можливість успадкування коштів, накопичених на персональних накопичувальних пенсійних рахунках, спадкоємцями померлих осіб, що неможливо в умовах солідарної (розподільчої) системи.

Користування податковими пільгами, що розповсюджуватимуться на кошти, відраховані до накопичувальної пенсійної системи та інвестиційний доход, отриманий від інвестування цих коштів.

Залучення коштів роботодавців до процесу формування пенсійних заощаджень їх працівників через корпоративні та професійні недержавні пенсійні фонди. Тобто, створюючи, наприклад, корпоративний пенсійний фонд підприємство братиме на себе зобов'язання сплачувати до нього страхові внески на користь усіх без винятку своїх працівників.

Можливість для особи отримувати інформацію щодо використання перерахованих нею до пенсійної системи коштів (як до солідарної, так і до накопичувальної системи). Це створює систему громадського контролю над системою пенсійного страхування та дозволяє кожній особі планувати свій майбутній розмір пенсії і впливати на нього.

ПЕРЕВАГИ ДЛЯ СЬОГОДНІШНІХ ПЕНСІОНЕРІВ

Недопущення зменшення, у майбутньому, реальних розмірів уже призначених пенсій або виникнення заборгованості з виплати пенсій, що могло б трапитися внаслідок очікуваного значного погіршення співвідношення між кількістю працездатного населення (яке сплачує пенсійні внески) та кількістю пенсіонерів (на виплату пенсій яким ці внески витрачаються).

Поява можливості економії коштів у діючій солідарній системі, які можна буде використовувати для підвищення розмірів уже призначених пенсій, що досягатиметься за рахунок:

• фінансування Пенсійним фондом із страхових внесків лише трудових пенсій. Виплати за іншими пенсійним програмами (соціальні пенсії, підвищення розміру пенсії окремим категоріям працівників) будуть здійснюватися за рахунок коштів Державного бюджету та інших джерел, що дасть можливість спрямовувати вивільнені кошти на фінансування трудових пенсій. Тобто і Державний бюджет, і роботодавці оплачуватимуть соціальні пенсії, а також різницю між розмірами трудових пенсій та підвищеними розмірами пенсій, які призначаються окремим категоріям осіб (такі витрати більше не будуть здійснюватися за рахунок коштів, які спрямовуються на виплату трудових пенсій); • впорядкування ступеня диференціації розмірів пенсій (тобто різниці між їх максимальним та мінімальним розмірами) через встановлення однакового для всіх категорій громадян розміру заробітку, з якого сплачуються страхові внески та, відповідно, призначатимуться пенсії.

Здійснення обов'язкової щорічної індексації розмірів пенсій на повний розмір інфляції, а також підвищення купівельної спроможності пенсій шляхом їх підвищення на певний відсоток росту середньої заробітної плати в Україні.

Наявність права вибору: отримувати пенсію, призначену за законодавством, що діяло до набрання чинності нового Закону, чи отримувати пенсію, обчислену за нормами нового законодавства.

Необхідною умовою пенсійного реформування є підготовка суспільства, його свідомості до сприйняття нової пенсійної системи. Пенсійна реформа може бути успішною лише за умови усвідомлення всіма верствами населення ЇЇ необхідності й необоротності.

Контрольні питання

Які особливості властиві сфері страхування життя?

З якою метою у сфері страхування життя використовуються таблиці смертності?

На яких умовах реалізується послуга змішаного страхування життя?

Чим страхування дітей та весільне страхування відрізняється від змішаного страхування життя?

Чиї інтереси захищає довічне страхування?

Які переваги страхувальникам надає страхування додаткової пенсії?

Розкрийте зміст реформи системи пенсійного забезпечення в Україні, яка розпочалася 01.01.2004 р.

Які переваги надає реформа системи пенсійного забезпечення працюючим громадянам?

Які переваги надає реформа системи пенсійного забезпечення сьогоднішнім пенсіонерам?