- •Часть 2

- •Глава 14. Графический анализ в реальной жизни 323

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 325

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 327 Рисунок 14.За. Казначейские облигации, март 1993 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 329

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 331

- •Глава 14. Графический анализ в реальной жизни 333

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 335

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 337

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 339

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 341

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 343

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 345

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 347

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 349

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 351

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 353

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 355

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 357

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 359

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 361

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 363

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 365

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 367

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 369

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 371

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 373 Рисунок 14.26а. Золото, декабрь 1993 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 375

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 377

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 379

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 381

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 383 Рисунок 14.31а. Серебро, март 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 385 Рисунок 14.32а. Серебро, май 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 387

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 389

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 391 Рисунок 14.35а. Серебро, декабрь 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 393

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 395 Рис. 14.37а. Медь, март 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 397

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 399 Рисунок 14.39а. Медь, декабрь 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 401

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 403 Рисунок 14.41а. Медь, июль 1995 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 405

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 407

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 409

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 411

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 413

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 415

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 417

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 419 Рисунок 14.49а. Природный газ, декабрь 1993

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 421

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 423

- •Глава 14. Графический анализ в реальной жизни 425 Рисунок 14.52а. Природный газ, апрель 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 427

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 429

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 431

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 433 Рисунок 14.56а. Кукуруза, март 1995 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 435

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 437

- •Глава 14. Графический анализ в реальной жизни 439

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 441

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 443

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 445

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 447

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 449 Рисунок 14.64а. Соевые бобы, июль 1994

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 451

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 453

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 455

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 457

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 459

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 461

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 463

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 465

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 467

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 469 Рисунок 14.74а. Сахар, июль 1995

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 471

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 473

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 475

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 477

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 479

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 481

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 483

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 485

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 487

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 489

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 491

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 493

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 495

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 497

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 499

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 501

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 503

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 505

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 507

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 509

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 511

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 513

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 515

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 517

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 519

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 521

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 523

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 525

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 527

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 529

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 531

- •Страницу.

- •Часть 3

- •15 Осцилляторы

- •Глава 15. Осцилляторы 537

- •Глава 15. Осцилляторы 541

- •Глава 15. Осцилляторы 551

- •Глава 15. Осцилляторы 557

- •Глава 15. Осцилляторы 559

- •Осциллятора

- •Глава 15. Осцилляторы 567

- •Медленный стохастик: 15.22. Впадина микро-w

- •Медленный стохастик: 15.23. Вершина микро-м

- •16 Анализ циклов

- •Глава 16. Анализ циклов фьючерсных рынков 573

- •Глава 16. Анализ циклов фьючерсных рынков 575

- •Глава 16. Анализ циклов фьючерсных рынков 577 Рисунок 16.4. Основные компоненты данных Период и частота

- •Глава 16. Анализ циклов фьючерсных рынков 579

- •Глава 16. Анализ циклов фьючерсных рынков 581

- •Глава 16. Анализ циклов фьючерсных рынков 583

- •Оценка средней длительности рыночных колебаний.

- •Глава 16. Анализ циклов фьючерсных рынков 585

- •Результат перевода данных в логарифмическую форму

- •Глава 16. Анализ циклов фьючерсных рынков 587

- •Глава 16. Анализ циклов фьючерсных рынков 589

- •Глава 16. Анализ циклов фьючерсных рынков 593

- •Глава 16. Анализ циклов фьючерсных рынков 595

- •Глава 16. Анализ циклов фьючерсных рынков 597

- •Глава 16. Анализ циклов фьючерсных рынков 599

- •Глава 16. Анализ циклов фьючерсных рынков 601

- •Глава 16. Анализ циклов фьючерсных рынков 603

- •Глава 16. Анализ циклов фьючерсных рынков 605

- •Глава 16. Анализ циклов фьючерсных рынков 607

- •Часть 4

- •17 Технические

- •Глава 17. Технические торговые системы: структура и конструкция 615

- •Глава 17. Технические торговые системы: структура и конструкция 617

- •Глава 17. Технические торговые системы: структура и конструкция 619

- •Глава 17. Технические торговые системы: структура и конструкция 621

- •Декабрь 1994, хлопок, 12-дневная скользящая средняя

- •Глава 17. Технические торговые системы: структура и конструкция 623

- •Декабрь 1994, хлопок, 48-дневная скользящая средняя

- •Глава 17. Технические торговые системы: структура и конструкция 625

- •Глава 17. Технические торговые системы: структура и конструкция 627

- •Неполное использование длительных ценовых трендов.

- •4. Нечувствительные (медленные) системы могут потерять значительную часть текущей прибыли.

- •Сигналы системы пробоя на рынке, находящемся в торговом диапазоне: непрерывные фьючерсы на золото

- •Глава 17. Технические торговые системы: структура и конструкция 629

- •Неполное использование длительных ценовых трендов: непрерывные фьючерсы на медь

- •Глава 17. Технические торговые системы: структура и конструкция 631

- •Глава 17. Технические торговые системы: структура и конструкция 633

- •Глава 17. Технические торговые системы: структура и конструкция 635

- •Глава 17. Технические торговые системы: структура и конструкция 637

- •Глава 17. Технические торговые системы: структура и конструкция 639

- •Глава 17. Технические торговые системы: структура и конструкция 641

- •Глава 17. Технические торговые системы: структура и конструкция 643

- •Глава 17. Технические торговые системы: структура и конструкция 645

- •2. Гарантированное участие в тренде большого масштаба.

- •Глава 17. Технические торговые системы: структура и конструкция 647

- •18 Примеры

- •Глава 18. Примеры оригинальных торговых систем 651

- •Глава 18. Примеры оригинальных торговых систем 653

- •655 Таблица 18.1. Список наборов параметров

- •Глава 18. Примеры оригинальных торговых систем 657

- •Глава 18. Примеры оригинальных торговых систем 659

- •Глава 18. Примеры оригинальных торговых систем 661

- •Глава 18. Примеры оригинальных торговых систем 663

- •Глава 18. Примеры оригинальных торговых систем 663

- •Глава 18. Примеры оригинальных торговых систем 665

- •Глава 18. Примеры оригинальных торговых систем 667

- •Глава 18. Примеры оригинальных торговых систем 673

- •19 Выбор наилучших фьючерсных ценовых рядов для компьютерного тестирования

- •Глава 19. Выбор наилучших фьючерсных ценовых рядов... 683

- •Глава 19. Выбор наилучших фьючерсных ценовых рядов... 687

- •Вычисление цен непрерывных фьючерсов

- •Глава 19. Выбор наилучших фьючерсных ценовых рядов... 691

- •Глава 19. Выбор наилучших фьючерсных ценовых рядов... 693

- •20 Тестирование и оптимизация торговых систем

- •Глава 20. Тестирование и оптимизация торговых систем 697

- •Глава 20. Тестирование и оптимизация торговых систем 699

- •Глава 20. Тестирование и оптимизация торговых систем 701

- •Фаза масштабного тренда

- •Глава 20. Тестирование и оптимизация торговых систем 703

- •Глава 20. Тестирование и оптимизация торговых систем 705

- •Глава 20. Тестирование и оптимизация торговых систем 707

- •Глава 20. Тестирование и оптимизация торговых систем 709

- •Глава 20. Тестирование и оптимизация торговых систем 711

- •Глава 20. Тестирование и оптимизация торговых систем 713

- •Глава 20. Тестирование и оптимизация торговых систем 709

- •Глава 20. Тестирование и оптимизация торговых систем 711

- •Глава 20. Тестирование и оптимизация торговых систем 713

- •Глава 20. Тестирование и оптимизация торговых систем 717

- •Система пробоя (портфель):

- •Система пробоя (портфель):

- •Глава 20. Тестирование и оптимизация торговых систем 719

- •Глава 20. Тестирование и оптимизация торговых систем 721

- •Глава 20. Тестирование и оптимизация торговых систем 723

- •Глава 20. Тестирование и оптимизация торговых систем 725

- •Глава 20. Тестирование и оптимизация торговых систем 727

- •Глава 20. Тестирование и оптимизация торговых систем 729

- •Глава 20. Тестирование и оптимизация торговых систем 731

- •21 Измерение

- •Глава 21. Измерение результативности торговли 735

- •Глава 21. Измерение результативности торговли 737

- •Сравнение двух управляющих с одинаковой средней доходностью, но различными стандартными отклонениями

- •Глава 21. Измерение результативности торговли 739

- •Глава 21. Измерение результативности торговли 743

- •Глава 21. Измерение результативности торговли 745

- •Глава 21. Измерение результативности торговли 747

- •Глава 21. Измерение результативности торговли 749

- •2. Отношение прибыль/убытки, основанное на сделках.

- •Глава 21. Измерение результативности торговли 751

- •Глава 21. Измерение результативности торговли 753

- •Глава 21. Измерение результативности торговли 755

- •Глава 21. Измерение результативности торговли 757

- •Часть 5

- •22 Плановый подход

- •Глава 22. Плановый подход к торговле 767

- •Глава 22. Плановый подход к торговле 769

- •Глава 22. Плановый подход к торговле 771

- •Обновление точек выхода из существующих позиций.

- •Глава 22. Плановый подход к торговле 775

- •Глава 23. Восемьдесят два правила торговли... 779

- •Глава 23. Восемьдесят два правила торговли... 781

- •Глава 23. Восемьдесят два правила торговли... 783

- •Глава 23. Восемьдесят два правила торговли... 785

- •Глава 23. Восемьдесят два правила торговли... 787

- •24 Мудрость рынка

- •3. Соответствие метода торговли вашей индивидуальности.

- •Глава 24. Мудрость рынка 791

- •Глава 24. Мудрость рынка 793

- •Глава 24. Мудрость рынка 795

- •Глава 24. Мудрость рынка 797

- •Глава 24. Мудрость рынка 799

- •Глава 24. Мудрость рынка 801

- •Вы не можете выиграть, если обязаны это сделать. На

- •Глава 24. Мудрость рынка 803

- •41. Цены не случайны - на рынках можно выигрывать,

Глава 15. Осцилляторы 537

тегия может хорошо работать на рынке, находящемся в торговом диапазоне, она приведет к катастрофе на трендовом рынке. Более эффективные методы использования осцилляторов будут рассмотрены ниже в данной главе.

Уровни перекупленности и перепроданности нашего простого осциллятора изображены в виде горизонтальных линий, проходящих через самые высокие пики и самые глубокие впадины осциллятора. Последний должен находиться на территории перекупленности и перепроданности только примерно 10 % всего времени. Иными словами, 90 % значений осциллятора должны находиться между крайними уровнями, которые устанавливает аналитик (рис. 15.2).

Расхождение (Divergence)

Еще одним важным качеством осциллятора является расхождение между новыми максимумами или новыми минимумами цен и неспособностью осциллятора достичь более высоких максимумов или более низких минимумов. «Бычье» расхождение наблюдается в случаях, когда рынок проходит минимум, затем поднимается и опускается до более низкого минимума, тогда как осциллятор проходит минимум вместе с рынком, поднимается и затем не опускается до нового минимума (рис. 15.3). «Медвежье» расхождение наблюдается, когда рынок проходит максимум, снижается и затем поднимается к более высокому максимуму, тогда как осциллятор проходит максимум вместе с рынком, снижается и затем не поднимается до нового максимума (рис. 15.4).

Расхождение является сигналом раннего предупреждения о том, что рынок, возможно, находится в процессе смены тенденции. Когда осцил-ляторный сигнал расхождения является достоверным, он позволяет трейдеру покупать вблизи дна рынка и продавать у его вершины. К сожалению, осцилляторные сигналы расхождения часто оказываются ложными. В конце концов они всегда идут в противоположном направлении к тенденции, которую измеряют, и трейдеры покупают вскоре после того, как рынок снижается до более низкого минимума или продают вскоре после того, как рынок поднимается к более высокому максимуму. При длительном движении цен может быть два, три или даже более расхождений, прежде чем тенденция наконец разворачивается. Однако надежность расхождений можно значительно повысить, если дождаться, когда цены подтвердят сигналы осциллятора. Само поведение рынка должно продемонстрировать, что текущий сигнал осциллятора с высокой степенью вероятности является достоверным. Пробои линий тренда (рис.15.5), пробои скользящих средних (рис. 15.6) и дни разворота (рис. 15.7) - вот лишь некоторые из множества способов получить подтверждение осцил-

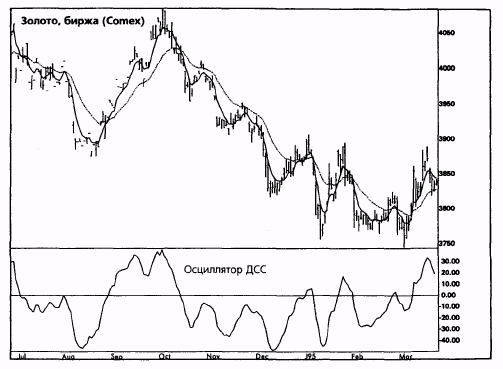

Рисунок 15.1. ОСЦИЛЛЯТОР ДВОЙНОЙ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ

Примечание: Осциллятор ДСС измеряет расстояние между 5-дневной и 20-дневной ЭСС, чтобы дать представление о скорости рынка. Источник: FutureSource; авторские права © 1986~1995 гг.; все права сохранены.

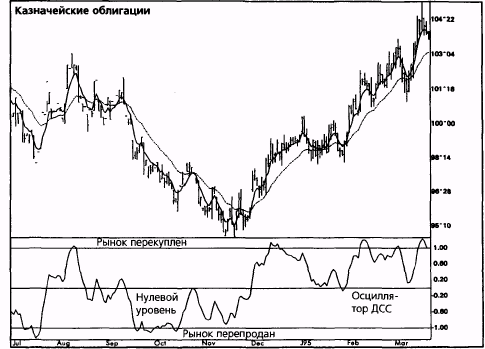

Рисунок 15.2. УРОВНИ ПЕРЕКУПЛЕННОСТИ И ПЕРЕПРОДАННОСТИ

Примечание: Нулевой уровень осциллятора ДСС соответствует точке, где 5-дневная и 20-дневная ЭСС равны. Линия перекупленности проведена на уровне +1,00, а линия перепроданности - на уровне -1,00 Источник: FutureSource; авторские права © 1986-1995 гг.; все права сохранены.

540 ЧАСТЬ 3. осцилляторы и циклы

/шторных сигналов расхождения. После рассмотрения пяти популярных осцилляторов, мы изучим два особенно эффективных метода подтверждения осцилляторных сигналов расхождения: коридор скользящих средних и вершины микро-М/впадины микро-W.

ОСЦИЛЛЯТОР СКОРОСТИ РЫНКА (THE MOMENTUM OSCILLATOR)

Осциллятор скорости рынка сравнивает сегодняшнюю цену закрытия с ценой закрытия торговой сессии, которая была определенное число дней тому назад. Например, чтобы вычислить 9-дневный осциллятор, нужно из сегодняшней цены закрытия вычесть цену закрытия, зафиксированную девять дней назад. Если вы хотите сделать более быстрый или более медленный осциллятор, то просто сократите или увеличьте количество дней (рис. 15.8). Формула осциллятора скорости рынка следующая: М = С - Сn, где С — самая последняя цена закрытая, а Сn -цена закрытия n дней тому назад.

Предположим n = 9, осциллятор скорости рынка находится выше нулевого уровня и повышается, 9-дневная разность цен является положительной и увеличивается, т.е. тенденция является повышательной и ускоряется (рис. 15.9). Если график осциллятора горизонтален, это значит, что 9-дневная разность цен оставалась примерно одинаковой в течение периода бокового движения. Если осциллятор скорости рынка начинает снижаться, находясь выше нулевого уровня, то прирост цен за последние девять дней меньше соответствующего прироста в предыдущие дни, т.е. повышательная тенденция замедляется.

Когда 9-дневный осциллятор скорости рынка падает ниже нулевого уровня, то текущая цена закрытая ниже цены закрытая, зафиксированной девять дней назад. По мере того как понижательная тенденция набирает «медвежье» ускорение (т.е. 9-дневные снижения становятся больше), инерционная линия ускоряется вниз от нулевого уровня. Разворот графика осциллятора наверх на отрицательной территории означает, что величина 9-дневных различий уменьшается, т.е. понижательная тенденция замедляется.

Осциллятор скорости рынка является опережающим индикатором — он перестает расти (падать), когда цены все еще растут при повышательной тенденции (падают при понижательной), и меняет свое направление, когда тенденция начинает замедляться. Поскольку тренды обычно демонстрируют снижение скорости перед тем, как изменить свое направление, осциллятор скорости рынка может давать раннее предупреждение о том, что, возможно, надвигается смена тенденции.