- •Часть 2

- •Глава 14. Графический анализ в реальной жизни 323

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 325

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 327 Рисунок 14.За. Казначейские облигации, март 1993 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 329

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 331

- •Глава 14. Графический анализ в реальной жизни 333

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 335

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 337

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 339

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 341

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 343

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 345

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 347

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 349

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 351

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 353

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 355

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 357

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 359

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 361

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 363

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 365

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 367

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 369

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 371

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 373 Рисунок 14.26а. Золото, декабрь 1993 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 375

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 377

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 379

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 381

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 383 Рисунок 14.31а. Серебро, март 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 385 Рисунок 14.32а. Серебро, май 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 387

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 389

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 391 Рисунок 14.35а. Серебро, декабрь 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 393

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 395 Рис. 14.37а. Медь, март 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 397

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 399 Рисунок 14.39а. Медь, декабрь 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 401

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 403 Рисунок 14.41а. Медь, июль 1995 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 405

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 407

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 409

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 411

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 413

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 415

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 417

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 419 Рисунок 14.49а. Природный газ, декабрь 1993

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 421

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 423

- •Глава 14. Графический анализ в реальной жизни 425 Рисунок 14.52а. Природный газ, апрель 1994 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 427

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 429

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 431

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 433 Рисунок 14.56а. Кукуруза, март 1995 Причины открытия позиции

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 435

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 437

- •Глава 14. Графический анализ в реальной жизни 439

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 441

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 443

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 445

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 447

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 449 Рисунок 14.64а. Соевые бобы, июль 1994

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 451

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 453

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 455

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 457

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 459

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 461

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 463

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 465

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 467

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 469 Рисунок 14.74а. Сахар, июль 1995

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 471

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 473

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 475

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 477

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 479

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 481

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 483

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 485

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 487

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 489

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 491

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 493

- •(Дневной график)

- •Страницу.

- •(Дневной график)

- •Глава 14. Графический анализ в реальной жизни 495

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 497

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 499

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 501

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 503

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 505

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 507

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 509

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 511

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 513

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 515

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 517

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 519

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 521

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 523

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 525

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 527

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 529

- •Страницу.

- •Глава 14. Графический анализ в реальной жизни 531

- •Страницу.

- •Часть 3

- •15 Осцилляторы

- •Глава 15. Осцилляторы 537

- •Глава 15. Осцилляторы 541

- •Глава 15. Осцилляторы 551

- •Глава 15. Осцилляторы 557

- •Глава 15. Осцилляторы 559

- •Осциллятора

- •Глава 15. Осцилляторы 567

- •Медленный стохастик: 15.22. Впадина микро-w

- •Медленный стохастик: 15.23. Вершина микро-м

- •16 Анализ циклов

- •Глава 16. Анализ циклов фьючерсных рынков 573

- •Глава 16. Анализ циклов фьючерсных рынков 575

- •Глава 16. Анализ циклов фьючерсных рынков 577 Рисунок 16.4. Основные компоненты данных Период и частота

- •Глава 16. Анализ циклов фьючерсных рынков 579

- •Глава 16. Анализ циклов фьючерсных рынков 581

- •Глава 16. Анализ циклов фьючерсных рынков 583

- •Оценка средней длительности рыночных колебаний.

- •Глава 16. Анализ циклов фьючерсных рынков 585

- •Результат перевода данных в логарифмическую форму

- •Глава 16. Анализ циклов фьючерсных рынков 587

- •Глава 16. Анализ циклов фьючерсных рынков 589

- •Глава 16. Анализ циклов фьючерсных рынков 593

- •Глава 16. Анализ циклов фьючерсных рынков 595

- •Глава 16. Анализ циклов фьючерсных рынков 597

- •Глава 16. Анализ циклов фьючерсных рынков 599

- •Глава 16. Анализ циклов фьючерсных рынков 601

- •Глава 16. Анализ циклов фьючерсных рынков 603

- •Глава 16. Анализ циклов фьючерсных рынков 605

- •Глава 16. Анализ циклов фьючерсных рынков 607

- •Часть 4

- •17 Технические

- •Глава 17. Технические торговые системы: структура и конструкция 615

- •Глава 17. Технические торговые системы: структура и конструкция 617

- •Глава 17. Технические торговые системы: структура и конструкция 619

- •Глава 17. Технические торговые системы: структура и конструкция 621

- •Декабрь 1994, хлопок, 12-дневная скользящая средняя

- •Глава 17. Технические торговые системы: структура и конструкция 623

- •Декабрь 1994, хлопок, 48-дневная скользящая средняя

- •Глава 17. Технические торговые системы: структура и конструкция 625

- •Глава 17. Технические торговые системы: структура и конструкция 627

- •Неполное использование длительных ценовых трендов.

- •4. Нечувствительные (медленные) системы могут потерять значительную часть текущей прибыли.

- •Сигналы системы пробоя на рынке, находящемся в торговом диапазоне: непрерывные фьючерсы на золото

- •Глава 17. Технические торговые системы: структура и конструкция 629

- •Неполное использование длительных ценовых трендов: непрерывные фьючерсы на медь

- •Глава 17. Технические торговые системы: структура и конструкция 631

- •Глава 17. Технические торговые системы: структура и конструкция 633

- •Глава 17. Технические торговые системы: структура и конструкция 635

- •Глава 17. Технические торговые системы: структура и конструкция 637

- •Глава 17. Технические торговые системы: структура и конструкция 639

- •Глава 17. Технические торговые системы: структура и конструкция 641

- •Глава 17. Технические торговые системы: структура и конструкция 643

- •Глава 17. Технические торговые системы: структура и конструкция 645

- •2. Гарантированное участие в тренде большого масштаба.

- •Глава 17. Технические торговые системы: структура и конструкция 647

- •18 Примеры

- •Глава 18. Примеры оригинальных торговых систем 651

- •Глава 18. Примеры оригинальных торговых систем 653

- •655 Таблица 18.1. Список наборов параметров

- •Глава 18. Примеры оригинальных торговых систем 657

- •Глава 18. Примеры оригинальных торговых систем 659

- •Глава 18. Примеры оригинальных торговых систем 661

- •Глава 18. Примеры оригинальных торговых систем 663

- •Глава 18. Примеры оригинальных торговых систем 663

- •Глава 18. Примеры оригинальных торговых систем 665

- •Глава 18. Примеры оригинальных торговых систем 667

- •Глава 18. Примеры оригинальных торговых систем 673

- •19 Выбор наилучших фьючерсных ценовых рядов для компьютерного тестирования

- •Глава 19. Выбор наилучших фьючерсных ценовых рядов... 683

- •Глава 19. Выбор наилучших фьючерсных ценовых рядов... 687

- •Вычисление цен непрерывных фьючерсов

- •Глава 19. Выбор наилучших фьючерсных ценовых рядов... 691

- •Глава 19. Выбор наилучших фьючерсных ценовых рядов... 693

- •20 Тестирование и оптимизация торговых систем

- •Глава 20. Тестирование и оптимизация торговых систем 697

- •Глава 20. Тестирование и оптимизация торговых систем 699

- •Глава 20. Тестирование и оптимизация торговых систем 701

- •Фаза масштабного тренда

- •Глава 20. Тестирование и оптимизация торговых систем 703

- •Глава 20. Тестирование и оптимизация торговых систем 705

- •Глава 20. Тестирование и оптимизация торговых систем 707

- •Глава 20. Тестирование и оптимизация торговых систем 709

- •Глава 20. Тестирование и оптимизация торговых систем 711

- •Глава 20. Тестирование и оптимизация торговых систем 713

- •Глава 20. Тестирование и оптимизация торговых систем 709

- •Глава 20. Тестирование и оптимизация торговых систем 711

- •Глава 20. Тестирование и оптимизация торговых систем 713

- •Глава 20. Тестирование и оптимизация торговых систем 717

- •Система пробоя (портфель):

- •Система пробоя (портфель):

- •Глава 20. Тестирование и оптимизация торговых систем 719

- •Глава 20. Тестирование и оптимизация торговых систем 721

- •Глава 20. Тестирование и оптимизация торговых систем 723

- •Глава 20. Тестирование и оптимизация торговых систем 725

- •Глава 20. Тестирование и оптимизация торговых систем 727

- •Глава 20. Тестирование и оптимизация торговых систем 729

- •Глава 20. Тестирование и оптимизация торговых систем 731

- •21 Измерение

- •Глава 21. Измерение результативности торговли 735

- •Глава 21. Измерение результативности торговли 737

- •Сравнение двух управляющих с одинаковой средней доходностью, но различными стандартными отклонениями

- •Глава 21. Измерение результативности торговли 739

- •Глава 21. Измерение результативности торговли 743

- •Глава 21. Измерение результативности торговли 745

- •Глава 21. Измерение результативности торговли 747

- •Глава 21. Измерение результативности торговли 749

- •2. Отношение прибыль/убытки, основанное на сделках.

- •Глава 21. Измерение результативности торговли 751

- •Глава 21. Измерение результативности торговли 753

- •Глава 21. Измерение результативности торговли 755

- •Глава 21. Измерение результативности торговли 757

- •Часть 5

- •22 Плановый подход

- •Глава 22. Плановый подход к торговле 767

- •Глава 22. Плановый подход к торговле 769

- •Глава 22. Плановый подход к торговле 771

- •Обновление точек выхода из существующих позиций.

- •Глава 22. Плановый подход к торговле 775

- •Глава 23. Восемьдесят два правила торговли... 779

- •Глава 23. Восемьдесят два правила торговли... 781

- •Глава 23. Восемьдесят два правила торговли... 783

- •Глава 23. Восемьдесят два правила торговли... 785

- •Глава 23. Восемьдесят два правила торговли... 787

- •24 Мудрость рынка

- •3. Соответствие метода торговли вашей индивидуальности.

- •Глава 24. Мудрость рынка 791

- •Глава 24. Мудрость рынка 793

- •Глава 24. Мудрость рынка 795

- •Глава 24. Мудрость рынка 797

- •Глава 24. Мудрость рынка 799

- •Глава 24. Мудрость рынка 801

- •Вы не можете выиграть, если обязаны это сделать. На

- •Глава 24. Мудрость рынка 803

- •41. Цены не случайны - на рынках можно выигрывать,

Глава 21. Измерение результативности торговли 739

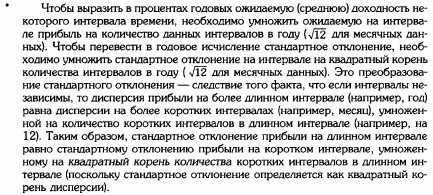

воположность арифметическому) при расчете средней месячной доходности, которую затем выражают в процентах годовых, чтобы получить числитель коэффициента Шарпа. Средняя геометрическая доходность в процентах годовых в точности эквивалентна средней годовой доходности с учетом реинвестиций, которая обсуждается позже в этой главе в разделе, посвященном отношению прибыли к максимальному падению стоимости активов.

2. Коэффициент Шарпа не делает различий между коле- баниями стоимости активов вверх и вниз. Коэффициент Шарпа измеряет волатильность, а не риск. А это не обязательно одно и то же.

С точки зрения меры риска, используемой в коэффициенте Шарпа, т.е. стандартного отклонения доходности, колебания вверх и вниз рассматриваются как в равной степени плохие. Таким образом, коэффициент Шарпа показывал бы в невыгодном свете управляющего, у которого спорадически наблюдались бы резкие увеличения активов, даже если бы падения стоимости активов были малы.

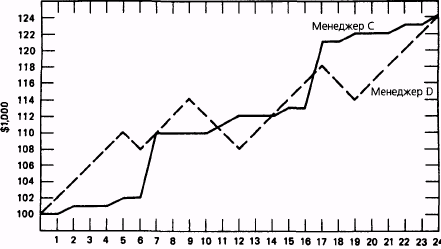

Рис. 21.3 сравнивает гипотетическое движение активов менеджера С, где время от времени наблюдается рост активов и отсутствует их падения, и менеджера D, который столкнулся с несколькими падениями стоимости активов. Хотя оба управляющих зафиксировали равную прибыль за период в целом, и менеджер D столкнулся с несколькими отрицательными переоценками, в то время как у менеджера С их не было, коэффициент Шарпа оценил бы менеджера D выше (см. таблицу). Такой исход — прямое следствие того факта, что коэффициент Шарпа оценивает верхнюю волатильность точно так же, как и нижнюю.

3. Коэффициент Шарпа не делает различий между череду- ющимися и последовательными убытками. Мера риска в коэф- фициенте Шарпа (стандартное отклонение) не зависит от последова- тельности выигрышных и убыточных периодов.

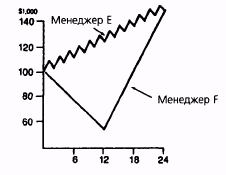

На рис. 21.4 показано гипотетическое изменение стоимости активов с начальной величиной $100 000, управляемых менеджером Е и менеджером F. Каждый из них в обшей сложности зарабатывает $48 000, или $24 000 в год. Однако у менеджера Е месячные доходы в $8000 чередуются с месячными потерями в размере $4000, в то время как менеджер F сразу теряет $48 000 в первые 12 месяцев и последовательно зарабатывает $96 000 в течение оставшегося периода.

Коэффициент Шарпа этих двух управляющих был бы одним и тем же. Несмотря на этот факт, мало нашлось бы трейдеров, рассматривающих деятельность этих менеджеров как эквивалентную с точки зрения риска. Фактически все трейдеры согласились бы с тем, что результаты менеджера F подразумевают значительно более высокий уровень риска.

740

Рисунок 21.3.

СРАВНЕНИЕ УПРАВЛЯЮЩЕГО С ВЫСОКОЙ ВОЛАТИЛЬНОСТЬЮ, ВЫЗВАННОЙ РЕЗКИМ РОСТОМ АКТИВОВ

ПРИ ОТСУТСТВИИ ПАДЕНИЯ СТОИМОСТИ АКТИВОВ, И УПРАВЛЯЮЩЕГО С ПАДЕНИЯМИ СТОИМОСТИ АКТИВОВ

Рисунок 21 Л.

СРАВНЕНИЕ ДВУХ УПРАВЛЯЮЩИХ С ОДИНАКОВОЙ

ДОХОДНОСТЬЮ И СТАНДАРТНЫМ ОТКЛОНЕНИЕМ, НО С

РАЗЛИЧНОЙ ПОСЛЕДОВАТЕЛЬНОСТЬЮ МЕСЯЧНЫХ

ПРИБЫЛЕЙ И УБЫТКОВ

Источник: Дж. Швагер «Alternative to Sharpe Ratio Better Measure of Performance», Futures, p. 56, March 1985.

Таблица 21.1.

СРАВНЕНИЕ ЕЖЕМЕСЯЧНЫХ ПРИБЫЛЕЙ ДВУХ УПРАВЛЯЮЩИХ

741

Месяц |

Менеджер С Изменение Совокупное активов изменение активов |

Менеджер D Изменение Совокупное активов изменение активов |

||

1 |

0 |

0 |

2000 |

2000 |

2 |

1000 |

1000 |

2000 |

4000 |

3 |

0 |

1000 |

2000 |

6000 |

4 |

0 |

1000 |

2000 |

8000 |

5 |

1000 |

2000 |

2000 |

10000 |

6 |

0 |

2000 |

-2000 |

8000 |

7 |

8000 |

10000 |

2000 |

10000 |

8 |

0 |

10000 |

2000 |

12000 |

9 |

0 |

10000 |

2000 |

14000 |

10 |

0 |

10000 |

-2000 |

12000 |

11 |

1000 |

11000 |

-2000 |

10000 |

12 |

1000 |

12000 |

-2000 |

8000 |

13 |

0 |

12000 |

2000 |

10000 |

14 |

0 |

12000 |

2000 |

12000 |

15 |

1000 |

13000 |

2000 |

14000 |

16 |

0 |

13000 |

2000 |

16000 |

17 |

8000 |

21000 |

2000 |

18000 |

18 |

0 |

21000 |

-2000 |

16000 |

19 |

1000 |

22000 |

-2000 |

14000 |

20 |

0 |

22000 |

2000 |

16000 |

21 |

0 |

22000 |

2000 |

18000 |

22 |

1000 |

23000 |

2000 |

20000 |

23 |

0 |

23000 |

2000 |

22000 |

24 |

1000 |

24000 |

2000 |

24000 |

Средняя месячная прибыль = 1000

Средняя месячная прибыль = 1000

742 ЧАСТЬ 4. торговые системы и измерение эффективности торговли Таблица 21.1. (продолжение)

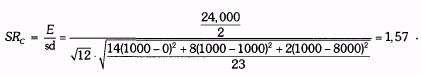

ОТНОШЕНИЕ ПРИБЫЛИ К МАКСИМАЛЬНОМУ ПАДЕНИЮ СТОИМОСТИ АКТИВОВ (RETURN RETRACEMENT RATIO — RRR)

RRR предлагает меру соотношения доходности и риска, которая позволяет избежать недостатков коэффициента Шарпа, обсуждавшихся в предыдущем разделе. Кроме того, RRR ближе к восприятию риска большинством трейдеров. RRR представляет собой среднюю прибыль с учетом реинвестирования (R), пересчитанную в годовом исчислении и деленную на усредненное за год максимальное снижение стоимости активов (average maximum retracement measure — AMR):

![]()