- •Реферат

- •Введение 9

- •Теоретические аспекты сбытовой политики предприятия

- •Сущность содержание и значение сбытовой политики

- •Способы оценки эффективности системы сбыта

- •Модель стратегической оптимизации системы сбыта

- •Характеристика компании

- •Анализ распределительной логистики и сбытового маркетинга на предприятии

- •Оценка экономической эффективности существующей системы сбыта на предприятии

- •Разработка рекомендаций по оптимизации системы сбыта

Оценка экономической эффективности существующей системы сбыта на предприятии

Согласно последовательности проведения анализа эффективности системы сбыта и ее последующей стратегической оптимизации, первым этапом является сбор необходимой информации на исследуемом предприятии:

Себестоимость продукции;

Акцептация;

Объем продаж;

Рентабельность продаж;

Среднеотраслевой показатель рентабельности.

Себестоимость продукции указана в квартальном отчете о доходах и расходах филиала (Приложение В) и составляет:

Февраль 2014 – 11 419 022 р.;

Март 2014 – 12 018 269 р.;

Апрель 2014 – 11 065 117 р.;

Май 2014 – 10 937 110 р.;

ИТОГО: 45 439 518 р.

Количество заявок на приобретение продукции рассчитывается на основе данных системы слежения за количеством человек, посетивших магазин. Далее рассчитывается показатель акцептации и конвертации, характеризующий процент клиентов, совершивших покупку. Отчет о конвертации и акцептации представлен в таблице 7.

Таблица 7 – Отчет об акцептации и конвертации в филиале на Лыткина за отчетный квартал 2014 года

|

Май 2014 |

Апрель 2014 |

Март 2014 |

Февраль 2014 |

Итого |

Общее количество заявок на приобретение |

10 082 |

12 407 |

11 058 |

13 021 |

46 568 |

Общее количество чеков |

4033 |

3974 |

6361 |

6988 |

21 356 |

Объем продаж за отчетный период |

13 479 163 |

13 619 926 |

15 716 318 |

15 189 918 |

58 005 325 |

Процент Конвертации |

40% |

32% |

57,5% |

53,6% |

45,8% |

Коэффициент Акцептации |

13,4% |

11% |

14,2% |

11,7% |

12,5% |

Объем продаж также представлен в квартальном отчете о доходах и расходах филиала на Лыткина (Приложение В).

Рентабельность продаж предприятия и ее изменение отображено в таблице 8.

Таблица 8 – Рентабельность продаж предприятия за отчетный квартал 2014 года и ее динамика

|

Май 2014 |

Апрель 2014 |

Март 2014 |

Февраль 2014 |

Итого |

Сумма выручки |

13 479 163 |

13 619 926 |

15 716 318 |

15 189 918 |

58 005 325 |

Себестоимость продукции |

10 937 110 |

11 065 117 |

12 018 269 |

11 419 022 |

45 439 518 |

Валовая прибыль |

2 542 053 |

2 554 812 |

3 698 049 |

3 770 896 |

12 565 810 |

Прочие доходы |

45 785 |

40 895 |

39 767 |

38 729 |

165 176 |

Затраты по обязательным платежам |

361 710 |

359 315 |

409 698 |

388 734 |

1 519 457 |

Общие Затраты |

1 610 097 |

1 827 174 |

1 622 938 |

1 593 107 |

6 653 316 |

Чистая прибыль |

977 741 |

768 533 |

2 114 878 |

2 216 518 |

6 077 670 |

Чистая выручка |

13 117 453 |

13 260 611 |

15 306 620 |

14 801 184 |

56 485 868 |

Рентабельность продаж |

7,45% |

5,79% |

13,81% |

14,97% |

10,75% |

В компании не предусмотрено системы скидок для клиентов. Все скидки являются сезонными и кратковременными акциями стимулирования сбыта.

В 2013 году среднеотраслевой показатель рентабельности в розничной торговле, по данным ФСН, составил 2,1%.

Динамика рентабельности по месяцам отчетного периода представлена на рисунке 10.

Рисунок 10 – Динамика рентабельности продаж за отчетный квартал 2014 года

Динамику показателя акцептации и конвертации по месяцам отчетного периода можно увидеть на рисунке 11.

Рисунок 11 – Динамика показателя акцептации и конвертации за отчетный квартал 2014 года

Компания DNS во всем своем масштабе является федеральной сетью розничных продаж. Но так как в данной работе проводится анализ именно Томского филиала, за значение показателя географии сбыта берется местный и региональный уровни (0-1, 1-2 на оси географии сбыта).

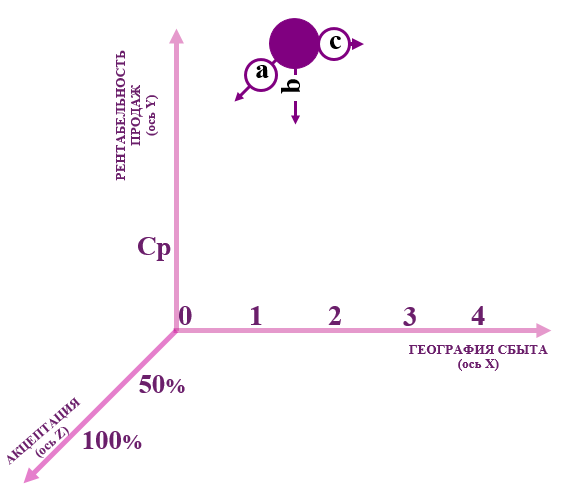

Таким образом, по трем осям модели мы имеем сдедующие показатели:

География сбыта – 0-1, 1-2 местный и региональный уровни;

Рентабельность продаж – 10,75% (при среднеотраслевом показателе рентабельности – 2,1%)

Акцептация – 12,5% (0-40% низший уровень).

Подставив данные показатели в стратегическую модель оптимизации сбыта, мы можем видеть, что Томский филиал находится в третьем и четвертом кубах модели.

Предприятия, попадающие в этот промежуток, могут иметь следующие характеристики, отражающие уровень эффективности существующей системы сбыта:

Большие объемы продаж;

Производство и продажа продукции приносят прибыль в краткосрочной перспективе;

Локализация на небольшом географическом рынке;

Высокая рентабельность продаж (10,75% при среднеотраслевом показателе рентабельности – 2,1%);

Отказ потребителей от покупки товара;

Завышенные цены на продукцию.

Из них, по отношению к Томскому филиалу ООО «ДНС+Кемерово», правдивы следующие:

Большие объемы продаж;

Прибыль в краткосрочной перспективе;

Локализация на небольшом географическом рынке;

Высокая рентабельность продаж.

Из-за идентичности или небольших различий в цене в различных розничных сетях цифровой техники, пункт о завышенных ценах на продукцию не применим по отношению к данному предприятию. Сотрудники филиал ООО «ДНС+Кемерово» на Лыткина еженедельно проводят мониторинг цен своих ближайших конкурентов (М-Видео, Эльдорадо, Евросеть, Связной, Цифроград). Компания постоянно следит за тем, чтобы не выбиваться из общего уровня цен на рынке аналогичных товаров города Томска.

Пункт об отказе потребителей от покупки товара основан на показателе акцептации, который действительно является низким (12,5%). Но причиной этому служит не столько отказ потребителей от покупки товара, сколько неидеальная система учета количества заявок к количеству акцептованных заявок.

Сегодня учет ведется с помощью счетчика посетителей, который располагается возле входа в магазин. Он фиксирует количество человек, посетивших магазин за день. Это количество далее соотносится с количеством чеков за день и, таким образом, рассчитывается конвертация, а затем и акцептация. Такая система имеет минусы:

Часто клиент заходит за покупкой в магазин не один, а в сопровождении семьи или друзей. Тем не менее, устройство фиксирует всех вошедших, как потенциальных покупателей, хотя чек будет только один;

Устройство находится так низко, что фиксирует даже детей, которые вообще не способны на покупку;

Устройство не учитывает входящих в помещение сотрудников, которые выходят из магазина на обед, перерыв, разгрузку машины доставки и так далее;

При расчете показателей конвертации и акцептации не учитываются онлайн-продажи.

Из-за такого количества погрешностей компании не совсем подходит характеристика низкой акцептации.

Основная рекомендация предприятию, в данном случае – завоевание и сохранение лидерства на существующем рынке. Для эффективной оптимизации системы сбыта, томскому филиалу ООО «ДНС+Кемерово» нужно стремиться попасть в 9 и 10 кубы стратегической модели оптимизации. Для этого в данной работе предлагаются следующие пути оптимизации:

Инвестиции в разработку новых технологий, которые помогут снизить производственные издержки;

Активный маркетинг, направленный на привлечение новых потребителей (промо-акции, выставки и т.д.);

Рациональное использование имеющихся оборотных средств;

Поиск наиболее выгодных партнеров, поставщиков.

Для корректировки путей оптимизации системы сбыта был проведен векторный анализ. Его результаты представлены на рисунке 12.

Рисунок 12 – Результаты векторного анализа томского филиала ООО «ДНС+Кемерово»

Вектор «b» - вектор рентабельности продаж показывает тенденцию снижения данного показателя, в то время как результаты анализа модели стратегической оптимизации говорят о высоком уровне рентабельности продаж. Это происходит потому, что показатели рентабельности предприятия много выше среднеотраслевого показателя рентабельности. Но, тем не менее, при проведении векторного анализа и изучении динамики данного показателя, становится очевидным, что он имеет тенденцию к понижению. В таком случае рекомендацией является поиск путей повышения рентабельности сбыта, таких как:

Снижение производственных издержек;

Поиск наиболее выгодных поставщиков;

Вектор «a» отражает динамику показателя акцептации. В данной ситуации показатель акцептации довольно низкий. Тем не менее, изменения показателя колеблются на 1-2%, что говорит о его стабильности. В такой ситуации лучшей стратегией будет сохранять значение показателя на максимально возможном уровне на данный момент времени. В долгосрочной же перспективе следует приложить усилия по повышению значения показателя.

География сбыта представлена вектором «с», который демонстрирует стагнацию. Это говорит о том, что предприятие не ищет новых рынков сбыта и не прилагает усилий по выходу на них. В общем случае, уместно было бы порекомендовать провести мероприятия по расширению каналов сбыта. Но Томский филиал на Лыткина ООО «ДНС+Кемерово» является частью федеральной сети розничных продаж компании DNS, что предполагает ограничение местным и региональным рынками, поэтому стагнация здесь считается уместной.

После проведения анализа по модели стратегической оптимизации и векторного анализа, стало очевидным то, что рекомендации по ним, совпали в области акцептации и географии сбыта. Однако, векторный анализ помог выяснить, что не смотря на то, что показатель рентабельности имеет высокое значение, динамика его – отрицательная, а значит, этот показатель нуждается в оптимизации.

Общую рентабельность политики сбыта можно вычислить по формуле (12). Данные для расчета приведены в таблице 9.

Таблица 9 – Данные для расчета рентабельности сбыта за отчетный квартал 2014 года

|

Май 2014 |

Апрель 2014 |

Март 2014 |

Февраль 2014 |

Итого |

Сумма выручки |

13 479 163 |

13 619 926 |

15 716 318 |

15 189 918 |

58 005 325 |

Затраты по обязательным платежам |

361 710 |

359 315 |

409 698 |

388 734 |

1 519 457 |

Затраты на личные продажи |

337 778 |

318 387 |

344 916 |

384 850 |

1 385 931 |

Затраты на рекламу |

100 |

300 |

– |

– |

400 |

Затраты на стимулирование |

2701 |

50 559 |

14 |

18 |

53 292 |

Затраты на связи с общественностью |

– |

– |

– |

– |

– |

Дилерские расходы |

59 223 |

54 760 |

60 618 |

60 163 |

234 764 |

Транспортные расходы |

– |

520 |

300 |

476 |

1 296 |

Итого: |

399 802 |

424 526 |

405 848 |

409 507 |

1 675 683 |

Рентабельность сбыта |

32,71% |

31,08% |

37,72% |

36,09% |

33,61% |

Для томского филиала «ДНС+Кемерово» этот показатель составил 33,61%. Такой результат является приемлемым в отрасли, но все же и здесь есть место для оптимизации.

Результативность сбыта определяется уровнем достижения запланированных показателей в строго установленные сроки. Основными элементами оценки результативности являются:

Выполнение плана по обороту;

Выполнение плана по дебиторской задолженности.

Дебиторская задолженность на предприятии отсутствует полностью, так как оплата производится всегда по факту.

Выполнение или не выполнение плана по обороту фиксируется в финансовом отчете филиала (Приложение Д). В течение отчетного квартала 2014 года наблюдаются проблемы с достижением запланированных показателей по обороту (таблица 11).

Таблица 10 – Уровень достижения запланированных показателей по обороту за отчетный квартал 2014 года

|

Май 2014 |

Апрель 2014 |

Март 2014 |

Февраль 2014 |

ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ |

|

|

|

|

Оборот (тыс. руб.): |

13 479 |

13 620 |

15 716 |

15 190 |

Оборот по себестоимости |

10 937 |

11 065 |

12 018 |

11 419 |

Норматив магазина |

14 040 |

15 264 |

15 480 |

16 092 |

% выполнения |

96% |

89,2% |

101,5% |

94,4% |

План по обороту |

16 000 |

16 000 |

16 000 |

16 000 |

% выполнения |

84,2% |

85,1% |

98,2% |

94,9% |

Прирост к прошлому месяцу |

-141 |

-2 096 |

526 |

-1 533 |

% роста |

-1% |

-13,3% |

3,5% |

9,2% |