- •2. Понятие и принципы инвестиционной деятельности

- •3. Инвестиционный цикл

- •4. Субъекты и объекты инвестиций

- •5. Источники инвестиций

- •6. Понятие инвестиционного рынка

- •7. Конъюнктура инвестиционного рынка

- •8. Спрос на инвестиционном рынке

- •9. Предложение на инвестиционном рынке

- •10. Равновесие на инвестиционном рынке

- •11. Роль финансовых посредников в инвестиционном процессе

- •12. Банки в инвестиционном процессе

- •13. Небанковские финансово‑кредитные институты

- •14. Инвестиционные институты

- •15. Кредитный и фондовый рынок

- •16. Правовое регулирование инвестиционной деятельности

- •17. Сущность и виды иностранных инвестиций

- •18. Инвестиционные ресурсы международного финансового рынка

- •19. Инвестиционный климат

- •20. Правовое регулирование иностранных инвестиций

- •21. Государственное регулирование иностранных инвестиций

- •22. Правила инвестирования

- •23. Взаимосвязь инвестиций и рыночной стоимости предприятия

- •24. Содержание инвестиционной стратегии предприятия

- •25. Этапы стратегического управления инвестициями

- •26. Формирование политики предприятия по направлениям инвестирования

- •27. Формирование инвестиционной политики предприятия в отраслевом разрезе

- •28. Отраслевые факторы инвестиционной политики предприятия

- •29. Формирование инвестиционной политики предприятия в региональном разрезе

- •30. Сущность и особенности реального инвестирования

- •31. Формы реального инвестирования

- •32. Понятие, классификация и разработка инвестиционных проектов

- •33. Этапы создания и реализации инвестиционного проекта

- •34. Управление реальным инвестированием

- •35. Содержание инвестиционного проекта

- •36. Принципы оценки инвестиционных проектов

- •37. Временная стоимость денег

- •38. Критерии эффективности инвестиционных проектов

- •39. Абсолютная и сравнительная экономическая эффективность капитальных вложений

- •40. Чистый приведенный доход

- •41. Индекс рентабельности

- •42. Период окупаемости

- •43. Внутренняя норма доходности

- •44. Сущность и классификация инвестиционных рисков

- •45. Управление инвестиционными рисками

- •46. Оценка риска инвестиционных проектов

- •47. Методы оценки инвестиционных рисков

- •48. Методы нейтрализации инвестиционных рисков

- •49. Отбор инвестиционных проектов по критерию доходности

- •1) Общий объем инвестиций по объектам в составе инвестиционного портфеля

- •50. Отбор инвестиционных проектов по критерию ликвидности

- •51. Отбор инвестиционных проектов по критерию риска

- •52. Леверидж и его роль в инвестиционном менеджменте

- •53. Безубыточность в оценке инвестиционных проектов

- •54. Общественная (социально‑экономическая) эффективность проекта

- •55. Эффективность участия в проекте

- •56. Бюджетная эффективность

- •57. Учет фактора инфляции при оценке эффективности

- •58. Учет фактора риска и неопределенности при оценке эффективности инвестиционного проекта

- •59. Принципы формирования инвестиционной программы

- •60. Этапы формирования инвестиционной программы

- •61. Формирование бюджета капитальных вложений

- •62. Оптимизация бюджета капиталовложений

- •63. Сущность и особенности финансового инвестирования

- •64. Формы финансового инвестирования

- •65. Управление финансовым инвестированием

- •66. Первичные финансовые инструменты

- •67. Классификация финансовых инструментов

- •68. Производные финансовые инструменты

- •69. Стоимость объекта инвестирования и этапы ее оценки

- •70. Средневзвешенная стоимость капитала

- •71. Предельная стоимость капитала

- •72. Классификация инвестиционных портфелей

- •73. Этапы формирования финансового портфеля

- •74. Определение риска и доходности портфеля финансовых активов

- •75. Бета‑коэффициент – показатель рыночного риска ценных бумаг

- •76. Модель оценки доходности финансовых активов

- •77. Индикаторы фондового рынка

- •78. Сущность и принципы кредитования

- •79. Банковское кредитование

- •80. Коммерческое кредитование

- •81. Лизинговые операции

- •82. Факторинговые и форфейтинговые операции

- •83. Проектное финансирование

- •84. Ипотечное кредитование

- •85. Венчурное инвестирование

- •86. Сущность и виды франчайзинга

- •87. Эмиссия ценных бумаг

- •88. Бюджетное финансирование инвестиций

- •89. Планирование инвестиций на предприятии

- •90. Бизнес‑план

- •91. Типы инвесторов

- •92. Направления повышения эффективности инвестиций

74. Определение риска и доходности портфеля финансовых активов

Риск и доходность в инвестиционном менеджменте рассматриваются как две взаимосвязанные категории. Выбор данных категорий в качестве определяющих связан с тем, что они оказывают значительное влияние на эффективность инвестиционной деятельности. Финансовое инвестирование предполагает покупку ценных бумаг. Поэтому в отличие от реального инвестирования понятия риска и доходности приобретают в данном случае определенную специфику. Критерии риска и доходности являются составными частями (или даже основой) системы условия отбора объектов финансовых инвестиций. В инвестиционной деятельности между понятиями риска и доходности существует следующая зависимость: чем выше риск по объекту инвестирования, тем при прочих равных условиях доходность по нему выше. И, наоборот, чем меньше риск по объекту инвестиций, тем меньший доход он может принести своему владельцу. Между тем среди инвесторов наблюдается неоднозначное отношение по поводу соотношения риска и доходности.

Риск – вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом. Рисковость актива характеризуется степенью вариабельности дохода (или доходности), который может быть получен благодаря владению данным активом.

Обычно инвесторы работают не с отдельными активами, а с некоторым набором активов, получившим название инвестиционного портфеля или портфеля ценных бумаг. Объединение акций в портфель приводит к снижению риска , поскольку цены различных акций изменяются неодинаково, и потери по одним акциям могут компенсироваться получением дохода по другим. Если инвестор владеет портфелем, состоящим из множества различных акций, на первый план выдвигается проблема агрегированного риска портфеля акций.

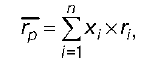

Доходность портфеля ценных бумаг представляют собой взвешенную среднюю из показателей ожидаемой доходности отдельных ценных бумаг, входящих в данный портфель:

где x i – доля портфеля, инвестируемая в i ‑й актив;

r i – ожидаемая доходность i‑ го актива;

n – число активов в портфеле.

Мерой риска портфеля может служить показатель среднего квадратического отклонения распределения доходности, совпадающий с формулой расчета СКО доходности отдельного актива. Риск портфеля можно рассчитать и через показатели риска входящих в него активов. Однако эта связь не может быть выражена формулой средней арифметической – она носит более сложный характер.

По мере увеличения числа акций в портфеле его риск будет уменьшаться, но не станет равным нулю. Сформировать портфель с нулевым риском можно было бы, если бы имелось достаточное число акций с нулевым или отрицательным коэффициентом корреляции.

Изменяя состав и структуру портфеля финансовых активов, можно изменять его ожидаемую доходность и риск . Все портфели, которые при этом можно сформировать, образуют множество допустимых портфелей . Инвестора при этом интересуют только эффективные портфели. Эффективными называются портфели, обеспечивающие максимальную ожидаемую доходность при данном уровне риска или минимальный уровень риска для данной ожидаемой доходности.

Портфель, оптимальный с точки зрения конкретного инвестора зависит от его отношения к риску, проявляющемуся в выборе параметров функции, описывающей взаимосвязь между риском и доходностью. Эта функция называется кривой безразличия . Она объединяет множество точек, которые представляют собой равнозначные (с одним уровнем полезности) с точки зрения инвестора комбинации риска и доходности.