- •Тема 1. Сущность и виды банковских рисков План:

- •Система управления банковскими рисками

- •Принципы построения системы управления банковскими рисками. Система внутреннего контроля банка

- •Тема 2. Кредитный риск План:

- •2.1. Сущность кредитного риска и его факторы

- •2.2. Виды кредитного риска

- •2.3. Методы управления кредитными рисками

- •2.1. Сущность кредитного риска и его факторы

- •2.2. Виды кредитного риска

- •2.3. Методы управления кредитными рисками

- •Оценка финансовой устойчивости на основе системы финансовых коэффициентов

- •Определение класса заемщика

- •Расчет суммы баллов заемщика

- •Категории качества ссуды

- •Оценка кредитного риска по выданным ссудам

- •Степени оценки финансового состояния Заемщика

- •Определение качества обслуживания долга

- •Определение категории качества ссуды с учетом финансового положения заемщика и качества обслуживания долга

- •Формирование резерва с учетом качества обеспечения.

- •Тема 3. Риск ликвидности и методы ее управления План:

- •3.1. Понятие риска ликвидности и факторы, его обуславливающие

- •3.2. Методы управления ликвидностью банка

- •3.1. Понятие риска ликвидности и факторы, его обуславливающие

- •3.2. Методы управления ликвидностью банка

- •Тема 4. Процентный риск

- •Тема 5.Операционные риски

- •Тема 6. Валютный риск

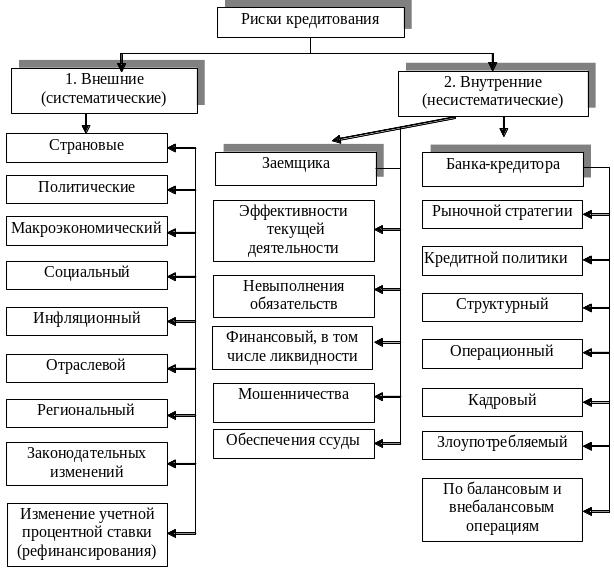

2.2. Виды кредитного риска

Кредитный риск, т.е. опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном соглашении, является неотъемлемой частью банковской деятельности.

Кредитный риск означает, что платежи могут быть задержаны или вообще не выплачены, что, в свою очередь, может привести к проблемам в движении денежных средств и неблагоприятно отразиться на ликвидности банка. Несмотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остается основной причиной банковских проблем.

В соответствии с Письмами Банка России от 23.06.2004 N 70-Т «О типичных банковских рисках» и от 24.05.2005 N 76-Т «Об организации управления операционным риском в кредитных организациях» группа кредитных рисков выглядит следующим образом:

1. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по полученным кредитам, в том числе межбанковским кредитам (депозитам, займам), прочим размещенным средствам, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа.

2. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по учтенным кредитной организацией векселям.

3. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по банковским гарантиям, по которым уплаченные кредитной организацией денежные средства не возмещены принципалом.

4. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по сделкам финансирования под уступку денежного требования (факторинг).

5. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по приобретенным кредитной организацией по сделке (уступка требования) правам (требованиям).

6. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по приобретенным кредитной организацией на вторичном рынке закладным.

7. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по сделкам продажи (покупки) финансовых активов с отсрочкой платежа (поставки финансовых активов).

8. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по оплаченным кредитной организацией аккредитивам (в том числе непокрытым аккредитивам).

9. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по возврату денежных средств (активов) по сделке по приобретению финансовых активов с обязательством их обратного отчуждения.

10. Кредитный риск вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств по требованиям кредитной организации (лизингодателя) по операциям финансовой аренды (лизинга).

Существуют различные классификации рисков, составленные на базе выделенных авторами критериев. Кредитный риск присутствует всегда. В системе рисков кредитных организаций кредитным рискам принадлежит ведущая роль. Существует несколько классификаций кредитных рисков. На схеме представлена, наиболее полная.

Рис. 1. Классификация кредитных рисков