- •2. Основные этапы статистического исследования. Статистическое наблюдение

- •3. Сводка и группировка статистических материалов

- •4. Статистические показатели. Система статистических показателей

- •5. Абсолютные и относительные величины

- •6. Сущность средних величин. Виды и формы средних величин. Варианты и частоты

- •7. Средняя арифметическая

- •Свойства средней арифметической:

- •8. Средняя гармоническая, геометрическая, квадратическая, степенная

- •9. Медиана и мода. Асимметрия распределения

- •10. Абсолютные показатели вариации

- •Недостатки данного показателя:

- •1) Оторванность от других показателей. Это объясняется тем, что при построении показателя используется искусственный подход, т. Е. Отклонение берется по модулю (положительное);

- •2) Недостаточная реакция на слабые различия в степени вариации.

- •11. Относительные показатели вариации. Правило сложения дисперсий

- •1) Исследование зависимостей между признаками;

- •2) Оценка тесноты связи между признаками;

- •3) Оценка точности типичной выборки.

- •12. Понятие индексов. Классификация индексов

- •13. Индивидуальные индексы

- •Примеры индивидуальных индексов:

- •2. Метод меняющейся (переменной) базы.

- •14. Агрегатная форма общего индекса. Правила взвешивания общих индексов

- •Правило взвешивания общих индексов качественных показателей.

- •15. Средняя арифметическая форма общего индекса. Средняя гармоническая форма общего индекса

- •Средняя гармоническая форма общего индекса количественных показателей:

- •Средняя геометрическая форма индекса товарооборота:

- •16. Индексный метод анализа динамики среднего уровня

- •1) Изменения индексируемого показателя (х);

- •2) Изменения частей совокупности (m) или доли (удельного веса – f).

- •17. Динамические ряды. Виды, элементы и компоненты динамических рядов. Средняя хронологическая

- •Для моментного ряда средняя хронологическая рассчитывается по формуле:

- •При изучении динамических рядов выделяют две основные задачи:

- •18. Сопоставимость уровней динамического ряда. Абсолютные показатели динамики

- •19. Относительные показатели динамики. Абсолютное значение однопроцентного прироста

- •20. Методы выявления основных тенденций динамического ряда

- •1) Выбор вида кривой (функции), форма которой соответствует характеру изменения динамического ряда;

- •2) Определение параметров и выравненных значений уровней динамического ряда.

- •21. Выборочное наблюдение. Ошибки выборки

- •Ошибки выборки.

- •22. Способы отбора данных. Способы распространения данных выборки на всю генеральную совокупность

- •23. Функциональная, статистическая и корреляционная зависимости. Определение регрессии

- •1) Определение формы корреляционной зависимости, т. Е. Вида функции регрессии (линейной, степенной и др.);

- •2) Оценка степени тесноты корреляционной связи между переменными либо на основе графика, либо на основе расчета специальных показателей тесноты связи.

- •24. Выборочный коэффициент корреляции

- •25. Выборочное корреляционное отношение. Свойства выборочного корреляционного отношения

- •1) Значение выборочного корреляционного отношения принадлежит интервалу от нуля до единицы включительно:

- •5) Если выборочное корреляционное отношение равно абсолютной величине выборочного коэффициента корреляции, т. Е. Если

- •26. Общая модель парной регрессии

- •27. Нормальная линейная модель парной регрессии

- •28. Классический метод наименьших квадратов для модели парной регрессии

- •29. Линейная модель множественной регрессии

- •30. Классический метод наименьших квадратов для модели множественной регрессии

- •31. Предмет, методы и задачи социально‑экономической статистики

- •32. Единая система классификации и кодирования информации (ескк)

- •33. Основные понятия, группировки и классификации в снс

- •34. Статистическое изучение численности населения. Показатели динамики численности населения

- •1) Базисные абсолютные приросты , характеризующие увеличение (снижение) показателя численности населения в каждом последующем периоде по сравнению с базисным уровнем s0:

- •35. Половозрастная структура населения. Показатели демографической нагрузки населения

- •Географическое размещение населения характеризуют:

- •Количественно городское и сельское население характеризуют:

- •1) Абсолютные показатели – численность городского и сельского населения, перевес городского населения над сельским;

- •2) Относительные показатели – удельный вес городского и сельского населения в общей численности населения какой‑либо территории.

- •36. Показатели естественного движения населения. Коэффициенты рождаемости и смертности населения

- •37. Понятие миграции населения и ее виды. Показатели миграции населения

- •38. Показатели браков и разводов

- •39. Таблицы смертности. Важнейшие показатели таблиц смертности

- •6) Число человеко‑лет предстоящей жизни от возраста X лет и до предельного возраста – t X :

- •7) Средняя продолжительность предстоящей жизни (число лет, которое предстоит прожить лицам, достигшим возраста X лет) – e 0 X :

- •40. Методы расчета перспективной численности населения

- •41. Экономически активное и неактивное население. Показатели уровня занятости и безработицы

- •1) Коэффициент занятости населения:

- •2) Уровень безработицы:

- •3) Уровень экономической активности населения:

- •42. Понятие и методы расчета трудовых ресурсов

- •2) Коэффициент естественного выбытия трудовых ресурсов:

- •3) Коэффициент естественного прироста трудовых ресурсов:

- •43. Основные категории персонала на предприятиях

- •1) Средняя списочная численность за отработанные дни:

- •2) Средняя списочная численность за несколько месяцев:

- •44. Статистика движения рабочей силы. Состав фондов рабочего времени. Балансы рабочего времени

- •Структура рабочего времени характеризуется следующими показателями:

- •45. Средняя фактическая и установленная продолжительность рабочего периода и рабочего дня и показатели их использования

- •46. Понятие производительности труда. Основные показатели производительности труда

- •47. Анализ динамики производительности труда в условиях производства однородной продукции

- •2. Сопоставление обратных показателей уровня производительности труда:

- •3. Расчет величины, обратной индексу трудоемкости it :

- •4. Сопоставление индивидуальных индексов объема продукции и затрат труда:

- •48. Методы измерения динамики производительности труда в условиях производства разнородной продукции

- •2. Трудовой метод сопоставления фактических уровней трудоемкости:

- •3. Метод сопоставления индексов объема продукции и затрат труда:

- •49. Понятие оплаты труда. Формы и системы оплаты труда. Фонд заработной платы и выплаты социального характера

- •50. Показатели среднего уровня оплаты труда. Изучение динамики среднего уровня оплаты труда

- •51. Анализ дифференциации работающих по найму по уровню оплаты труда. Состав затрат предприятий и организаций на рабочую силу

- •2. Коэффициент фондов:

- •52. Классификации используемые при изучении национального богатства. Понятие и состав экономических активов в снс

- •53. Статистика основных фондов. Амортизация и износ основных средств

- •54. Балансы основных фондов. Характеристика наличия основных фондов на дату и в среднегодовом исчислении

- •Состояние основных фондов характеризуется с помощью:

- •Движение основных фондов характеризуется с помощью:

- •Использование основных фондов характеризуется с помощью:

- •55. Определение прироста продукции. Показатели фондовооруженности труда. Статистика оборудования

- •1) Коэффициент сменности:

- •2) Коэффициент интенсивной нагрузки оборудования:

- •3) Показатель производственной мощности предприятия:

- •56. Статистика материальных 56 оборотных средств. Показатели статистики материальных оборотных средств

- •Основными показателями статистики материальных оборотных средств являются:

- •1) Коэффициент оборачиваемости, характеризующий число оборотов оборотных средств за рас сматриваемый период:

- •2) Коэффициент закрепления материальных оборотных средств, характеризующий средний остаток оборотного капитала, приходящийся на один рубль выручки от реализации:

- •3) Средняя продолжительность одного оборота в днях – время, в течение которого совершается кругооборот средств:

- •57. Понятие экономического производства в снс. Понятие результатов экономической деятельности и валовой добавленной стоимости

- •58. Показатели продукции промышленности. Показатели статистики качества продукции

- •59. Валовой внутренний продукт (ввп). Методы исчисления ввп

- •60. Понятие товарооборота. Статистическое изучение динамики товарооборота

- •1. Общий индекс товарооборота:

- •2. Общий индекс физического объема товарооборота:

- •3. Общий индекс товарооборота связан с общим индексом цен:

- •61. Понятие и группировки товарных запасов. Показатели статистики и оборачиваемости товаров

- •62. Статистическое изучение динамики скорости товарного обращения

- •3 1, 3 0 – Средняя величина товарных запасов в отчетном и базисном периодах;

- •2) Индекс времени обращения:

- •3 1, 3 0 – Средняя величина товарных запасов по тем же товарам в отчетном и базисном периодах.

- •63. Анализ выполнения условий договора между продавцом и покупателем

- •2) Общего индекса выполнения договорных обязательств по всем товарам, указанным в договоре:

- •3) Оценки влияния количественного фактора на уровень отклонений поставки от договорных условий:

- •4) Оценки влияния качественного фактора на уровень отклонений поставки от договорных условий:

- •64. Понятие издержек производства и обращения. Статистическое изучение диhamики затрат на рубль продукции в промышленности

- •65. Индивидуальные индексы и динамика среднего уровня себестоимости продукции

- •66. Анализ динамики себестоимости продукции, влияния отдельных

- •2) Абсолютный прирост затрат на производство за счет изменения себестоимости единицы продукции:

- •67. Система социально‑экономических индикаторов и показатели снс, характеризующие уровень жизни населения

- •68. Реальный располагаемый доход. Индексы потребительских цен. Определение минимального прожиточного уровня жизни

- •69. Предмет и задачи финансовой статистики. Предмет и задачи статистики государственного бюджета

- •70. Показатели статистики государственного бюджета

- •71. Бюджетная классификация рф

- •72. Предмет и задачи статистики денежного обращения. Показатели денежной массы и ее структуры

- •73. Статистика процентных ставок. Простые и сложные проценты

- •74. Статистика кредита. Система показателей статистики кредита

- •75. Объем кредитных ресурсов. Эффективность кредита. Статистический анализ оборачиваемости кредита

- •76. Статистика сберегательного дела. Обеспеченность населения сберегательными учреждениями. Анализ среднего размера вклада

- •2) Показатель численности населения в среднем на одно сберегательное учреждение:

- •1) Средний остаток денег на одном лицевом счете (средний размер вклада):

- •2) Среднедушевой вклад:

- •77. Изучение динамики среднего размера вклада. Показатели оборачиваемости вкладного рубля и эффективности вкладных операций

- •78. Задачи и основные понятия статистики страхования. Статистика социального страхования

- •2) Коэффициент тяжести заболевания:

- •3) Коэффициент опасности заболевания:

- •79. Статистика личного страхования. Статистика имущественного страхования

- •80. Статистика финансов предприятий и организаций. Статистическое изучение источников формирования

- •81. Показатели рентабельности предприятий и организаций. Анализ финансовой устойчивости и платежеспособности предприятий и организаций

- •82. Показатели ликвидности и оборачиваемости

- •83. Статистика финансового рынка

- •84. Статистика валютных курсов

- •85. Статистические методы анализа валютных курсов

- •86. Макроэкономические индексы валютного рынка

- •87. Статистика ценных бумаг. Виды ценных бумаг

- •88. Статистика курсов ценных бумаг. Статистика деятельности участников рынка ценных бумаг

- •89. Статистика качества ценных бумаг. Оценка и показатели доходности облигаций

- •Показатели доходности облигации:

- •1) Текущая доходность облигации – это отношение дохода, полученного за год, к рыночной цене облигации:

- •2) Полная доходность рассчитываемая на основе следующей эмпирической зависимости:

- •90. Биржевая статистика

- •91. Фондовые индексы. Классификация фондовых индексов. Методы расчета индексов акций

- •92. Индексы акций развитых фондовых рынков. Индексы российских фондовых рынков

89. Статистика качества ценных бумаг. Оценка и показатели доходности облигаций

В статистике качества ценных бумаг выделяются четыре направления :

1) характеристика инвестиционной привлекательности ценных бумаг;

2) оценка уровня риска, лежащего на конкретных ценных бумагах;

3) оценка величины ликвидности ценных бумаг;

4) оценка степени риска переоцененности или недооцененности ценных бумаг на рынке.

Качество ценных бумаг определяется с помощью следующих методов:

1) рейтинга ценных бумаг;

2) расчета стандартных в международной практике показателей качества ценных бумаг;

3) оценки ликвидности ценных бумаг.

Каждое рейтинговое агентство оценивает кредитные риски двух классов ценных бумаг:

1) ценные бумаги инвестиционного качества;

2) спекулятивные ценные бумаги.

В отчетах рейтинговых агентств публикуется статистика рейтинговых оценок по следующим разделам:

1) по видам ценных бумаг;

2) по отраслям;

3) по регионам;

4) по крупнейшим эмитентам;

5) по изменению структуры рейтинговых оценок;

6) по реализации кредитного риска.

К международным показателям качества ценных бумаг относятся:

1) коэффициент цена / прибыль (Р / Е) – это отношение рыночной цены акции к прибыли, приходящейся на одну акцию;

2) коэффициент прибыль на акцию (EPS) – это отношение прибыли после уплаты налогов, процентов и дивидендов по привилегированным акциям к количеству обыкновенных акций компании;

3) коэффициент цена / выручка от реализации (P / S) – это отношение рыночной цены акции к выручке от реализации, приходящейся на одну акцию;

4) доходность по дивидендам – это отношение годового дивиденда, приходящегося на одну акцию по средней рыночной цене акции;

К статистическим показателям ликвидности ценных бумаг относятся:

1) количество заявок на покупку и продажу, количество сделок, совершенных с данной ценной бумагой;

2) отношение количества заявок на покупку и заявок на продажу ценных бумаг данного вида;

3) спрэд – показатель, характеризующий разницу между ценой предложения и спроса на ценную бумагу;

4) оборачиваемость ценных бумаг как активов.

Оценка облигаций осуществляется с помощью двух показателей стоимости:

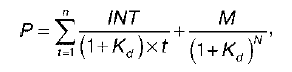

1) теоретическая стоимость – это показатель настоящей стоимости ожидаемого денежного потока платежей;

2) настоящая стоимость:

где P – теоретическая оценка;

INT – купонный доход (выплаты по процентам);

M – номинальная стоимость облигации;

K d – текущая курсовая ставка;

N – количество лет, оставшееся до погашения облигации.

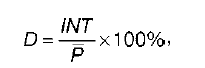

Показатели доходности облигации:

1) Текущая доходность облигации – это отношение дохода, полученного за год, к рыночной цене облигации:

где P – рыночная стоимость облигации;

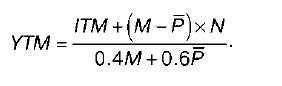

2) Полная доходность рассчитываемая на основе следующей эмпирической зависимости:

90. Биржевая статистика

Предметом биржевой статистики являются количественные характеристики массовых биржевых процессов обращения ценных бумаг и производных финансовых инструментов, перераспределения на этой основе денежных ресурсов, рисков и информации в хозяйстве, а также показатели биржевой инфраструктуры и функционирования бирж как хозяйственных объектов.

К основным задачам статистики фондовой биржи относятся:

1) обеспечение сбора информации о фондовом биржевом рынке (ценные бумаги как товары, цены, сделки, эмитенты, инвесторы и финансовые посредники, объемы, уровень рисков, ликвидности рынка и т. д.);

2) создание информационной базы для принятия инвестиционных решений, обеспечивающей честность и справедливость ценообразования, для текущего надзора, регулирования и развития фондового биржевого рынка;

3) совершенствование методологии статистического наблюдения за биржевыми процессами, выявление складывающихся закономерностей;

4) обеспечение с информационной и методологической точки зрения контроля за базовыми финансовыми индикаторами, формирующимися на фондовой бирже и характеризующими состояние деловой активности, тенденции развития макроэкономики и т. д.;

5) формирование информационного обеспечения для статистического анализа и управления социально‑экономическими процессами в той мере, в какой они отражаются или формируются в финансово‑кредитной сфере, совершенствование соответствующей методологии анализа и его осуществления;

6) разработка методологии и осуществление прогнозирования биржевых показателей.

Фондовая и срочная биржи являются объектами статистического исследования по той причине, что процессы, происходящие на бирже, носят массовый характер и имеют количественную оценку.

К показателям статистики фондовых и срочных бирж относятся:

1) показатели курсов ценных бумаг;

2) показатели объемов биржевых торгов;

3) показатели качества фондового биржевого рынка;

4) показатели фондовых бирж как организаций, ведущих хозяйственную деятельность;

5) показатели статистики производных финансовых инструментов.

К показателями объема сделок на первичном биржевом рынке относятся:

1) объем выпуска (эмиссия) – это произведение рыночной стоимости ценных бумаг и их количества, характеризует величину эмиссии ценных бумаг, которую имеет право произвести эмитент;

2) объем размещения – показатель, характеризующий общий объем ценных бумаг, приобретенный инвесторами на аукционах и рассчитываемый по номиналу;

3) объем выручки от продажи – показатель, характеризующий общий объем ценных бумаг, приобретенный инвесторами на аукционах и рассчитываемый по фактическим ценам приобретения;

4) привлечение средств в бюджет – показатель, который рассчитывается как разность между объемами привлеченных средств и погашенных обязательств по выпускам государственных ценных бумаг или долговых обязательств органов местного самоуправления.

К показателям объема сделок на вторичном биржевом рынке относятся:

1) число заключенных сделок – показатель, характеризующий количество зарегистрированных биржевых сделок по купле‑продаже ценных бумаг;

2) количество проданных ценных бумаг – показатель, который характеризует количество ценных бумаг, проданных в результате зарегистрированных биржевых сделок;

3) оборот по продаже ценных бумаг – показатель, рассчитываемый как сумма стоимостных объемов зарегистрированных биржевых сделок по купле‑продаже ценных бумаг. Фондовые биржи используют различные методы расчета для составления статистического оборота, что является причиной несопоставимости показателей оборота разных фондовых бирж.