- •Методичні рекомендації

- •Методичні рекомендації до виконання комплексної курсової роботи з дисциплін “Міжнародні фінанси“, «Міжнародний маркетинг»* / н.З. Зарічна, н.С.Блажевич. – Тернопіль: тісіт, 2011. –с.

- •1. Мета і основні етапи підготовки роботи

- •Основні етапи виконання курсової роботи

- •2. Вибір теми та підготовка курсової роботи

- •3. Структура та обсяг курсової роботи

- •3.3. Висновки та пропозиції

- •4. Оформлення та захист курсової роботи

- •5. Порядок оцінювання курсової роботи з дисципліни

- •Перелік рекомендованої літератури

- •З дисциплін «Міжнародні фінаси», «міжнародний маркетинг»

- •Тернопіль — 2011

- •Рекомендована структура (план) курсової роботи

- •Структура маркетингових досліджень зарубіжних ринків

- •Типи міжнародних маркетингових досліджень

- •Структура Маркетингового дослідження

- •4. Оцініть за 5-ти бальною шкалою Ваші враження від нашого номерного фонду (1-дуже погано … 5 – дуже добре)

- •Приклад аналізу результатів Анкета№1

- •Економічна оцінка проекту (виходу на міжнародний ринок)

- •Види короткострокового банківського кредиту

- •Оцінка ризику нереалізованої продукції

- •Розподіл показників ефективності за функціями міжнародного маркетингу

- •Кількісні показники ефективності інструментів міжнародної маркетингової діяльності

- •Види і умови знижок

- •Взірці бібліографічного опису для списку використаної літератури до курсової роботи Опис книги одного автора:

- •Опис книги двох або більше авторів:

- •Опис книги під заголовком:

- •Опис статті зі збірника:

- •Опис окремого тома багатотомного видання:

- •Опис статей з журналів і газет:

Економічна оцінка проекту (виходу на міжнародний ринок)

Визначення коефіцієнтів вигоди/витрати за проектом

Використовується підприємствами при виході на міжнародні ринки для визначення економічної доцільності розробленого проекту, або вже існуючого.

Визначаються два коефіцієнти:

валовий (сукупний) коефіцієнт вигоди/витрати (Aggregate Ratio, RA);

коефіцієнт нетто вигоди/витрати (Netted Benefit/Cost Ratio, RC).

Валовий коефіцієнт вигоди/витрати (RA) визначається за формулою:

RA = OPd / OCd

де OPd – дисконтовані операційні вигоди за проектом;

OCd – дисконтовані операційні витрати за проектом

У знаменник включаються дві суми грошових потоків: початкові інвестиції та щорічні дисконтовані операційні витрати за проектом протягом усього терміну.

Коефіцієнт нетто вигоди/витрати (RC) визначається за формулою:

RC = NCFd / II

де NCFd – дисконтовані суми чистих грошових потоків;

ІІ – початкові інвестиції за проектом

Якщо відповідні коефіцієнти рівні або більше 1, то проект можна прийняти до виконання.

Розглянемо ситуацію, пов’язану з використанням коефіцієнтів.

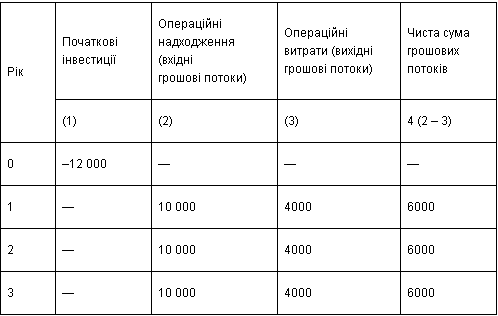

Ситуація. Інвестиційний проект корпорації N характеризується такими даними (тис. дол.) (табл. 1).

Ціна капіталу становить 12 %, для спрощення розрахунків вважаємо, що в корпорації N немає витрат на залучення капіталу, і вона не сплачує податків.

Розв’язання

Визначаємо валовий коефіцієнт вигоди/витрати:

![]()

Визначаємо коефіцієнт нетто вигоди/витрати:

![]()

Число 2,4018 – це теперішня вартість одного долара ануїтету за певний період, в даному випадку за 3 роки при 12 % дисконтній ставці. Для того, щоб визначити теперішню вартість одного долара ануїтету, слід скористатися даними таблиці 2, де по вертикалі розміщується рівень дисконтної ставки, а по горизонталі – кількість періодів (в даному випадку кількість років).

Таблиця 2. Теперішня вартість одного долара ануїтету за період, що складається з n-ї кількості років, місяців та ін.

Дисконтні ставки |

Кількість періодів |

||||

1 |

2 |

3 |

4 |

5 |

|

1% |

0,990 |

1,970 |

2,941 |

3,902 |

4,853 |

2% |

0,980 |

1,942 |

2,884 |

3,808 |

4,713 |

3% |

0,971 |

1,913 |

2,829 |

3,717 |

4,580 |

4% |

0,962 |

1,886 |

2,775 |

3,630 |

4,452 |

5% |

0,952 |

1,859 |

2,723 |

3,546 |

4,329 |

6% |

0,943 |

1,833 |

2,673 |

3,465 |

4,212 |

7% |

0,935 |

1,808 |

2,624 |

3,387 |

4,100 |

8% |

0,926 |

1,783 |

2,577 |

3,312 |

3,993 |

9% |

0,917 |

1,759 |

2,531 |

3,240 |

3,890 |

10% |

0,909 |

1,736 |

2,487 |

3,170 |

3,791 |

11% |

0,901 |

1,713 |

2,444 |

3,102 |

3,696 |

12% |

0,893 |

1,690 |

2,402 |

3,037 |

3,605 |

13% |

0,885 |

1,668 |

2,361 |

2,974 |

3,517 |

14% |

0,877 |

1,647 |

2,322 |

2,914 |

3,433 |

15% |

0,870 |

1,626 |

2,283 |

2,855 |

3,352 |

16% |

0,862 |

1,605 |

2,246 |

2,798 |

3,274 |

17% |

0,855 |

1,585 |

2,210 |

2,743 |

3,199 |

18% |

0,847 |

1,566 |

2,174 |

2,690 |

3,127 |

19% |

0,840 |

1,547 |

2,140 |

2,639 |

3,058 |

20% |

0,833 |

1,528 |

2,106 |

2,589 |

2,991 |

21% |

0,826 |

1,509 |

2,074 |

2,540 |

2,926 |

22% |

0,820 |

1,492 |

2,042 |

2,494 |

2,864 |

23% |

0,813 |

1,474 |

2,011 |

2,448 |

2,803 |

24% |

0,806 |

1,457 |

1,981 |

2,404 |

2,745 |

25% |

0,800 |

1,440 |

1,952 |

2,362 |

2,689 |

26% |

0,794 |

1,424 |

1,923 |

2,320 |

2,635 |

27% |

0,787 |

1,407 |

1,896 |

2,280 |

2,583 |

28% |

0,781 |

1,392 |

1,868 |

2,241 |

2,532 |

29% |

0,775 |

1,376 |

1,842 |

2,203 |

2,483 |

30% |

0,769 |

1,361 |

1,816 |

2,166 |

2,436 |

Коефіцієнт, виражений у процентах, називається індексом прибутковості:

за першим коефіцієнтом він становитиме 111,2 %;

за другим — 120,1 %.

Другий показник є точнішим з погляду оцінки інвестицій. Віднесення чистих грошових потоків до початкових інвестицій з економічного погляду розкриває факт фінансування початкових інвестицій з капітального бюджету корпорації, отримані ж у наступний період операційні витрати покриваються за рахунок коштів проекту і тому не потребують зовнішнього фінансування.

Визначення періоду окупності

Метод розрахунку періоду окупності коштів, вкладених у проект, широко використовується менеджерами підприємств. Його сутність полягає в тому, що визначається термін, протягом якого інвестиції в проект будуть дорівнювати планованим грошовим потокам від проекту.

Період окупності(PP) визначається за формулою:

PP = II / ACF

де ACF – середня сума річного припливу грошових коштів від проекту.

Метод розрахунку окупності може бути ускладнений шляхом дисконтування планованих грошових потоків від проекту.

Розглянемо ситуацію з визначення терміну окупності проекту.

Ситуація. Фінансовий відділ корпорації розглядає два взаємовиключні проекти. Граничний термін окупності кожного — три роки (табл. 3).

Таблиця 3. Очікувані грошові потоки за проектами, тис. дол.

Р проекти |

0 |

1 |

2 |

3 |

4 |

1-4 |

А |

-400 |

100 |

100 |

200 |

200 |

600 |

Б |

-400 |

200 |

100 |

100 |

500 |

900 |

Розв’язання

1. Обидва проекти окупаються за три роки. Проект Б привабливіший, оскільки забезпечить у перший рік грошові потоки, рівні 50 % початкових вкладень. Крім того, після терміну окупності на четвертий рік корпорація одержить 500 тис. дол. проти 200 тис. дол. за проектом А. Загальна сума вхідних грошових потоків за проектом А — 600 тис. дол., за проектом Б — 900 тис. дол.

2. Фінансові аналітики можуть також використовувати метод дисконтування грошових потоків. Припустимо, що дисконтна ставка становить 10 % (табл. 4).

Таблиця 4. Очікувані дисконтовані грошові потоки за проектами, тис. дол.

Р оки проекти |

0 |

1 |

2 |

3 |

4 |

1-4 |

А |

-400 |

90,1 |

82,6 |

150,3 |

323,0 |

459,6 |

Б |

-400 |

180,2 |

82,6 |

75,1 |

337,9 |

679,4 |

Картина суттєво змінюється із застосуванням концепції вартості грошей у часі, що враховує ризик грошових потоків. Окупність проектів не досягає встановленого трирічного терміну. Фінансовому відділу слід з’ясувати головне питання: чи правильно визначений граничний термін окупності в три роки? Якщо відповідь буде позитивною, то обидва проекти можуть бути відхилені.

Оцінка проекту на основі балансової норми прибутку

Метод оцінювання проекту на основі використання балансової норми прибутку (The Accounting Rate of Return) у фінансовій літературі відомий також під іншими назвами: дохід на зайнятий капітал (Return on Capital Employed) або дохід на інвестиції (Return on Investment). Менеджер може приймати позитивне рішення щодо проекту в тому разі, якщо норма бухгалтерського прибутку більша або дорівнює 1; у цьому випадку буде забезпечений мінімальний прийнятний дохід за інвестиціями.

На практиці застосовуються три методи оцінки прибутковості інвестицій.

ARR = (AP / AVA) ∙ 100%

де AP – річний прибуток;

AVA – балансова вартість активів на початок року.

Друга формула визначення норми прибутку за проектом:

ARR = (AAP / II ) ∙ 100%

де AАP – середній річний прибуток.

Третя формула визначення норми прибутку за проектом:

ARR = (AAP / АI ) ∙ 100%

де АІ – середні інвестиції за проектом.

Основний недолік цього методу полягає в тому, що не використовується концепція часової вартості грошей. Крім того, немає інформації про вхідні і вихідні грошові потоки. Використання в розрахунках прибутку замінити їх не може.

Планування зовнішніх джерел фінансування

Фінансування розвитку, розширення виробництва здійснюється за рахунок не тільки внутрішніх, а й зовнішніх джерел. До них належать емісія зобов’язань різної форми і термінів, випуск акцій. Розрахунок зовнішніх джерел (ЕFA) на планований фінансовий рік здійснюється за такою формулою:

ЕFA =

![]()

де А — активи базового року;

L — зобов’язання (борги) базового року;

S1— продаж базового року;

(∆S) — плановий приріст продаж;

S2 — прогноз продаж на планований рік;

Р — дохідність продаж, %;

D — коефіцієнт дивідендних виплат.

Формула складається з трьох блоків. Перший — визначає суму необхідних активів у планованому році. Другий — приріст внутрішніх джерел за рахунок приросту кредиторської заборгованості і нарахованої суми. Третій — приріст нерозподіленого прибутку. Із суми необхідних активів відраховуються плановані внутрішні джерела. Сума, що залишилася, являє собою зовнішні джерела.

оки

оки