- •1 Вопрос:Система современных экономических наук, их предметы и функции.

- •2 Вопрос: Методы экономических исследований.

- •3 Вопрос: Становление экономической теории. Классическая и неоклассическая школа.

- •Первые научные школы: меркантилисты и физиократы и их влияние на развитие экономической теории

- •4 Вопрос: Основные течения экономической мысли 20 века. Кейнсианство. Монетаризм. Институционализм.

- •Институциональный подход

- •Отличия институционализма от других экономических школ

- •Представители институционализма Торстейн Веблен — основоположник

- •Рой Харрод и Евсей Домар разработали модель экономического роста, в которой увеличение объема выпуска определяется только нормой накопления капитала. При этом:

- •Концепция государственного социализма

- •5 Вопрос: в клад российских ученых в сокровищницу мировой экономической мысли.

- •Оценка крепостного права в российской науке и общественной мысли

- •Марксизм в России

- •Вклад российских ученых в сокровищницу мировой экономической мысли.

- •6 Вопрос.Типы организации хозяйственных систем

- •Способы производства

- •4 Основных типа экономических систем

- •Информационная экономика

- •Особенности переходной экономики в России, ее главные задачи и пути их решения

- •7 Вопрос.Механизм рынка. Спрос и предложение. Цена равновесия.

- •1.2 Сущность рынка

- •1.3 Функции рынка

- •Неценовые факторы спроса

- •Предложение. Закон предложения

- •Неценовые факторы предложения

- •Эластичность спроса и предложения

- •8 Вопрос Издержки и доходы фирмы. Маржинальный анализ максимизации прибыли.

- •Внутренние факторы увеличения прибыли предприятия:

- •Внешние факторы увеличения прибыли предприятия

- •9 Вопрос.Совершенная конкуренция как тип рынка. Максимизация прибыли конкурентной фирмой.

- •10 Вопрос.Чистая монополия как тип рынка. Условия и последствия монополии. Антимонопольная политика государства.

- •11 Вопрос Монополистическая конкуренция как тип рынка. Поведение фирмы в условиях монополистической конкуренции.

- •12 Вопрос.Олигополия как рыночная структура. Модели поведения олигополистов.

- •1. Модель «ломаной» кривой спроса

- •Суть стратегии предлагаемой моделью Бертрана.

- •13 Вопрос.Рынок труда. Спрос и предложение на рынке туда. Заработная плата.

- •2.Воспроизводственная

- •3.Стимулирующая

- •4.Статусная

- •5.Регулирующая

- •6.Производственно-долевая

- •14 Вопрос. Занятость и безработица. Формы, причины и теории безработицы.

- •Формы безработицы и их характеристика

- •15 Вопрос. Рынок капитала. Природа процента как факторного дохода и его роль в экономике.

- •16 Вопрос. Рынок земли. Рентные отношения в сельском хозяйстве и других сферах экономики.

- •17 Вопрос.Макроэкономика как объект науки

- •18 Вопрос. Задачи национального счетоводства и система современных макропоказателей.

- •5. Чистый национальный продукт (чнп).

- •19 Вопрос.

- •Взаимосвязь сбережений и инвестиций в классической и Кейнсианской моделях макроэкономического равновесия

- •Классификация инвестиций по объекту вложений

- •Классификация инвестиций по характеру использования

- •Классификация инвестиций по характеру участия в инвестировании, периоду инвестирования, региону

- •Классификация инвестиций по форме собственности и другие виды инвестиций

- •20 Вопрос Равновесие совокупного спроса и совокупного предложения (модель ad-as)

- •23 Вопрос. Кредит, его принципы, формы и роль в рыночном хозяйстве. Денежно-кредитная политика государства. Кредит, его принципы, формы и роль в рыночном хозяйстве. Денежно-

- •26 Вопрос.Сущность, виды и функции налогов в рыночной экономике. Налоговая политика государства.

- •Виды налогов по объекту:

- •Виды налогов по субъекту:

- •Виды налогов по принципу целевого использования:

- •Виды налогов по характеру налогообложения:

- •Виды налогов в зависимости от источников их покрытия:

- •27 Вопрос. Экономический рост и экономическое развитие.

- •Факторы экономического роста

- •Кейнсианские модели экономического роста

- •28 Вопрос. Цикличность экономического развития. Антициклическая и антикризисная политика государства

- •29 Вопрос. Мировая экономика: сущность, структура и инфраструктура, тенденции развития. Интеграция экономик и глобализация экономических процессов.

- •30 Вопрос. Факторы развития международного разделения труда и мировой торговли. Внешнеторговый баланс страны. Внешнеторговая политика государства.

- •Теории международной торговли

- •31 Вопрос: Международный рынок труда и капитала

- •1. Факторы экономического характера:

- •2. Факторы политического характера:

- •32 Вопрос. Международная валютная система. Валютный курс и факторы его определяющие.

- •33 Вопрос: Формирование открытой экономики. Проблемы включения России в мировую экономику.

- •34 Вопрос : Понятие и основные виды предпринимательской деятельности

- •35 Вопрос: Предприятие как обособленная экономическая система и форма предпринимательской деятельности

- •36 Вопрос. Виды предприятий и их роль в современной экономике.

- •37 Вопрос. Виды экономической деятельности, продукция и услуги предприятия.

- •38 Вопрос. Понятие производственной мощности и производственной программы предприятия. Показатели эффективности использования производственной мощности.

- •39 Вопрос. Ресурсы предприятия: виды и структура.

- •1. Имущество предприятия Понятие имущества предприятия

- •Состав имущества предприятия

- •2. Капитал предприятия

- •Собственный и заемный капитал

- •Уставный капитал

- •Размеры уставного капитала

- •Основной и оборотный капитал

- •40 Вопрос. Основной капитал: понятие, износ, процессы воспроизводства и факторы эффективности использования.

- •Классификация, структура и оценка опф

- •Износ основных фондов

- •Воспроизводство основных производственных фондов

- •Амортизация основных фондов

- •Эффективность использования основных фондов

- •I. Обобщающие показатели использования ос:

- •II. Движение основных средств характеризуется следующими показателями:

- •III. Техническое состояние опф характеризуется показателями:

- •IV. Использование оборудования характеризуется показателями:

- •41 Вопрос Оборотный капитал: понятие, структура и факторы эффективности использования.

- •42 Вопрос Трудовые ресурсы предприятия. Пути повышения эффективности использования трудовых ресурсов на предприятии.

- •43 Вопрос Финансовые ресурсы предприятия: понятие, структура, механизмы формирования.

- •44 Вопрос Издержки производства и себестоимость продукции. Пути и значение снижения себестоимости продукции.

- •45 Вопрос Финансово-экономический эффект хозяйственной деятельности. Выручка и прибыль фирмы.

- •46 Вопрос

- •47 Вопрос

- •48 Вопрос

- •Инновационный процесс

- •3. Стимулирование применения инноваций в производстве

- •49 Вопрос

- •50 Вопрос

- •Стандартизация и сертификация в России

- •Экономическая эффективность повышения качества продукции, методика ее расчета

- •51 Вопрос.Роль маркетинговой деятельности и основные концепции маркетинга.

- •52 Вопрос Структура и основные инструменты маркетинга.

- •53 Вопрос Виды маркетинговых стратегий и факторы их формирования.

- •54 Вопрос Производственный процесс: типы, формы и методы его организации.

- •55 Вопрос Производственная структура и инфраструктура предприятия и факторы их формирования.

- •56 Вопрос Основы научной организации труда.

- •57 Вопрос Менеджмент и его роль в функционировании современных организаций. Структура и функции управления предприятием.

- •58 Вопрос Организационные структуры управления, их виды и факторы формирования.

- •59 Вопрос Руководитель и его роль в успешности предприятия. Стили руководства организацией и ее подразделениями

- •60 Вопрос Планирование как функция управления предприятием.

- •61 Вопрос Система управления персоналом и кадровая политика фирм.

- •62 Вопрос. Мотивация и стимулирование персонала в системе современного менеджмента.

- •63 Вопрос. Понятие логистики и ее роль в управлении фирмой

- •64 Вопрос. Стратегическое управление фирмой.

- •65 Вопрос.Информационное и техническое обеспечение управленческой деятельности на предприятии.

23 Вопрос. Кредит, его принципы, формы и роль в рыночном хозяйстве. Денежно-кредитная политика государства. Кредит, его принципы, формы и роль в рыночном хозяйстве. Денежно-

кредитная политика государства.

Денежно-кредитная политика—целенаправленные действия государства (Центрального банка) по регулированию количества денег в обращении. При меньшей денежной массе сокращается совокупный спрос. За счет этого уменьшается инфляция спроса, но одновременно снижаются инвестиции в реальный сектор экономики, а это приводит к снижению темпов роста производства. Наоборот, при увеличении денежной массы возрастает спрос практически на все виды товаров и услуг, что при их недостатке ведет к появлению и развитию инфляционного спроса. Однако рост спроса ведет к увеличению предложения за счет расширения производства.

Для регулирования количества денег в обращении используются в основном три инструмента — ставка рефинансирования Центрального банка (официальный учетный процент), нормы обязательных резервов Банка РФ, скупка-продажа государственных ценных бумаг Центральным банком.

Повышение ставки рефинансирования, нормы обязательных резервов коммерческих банков и увеличение продажи государственных ценных бумаг имеют следствием сжатие денежной массы. При снижении ставки рефинансирования, нормы обязательных резервов и увеличении скупки государственных ценных бумаг происходит расширение денежной массы.

Основные направления денежно-кредитной политики:

1) регулирование денежной массы с целью стимулирования экономического роста;

2) сглаживание колебаний экономической конъюнктуры на макроуровне;

3) корректировка цен, занятости;

4) обеспечение бесперебойного функционирования платежнорасчетной системы.

Исходной основой определения количества денег является сумма цен товаров. Учитывая, что каждая денежная единица совершает несколько оборотов в год, количество денег в обращении прямо пропорционально сумме цен товаров и обратно пропорционально скорости оборота денежной единицы. С развитием кредита, системы взаимных расчетов и погашения взаимоплатежей совокупная стоимость товаров и услуг уменьшается на сумму цен товаров и услуг, проданных ранее, срок оплаты которых наступает в текущем году.

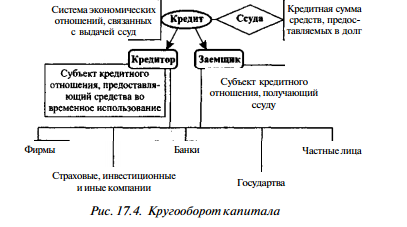

Кредит (от лат. creditum — «ссуда», «долг»; credere — «верить») — ссуда в денежной или товарной форме, предоставляемая заемщику на условиях возвратности, срочности, обеспеченности и платности. Основа кредита — появление временно свободных денжных средств в процессе кругооборота капитала (рис. 17.4)

Кредитование строится на определенных принципах:

1) выдача кредитов под материальное обеспечение. Гарантией может стать залог;

2) предоставление кредита на определенный срок. По срокам кредиты подразделяются на краткосрочные (до 1 года); среднесрочные (2-3 года), долгосрочные (до 10 лет);

3) возвратность. Полученный кредит в обязательном порядке должен быть возвращен кредитору. Отсрочка возвращения связана со штрафными санкциями;

4) платность кредита, заключающаяся в выплате процента за его пользование.

Кредит:

1) расширяет рамки общественного производства по сравнению с теми, которые устанавливаются наличным количеством имеющегося предложения денег;

2) выполняет перераспределительную функцию, превращая частные сбережения, прибыли предприятий, доходы государства в ссудный капитал, направляя их в прибыльные сферы экономики;

3) содействует экономии издержек обращения, росту безналичного денежного оборота (появляются кредитные карточки, депозитные сертификаты и др.);

4) способствует ускорению движения денежных потоков, концентрации и централизации капитала.

В современных условиях имеются многообразные формы кредита.

Коммерческий кредит предоставляется в товарной форме путем отсрочки платежей за проданные товары. Эта форма имеет ограниченное применение, поскольку не может, например, использоваться для выплаты заработной платы. Другой недостаток состоит в том, что он может быть предоставлен лишь отраслями, производящими средства производства, отраслям, потребляющим их, но не наоборот. Например, машиностроительное предприятие может продать ткацкие станки в кредит текстильному предприятию, но последнее не может предоставить коммерческий кредит первому. Ограниченность этой формы кредита преодолевается развитием банковского кредита.

Банковский кредит предоставляется финансово-кредитными учреждениями в виде денежных ссуд, которые подразделяются на краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет) и долгосрочные (свыше 5 лет).

Потребительский кредит предоставляется частным лицам при покупке потребительских товаров длительного пользования. Реализуется или в форме продажи товара с отсрочкой платежей через различные магазины, или в форме предоставления банковской ссуды на потребительские цели. Получил широкое применение в экономически развитых странах мира.

Ипотечный кредит предоставляется в виде долгосрочных ссуд под залог недвижимости (земли, зданий). Используется, как правило, для обновления основных фондов в сельском хозяйстве, финансирования жилищного строительства.

Государственный кредит представляет собой систему кредитных отношений, в которой государство может выступать одновременно заемщиком и кредитором. Источником средств государственного кредита служат облигации государственных займов. Часто используется для покрытия дефицита государственного бюджета.

Международный кредит — форма движения ссудного капитала в сфере международных экономических отношений. Может предоставляться как в товарной, так и в денежной (валютной) формах. Кредиторами и заемщиками выступают банки, частные фирмы, государство, международные финансовые организации.

Кредит ломбардный — краткосрочный кредит под заклад легкореализуемого движимого имущества.

Кредит онкольный — отзываемый краткосрочный коммерческий кредит, который заемщик обязуется погасить по первому требованию кредитора. Обычно выдается под обеспечение ценными бумагами и товарами

24 вопрос. Рынок ценных бумаг и его роль в рыночной экономике.

Виды и функции ценных бумаг. Рынок ценных бумаг. Курс ценных

бумаг и факторы его формирования. Инфраструктура финансового рынка.

Фондовая биржа. Инвестиционные фонды. Страховые компании.

Рынок ценных бумаг – это сфера экономических отношений, связанных с выпуском и обращением ценных бумаг. Его цель состоит в аккумулировании финансовых ресурсов и обеспечении возможности их перераспределения путем совершения различными участниками рынка разнообразных операций с ценными бумагами, т. е. в осуществлении посредничества в движении временно свободных денежных средств от инвесторов к эмитентам ценных бумаг.

Рынок ценных бумаг является частью финансового рынка и занимает промежуточное место среди рынков капитала и денежных рынков. Как часть финансового рынка он выполняет ряд общерыночных (присущих каждому финансовому рынку) функций.

К общерыночным функциям относят:

1) аккумулирующую;

2) перераспределительную;

3) регулирующую;

4) стимулирующую;

5) контрольную;

6) ценовую;

7) функцию страхования ценовых и финансовых рисков;

8) коммерческую;

9) информационную;

10) функцию воздействия на денежное обращение;

11) функцию организации процесса доведения финансовых активов до потребителей.

К специфическим функциям рынка ценных бумаг можно отнести следующие:

¦ использование ценных бумаг в приватизации, антикризисном управлении, реструктуризации экономики, стабилизации денежного обращения, антиинфляционной политике;

¦ учетную функцию, которая проявляется в обязательном учете в специальных списках (реестрах) всех видов ценных бумаг, обращающихся на рынке, в регистрации участников рынка ценных бумаг, а также фиксации фондовых операций, оформленных договорами купли-продажи, залога, траста, конвертации и др.

Имеются различные классификационные признаки этого ранка. Остановимся на самых распространенных.

По территориальному принципу рынок ценных бумаг делится на международный, региональный, национальный и местный.

В зависимости от времени и способа поступления ценных бумаг в оборот он подразделяется на первичный и вторичный.

Первичный – это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг.

Вторичный – это рынок, где производится обращение ранее выпущенных ценных бумаг, осуществляются купля-продажа или другие формы перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги. Здесь в процессе купли-продажи актива определяется его действительный курс, т. е. производится котировка курса ценных бумаг.

В зависимости от степени организованности рынок ценных бумаг подразделяется на организованный и неорганизованный.

Организованный рынок – это обращение ценных бумаг на основе законодательно установленных правил между лицензированными профессиональными посредниками.

Неорганизованный рынок – это обращение ценных бумаг без соблюдения единых для всех участников рынка правил; это рынок, где правила заключения сделок, требования к ценным бумагам, к участникам и т. д. не установлены, торговля осуществляется произвольно, в частном контакте продавца и покупателя. Системы распространения информации о совершенных сделках не существует.

В зависимости от места торговли рынок ценных бумаг делится на биржевой и внебиржевой.

Биржевой рынок – это рынок, организованный фондовой (фьючерсной, фондовыми секциями валютной и товарной) биржей и работающими на ней брокерскими (маклерскими) и дилерскими фирмами.

Внебиржевой рынок – сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах. Внебиржевой рынок занимается обращением ценных бумаг тех акционерных обществ, которые не имеют достаточного количества акций или доходов для того, чтобы зарегистрировать (пройти листинг) свои акции на какой-либо бирже и быть допущенными к торгам на ней. Он может быть организованным и неорганизованным. Организованный внебиржевой рынок образуется фондовыми магазинами, отделениями банков, а также дилерами, которые могут быть или не быть членами биржи; инвестиционными компаниями, инвестиционными фондами, отделениями банков и др.

По видам сделок рынок ценных бумаг разделяется на кассовый и срочный.

Кассовый (кэш-рынок, спот-рынок) – это рынок с немедленным исполнением сделок в течение 1–2 рабочих дней, не считая дня заключения сделки.

Срочный (форвардный) – это рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим два рабочих дня.

По способу торговли рынок ценных бумаг делится на традиционный и компьютеризированный.

Торговля на компьютеризированном рынке ведется через компьютерные сети, объединяющие соответствующих фондовых посредников. Характерными чертами данного рынка являются: 1) отсутствие физического места, где встречаются продавцы и покупатели, и, следовательно, и прямого контакта между ними; 2) полная автоматизация процесса торговли и его обслуживания, роль участников рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов.

Торговля на традиционном рынке осуществляется непосредственно на самой бирже между продавцами и покупателями ценных бумаг.

По эмитентам и инвесторам рынок ценных бумаг делится на рынки: государственных ценных бумаг, муниципальных ценных бумаг, корпоративных ценных бумаг, ценных бумаг, выпущенных (купленных) физическими лицами.

По конкретным видам ценных бумаг бывают рынки: акций, облигаций, векселей и пр.

Кроме того, рынок ценных бумаг делится по отраслевому, территориальному и другим критериям.

Курс ценных бумаг (Rate of securities) — это цена ценных бумаг по которой они продаются на вторичным рынке.

На бирже он устанавливается единым для данного промежутка времени (биржевой сессии) и таким, чтобы удовлетворить максимальное число покупателей и продавцов. В свою очередь, спрос на ценные бумаги определяется их ожидаемой доходностью, а предложение – потребностями владельцев в наличных деньгах, их стремлением заработать на разнице курсов.

Существуют и субъективные факторы процесса курсообразования, которые влияют на текущую рыночную стоимость ценной бумаги путем увеличения или уменьшения одного из объективных факторов - спроса и предложения. Таким фактором, например, может стать публикация годового отчета акционерного общества с объявлением, например, его годового убытка. Подобная информация вызовет недоверие держателей акций этой компании, массовый сброс таких акций на фондовой бирже и, как следствие, резкое падение их текущего курса из-за увеличения предложения и снижения спроса.

Ценные бумаги – это особым образом оформленные документы, выражающие отношения (чаще всего долговые) между сторонами, подтверждающие право либо на какое-то имущество, либо на денежную сумму.

С экономической точки зрения, ценная бумага-это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход. При этом у владельца капитала сам капитал отсутствует, но имеются все права на него, зафиксированные в форме ценной бумаги.

Ценная бумага обладает рядом свойств, которые сближают ее с деньгами.

Ее главное свойство- это возможность обмена на деньги в различных формах (путем погашения, купли-продажи, переуступки и т.д.). Она может использоваться в расчетах, быть предметом залога, храниться в течении ряда лет или бесконечно, передаваться по наследству, служить подарком и т.д.

Ценные бумаги подразделяются на предъявительские, ордерные и именные.

Предъявительская ценная бумага- это ценная бумага, имя владельца которой не фиксируется непосредственно на ней самой, а ее обращение не нуждается ни в какой регистрации.

Именная ценная бумага- это ценная бумага, имя владельца которой зафиксировано на ее бланке и (или) в ее реестре собственников. Ордерная ценная бумага сочетает в себе черты предъявительской и именной бумаги.

Существующие в современной мировой практике ценные бумаги делятся на два класса:

- основные ценные бумаги;

- производные ценные бумаги.

В основе основных ценных бумаг лежат имущественные права на какой-либо актив (товар, деньги, капитал, имущество, ресурсы и др.)

В свою очередь, основные ценные бумаги можно разбить на первичные

(акции, облигации, векселя и др.) и вторичные (варранты, депозитарные расписки и др.) ценные бумаги.

Производная ценная бумага – это ценная бумага на какой-либо ценовой актив: на цены товаров (зерна, мяса, нефти и т.п.); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы); на цены основных ценных бумаг (на индексы акций, облигации) и т.п. К производным ценным бумагам относятся: фьючерсные контракты и свободнообращающиеся опционы.

Важным классификационным признаком для ценных бумаг является уровень риска. То есть чем выше доходность, тем выше риск; чем выше гарантированность ценной бумаг, тем ниже риск и доходность.

Ценные бумаги делятся на два класса:

- основные ценные бумаги

- производные ценные бумаги

Основные ценные бумаги

Акция – ценная бумага, удостоверяющая право владельца на долю собственности акционерного общества, дающая право владельцу на получение части прибыли акционерного общества в виде дивидендов и возможности участвовать в управлении акционерным обществом. Курс акции (цена) определяется в первую очередь ее ценностью (стоимостью) для эмитента и инвестора.

Акции делятся на две категории: основные и привилегированные.

Обыкновенная акция дает ее владельцу право голоса на собрании акционеров, делает владельцем части собственности данного акционерного общества, которое ее (акцию) выпустило, а также дает ему право получить часть прибыли этого предприятия, именуемую дивидендами. В случае ликвидации предприятия акционер имеет право на получение части имущества, пропорциональной количеству акций, которыми он владеет.

Владелец обыкновенных акций (в зависимости от того, сколько у него акций) является хозяином данного акционерного общества. Если у него контрольный пакет акций (50 % + 1 акция) он реальный хозяин акционерного общества. Контрольный пакет – это сосредоточение в руках одного держателя такого количества акций, которое позволяет ключевым образом влиять на решение всех главных вопросов в жизни акционерного общества (управление, дивиденды, стратегия и т.д.).

Обыкновенная акция дает всем акционерам одинаковые права. Они являются голосующими (одна акция – один голос). Размер дивидендов заранее не определен, он зависит от той прибыли, которую получит акционерное общество, от рекомендаций совета директоров: акционерное общество может всю прибыль отправить на расширение производства, и дивидендов вообще не будет. Ликвидационная стоимость также заранее не определена (т.е. акционеры не знают, что получат при ликвидации акционерного общества на одну акцию).

Привилегированные акции предполагают фиксированный размер дивидендов, но не дает владельцу права голоса (за исключением ряда случаев).первоначально выплачиваются заранее обусловленные дивиденды привилегированных акций, а затем из остатка прибыли формируются производственные накопления и сумма, направляемая на дивиденды обыкновенных акций. Точно также остаточным способом определяется возврат вкладов по обыкновенным акциям при разорении предприятия или его ликвидации с имущественными потерями.

Как правило, потребность в привилегированных акциях возникает при расширении бизнеса за счет присоединения одной компании к другой. Суммарный номинал привилегированных акций не может превышать 25 % уставного капитала акционерного общества.

На каждой акции должны быть реквизиты: номер, номинальная стоимость, категория, наименование акционерного общества, дата выпуска, размер уставного капитала и количество акций на момент выпуска, подпись ответственных лиц предприятия, условия обращения: по привилегированным акциям могут быть указаны фиксированные размеры дивидендов. Акционерам может выдаваться сертификат акций – свидетельство владения определенным количеством акций (на сертификате даются все реквизиты акции, и указывается, например, что он соответствует 100 акциям).

Облигация – ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный срок ее номинальной стоимости или иного имущественного эквивалента.

Держатели облигаций не пользуются правами собственников акционерного общества, которыми наделены владельцы акций. Однако лица, имеющие на руках облигации, обладают определенными преимуществами перед акционерами. До того, как акционерное общество начисляет дивиденды по акциям, оно должно обеспечить выплату процентов по облигациям, которые включаются в издержки.

Если акционерное общество терпит банкротство, то в первую очередь погашаются его обязательства перед держателями облигаций и другими кредиторами, и только потом оставшиеся активы распределяются между акционерами. В нормальных же условиях возврат денег осуществляется в определенный момент времени, который называется датой погашения.

Держатели облигаций получают по ним проценты. Величина их зависит от различных факторов: срока обращения, рыночной стоимости заемных капиталов на момент эмиссии, уровня инфляции в стране, солидности предприятия, дополнительных льгот, гарантий, условий и т. д. Один из основных, предопределяющих уровень доходности облигаций, - продолжительность периода их обращения. По времени обращения облигации бывают:

- краткосрочные ( от 1 года до 3 лет);

- среднесрочные (от 3 до 7 лет);

- долгосрочные (от 7 до 30 лет);

- бессрочные (выплата процентов производится неопределенно долго).

В нормальной экономической ситуации облигации, выпускаемые на длительные сроки, приносят повышенные проценты по сравнению с облигациями, размещаемыми на более короткие периоды времени. В условиях экономики с сильной инфляцией связь между доходностью долговых обязательств и сроками их обращения нарушается. При высокой инфляции ставки процентов по краткосрочным долговым обязательствам могут оказаться выше, чем долгосрочным.

Государственные ценные бумаги (ГЦБ) – это форма существования внутреннего государственного долга; это долговые ценные бумаги, эмитентом которых выступает государство.

Выпуск в обращение ГЦБ может использоваться для решения следующих основных задач: o финансирование дефицита государственного бюджета на неинфляционной основе, то есть без дополнительного выпуска денег в обращение; o финансирование целевых государственных программ области жилищного строительства, инфраструктуры, социального обеспечения ; o регулирование экономической активности: денежной массы в обращении, воздействие на цены и инфляцию, на расходы и направления инвестирования, экономический рост, платежный баланс и так далее.

Преимущества государственных ценных бумаг: o это самый высокий относительный уровень надежности для вложенных средств и минимальный риск потери основного капитала и доходов по нему; o наиболее льготное налогообложение по сравнению с другими ценными бумагами.

Размещение государственных ценных бумаг осуществляется: o через центральный банк или министерство финансов. Основными инвесторами в зависимости от вида выпускаемых облигаций являются: пенсионные и страховые компании и фонды, банки, инвестиционные компании и фонды; o в бумажной (бланковой) или безбумажной формах (в виде записей на счетах в уполномоченных депозитариях); o разнообразными методами: аукционные торги, открытая продажа всем желающим по установленным ценам, закрытое распространение среди определенного круга инвесторов и так далее.

Вексель является одним из древнейших расчетных инструментов. Главная особенность векселя как ценной бумаги заключается в его определении: вексель – это безусловное обязательство уплатить какому-то лицу определенную сумму денег в определенном месте в определенный срок. Вексель – это абстрактное долговое обязательство, т. е. оно не зависит ни от каких условий. Предметом вексельного обязательства могут быть только деньги.

Векселя делятся на два вида:

- простые;

- переводные.

Простой вексель (соло-вексель) выписывается и подписывается должником и содержит его безусловное обязательство уплатить кредитору определенную сумму в обусловленный срок в определенном месте.

Переводной вексель (тратта) выписывает и подписывает кредитор(трассант). Он содержит приказ должнику (трассату) оплатить в указанный срок обозначенную в векселе сумму третьему лику (ремитенту).

В свою очередь простые и переводные векселя делятся на процентные (на их вексельную сумму начисляются проценты) и дисконтные (выписываются или продаются с дисконтом).

В настоящее время наибольшей популярностью среди промышленных и финансово–кредитных учреждений пользуются простые векселя. Во-первых, в отличии от депозитов, доходы по которым облагаются налогом по общей ставке38% , налогообложение по векселям значительно ниже - 15%. Во–вторых, векселя предпочтительнее сберегательных сертификатов ввиду большой ликвидности.

Депозитные и сберегательные сертификаты – ценные бумаги, право выпускать которые представлено только коммерческим банкам.

Депозитный (сберегательный) сертификат – ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банке.

Если в качестве вкладчика выступает юридическое лицо, то оформляется депозитный сертификат, если физическое – сберегательный.Срок обращения депозитных сертификатов ограничивается одним годом; сберегательных – не может превышать 3-х лет.

Чек и коносамент также можно отнести к классу первичных ценных бумаг.Но, с точки зрения рынка ценных бумаг, обе эти бумаги можно было бы назвать не рыночными, так как самостоятельно они, как правило, не продаются и не покупаются, как акции, облигации и т.п. Они обслуживают расчеты за товары и услуги или их обращение (передвижение, транспортировку).

Чек – это письменное поручение чекодателя банку уплатить чекополучателю указанную в нем сумму денег. По своей экономической сути чек является переводным векселем.

Коносамент – это документ (контракт) стандартной формы, принятой в международной практике на перевозку груза, который удостоверяет его погрузку, перевозку и право на получение.Производные ценные бумаги

Опцион - это право, оформляемое договором, купить, продать (или отказаться от сделки) на протяжении договорного срока и по фиксированной договорной цене определенный объем валюты, любых товаров, ценных бумаг (включая производные бумаги) либо получить определенный доход от финансового вложения или денежного займа (в виде разностной величины, фиксированного размера, процента) .

Обычно в биржевой практике используют два вида опционов: опцион на покупку (опцион-колл) и опцион на продажу (опцион-пут). По первому виду опциона (call) его покупатель приобретает право (а не обязательство) получить от продавца опциона определенную имущественную ценность (акцию, заем, фьючерсный контракт и др.) в зафиксированный на будущее момент времени по твердо установленной цене. По второму виду опциона (put) его покупатель имеет право, а не обязательство, продать имущественную ценность в определенный на будущее момент времени по твердо зафиксированной цене.

В отличие от фьючерсного контракта, ценой которого обычно является цена лежащего в его основе биржевого актива, функцию цены опциона выполняет премия, которую покупатель опциона уплачивает его продавцу за свое право выбора исполнить опцион, если ему это выгодно, или отказаться от его исполнения, если это приносить убыток. Цена исполнения опциона, зафиксированная в нем, остается неизменной в течении всего опционного срока. Премия же в биржевых торгах по одному и тому же опциону является величиной переменной.

Фьючерсный контракт –это стандартный биржевой договор купли-продажи биржевого актива в определенный момент времени в будущем по цене, установленной сторонами сделки в момент ее заключения

Поскольку фьючерсный контракт имеет своей целью получение положительной разности в ценах от операции по ее купли-продаже, то это контракт на разность в ценах.

В основе фьючерсного контракта может быть любой абстрактный актив, например, цена, процентная ставка, валютный курс и т.п. Так как игра на разность в ценах лишь в малой степени связана с национальными границами, то фьючерсный контракт быстро превратился в международный финансовый инструмент. Это современный инструмент быстрого выравнивания цен, погашения их колебаний на разных рынках. Благодаря наличию фьючерсных рынков далеко не каждое изменение на рынке денежных капиталов оказывает прямое влияние на производство и обращение реальных активов и тем самым увеличивается общая устойчивость рыночной экономики.

Варрант – это опцион на приобретение определенного числа акций (варрант акций) или облигаций (варрант облигаций) по цене исполнения в любой момент времени до истечения срока действия варранта.

Варранты обыкновенно выпускаются в качестве добавления к какому-либо договору, чтобы сделать его более привлекательным для инвестора. Однако, если исполняется варрант акций, то увеличивается общее число обращающихся акций данной компании, что приводит к снижению прибыли на акцию и цены акции. При исполнении варранта облигаций компания увеличивает размеры своей задолженности вследствие выпуска дополнительного числа облигаций. Иногда варранты могут отделяться от таких активов и тогда они обращаются самостоятельно.

Факторы влияющие на курс ценных бумаг

Ценные бумаги– это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар, приносить доход.

Ценность для инвестора, т.е. способность удовлетворять их определенные потребности, состоит, прежде всего, в том, что ценная бумага приносит определенный доход. Этот доход может реализовываться как при выплате процентов и дивидендов, так и в результате роста курса на бирже.

Специфической чертой ценной бумаги является ежедневное установление ее курса на официальном рынке. Котировка ценной бумаги представляет собой соотношение между текущим спросом и предложением на нее. Текущий спрос определяется наивысшей ценой, по которой покупатели согласны приобрести ценную бумагу, а текущее предложение соответствует минимальной цене, по которой кто-либо желает ее продать.

Так как покупатели, продавцы акций, сам фондовый рынок существуют не в вакууме, а в конкретных экономических условиях, то можно выделить три группы ценообразующих факторов, которые определяют курс ценных бумаг: объективные, спекулятивные и субъективные факторы.

В группе объективных выделяются две подгруппы факторов: факторы, действующие на микроуровне, и факторы, действующие на макроуровне.

Факторы, действующие на уровне выпуска акций, относятся к микроуровню. Эти объективные факторы сводятся к параметрам состояния действительного капитала, являющегося основной для выпуска ценных бумаг данным эмитентом:

- финансовое состояние фирмы эмитента (данный параметр влияет в первую очередь на степень риска вложений: чем лучше финансовое состояние акционерного общества, тем безопаснее инвестирование в ее ценные бумаги);

- стоимость и количество акций, находящихся на руках у владельцев (этот параметр влияет главным образом на ликвидность акций: чем больше количество находится в обращении, тем, как правило, выше ликвидность);

- текущие прибыли акционерного общества – определяют величину дивидендов;

- перспективность отрасли, в которой функционирует данное акционерное общество (в отрасли высоких технологий возникает своеобразный « отложенный спрос» на дивиденды: инвесторы ориентируются не на величину дивидендных выплат, а на ожидаемый в перспективе прирост цены акций).

Факторы, действующие на уровне группы выпусков или на всем фондовом рынке, располагаются на макроуровне. Эти объективные факторы характеризуют общее состояние экономики (в некоторых случаях и мировой): - устойчивость, сбалансированность и перспективы роста экономики, надежность финансовой системы (степень риска вложений);

- конъюнктура товарных рынков, рынков золота, недвижимости и т. п. (сопоставление с альтернативными формами инвестирования);

- темпы экономического роста;

- масштабы производства акционерных предприятий, степень использования ими ценных бумаг для привлечения средств (ликвидности);

- межотраслевые переливы капиталов, состояние платежных балансов и валютной системы.

На курс акций значительное влияние оказывают особые биржевые факторы субъективные и спекулятивные.

Субъективные факторы, влияющие на курс акций по своему характеру неоднородны: одни связаны с техническими аспектами функционирования фондовых рынков, другие – с методикой анализа ценных бумаг и прогнозирования их динамики, третьи – с позициями и мнениями отдельных лиц.

Важное значение для движения курсов акций имеют:

- объем рынка ценных бумаг;

- масштабы деятельности, биржевых посредников;

- техническая оснащенность торговли.

В целом, чем больше объем рынка и чем лучше его оснащенность, тем ниже риск инвестиционной деятельности. Тем не менее, при большом доверии к биржевому механизму любые технические ошибки в котировках и сбой в системе могут привести к непредсказуемым результатам, не имеющим ничего общего с реальным положением дел в экономике в целом.

Учитывая, что в каждый момент курсы акций определяются не только реальным положением дел в компании и экономике в целом, но и ожиданиями, инвесторами уделяется большое внимание анализу и прогнозированию котировок.

В условиях существования различных школ анализа появляется множество рецептов инвестиционной деятельности. Ни одна из теорий не может дать точного ответа на вопрос, каким будет курс завтра, послезавтра, через месяц и т.д.

На цены акций могут существенно воздействовать и чисто личностные факторы. К ним относятся:

склонность отдельных биржевиков к использованию конфиденциальной информации;

заявление финансовых деятелей, пользующихся доверием у инвесторов.

Спекулятивные факторы занимают особое место в ряду объективных и субъективных условий. С одной стороны, спекуляция не связана напрямую с состоянием действительного капитала, и ее нельзя отнести к объективным факторам. С другой стороны, для рынка ценных бумаг спекуляция – такая же объективная и важная форма операций, как «нормальная» торговля на рынке товаров. Более подробно спекуляция деятельность будет рассмотрена ниже.

Таким образом, на курсы акций влияет огромное множество факторов. Количественной оценке влияние всего этого комплекса факторов поддается с большим трудом. Однако можно выделить следующие наиболее важные из них:

- доходность;

- степень риска вложений;

- ликвидность;

- соотношение с альтернативными сферами вложения капитала.

Ценные бумаги – это особым образом оформленные документы, выражающие отношения (чаще всего долговые) между сторонами, подтверждающие право либо на какое-то имущество, либо на денежную сумму.

С экономической точки зрения, ценная бумага-это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход. При этом у владельца капитала сам капитал отсутствует, но имеются все права на него, зафиксированные в форме ценной бумаги.

Ценная бумага обладает рядом свойств, которые сближают ее с деньгами.

Ее главное свойство- это возможность обмена на деньги в различных формах ( путем погашения, купли-продажи, переуступки и т.д.). Она может использоваться в расчетах, быть предметом залога, храниться в течении ряда лет или бесконечно, передаваться по наследству, служить подарком и т.д.

Ценные бумаги подразделяются на предъявительские, ордерные и именные.

Предъявительская ценная бумага- это ценная бумага, имя владельца которой не фиксируется непосредственно на ней самой, а ее обращение не нуждается ни в какой регистрации.

Именная ценная бумага- это ценная бумага, имя владельца которой зафиксировано на ее бланке и (или) в ее реестре собственников.

Ордерная ценная бумага сочетает в себе черты предъявительской и именной бумаги.

Существующие в современной мировой практике ценные бумаги делятся на два класса:

- основные ценные бумаги;

- производные ценные бумаги.

В основе основных ценных бумаг лежат имущественные права на какой-либо актив (товар, деньги, капитал, имущество, ресурсы и др.)

В свою очередь, основные ценные бумаги можно разбить на первичные(акции, облигации, векселя и др.) и вторичные (варранты, депозитарные расписки и др.) ценные бумаги.

Производная ценная бумага – это ценная бумага на какой-либо ценовой актив: на цены товаров (зерна, мяса, нефти и т.п.); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы); на цены основных ценных бумаг (на индексы акций, облигации) и т.п. К производным ценным бумагам относятся: фьючерсные контракты и свободнообращающиеся опционы.

Важным классификационным признаком для ценных бумаг является уровень риска. То есть чем выше доходность, тем выше риск; чем выше гарантированность ценной бумаг, тем ниже риск и доходность.

Ценные бумаги делятся на два класса:

- основные ценные бумаги

- производные ценные бумаги

Основные ценные бумаги

Акция – ценная бумага, удостоверяющая право владельца на долю собственности акционерного общества, дающая право владельцу на получение части прибыли акционерного общества в виде дивидендов и возможности участвовать в управлении акционерным обществом. Курс акции (цена) определяется в первую очередь ее ценностью (стоимостью) для эмитента и инвестора.

Акции делятся на две категории: основные и привилегированные.

Обыкновенная акция дает ее владельцу право голоса на собрании акционеров, делает владельцем части собственности данного акционерного общества, которое ее (акцию) выпустило, а также дает ему право получить часть прибыли этого предприятия, именуемую дивидендами. В случае ликвидации предприятия акционер имеет право на получение части имущества, пропорциональной количеству акций, которыми он владеет.

Владелец обыкновенных акций (в зависимости от того, сколько у него акций) является хозяином данного акционерного общества. Если у него контрольный пакет акций (50 % + 1 акция) он реальный хозяин акционерного общества. Контрольный пакет – это сосредоточение в руках одного держателя такого количества акций, которое позволяет ключевым образом влиять на решение всех главных вопросов в жизни акционерного общества (управление, дивиденды, стратегия и т.д.).

Обыкновенная акция дает всем акционерам одинаковые права. Они являются голосующими (одна акция – один голос). Размер дивидендов заранее не определен, он зависит от той прибыли, которую получит акционерное общество, от рекомендаций совета директоров: акционерное общество может всю прибыль отправить на расширение производства, и дивидендов вообще не будет.

Ликвидационная стоимость также заранее не определена (т.е. акционеры не знают, что получат при ликвидации акционерного общества на одну акцию).

Привилегированные акции предполагают фиксированный размер дивидендов, но не дает владельцу права голоса (за исключением ряда случаев).

Первоначально выплачиваются заранее обусловленные дивиденды привилегированных акций, а затем из остатка прибыли формируются производственные накопления и сумма, направляемая на дивиденды обыкновенных акций. Точно также остаточным способом определяется возврат вкладов по обыкновенным акциям при разорении предприятия или его ликвидации с имущественными потерями.

Как правило, потребность в привилегированных акциях возникает при расширении бизнеса за счет присоединения одной компании к другой. Суммарный номинал привилегированных акций не может превышать 25 % уставного капитала акционерного общества.

На каждой акции должны быть реквизиты: номер, номинальная стоимость, категория, наименование акционерного общества, дата выпуска, размер уставного капитала и количество акций на момент выпуска, подпись ответственных лиц предприятия, условия обращения: по привилегированным акциям могут быть указаны фиксированные размеры дивидендов. Акционерам может выдаваться сертификат акций – свидетельство владения определенным количеством акций (на сертификате даются все реквизиты акции, и указывается, например, что он соответствует 100 акциям).

Облигация – ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный срок ее номинальной стоимости или иного имущественного эквивалента.

Держатели облигаций не пользуются правами собственников акционерного общества, которыми наделены владельцы акций. Однако лица, имеющие на руках облигации, обладают определенными преимуществами перед акционерами. До того, как акционерное общество начисляет дивиденды по акциям, оно должно обеспечить выплату процентов по облигациям, которые включаются в издержки.

Если акционерное общество терпит банкротство, то в первую очередь погашаются его обязательства перед держателями облигаций и другими кредиторами, и только потом оставшиеся активы распределяются между акционерами. В нормальных же условиях возврат денег осуществляется в определенный момент времени, который называется датой погашения.

Держатели облигаций получают по ним проценты. Величина их зависит от различных факторов: срока обращения, рыночной стоимости заемных капиталов на момент эмиссии, уровня инфляции в стране, солидности предприятия, дополнительных льгот, гарантий, условий и т. д. Один из основных, предопределяющих уровень доходности облигаций, - продолжительность периода их обращения. По времени обращения облигации бывают:

краткосрочные ( от 1 года до 3 лет);

- среднесрочные (от 3 до 7 лет);

- долгосрочные (от 7 до 30 лет);

- бессрочные (выплата процентов производится неопределенно долго).

В нормальной экономической ситуации облигации, выпускаемые на длительные сроки, приносят повышенные проценты по сравнению с облигациями, размещаемыми на более короткие периоды времени. В условиях экономики с сильной инфляцией связь между доходностью долговых обязательств и сроками их обращения нарушается. При высокой инфляции ставки процентов по краткосрочным долговым обязательствам могут оказаться выше, чем долгосрочным.

Государственные ценные бумаги (ГЦБ) – это форма существования внутреннего государственного долга; это долговые ценные бумаги, эмитентом которых выступает государство.

Выпуск в обращение ГЦБ может использоваться для решения следующих основных задач: o финансирование дефицита государственного бюджета на неинфляционной основе, то есть без дополнительного выпуска денег в обращение; o финансирование целевых государственных программ области жилищного строительства, инфраструктуры, социального обеспечения ; o регулирование экономической активности: денежной массы в обращении, воздействие на цены и инфляцию, на расходы и направления инвестирования, экономический рост, платежный баланс и так далее.

Преимущества государственных ценных бумаг: o это самый высокий относительный уровень надежности для вложенных средств и минимальный риск потери основного капитала и доходов по нему; o наиболее льготное налогообложение по сравнению с другими ценными бумагами.

Размещение государственных ценных бумаг осуществляется: o через центральный банк или министерство финансов. Основными инвесторами в зависимости от вида выпускаемых облигаций являются: пенсионные и страховые компании и фонды, банки, инвестиционные компании и фонды; o в бумажной (бланковой) или безбумажной формах (в виде записей на счетах в уполномоченных депозитариях); o разнообразными методами: аукционные торги, открытая продажа всем желающим по установленным ценам, закрытое распространение среди определенного круга инвесторов и так далее.

Вексель является одним из древнейших расчетных инструментов. Главная особенность векселя как ценной бумаги заключается в его определении: вексель – это безусловное обязательство уплатить какому-то лицу определенную сумму денег в определенном месте в определенный срок. Вексель – это абстрактное долговое обязательство, т. е. оно не зависит ни от каких условий. Предметом вексельного обязательства могут быть только деньги.

Векселя делятся на два вида:

- простые;

- переводные.

Простой вексель (соло-вексель) выписывается и подписывается должником и содержит его безусловное обязательство уплатить кредитору определенную сумму в обусловленный срок в определенном месте.

Переводной вексель (тратта) выписывает и подписывает кредитор

(трассант). Он содержит приказ должнику (трассату) оплатить в указанный срок обозначенную в векселе сумму третьему лику (ремитенту).

В свою очередь простые и переводные векселя делятся на процентные (на их вексельную сумму начисляются проценты) и дисконтные (выписываются или продаются с дисконтом).

В настоящее время наибольшей популярностью среди промышленных и финансово–кредитных учреждений пользуются простые векселя. Во-первых, в отличии от депозитов, доходы по которым облагаются налогом по общей ставке

38% , налогообложение по векселям значительно ниже - 15%. Во–вторых, векселя предпочтительнее сберегательных сертификатов ввиду большой ликвидности.

Депозитные и сберегательные сертификаты – ценные бумаги, право выпускать которые представлено только коммерческим банкам.

Депозитный (сберегательный) сертификат – ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банке.

Если в качестве вкладчика выступает юридическое лицо, то оформляется депозитный сертификат, если физическое – сберегательный.

Срок обращения депозитных сертификатов ограничивается одним годом; сберегательных – не может превышать 3-х лет.Чек и коносамент также можно отнести к классу первичных ценных бумаг. Но, с точки зрения рынка ценных бумаг, обе эти бумаги можно было бы назвать не рыночными, так как самостоятельно они, как правило, не продаются и не покупаются, как акции, облигации и т.п. Они обслуживают расчеты за товары и услуги или их обращение (передвижение, транспортировку).

Чек – это письменное поручение чекодателя банку уплатить чекополучателю указанную в нем сумму денег. По своей экономической сути чек является переводным векселем.

Коносамент – это документ (контракт) стандартной формы, принятой в международной практике на перевозку груза, который удостоверяет его погрузку, перевозку и право на получение.

Производные ценные бумаги

Опцион - это право, оформляемое договором, купить, продать (или отказаться от сделки) на протяжении договорного срока и по фиксированной договорной цене определенный объем валюты, любых товаров, ценных бумаг (включая производные бумаги) либо получить определенный доход от финансового вложения или денежного займа (в виде разностной величины, фиксированного размера, процента) .

Обычно в биржевой практике используют два вида опционов: опцион на покупку (опцион-колл) и опцион на продажу (опцион-пут). По первому виду опциона (call) его покупатель приобретает право (а не обязательство) получить от продавца опциона определенную имущественную ценность (акцию, заем, фьючерсный контракт и др.) в зафиксированный на будущее момент времени по твердо установленной цене. По второму виду опциона (put) его покупатель имеет право, а не обязательство, продать имущественную ценность в определенный на будущее момент времени по твердо зафиксированной цене.

В отличие от фьючерсного контракта, ценой которого обычно является цена лежащего в его основе биржевого актива, функцию цены опциона выполняет премия, которую покупатель опциона уплачивает его продавцу за свое право выбора исполнить опцион, если ему это выгодно, или отказаться от его исполнения, если это приносить убыток. Цена исполнения опциона, зафиксированная в нем, остается неизменной в течении всего опционного срока. Премия же в биржевых торгах по одному и тому же опциону является величиной переменной.

Фьючерсный контракт –это стандартный биржевой договор купли-продажи биржевого актива в определенный момент времени в будущем по цене, установленной сторонами сделки в момент ее заключения

Поскольку фьючерсный контракт имеет своей целью получение положительной разности в ценах от операции по ее купли-продаже, то это контракт на разность в ценах.

В основе фьючерсного контракта может быть любой абстрактный актив, например, цена, процентная ставка, валютный курс и т.п. Так как игра на разность в ценах лишь в малой степени связана с национальными границами, то фьючерсный контракт быстро превратился в международный финансовый инструмент. Это современный инструмент быстрого выравнивания цен, погашения их колебаний на разных рынках. Благодаря наличию фьючерсных рынков далеко не каждое изменение на рынке денежных капиталов оказывает прямое влияние на производство и обращение реальных активов и тем самым увеличивается общая устойчивость рыночной экономики.

Варрант – это опцион на приобретение определенного числа акций (варрант акций) или облигаций (варрант облигаций) по цене исполнения в любой момент времени до истечения срока действия варранта.

Варранты обыкновенно выпускаются в качестве добавления к какому-либо договору, чтобы сделать его более привлекательным для инвестора. Однако, если исполняется варрант акций, то увеличивается общее число обращающихся акций данной компании, что приводит к снижению прибыли на акцию и цены акции. При исполнении варранта облигаций компания увеличивает размеры своей задолженности вследствие выпуска дополнительного числа облигаций. Иногда варранты могут отделяться от таких активов и тогда они обращаются самостоятельно.

Инфраструктура финансового рынка призвана обеспечивать возможность реализации экономических интересов субъектов экономики, оказывать содействие координации всех их экономических действий, помогать им интегрироваться в мировое экономическое и финансовое пространство.

Под рыночной инфраструктурой понимается весь комплекс элементов и видов деятельности, которые создают организационно-экономические условия для функционирования рыночного механизма. Основными ее элементами выступают: фонды развития и поддержки; коммерческие банки; аудиторские фирмы; лизинги; ассоциации предпринимателей; товарные биржи; торговые дома; биржи труда; фондовые биржи; центры информационного обслуживания; бизнес-центры и т.п.. Объекты рыночной инфраструктуры осуществляют правовое и экономическое консультирование предпринимателей и защиту их интересов в разных структурах, обеспечивают финансовую поддержку, кредитование вместе с лизингом, аудитом, страхованием новых хозяйственных формирований, оказывают содействие материально-техническому обеспечению и реализации продукции предприятий, регулируют движение рабочей силы и т.п..

Инфраструктура – это совокупность элементов, которые обеспечивают бесперебойное функционирование взаимосвязей объектов и субъектов определенной относительно самостоятельной системы и оптимизируют их взаимодействие.

В макроэкономическом понимании рыночная инфраструктура носит не обслуживающий, а обеспечивающий характер относительно всей экономики страны. Поэтому, в макроэкономическом понимании, рыночная инфраструктура – это подсистема рыночной экономической системы, совокупность элементов которой обеспечивает функционирование взаимосвязей между хозяйственными субъектами; оптимизирует движение товарно-денежных потоков и носит не обслуживающий, а обеспечивающий характер относительно экономики страны.

Рыночная экономика – это товарно-денежная экономика. Обеспечение продвижения товарно-денежных потоков осуществляют соответствующие институты общего и специального назначения. Они образуют институциональный элемент рыночной инфраструктуры. Состояние институтов рыночной инфраструктуры неоднородно как с количественной, так и с качественной точек зрения. Содержание рыночной инфраструктуры не может быть сведено к совокупности лишь институциональных элементов. В современной рыночной инфраструктуре принято выделять информационный элемент. Это информационные сети и потоки, ассоциации или добровольные объединения, которые представляют интересы других институтов «снизу» (например, Ассоциация украинских банков), а также институты, которые обеспечивают обратную связь между субъектами рыночных отношений (например, средства массовой информации). Субъективным является третий законодательный элемент, под которым понимают соответствующую часть хозяйственного законодательства, которое регламентирует как деятельность институтов рыночной инфраструктуры, так и поведение субъектов рыночного отношения. В сущности, он задает «правила игры» в рыночной экономике. Социальный элемент отображает уровень рыночного мышления (менталитет) населения и его готовность действовать по правилам и закономерностями функционирования рынка. Именно эти элементы определяют целостность и завершенность как рыночной инфраструктуры в целом, так и отдельных ее элементов.

Наименее развитыми в количественном и качественном отношении, с точки зрения соответствия требованиям рыночной экономики, являются компоненты инфраструктуры финансового рынка. Анализируя состояние развития рыночной инфраструктуры Украины, следует признать, что рыночной ее еще тяжело назвать. Существующая инфраструктура является переходной, незрелой, несформированной, причем в любом из обозначенных нами составных элементов: институциональном, информационном, юридическом и социальном.

Рассмотрим инфраструктуру финансового рынка, с точки зрения ее размещения, в нескольких контекстах. Во-первых, финансовый рынок и его инфраструктуру как определенную автономную систему, с предположением, что его автономность не абсолютная, так как в реальной жизни финансовый рынок не существует изолировано от всей экономики. Во-вторых, будем различать глобальную (будет рассматриваться на национальном уровне) и локальную инфраструктуру финансового рынка (на уровне отдельных регионов и территориально-административных образований).

Деятельность инфраструктуры во внутренней системе финансового рынка оказывает содействие формированию спроса на финансовые услуги, росту объема ассортимента предложения финансовых продуктов. К внутренней системе финансового рынка относят финансовый и кадровый потенциал, наличие и доверие клиентов, умение сотрудничать с финансовыми институтами, качество маркетинговой деятельности и эффективность стратегических решений.

Финансовые институты финансового рынка реализуют свои экономические интересы с учетом действий разных факторов внешней среды, причем на некоторые из них он может опосредствованно влиять, действие же других факторов выходит за пределы влияния институтов, и он должен приспосабливаться к ним. К факторам, на которые может влиять финансовый институт, принадлежат: рыночный спрос, конкуренция, уровень развития инфраструктуры финансового рынка. К неконтролируемым факторам, которые влияют на формирование инфраструктуры финансового рынка, относятся: общеэкономическая ситуация в регионе, стране и за ее пределами; уровень жизни и доходов населения; конъюнктура финансового рынка; демографическая ситуация и т.п.. Действие этих факторов определяет поведение финансовых институтов в рыночной среде, формирует стратегию и тактику, очерчивает возможности продвижения на рынке финансовых услуг в границах определенной территории.

К элементам инфраструктуры финансового рынка относятся: правовое информативное обеспечение; информационная сеть; институциональная сеть (кредитно-финансовая система); система подготовки кадров (страховые сюрвейеры, андеррайтеры), научное обслуживание; аудиторская сеть; профессиональная этика и язык, менталитет населения.

Информационная составная характеризуется низким уровнем профессионального анализа и рекомендаций на основе использования современных информационных систем, в особенности в области украинизации делопроизводства и технического анализа деятельности сегментов финансового рынка.

Законодательное обеспечение деятельности субъектов финансового рынка характеризуется низкой эффективностью. Причиной этого является недостаточно развитая законодательная база и ее нестойкость, а также частые просмотры «правил игры» на финансовом рынке. Из-за отсутствия в законодательных и научных изданиях, средствах массовой информации четкого трактования сущности понятие «финансовый рынок», проблемой является отслеживание информационных потоков, которые дают возможность оценить и спрогнозировать ситуацию, которая складывается на определенных сегментах и территориальных проявлениях финансового рынка. Социальный мониторинг финансовых возможностей и инвестиционных вкусов населения регионов показывает, что уровень экономического, а в особенности «биржевого» мышления и восприятие рыночного финансового механизма гражданами Украины далек от того, который требуется для вовлечения социальной активности масс в функциональную систему финансового рынка.

Сверхнизкие показатели обеспечения населения коммерческо-финансовой информацией относительно деятельности финансовых посредников на региональных финансовых рынках и определенный информационный вакуум, который наблюдается в регионах Украины, приводят к частичному присутствию на финансовом рынке потенциального инвестора экономики населения.

Развитие инфраструктуры финансового рынка Украины должно быть построено по международным стандартам, но с учетом специфики нашей страны.

Для развития инфраструктуры таких сегментов финансового рынка, как денежный и кредитный рынок, необходимо усилить рыночные процессы в регионах и роль в них местных органов самоуправления, активизировать создания стабильного и благоприятного для их развития законодательства, здоровой конкурентной среды, оказывать содействие возвращению доверия со стороны населения и субъектов предпринимательской деятельности; при поддержке со стороны государства развивать сеть филиалов и активизировать инвестиционную деятельность банков и других финансово-кредитных учреждений, которые наиболее приспособленные к инвестиционной деятельности, создать специальные банковские учреждения, основной целью которых был бы вопрос долгосрочного кредитования.

Фондовая биржа – это организация, предметом деятельности которой являются обеспечение необходимых условий нормального обращения ценных бумаг, определение их рыночных цен и распространение информации о них, а также поддержание высокого уровня профессионализма участников рынка ценных бумаг. Иными словами, фондовая биржа дает возможность торговать ценными бумагами и другими финансовыми инструментами: опционами, свопами, кредитными деривативами и т.д. Обычно на фондовой бирже производится выпуск ценных бумаг в обращение, их последующее погашение, а также различные мероприятия по изменению структуры капитала – например, выплата дивидендов с этих ценных бумаг.

Члены фондовой биржи называются фондовыми брокерами. Только они могут напрямую заниматься торговлей на фондовой бирже. Каждый фондовый брокер располагает так называемым «брокерским местом», что и дает ему возможность участвовать в торгах. И уже брокер (обычно это не отдельный человек, а целая организация) может предоставлять доступ к фондовой бирже «простым смертным» – таким, как мы с Вами. Предметом торговли фондовых брокеров являются акции компаний, паевых фондов и другие инвестиционные продукты, например, правительственные и корпоративные облигации. У фондовой биржи есть центральный офис, где фиксируются все проведенные сделки, хотя в настоящее время торговля на фондовой бирже все меньше и меньше становится привязана к тем или иным физическим адресам, благодаря развитию интернет-трейдинга. Электронная торговля позволяет повысить скорость сделок, а также снизить издержки. Кстати, если Вас интересует не только фондовая, но и валютная биржа – и Вы собираетесь попробовать себя в качестве Форекс-трейдера, рекмендуем Вам обратить внимание на страничку: Лучшие дилинговые центры Forex.

Фондовая биржа – наиболее важная составляющая фондового рынка, поскольку она не только дает возможность торговать ценными бумагами, но и занимается их выпуском. (Через процедуру IPO та или иная компания может выпускать свои акции и выводить их для свободной продажи на фондовый рынок). В современном мире фондовые биржи работают во всех уголках земного шара. Самая большая фондовая биржа в мире находится в Нью-Йорке, однако современные финансовые рынки все в большей степени представляют собой электронные сети, соответственно, и большинство мировых фондовых бирж становятся электронными. Далее мы рассмотрим различные виды бирж, совершим экскурс в историю фондовой биржи, а также дадим некоторые советы начинающим трейдерам.

Инвестиционный фонд – это механизм аккумулирования денежных средств мелких инвесторов (юридических и физических лиц) в единый денежный пул для последующего профессионального управления этими средствами как единым инвестиционным портфелем.

Как функционирует инвестиционный фонд? Мелкий инвестор, решив стать вкладчиком фонда, покупает акции или паи конкретного инвестиционного фонда. Деньги от продажи акций или паев становятся собственностью фонда, а инвестор становится собственником акций или паев фонда. Инвестиционный фонд деньги, полученные от инвесторов, использует для покупки ценных бумаг, валюты, а также может положить на депозит в банк. Эти финансовые активы приносят фонду доход в виде роста курсовой стоимости акций, дивидендов, процентов. Таким образом, имущество фонда увеличивается, а доля этого фонда, приходящаяся на одну акцию или пай, растет. Получается, что инвестиционный фонд выступает как посредник, помощник инвестора в его инвестициях на фондовом рынке.

В России на сегодняшний день наиболее ярким примером инвестиционного фонда являются паевые инвестиционные фонды. Если вы хотите стать пайщиком, то выбираете конкретный фонд, покупаете необходимое количество паев и ждете, когда стоимость паев вырастет. В нужный момент паи продаются, а разница между ценой покупки и ценой продажи пая и составит ваш доход.

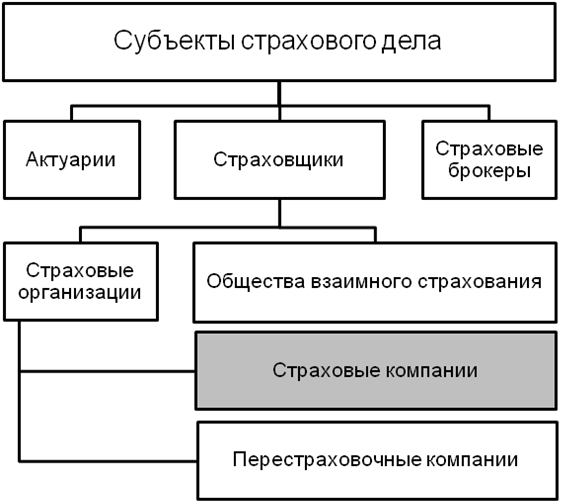

Страховая компания — это исторически определённая общественная форма функционирования страхового фонда, представляет собой обособленную структуру, осуществляющую заключение договоров страхования и их обслуживание. Сфера деятельности страховых компаний — коммерческое страхование, для проведения страхования страховой компании необходималицензия от органа государственного страхового надзора (ФСФР). Нормативно закреплены понятия субъект страхового дела,страховая организация и страховщик. Субъекты страхового дела — актуарии, страховые брокеры, общества взаимного страхования и страховщики. Страховые организации — страховые компании по страхованию жизни, страховые компании по страхованию иному, чем страхование жизни и перестраховочные компании.

Страховые компании в России классифицируются по разным признакам:

по степени значимости для экономики и некоторым особенностям организации страхового надзора(ситемообразующие[1] и прочие);

по наличию развитой филиальной сети (федеральные страховые компании) или ее отсутствие и работа на региональном рынке (региональные);

по специализации на каком-то отдельном виде страхования(специализированные) или наличие диверсифицированного портфеля(универсальные);

организационно-правововая форма (ООО, ЗАО, ОАО);

по происхождению основных владельцев компании — отечественные или иностранные;

по предложению услуг широкому кругу клиентов (рыночные) или узкой группе страхователей, входящих в одну промышленно-финансовую группу (кэптивные).

По данным ФСФР[2] в едином государственном реестре субъектов страхового дела по состоянию на декабрь 2013 года были зарегистрированы 420 страховых организаций (407 страховых и 13 перестраховочных компаний) и 12 обществ взаимного страхования. На протяжении 2004—2014 годов число страховых и перестраховочных компаний в Российской Федерации неуклонно снижается (с ~1400 до ~400 и с ~30 до 13 соответственно)[3].

25 вопрос. Понятие и структура современных финансов. Система

государственного бюджета, его функции и проблемы. Бюджетная

политика государства.

Понятие и структура современных финансов. Централизованные и

децентрализованные финансы. Система государственного бюджета и

внебюджетные фонды. Структура и функции государственного бюджета.

Доходы и расходы государства. Проблемы сбалансированности

государственного бюджета. Бюджетная политика государства. Дискретная

политика и политика встроенных стабилизаторов

Функционирование рыночной экономики основывается на функционировании разнообразных рынков, которые можно сгруппировать в два основных класса: рынки выработанной продукции (товаров и услуг) и рынки трудовых и финансовых ресурсов.

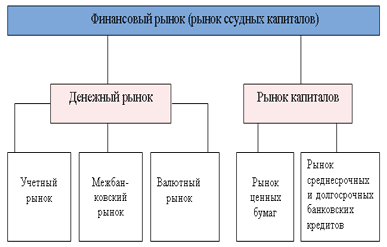

Финансовый рынок (рынок ссудных капиталов) – это механизм перераспределения капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал. На практике он представляет собой совокупность кредитных организаций (финансово-кредитных институтов), направляющих поток денежных средств от собственников к заемщикам и обратно.

Макроэкономические задачи финансовых рынков состоят в следующем:

- обеспечение оперативного распределения финансовых ресурсов, дополняющего процесс бюджетного распределения;

- мобилизация временно свободных денежных средств государства, юридических и физических лиц, с последующим их использованием в интересах, как непосредственных участников соответствующего рынка, так и экономической системы общества в целом;

- обеспечение децентрализованного регулирования экономики на отраслевом и территориальном уровнях.

Основные признаки современных финансовых рынков:

- в абсолютном большинстве экономически развитые государства обеспечивают перераспределение основной части финансовых ресурсов общества;

- характеризуются исключительно жестким уровнем конкуренции между распорядителями, определяющий их преобразование из "рынка продавца" в "рынок покупателя";

- централизованно регулируются и контролируются государством в лице уполномоченных им специальных финансовых органов;

- усиление процесса интеграции (в отдельных случаях – прямого сращивания) между отдельными рынками.

Основные участники финансовых рынков:

Инвесторы, в роли которых могут выступать государство, юридические и физические лица, располагающие свободными финансовыми ресурсами, направляемыми на соответствующие рынки в целях последующего извлечения прибыли;

Распорядители, в роли которых могут выступать специализированные финансовые структуры (банки, страховые компании, посредники на фондовом рынке), осуществляющие мобилизацию финансовых ресурсов инвесторов и обеспечивающие их распределение среди пользователей за соответствующую плату, часть из которых составляет их собственное комиссионное вознаграждение;

Пользователи – государство, юридические, физические лица, приобретающие на различных основаниях необходимые им финансовые ресурсы, на соответствующем финансовом рынке и оплачивающие право на их использование.

Финансовый рынок разделяется на денежный рынок и рынок капиталов. Под денежным рынком понимается рынок краткосрочных кредитных операций (до одного года). В свою очередь денежный рынок подразделяется обычно на учетный, межбанковский и валютный рынки.

Рис.1. Структура финансового рынка

Межбанковский рынок – часть рынка ссудных капиталов, где временно свободные денежные ресурсы кредитных учреждений привлекаются и размещаются банками между собой, преимущественно в форме межбанковских депозитов на короткие сроки. Наиболее распространенные сроки депозитов – 1, 3 и 6 месяцев, предельные сроки – от 1 дня до 2 лет (иногда 5 лет). Средства межбанковского рынка используются банками не только для краткосрочных, но и для средне- и долгосрочных активных операций, регулирования балансов, выполнения требований государственных регулирующих органов.

К учетному рынку относят тот, на котором основными инструментами являются казначейские и коммерческие векселя, другие виды краткосрочных обязательств (ценные бумаги). Таким образом, на учетном рынке обращается огромная масса краткосрочных ценных бумаг, главная характеристика которых – высокая ликвидность и мобильность.

Валютные рынки обслуживают международный платежный оборот, связанный с оплатой денежных обязательств юридических и физических лиц разных стран. Специфика международных расчетов заключается в отсутствии общепринятого для всех стран платежного средства. Поэтому необходимым условием расчетов по внешней торговле, инвестициям, межгосударственным платежам является обмен одной валюты на другую в форме покупки или продажи иностранной валюты плательщиком или получателем. Валютные рынки – официальные центры, где совершается купля-продажа валют на основе спроса и предложения.

Рынок капиталов охватывает средне- и долгосрочные кредиты, а также акции и облигации. Он подразделяется на рынок ценных бумаг (средне- и долгосрочных) и рынок средне- и долгосрочных банковских кредитов. Рынок капиталов служит важнейшим источником долгосрочных инвестиционных ресурсов для правительств, корпораций и банков. Если денежный рынок предоставляет высоко ликвидные средства в основном для удовлетворения краткосрочных потребностей в финансовых ресурсах.

Денежный рынок, особая сфера рынка ссудных капиталов, характеризующаяся предоставлением капиталов в ссуду на краткие сроки. Как составная часть рынка ссудных капиталов денежный рынок обладает всеми характерными чертами последнего. Так, в отличие от других рынков, где объекты купли-продажи различаются по своей потребительской стоимости, на денежный рынок выступает обезличенная масса денежных капиталов, в которых стёрты всякие следы их происхождения. Единство денежного рынка является следствием не только общности денежной формы, в которой капитал выступает на рынке как товар, но и результатом высокого уровня концентрации предложения ссудного капитала, аккумулируемого кредитной системой. Вместе с тем для денежный рынок как и для рынка ссудных капиталов в целом, характерно многообразие форм и методов передачи капиталов в ссуду. Специфика операций, совершаемых на денежном рынке, обусловлена прежде всего краткими сроками заключаемых ссудных сделок: от одного дня до нескольких месяцев и реже до одного года. Это связано прежде всего с тем, что займы на денежном рынке обслуживают движение не основного, а оборотного капитала промышленных капиталистов. Последние обращаются к денежном рынке главным образом для того, чтобы превратить капитал из товарной в денежную форму.

Денежный рынок подразделяется на учетный, межбанковский и валютный рынки.

Валютный рынок

Валютный рынок играет значительную роль в обеспечении взаимодействия различных составляющих мировых финансовых рынков. Это механизм, с помощью которого устанавливаются правовые и экономические взаимоотношения между потребителями и продавцами валют.

Основной товар валютного рынка – это любое финансовое требование, обозначенное в иностранной валюте.

С точки зрения рыночного механизма, валютный обмен – это обмен валюты одной страны на валюту другой.

Депозиты до востребования – это средства, использующиеся в торговле между банками, работающими на валютном рынке. Банковские дилеры хранят бессрочные вклады в иностранной валюте в банках-корреспондентах, расположенных в финансовых центрах, где данная иностранная валюта является внутренней.

Основные участники валютного рынка являются банки-дилеры и другие банки, экспортеры, транснациональные компании, финансовые учреждения, инвесторы, правительственные агентства, предприятия и частные лица. Все они имеют разнообразные потребности, включая необходимость хеджирования открытых позиций на валютном рынке, потребность инвестировать средства в различные районы мира и передавать покупательную способность от одной страны к другой.

Валютный рынок выполняет следующие основные функции:

1) обслуживание международного оборота товаров, услуг и капиталов;

2) формирование валютного курса на основе спроса и предложения на валюту;

3) хеджирование (страхование) от валютных и кредитных рисков;

4) проведение денежно-кредитной политики (центральные банки, ФРС, казначейства);