- •Возникновение и основные этапы развития экономической теории.

- •Предмет и методы экономической теории. Структура, функции и задачи экономической теории.

- •Потребности и производство: понятие, взаимосвязь. Закон возвышения потребностей. Классификация потребностей.

- •Производство и ресурсы. Экономические ресурсы и факторы производства, их классификация.

- •Проблема ограниченности ресурсов и оптимальности выбора. Кривая производственных возможностей. Закон вменённых издержек.

- •Основной и оборотный капитал. Физический и моральный износ. Амортизация.

- •Эффективность производства. Экономическая и социальная эффективность. Показатели эффективности. Пути и факторы повышения эффективности производства.

- •Понятие, элементы и уровни экономической системы. Различные критерии типологизации экономических систем.

- •Собственность в экономической системе общества: понятие, субъекты и объекты.

- •Типы и формы собственности, их эволюция. Разгосударствление и приватизация собственности.

- •Рынок: сущность, условия и причины возникновения. Субъекты и объекты рынка.

- •Функции и структура рынка, типы и виды рынков. Инфраструктура рынка. Основные элементы инфраструктуры рынка.

- •Конкуренция: сущность и функции. Методы конкурентной борьбы.

- •Рыночный механизм: понятие, его основные элементы. Спрос и его факторы. Кривая спроса. Закон спроса.

- •Понятие эластичности спроса и её виды. Методы исчисления.

- •Предложение и его факторы. Закон предложения. Кривая предложения. Эластичность предложения.

- •Взаимодействие спроса и предложения. Понятие рыночного равновесия. Равновесная цена. Изменение равновесной цены с течением времени.

- •Понятие общей и предельной полезности. Кардинализм и ординализм в оценке полезности.

- •Основы поведения потребителя и условие максимизации полезности в кардинализме.

- •Предпочтения потребителя. Максимизация полезности. Кривые безразличия и их свойства. Предельная норма замещения.

- •Бюджетные ограничения потребителя: влияние дохода и цен. Уравнение бюджетной линии.

- •Равновесие потребителя в ординализме. Эффекты замещения и дохода.

- •Фирма (предприятие) как хозяйствующий субъект. Понятие предпринимательства. Виды предприятий.

- •Производственная функция. Постоянные и переменные факторы производства, их оптимальное сочетание и отдача. Изокванта.

- •Изокоста. Равновесие производителя.

- •Общий, средний и предельный продукты. Предельный доход и убывающая отдача факторов производства. Закон убывающей производительности.

- •Понятие издержек и их классификация. Себестоимость продукции и пути ее снижения.

- •Издержки производства в краткосрочном периоде. Постоянные и переменные издержки. Общие, средние и предельные издержки.

- •Издержки производства в долгосрочном периоде. Эффект масштаба. Проблема оптимального размера предприятия.

- •Доход и прибыль фирмы. Общий, средний и предельный доход.

- •Показатели прибыли. Функции прибыли. Распределение и использование прибыли.

- •Рентабельность производства фирмы и пути ее повышения.

- •Совершенная и несовершенная конкуренции: сущность, характерные черты, модели.

- •Рынок ресурсов. Спрос и предложение ресурсов в условиях совершенной и несовершенной конкуренции. Особенности ценообразования на рынках ресурсов.

- •Рынок труда. Заработная плата, ее сущность, формы и системы. Номинальная и реальная заработная плата. Тарифная система.

- •Рынок капитала. Ссудный капитал и его источники. Норма процента. Дисконтируемая стоимость.

- •Особенности сельскохозяйственного производства. Земельная рента и ее виды. Рента и арендная плата. Цена земли.

- •Понятие и структура национальной экономики. Модель открытой экономики с участием государственного сектора.

- •Основные макроэкономические показатели и способы их измерения.

- •Номинальный и реальный ввп. Дефлятор ввп. Индексы потребительских цен.

- •41.Совокупный спрос и совокупное предложение. Макроэкономическое равновесие. Эффект Храповика.

- •42.Цикличность экономического развития. Экономический цикл и его фазы. Теории и виды эконо-мических циклов.

- •43. Занятость населения: сущность, виды и формы. Содержание, причины, виды, типы и социально-экономические последствия безработицы. Закон Оукена.

- •44 Инфляция: сущность, причины. Виды инфляции и их классификация. Экономические и социаль-ные последствия инфляции.

- •45.Финансовая система: понятие, функции, принципы построения и структура.

- •46.Сущность и принципы налогообложения. Виды налогов и их классификация. Кривая Лаффера.

- •47. Госбюджет и его основные статьи. Бюджетный дефицит и государственный долг.

- •48.Фискальная политика государства: понятие и задачи. Дискреционная и автоматическая (встроенных стабилизаторов) фискальная политика.

- •49.Возникновение и эволюция денег. Функции денег. Законы денежного обращения.

- •50.Денежный рынок. Спрос и предложение денег. Равновесие денежного рынка.

- •51 Кредитная система и ее структура. Банковская система Республики Беларусь.

- •52 Денежно-кредитная политика: цели, инструменты, типы.

- •53Социальная политика: понятие, цели, направления реализации.

- •54 Проблема распределения доходов в рыночной экономике. Кривая Лоренца.

- •55 Понятие, типы и факторы экономического роста

- •56 Понятие мирового хозяйства. Основные этапы эволюции мирового хозяйства. Субъекты мировой экономики и уровни их взаимодействия.

- •57. Современные тенденции развития мирового хозяйства: постиндустриализация, глобализация, региональная экономическая интеграция.

- •58 Формы международных экономических отношений.

45.Финансовая система: понятие, функции, принципы построения и структура.

Финансовая система – система финансовых учреждении, регулирующих финансовую деятельность и финансовые отношения страны.

Функции финансов: распределительная (распределение финансовых ресурсов между сферами национальной экономики, субъектами хозяйства); контрольная (контроль за поступлением и использованием финансовых ресурсов); стимулирующая (внедрение инноваций, расширение производства); воспроизводственная (обеспечение процесса кругооборота производственных фондов).

Принципы построения финансовой системы предполагают: экономическую самостоятельность и четкое разграничение функций между отдельными звеньями финансовой системы (федеральный, республиканский, областной). Правительство финансирует решение задач общегосударственного значения - оборона, космос, внешнеэкономическая деятельность; местные органы - развитие школ, коммунальных учреждений, организаций общественного порядка и т. д. Местные бюджеты своими доходами и расходами не входят в государственный бюджет; формирование бюджета осуществляется на нормативной основе; взаимодействие между бюджетами различных уровней внутри государства строится на основе соглашений; доходная часть бюджетов формируется в основном за счет налогов.

Структура финансовой системы:

1) централизованные или государственные финансы (госбюджет, местные бюджеты); внебюджетные фонды (пенсионный, социального страхования, занятости);

2) децентрализованные финансы: предприятий, учреждений, организаций, населения, домашних хозяйств.

Основным источником поступлений денежных средств государства для выполнения его функций являются налоги.

46.Сущность и принципы налогообложения. Виды налогов и их классификация. Кривая Лаффера.

Налогообложение — это система распределения доходов между юридическими или физ. лицами и государством, а налоги представляют собой обязательные платежи в бюджет, взимаемые государством на основе закона с юридических и физ. лиц для удовлетворения общественных потребностей.

Главные принципы налогообложения — равномерность и определенность. Равномерность — это единый подход государства к налогоплательщикам с точки зрения всеобщности, единства правил, а также равной степени убытка, который понесет налогоплательщик.

Принципы налогообложения:

- уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов.

- необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо.

- обязательность уплаты налогов, налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа;

- система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги;

- налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям;

- налоговая система должна обеспечивать перераспределение создаваемого ВВП и быть эффективным инструментом государственной экономической политики.

Виды налогов:

1. В зависимости от плательщика:

а)налоги с организаций -обязательные платежи, взыскиваемые только с налогоплательщиков - организаций (налог на добавленную стоимость, налог на прибыль и др.).б) налоги с физических лиц - обязательные платежи, взимаемые с индивидуальных налогоплательщиков - физических лиц (налог па доходы физических лиц, налог на имущество, переходящее в порядке наследования или дарения, и др.);

в) общие налоги для физических лиц и организаций - обязательные платежи, уплачиваемые всеми категориями налогоплательщиков независимо от их организационно-правового статуса.

2. В зависимости от формы обложения:

а) прямые(подоходно-имущественные) - налоги, взимаемые в процессе приобретения материальных благ, определяемые размером объекта обложения и уплачиваемые производителем или собственником (налог на прибыль, налог на имущество организаций, и др.). Прямые налоги подразделяются:

на личные - налоги, уплачиваемые налогоплательщиком за счет и в зависимости от полученного дохода (прибыли) и учитывающие финансовую состоятельность плательщика; реальные - налоги, уплачиваемые с имущества, в основе которых лежит нс реальный, а предполагаемый средний доход, получение которого только ожидается.;

б)косвенные(на потребление) - налоги, взимаемые в процессе расходования материальных благ, определяемые размером потребления, включаемые в виде надбавки к цене товара и уплачиваемые потребителем (акцизы, налог па добавленную стоимость и др.). Реальным же плательщиком налога является потребитель.

3. По территориальному уровню:

а)федеральные налоги -устанавливаемые и вводимые в действие федеральным органом представительной власти - Государственной Думой.;

б)региональные налоги

в)местные налоги -налоги, устанавливаемые НК, но вводимые в действие представительными органами местного самоуправления и обязательные к уплате на территории соответствующего муниципального образования.

4. В зависимости от канала поступления:

а)государственные -налоги, полностью зачисляемые в государственные бюджеты;

б)местные -налоги, полностью зачисляемые в муниципальные бюджеты;

в)пропорциональные -налоги, распределяемые между бюджетами различных уровней по определенным квотам;

г)внебюджетные- налоги, поступающие в определенные внебюджетные фонды.

5. В зависимости от характера использования:

а) общего значения -используемые на общие цели, без конкретизации мероприятий или затрат, па которые они расходуются.;

б)целевые налоги - зачисляемые в целевые внебюджетные фонды или выделяемые в бюджете отдельной строкой и предназначенные для финансирования конкретно определенных мероприятий (например, земельный налог).

6. В зависимости от периодичности взимания:

а)разовые -налоги, уплачиваемые один раз в течение определенного периода при совершении конкретных действий;

б)регулярные налоги - взимаемые систематически, через определенные промежутки времени и в течение всего периода владения или деятельности плательщика (налог на доходы физических лиц, налог на имущество организаций и др.).

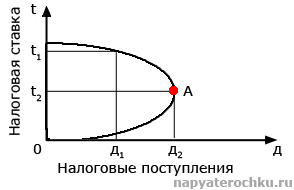

Кривая Лаффера показывает зависимость доходов бюджета от налоговых ставок на прибыль и зарплату. Фундаментальная идея, лежащая в основе кривой, заключается в том, что чем выше предельные налоговые ставки, тем более сильный побудительный мотив будет у индивидуумов от уклонения от них.Кривая Лаффера

На кривой Лаффера: t - средний уровень налоговых ставок, Д - среднегодовой (долгосрочный) показатель объема налоговых поступлений. Точка А показывает налоговый оптимум, при котором налоговые поступления государству достигают максимума (Д2).