- •Введение

- •1. Финансовые аспекты рынка недвижимости

- •1.1. Недвижимость как объект инвестирования

- •1.2. Общая характеристика рынка недвижимости

- •1.3. Рынок недвижимости как часть финансового рынка

- •1.4. Участники и источники процесса финансирования недвижимости

- •1.5. Особенности инвестирования в недвижимость

- •1.6. Возникновение и развитие ипотечного кредитования

- •2. Оценка объектов недвижимости

- •2.1. Оценка недвижимости в рыночной экономике

- •2.2. Виды стоимости недвижимости

- •2.3. Принципы оценки недвижимости

- •2.4. Процесс оценки недвижимости

- •2.5. Сравнительный подход к оценке недвижимости

- •Корректировка данных об аналогах объекта оценки

- •Согласование скорректированных цен

- •Преимущества и недостатки сравнительного подхода

- •2.6. Затратный подход сущность и этапы затратного подхода

- •Методы расчета затрат на новое строительство улучшений

- •Преимущества и недостатки затратного подхода

- •2.7. Оценка недвижимости доходным подходом основные положения доходного подхода

- •Анализ доходов и расходов

- •Применение доходного подхода при принятии решений о финансировании недвижимости

- •2.8. Оценка земли

- •Анализ наилучшего и наиболее эффективного использования земли

- •Повышение эффективности использования городских земель

- •Методы оценки земли

- •2.9. Пример отчета об оценке недвижимости

- •Основные требования к отчету об оценке

- •Учебный пример отчета об оценке объекта недвижимости содержание

- •1. Общие сведения

- •1.1. Основные факты и выводы

- •1.2. Цель оценки

- •1.3. Оцениваемые права

- •1.4. Сертификат качества оценки

- •1.5. Квалификация оценщиков

- •1.6. Сделанные допущения и ограничивающие условия

- •2. Используемая терминология и процесс оценки

- •3. Анализ объекта оценки и его окружения

- •3.1. Описание земельного участка

- •3.2. Описание улучшений

- •3.3. Общая характеристика региона (н-ска и н-ской области)

- •3.4. Анализ рынка недвижимости г. Н-ска

- •4. Анализ наилучшего и наиболее эффективного использования объекта оценки (ннэи)

- •4.1. Анализ ннэи земельного участка как свободного

- •4.2. Анализ ннэи земельного участка с имеющимися улучшениями

- •5. Определение стоимости объекта оценки 5.1. Определение стоимости земли

- •5.2. Определение стоимости улучшений

- •6. Согласование результатов в итоговую оценку стоимости

- •3.1. Прямая капитализация

- •3.2. Элементы финансовой математики

- •6 Функций (начисление процентов ежегодно)

- •6 Функций (начисление процентов ежегодно)

- •3.3. Капитализация дохода по норме отдачи

- •3.3.1. Дисконтирование денежных потоков

- •Прогнозирование денежных потоков от реверсии

- •Методы определения ставки дисконтирования

- •3.3.2. Капитализация по расчетным моделям

- •Капитализация равномерно изменяющихся доходов

- •3.4. Ипотечно-инвестиционный анализ

- •4.2. Методы анализа инвестиционных проектов

- •4.3. Оценка эффективности привлечения заемного капитала

- •4.4. Риски при финансировании недвижимости

- •4.5. Критерии принятия решений о финансировании недвижимости

- •5.2. Основные этапы ипотечного кредитования

- •5.3. Методы финансирования недвижимости

- •Методы ипотечного кредитования

- •Методы финансирования недвижимости в особых целях

- •Перспективы развития системы ипотечного кредитования

- •Приложение 1 правительство российской федерации постановление от 6 июля 2001 г. № 519 об утверждении стандартов оценки

- •Стандарты оценки, обязательные к применению субъектами оценочной деятельности

- •I. Общие положения

- •П. Определение видов стоимости объекта оценки, подходов к оценке и методов оценки

- •III. Требования к проведению оценки

- •Приложение 2

Согласование скорректированных цен

Заключительным этапом сравнительного подхода является установление стоимости объекта оценки на основе сравнительного анализа выбранных аналогов. Как правило, вывод стоимости оцениваемого объекта осуществляется в процессе согласования скорректированных цен его аналогов.

Согласование – это не усреднение полученных промежуточных результатов, а процесс взвешивания и сравнения показателей в соответствии с их характеристиками. Согласование скорректированных цен аналогов проводится в соответствии с имеющимися отличиями от объекта оценки.

Абсолютно одинаковых продаж не бывает, и, соответственно, каждая из них оказывает различное влияние на определяемую стоимость объекта оценки. В процессе согласования необходимо выявить причины различий промежуточных результатов, учесть количество поправок, внесенных в цену сопоставимой продажи. При согласовании следует учитывать следующее основное правило:

Чем меньше количество и величина корректировок, внесенных в цену конкретного объекта сравнения, тем больший «вес» имеет данная продажа в процессе формирования стоимости оцениваемого объекта.

При наличии обширной информации о большом количестве похожих продаж, небольшом различии величин скорректированных цен применяются статистические методы. Обычно анализируется четыре показателя:

1) среднеарифметическое значение скорректированных цен (на него могут повлиять разбросы крайних значений);

2) мода – наиболее часто встречающееся значение в числовом ряду (если числовой ряд «200, 220, 180, 200, 210», то мода равна 200);

3) медиана - середина ранжированного числового ряда (расположим рассмотренный выше числовой ряд в порядке возрастания: 180, 200, 200, 210, 220. Медиана равна 200);

4) скорректированная цена самого похожего на оцениваемый объект аналога.

На малоактивных рынках, когда данных мало и объекты отличаются друг от друга по ряду параметров, для каждой из скорректированных цен аналогичных объектов выбирается весовой коэффициент. Для этого целесообразно применять теорию нечетких множеств, в частности, метод расстановки приоритетов.

В процессе применения этого метода нужно сравнивать пары продаж с учетом их похожести на объект оценки, в чем находит отражение степень влияния соответствующих им цен на формирование результата оценки, получаемого сравнительным подходом.

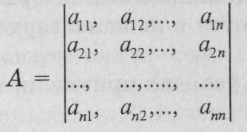

Критерий выбора весового коэффициента – степень похожести анализируемого аналога на объект оценки. По данным принимаемой системы сравнений формируется квадратная матрица А = аij :

где аij – числовая мера, определяющая степень превосходства влияния на результат оценки сопоставимой продажи Xi над продажей Хi.

При сравнении пар продаж существенное значение следует придавать таким основным параметрам, как качество и обширность информации, дата продажи или оценки аналога, а также наличие субъективных факторов.

Дальнейший процесс расчета значимости функций - итерационный.

С использованием полученного весового коэффициента каждой из сопоставимых продаж и соответствующих им скорректированных цен как средневзвешенное определяется величина, которая становится основой при принятии решения об итоговой стоимости объекта на основе сравнительного анализа продаж.

Математика позволяет сузить диапазон стоимости объекта: оценщик принимает окончательное решение после логического анализа рынка и откорректированных данных по продажам аналогичных объектов.