- •Введение

- •Глава 1. Основные направления анализа процентной политики коммерческого банка

- •1.1. Принципы формирования процентной политики

- •1.2. Депозитные операции коммерческого банка

- •1.3. Депозитный процент

- •1.3.1. Нормативные акты, регулирующие депозитные операции

- •1.3.2. Определение реальной стоимости ресурсов

- •Влияние обязательного резервирования на величину процентных ставок по депозитным операциям

- •Реальная стоимость ресурсов коммерческого банка

- •1.4. Оценка проводимой банком политики по привлечению денежных средств

- •1.5. Ссудные операции коммерческого банка

- •1.6. Ссудный процент

- •1.6.1. Нормативные документы по ссудным операциям банка

- •1.6.2. Определение уровня ссудного процента

- •Динамика ставки рефинансирования

- •1.6.3. Процентная ставка по межбанковскому кредиту

- •1.7. Анализ кривой доходности

- •Основные характеристики цикла ставки процента

- •Показатели устойчивости динамики развития рынка ссудных капиталов в рф [22]

- •1.8. Анализ соответствия структуры активов и пассивов по срокам погашения

- •1.8.1. Анализ, основанный на финансовой отчетности

- •Анализ средневзвешенных процентных ставок по привлеченным депозитам и вкладам за отчетный месяц

- •Анализ средневзвешенных процентных ставок по кредитам, предоставленным банком за отчетный месяц

- •Анализ соответствия сроков привлечения ресурсов срокам размещения на 1 июля 2000 г. (цифры условные, тыс. Руб.)

- •Сопоставление кредитов и депозитов по срокам (цифры условные, млрд руб.)

- •1.8.2. Анализ, основанный на расчете коэффициентов ликвидности

- •1.8.3. Анализ, основанный на нормативах, регулирующих деятельность банков

- •1.8.4. Графический метод анализа

- •1.8.5. Учет инфляции

- •Глава 2. Наращение и дисконтирование

- •2.1. Простые проценты

- •2.1.1. Сущность простых процентов и их использование в банковской практике

- •2.1.2. Расчеты простых процентов в условиях инфляции

- •2.2. Сложные проценты

- •2.2.1. Сущность сложных процентов и их использование в банковской практике

- •2.2.2. Номинальная и эффективная ставки процентов

- •2.2.3. Расчеты сложных процентов в условиях инфляции

- •2.3. Дисконтирование

- •2.3.1. Экономическая сущность и виды дисконтирования

- •2.3.2. Математическое дисконтирование

- •2.3.3. Коммерческое дисконтирование

- •2.3.4. Расчеты в условиях инфляции

- •2.4. Финансовая эквивалентность

- •2.4.1. Финансовая эквивалентность платежей

- •2.4.2. Эквивалентность ставок различных видов

- •2.5. Доходность удержания комиссионных

- •Глава 3. Анализ процентного риска в банковской практике

- •3.1. Общие понятия о банковских рисках

- •3.2. Сущность процентного риска

- •3.3. Оценка и управление процентным риском

- •Управление активами и пассивами

- •Анализ актива и пассива по срокам (цифры условные, млрд руб.)

- •Варианты изменения чистого процентного дохода

- •3.5. Страхование процентного риска

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка

- •4.1. Основные положения доходности банка

- •Позиции доходности операций коммерческого банка

- •4.2. Анализ процентных доходов

- •4.2.1. Вертикальный и горизонтальный анализ

- •Анализ процентных доходов коммерческого банка

- •Анализ процентных доходов по группам заемщиков в 2000 г.

- •Показатели доходности коммерческого банка

- •4.2.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины доходов

- •4.3. Анализ процентных расколов

- •4.3.1. Вертикальный и горизонтальный анализ

- •Элементы затрат депозитной базы

- •Показатели анализа уровня расходов коммерческого банка

- •4.3.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины расходов

- •Расчет влияния факторов на изменение суммы платы за кредитные ресурсы

- •4.4. Расчет и анализ банковской маржи

- •Расчет изменения размера абсолютной процентной маржи

- •4.5. Анализ процентной прибыли

- •4.5.1. Анализ участия собственных средств банка в увеличении прибыли

- •4.5.2. Факторный анализ процентной прибыли

- •Заключение

- •Библиография

- •Содержание

- •Глава 1. Основные направления анализа процентной политики коммерческого банка 3

- •Глава 2. Наращение и дисконтирование 32

- •Глава 3. Анализ процентного риска в банковской практике 57

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка 76

1.3. Депозитный процент

Эффективным инструментом в области привлечения депозитов является депозитный процент.

Во времена государственного регулирования предельные нормы процента устанавливались в законодательном порядке в соответствии со срочностью вкладов. Политика дерегулирования сняла ограничения, и теперь банки могут устанавливать конкурентоспособные процентные ставки.

Уплата банком процентов по депозитным операциям — основная часть операционных расходов. Поэтому банк, с одной стороны, не заинтересован в высоком уровне процентной ставки, а с другой — вынужден поддерживать такой уровень ставки процента по депозитам, который был бы привлекателен для клиентов. Стараясь привлечь депозиты, особенно крупного размера и на длительные сроки, коммерческие банки предлагают клиентам высокие процентные ставки, несмотря на рост процентных расходов. Однако привлечение средств от населения коммерческими банками не беспредельно.

В целях обеспечения устойчивости кредитных организаций ЦБ РФ установлен обязательный норматив Н11 — максимальный размер привлеченных денежных вкладов (депозитов) населения: процентное соотношение общей суммы денежных вкладов (депозитов) населения и величины собственных средств (капитала) банка. Максимально допустимое значение норматива Н11 100% [4].

Одним из направлений процентной политики коммерческого банка является расчет и анализ стоимости всех ресурсов и депозитных операций. Для этого необходимо:

установить приемлемый процент по вкладам (депозитам);

изучить динамику процентной ставки по привлеченным ресурсам;

рассчитать реальную стоимость ресурсов в условиях инфляции;

проанализировать изменения процентного расхода по привлеченным ресурсам в общем объеме расходов банка.

1.3.1. Нормативные акты, регулирующие депозитные операции

В соответствии с Положением о порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета (Положение ЦБ РФ от 26 июня 1998 г. № 39-П) для начисления процентов по счетам в аналитическом учете в учреждениях банков открываются отдельные лицевые счета по каждому владельцу депозитного счета: по срокам хранения и размеру процентных ставок [8].

Вкладные (депозитные) операции кредитных организаций и их отношения с вкладчиками при данных операциях регулируются Гражданским кодексом Российской Федерации: ст. 834—844 (глава 44), ст. 845-860 (глава 45), ст. 395, 809 и 818 ч. 2. Депозитные договоры между банком и вкладчиком должны соответствовать требованиям ст. 426 ч. 1 ГК РФ [3]. Согласно указанным статьям ГК РФ банк должен выплачивать вкладчику проценты на сумму вклада в размере, определяемом договором банковского вклада. При отсутствии в договоре условия о размере выплачиваемых процентов банк обязан выплатить проценты в размере, существующем в месте жительства заимодавца, а если заимодавцем является юридическое лицо — в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части (ст. 395 ГК РФ). Согласно пп. 51—52 Постановления Пленума Верховного суда РФ и Высшего арбитражного суда РФ от 1 июля 1996 г. № 6/8 в отношениях между организациями и гражданами РФ подлежат уплате проценты в размере учетной ставки ЦБ (ставки рефинансирования). Если денежное обязательство выражено в иностранной валюте, размер процентов определяется на основании публикаций в официальной печати о средних ставках банковского процента по краткосрочным валютным кредитам, предоставляемого в месте нахождения кредитора. При отсутствии таких публикаций размер процентов устанавливается на основании справки одного из ведущих банков в месте нахождения кредитора, подтверждающей применяемую им ставку по краткосрочным валютным кредитам. В дополнительных условиях к договору могут быть предусмотрены корректировки платы за пользование денежными средствами в связи с изменением процентных ставок по кредитам Банка России, а также изменения, не противоречащие банковскому законодательству.

Вопросам осуществления банками операций по привлечению денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок) в Федеральном законе «О банках и банковской деятельности» посвящены ст 29 30, 36 и 37 [1].

Процентные ставки по вкладам (депозитам) устанавливают кредитные организации по соглашению с клиентами с учетом требований ГК РФ. Кредитная организация не имеет права в одностороннем порядке изменять процентные ставки по вкладам (депозитам) и сроки действия этих договоров с клиентами, за исключением случаев, предусмотренных Федеральным законом «О банках и банковской деятельности» [1] или договором с клиентом. Положением ЦБ РФ о порядке исчисления процентов установлено, что доход по вкладу выплачивается вкладчику в денежной форме в виде процентов, которые начисляются банком на остаток задолженности по основному долгу на начало операционного дня. При закрытии счетов клиентов банков проценты начисляются до дня фактического закрытия счета [8, пп. 3.3, 3.5, 3.7].

Процентная ставка, отражаемая в договорах и складывающаяся на рынке, называется рыночной ценой ресурсов. Согласно Положению о порядке начисления процентов там, где обработка учетной информации ведется на вычислительных машинах, она осуществляется программным путем с использованием процентных чисел (см. п. 2.1) [8].

В настоящее время российские банки готовят информацию по начисленным процентам для подготовки общей финансовой отчетности в соответствии с Инструкцией ЦБ РФ № 17 [5]. Для начисления процентов используют следующие показатели:

а) средние остатки ресурсов банка, исчисляемые за соответствующий период по формуле средней хронологической:

![]()

где а1, аn — остатки ресурсов банка на начало и конец периода; а2, a3...an-1 — остатки ресурсов на промежуточные даты внутри периода; n — число дней в периоде.

Замечание. Остатки ресурсов за нерабочие дни берутся в той же сумме, что и за предыдущий рабочий день.

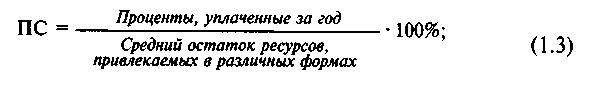

б) процентная ставка (норма процента), характеризующая среднюю рыночную годовую цену ресурсов, рассчитывается по формуле

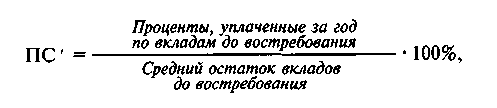

в) процентная ставка по вкладам до востребования рассчитывается по формуле

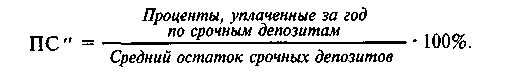

а по срочным депозитам — по формуле

Согласно ГК РФ (ч. 2 ст. 839) проценты на сумму банковского вклада начисляются со дня, следующего за днем ее поступления в банк, до дня, предшествующего ее возврату вкладчику, либо ее списание со счета вкладчика по иным основаниям [3].

Расчет средней рыночной цены ресурсов и отдельных ее видов позволяет выявить динамику цены. Рост процентной ставки свидетельствует об удорожании, а падение — об удешевлении ресурсов в отчетном периоде по сравнению с предыдущим. При этом важным элементом анализа является определение отклонений цены по отдельным видам ресурсов от средней. Этот расчет предоставляет возможность установить самый дорогой для банка вид ресурсов.