- •Введение

- •Глава 1. Основные направления анализа процентной политики коммерческого банка

- •1.1. Принципы формирования процентной политики

- •1.2. Депозитные операции коммерческого банка

- •1.3. Депозитный процент

- •1.3.1. Нормативные акты, регулирующие депозитные операции

- •1.3.2. Определение реальной стоимости ресурсов

- •Влияние обязательного резервирования на величину процентных ставок по депозитным операциям

- •Реальная стоимость ресурсов коммерческого банка

- •1.4. Оценка проводимой банком политики по привлечению денежных средств

- •1.5. Ссудные операции коммерческого банка

- •1.6. Ссудный процент

- •1.6.1. Нормативные документы по ссудным операциям банка

- •1.6.2. Определение уровня ссудного процента

- •Динамика ставки рефинансирования

- •1.6.3. Процентная ставка по межбанковскому кредиту

- •1.7. Анализ кривой доходности

- •Основные характеристики цикла ставки процента

- •Показатели устойчивости динамики развития рынка ссудных капиталов в рф [22]

- •1.8. Анализ соответствия структуры активов и пассивов по срокам погашения

- •1.8.1. Анализ, основанный на финансовой отчетности

- •Анализ средневзвешенных процентных ставок по привлеченным депозитам и вкладам за отчетный месяц

- •Анализ средневзвешенных процентных ставок по кредитам, предоставленным банком за отчетный месяц

- •Анализ соответствия сроков привлечения ресурсов срокам размещения на 1 июля 2000 г. (цифры условные, тыс. Руб.)

- •Сопоставление кредитов и депозитов по срокам (цифры условные, млрд руб.)

- •1.8.2. Анализ, основанный на расчете коэффициентов ликвидности

- •1.8.3. Анализ, основанный на нормативах, регулирующих деятельность банков

- •1.8.4. Графический метод анализа

- •1.8.5. Учет инфляции

- •Глава 2. Наращение и дисконтирование

- •2.1. Простые проценты

- •2.1.1. Сущность простых процентов и их использование в банковской практике

- •2.1.2. Расчеты простых процентов в условиях инфляции

- •2.2. Сложные проценты

- •2.2.1. Сущность сложных процентов и их использование в банковской практике

- •2.2.2. Номинальная и эффективная ставки процентов

- •2.2.3. Расчеты сложных процентов в условиях инфляции

- •2.3. Дисконтирование

- •2.3.1. Экономическая сущность и виды дисконтирования

- •2.3.2. Математическое дисконтирование

- •2.3.3. Коммерческое дисконтирование

- •2.3.4. Расчеты в условиях инфляции

- •2.4. Финансовая эквивалентность

- •2.4.1. Финансовая эквивалентность платежей

- •2.4.2. Эквивалентность ставок различных видов

- •2.5. Доходность удержания комиссионных

- •Глава 3. Анализ процентного риска в банковской практике

- •3.1. Общие понятия о банковских рисках

- •3.2. Сущность процентного риска

- •3.3. Оценка и управление процентным риском

- •Управление активами и пассивами

- •Анализ актива и пассива по срокам (цифры условные, млрд руб.)

- •Варианты изменения чистого процентного дохода

- •3.5. Страхование процентного риска

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка

- •4.1. Основные положения доходности банка

- •Позиции доходности операций коммерческого банка

- •4.2. Анализ процентных доходов

- •4.2.1. Вертикальный и горизонтальный анализ

- •Анализ процентных доходов коммерческого банка

- •Анализ процентных доходов по группам заемщиков в 2000 г.

- •Показатели доходности коммерческого банка

- •4.2.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины доходов

- •4.3. Анализ процентных расколов

- •4.3.1. Вертикальный и горизонтальный анализ

- •Элементы затрат депозитной базы

- •Показатели анализа уровня расходов коммерческого банка

- •4.3.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины расходов

- •Расчет влияния факторов на изменение суммы платы за кредитные ресурсы

- •4.4. Расчет и анализ банковской маржи

- •Расчет изменения размера абсолютной процентной маржи

- •4.5. Анализ процентной прибыли

- •4.5.1. Анализ участия собственных средств банка в увеличении прибыли

- •4.5.2. Факторный анализ процентной прибыли

- •Заключение

- •Библиография

- •Содержание

- •Глава 1. Основные направления анализа процентной политики коммерческого банка 3

- •Глава 2. Наращение и дисконтирование 32

- •Глава 3. Анализ процентного риска в банковской практике 57

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка 76

Глава 3. Анализ процентного риска в банковской практике

3.1. Общие понятия о банковских рисках

Рыночная ориентация экономики делает прибыльность важнейшим фактором деятельности банков. В погоне за прибылью банки начинают вкладывать средства в самые доходные операции, мало уделяя внимания их рискованности. Развитие рыночных отношений связано с некоторой нестабильностью, что порождает целую совокупность банковских рисков.

Риск — это стоимостное выражение вероятного события, ведущего к потерям или недополучению доходов по сравнению с планом, прогнозом, программой. Риск в банковской практике означает опасность (возможность) потери части ресурсов, произведение дополнительных расходов в результате осуществления определенных финансовых операций.

Анализ рисков начинается с выявления его источников и причин. Необходимо также сопоставить возможные потери и выгоды. Риск, не подкрепленный расчетами, всегда чреват поражением или издержками, которых при разумном отношении можно избежать. Вместе с тем при оценке риска не обойтись без интуиции, которая вместе с расчетами взаимодополняют друг друга.

В современных условиях в банковской сфере возрастает значение правильной оценки и управления рисками, которые принимает на себя банк при осуществлении различных операций. Управление рисками в банковской деятельности называется риском-менеджментом. Основными задачами банка являются:

распознание возможных случаев возникновения риска;

оценка масштабов предполагаемого ущерба;

выявление источников возмещения потерь;

поиск способов предупреждения риска;

выявление влияния рисковых операций банка на получение дополнительных доходов.

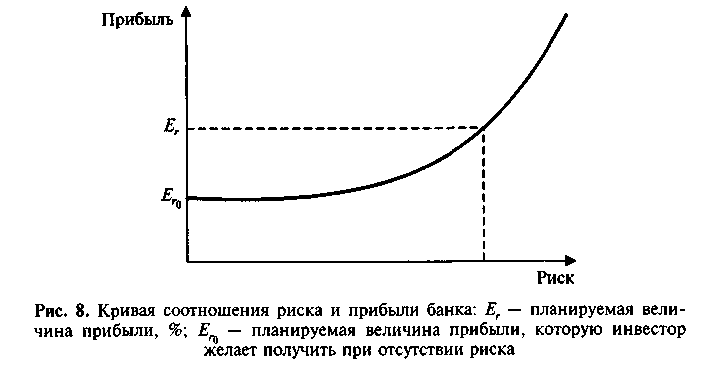

Важно помнить, что ни один риск не может быть устранен полностью. Более того, банковская деятельность предполагает игру «Риск-доход» на изменениях процентных ставок, валютных курсов и т.д. При этом чем большую степень риска берет на себя банк, тем выше должна быть прибыль, на которую он может рассчитывать. Задача банка — достижение оптимального соотношения рискованности и прибыльности своих операций. Соотношение между риском и доходом представлено на рис. 8.

Если риск достаточно велик, то предполагаемый доход должен быть значительным. Кривая, приведенная на рис. 8, называется кривой безразличия. Она характеризует тот факт, что увеличение размеров доходов должно компенсировать дополнительный риск. Кривая показывает и размер прибыли, который может получить инвестор даже в том случае, когда уровень риска нулевой.

Влияние рисковых операций банка на получение дополнительных доходов можно рассчитать по формуле

![]()

где Дд — дополнительный доход, полученный банком за счет осуществления рисковых операций; БП — балансовая прибыль; H — степень допустимости риска по банку, определяемая по формуле

где Рi — виды риска, i = (); Квл — сумма кредитных вложений по данной операции; Кр — корректирующий коэффициент состава и кредитоспособности клиента; Е — корректирующий коэффициент, учитывающий действия внешних факторов риска.

Максимально допустимое значение Н = 0,5.

С помощью данного показателя можно определить сумму потерь банка (упущенной выгоды) из-за недостижения оптимальной степени риска. Для этого из суммы прибыли, скорректированной на критериальный уровень процента риска по банку, необходимо вычесть прибыль, скорректированную на фактический уровень процента риска:

![]()

где Дп — потери упущенной выгоды от сокращения рисковых операций банка; ; — соответственно фактический и критериальный уровни процента риска по банку.

Ясно, что достижение оптимальной величины банковского риска ведет к получению наибольшей прибыли. Превышение же степени допустимости риска банка может привести к его банкротству.

Риск может быть описан количественно, если использовать экономическую категорию потерь. В абсолютном выражении риск представляет собой размер возможных потерь при осуществлении определенной операции. Однако оценить эти потери с достаточной степенью точности не всегда представляется возможным.

Если же отнести размер вероятных потерь к какому-либо показателю, характеризующему банковскую деятельность, например к размеру кредитных ресурсов, размеру расходов или доходов банка в связи с осуществлением конкретной операции, то получается величина риска в относительном выражении.

Все факторы риска для банка учесть невозможно, поэтому оценка, как правило, строится на определенных допущениях, а результат получается приближенным. В основе оценки риска лежит нахождение зависимости между определенными размерами потерь банка и вероятностями их возникновения. Эта зависимость находит отражение в специально построенной кривой вероятностей возникновения определенного уровня потерь. Для ее построения применяют различные способы: статистический, экспертных оценок, расчетно-аналитический.

Суть статистического способа заключается в том, что для расчета вероятностей возникновения потерь анализируются все статистические данные, касающиеся результативности осуществления банком рассматриваемых операций. При этом для повышения точности расчетов используют достаточно большую статистическую выборку. Частота возникновения уровня потерь находится по формуле

![]()

где т — число случаев наступления конкретного уровня потерь; п — общее число случаев в выборке.

Вероятность (частота) есть количественная характеристика степени возможности наступления события. Каждой вероятности потерь всегда ставится в соответствие строго определенное значение исхода. Ситуация с риском характеризуется распределением вероятностей, что позволяет установить вероятность отклонений от ожидаемого дохода. Распределение вероятностей отражает все возможные ситуации в результате принятия решений и поставленные им в соответствие конкретные значения вероятностей.

Объем и процентные ставки служат основанием для прогнозирования будущего дохода. Для этого целесообразно проводить расчеты как минимум по трем вариантам: наиболее вероятному — базовому; пессимистическому — худшему; оптимистическому — лучшему. Данный подход называют анализом вариантов. Так как вариантов развития событий в действительности существует большое количество, то информацию принято представлять в виде «дерева решений». Вершины соответствуют состоянию на конец определенного периода, а ветви дерева — вероятности наступления события. Вероятности развития каждого сценария отражают подверженность доходов изменениям, следовательно, указывают на рискованность. Меру риска можно определить с помощью показателей вариации.

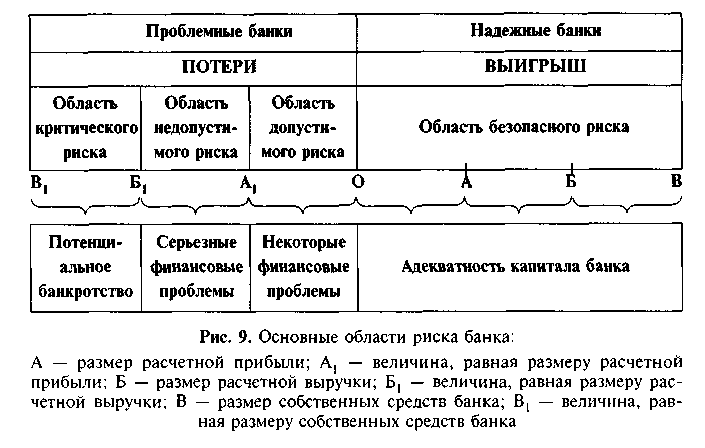

При определении частоты возникновения некоторого уровня потерь следует найти ее значение как можно в большем количестве точек, т.е. при различных условиях потерь. Для описания точек введем понятие область риска для проблемных банков и надежных банков.

Под областью риска понимают зону, в рамках которой потери не превышают какого-либо определенного уровня. На рис. 9 показаны четыре основные области риска, которые должны принимать во внимание экономисты (безопасного, допустимого, недопустимого и критического).

Область допустимого риска характеризуется уровнем потерь, не превышающим размеры расчетной прибыли. В этой области еще возможно осуществление данного вида банковских операций, поскольку банк рискует только тем, что в результате своей деятельности он в худшем случае просто не получит прибыли, а все производственные затраты будут окуплены.

Область недопустимого риска характеризуется уровнем потерь, величина которых превышает размер расчетной прибыли, но не больше общего размера расчетной выручки. Такой уровень риска недопустим, так как банк подвергается опасности потерять всю свою выручку от данной операции, а это будет означать, что он произвел бессмысленные затраты не только времени, но и денежных средств.

Область критического риска характеризует возможные потери, которые грозят сравниться с величиной собственных средств банка, а это ведет к его банкротству.

Основными точками, которые необходимо определить, являются: О, A1, Б1, В1.

Рассмотрим пример определения риска осуществления выдачи краткосрочных ссуд. По имеющимся данным были подсчитаны частоты возникновения потерь при осуществлении краткосрочного кредитования, уровень которых можно расценить как границу из четырех описанных областей:

Р (в точке О) = 0,8;

Р (в точке А1) = 0,55;

Р (в точке Б1) = 0,2;

Р (в точке B1) = 0,05.

Построим график зависимости между кредитованием и частотой возможных при этом потерь (рис. 10).

Полученная кривая отражает соотношение величины потерь и вероятности их возникновения, т.е. это и будет кривая риска.

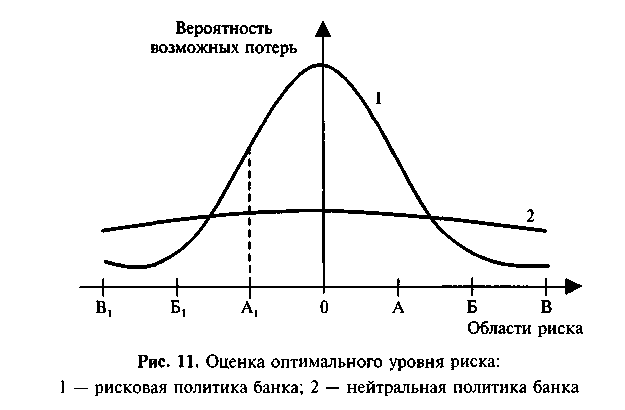

Участок 1—2 находится в зоне допустимого риска, участок 2—3 — в области недопустимого риска. За точкой 3 находится участок критического риска. Построив кривую риска и определив области риска, необходимо сделать анализ и определить оптимальный уровень риска для конкретной операции. Важно знать предельные размеры риска, которые нельзя превышать.

Оптимальный уровень — это относительное понятие, так как оно основывается на субъективных оценках специалистов, но тем не менее исходит из границ области допустимого риска. Установление оптимального уровня риска — вопрос специфический, касающийся индивидуальных особенностей каждого конкретного банка. Для банка, действующего с максимальной осторожностью, значение оптимального уровня риска будет ниже, чем для банка, который действует на рынке более рискованно (рис. 11).

Способ экспертных оценок отличается от статистического методом сбора информации для построения кривой риска. Он реализуется путем обработки мнений опытных специалистов. Важно, чтобы эксперты дали наиболее точные оценки вероятностей возникновения определенных уровней потерь, по которым затем можно было бы найти среднее значение экспертных оценок и с их помощью построить кривую распределения вероятностей.

Расчетно-аналитический способ построения кривой вероятностей потерь и оценки на этой основе банковского риска базируется на прикладных математических методах. Однако прикладная теория риска хорошо разработана только применительно к страховому риску. Элементы теории игр теоретически применимы ко всем видам банковского риска, но прикладные математические методы оценочных расчетов финансового, кредитного и других рисков на основе теории игр пока не созданы. Поэтому расчетно-аналитический способ анализа рисков в банковской практике практически не используется.