- •Введение

- •Глава 1. Основные направления анализа процентной политики коммерческого банка

- •1.1. Принципы формирования процентной политики

- •1.2. Депозитные операции коммерческого банка

- •1.3. Депозитный процент

- •1.3.1. Нормативные акты, регулирующие депозитные операции

- •1.3.2. Определение реальной стоимости ресурсов

- •Влияние обязательного резервирования на величину процентных ставок по депозитным операциям

- •Реальная стоимость ресурсов коммерческого банка

- •1.4. Оценка проводимой банком политики по привлечению денежных средств

- •1.5. Ссудные операции коммерческого банка

- •1.6. Ссудный процент

- •1.6.1. Нормативные документы по ссудным операциям банка

- •1.6.2. Определение уровня ссудного процента

- •Динамика ставки рефинансирования

- •1.6.3. Процентная ставка по межбанковскому кредиту

- •1.7. Анализ кривой доходности

- •Основные характеристики цикла ставки процента

- •Показатели устойчивости динамики развития рынка ссудных капиталов в рф [22]

- •1.8. Анализ соответствия структуры активов и пассивов по срокам погашения

- •1.8.1. Анализ, основанный на финансовой отчетности

- •Анализ средневзвешенных процентных ставок по привлеченным депозитам и вкладам за отчетный месяц

- •Анализ средневзвешенных процентных ставок по кредитам, предоставленным банком за отчетный месяц

- •Анализ соответствия сроков привлечения ресурсов срокам размещения на 1 июля 2000 г. (цифры условные, тыс. Руб.)

- •Сопоставление кредитов и депозитов по срокам (цифры условные, млрд руб.)

- •1.8.2. Анализ, основанный на расчете коэффициентов ликвидности

- •1.8.3. Анализ, основанный на нормативах, регулирующих деятельность банков

- •1.8.4. Графический метод анализа

- •1.8.5. Учет инфляции

- •Глава 2. Наращение и дисконтирование

- •2.1. Простые проценты

- •2.1.1. Сущность простых процентов и их использование в банковской практике

- •2.1.2. Расчеты простых процентов в условиях инфляции

- •2.2. Сложные проценты

- •2.2.1. Сущность сложных процентов и их использование в банковской практике

- •2.2.2. Номинальная и эффективная ставки процентов

- •2.2.3. Расчеты сложных процентов в условиях инфляции

- •2.3. Дисконтирование

- •2.3.1. Экономическая сущность и виды дисконтирования

- •2.3.2. Математическое дисконтирование

- •2.3.3. Коммерческое дисконтирование

- •2.3.4. Расчеты в условиях инфляции

- •2.4. Финансовая эквивалентность

- •2.4.1. Финансовая эквивалентность платежей

- •2.4.2. Эквивалентность ставок различных видов

- •2.5. Доходность удержания комиссионных

- •Глава 3. Анализ процентного риска в банковской практике

- •3.1. Общие понятия о банковских рисках

- •3.2. Сущность процентного риска

- •3.3. Оценка и управление процентным риском

- •Управление активами и пассивами

- •Анализ актива и пассива по срокам (цифры условные, млрд руб.)

- •Варианты изменения чистого процентного дохода

- •3.5. Страхование процентного риска

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка

- •4.1. Основные положения доходности банка

- •Позиции доходности операций коммерческого банка

- •4.2. Анализ процентных доходов

- •4.2.1. Вертикальный и горизонтальный анализ

- •Анализ процентных доходов коммерческого банка

- •Анализ процентных доходов по группам заемщиков в 2000 г.

- •Показатели доходности коммерческого банка

- •4.2.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины доходов

- •4.3. Анализ процентных расколов

- •4.3.1. Вертикальный и горизонтальный анализ

- •Элементы затрат депозитной базы

- •Показатели анализа уровня расходов коммерческого банка

- •4.3.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины расходов

- •Расчет влияния факторов на изменение суммы платы за кредитные ресурсы

- •4.4. Расчет и анализ банковской маржи

- •Расчет изменения размера абсолютной процентной маржи

- •4.5. Анализ процентной прибыли

- •4.5.1. Анализ участия собственных средств банка в увеличении прибыли

- •4.5.2. Факторный анализ процентной прибыли

- •Заключение

- •Библиография

- •Содержание

- •Глава 1. Основные направления анализа процентной политики коммерческого банка 3

- •Глава 2. Наращение и дисконтирование 32

- •Глава 3. Анализ процентного риска в банковской практике 57

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка 76

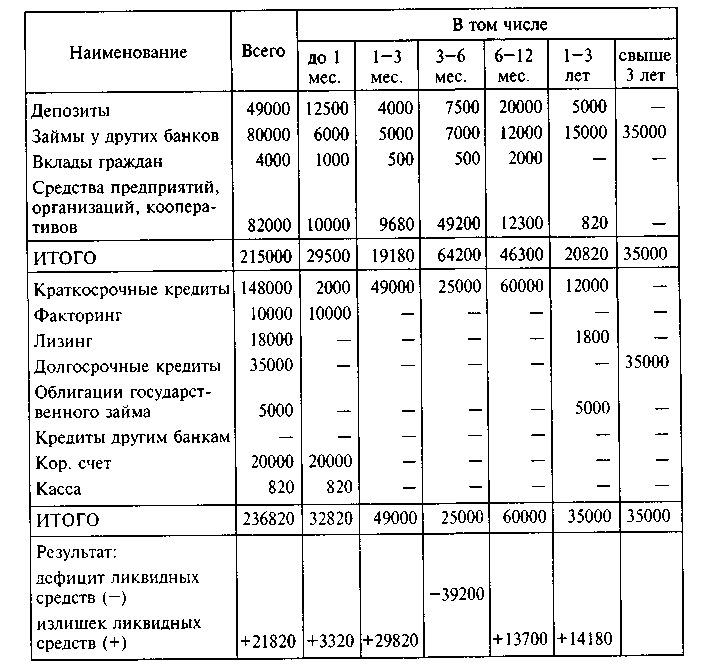

Анализ соответствия сроков привлечения ресурсов срокам размещения на 1 июля 2000 г. (цифры условные, тыс. Руб.)

Соответствие между доходностью активов и ценой пассивов может быть использовано для анализа тенденций, складывающихся при функционировании коммерческого банка, в том числе и для прогнозирования эффективности его работы.

Так, результат сопоставления показывает ожидаемый излишек или недостаток ликвидных средств для погашения обязательств по срокам их предъявления и дает возможность предусмотреть возникновение финансовых затруднений у банка. Если результат рассчитать с учетом риска потерь части стоимости активов, то можно узнать и максимальную величину резервов, которыми должен располагать банк для беспрепятственного выполнения своих обязательств.

Однако для получения объективных данных оценки сроков возврата активов необходимо изучать сроки их погашения не по запланированным банком, а по срокам, возможным в экстремальной ситуации. Следует помнить, что в кризисной ситуации вкладчики имеют возможность досрочно расторгнуть договор с банком и потребовать средства обратно. Распределение депозитов и кредитов по срокам и суммам позволяет снизить риск необеспеченности ссуд банка ресурсами.

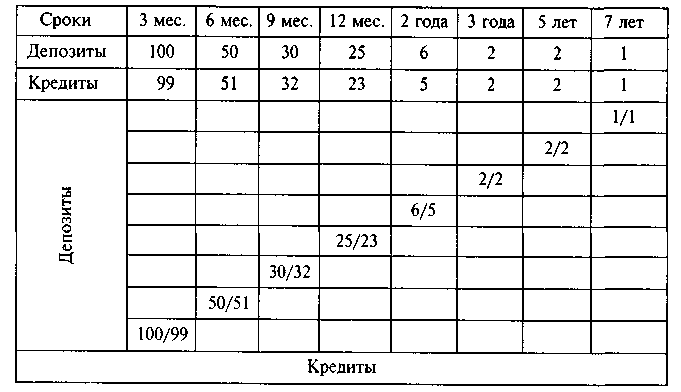

В международной практике применяется метод, позволяющий учитывать распределение депозитов и кредитов по срокам и суммам с помощью таблицы-шахматки (табл. 9). Обозначенные поля дают представление о соответствии сроков и сумм депозитов и кредитов. Для составления таблицы используют внесистемный учет депозитов и кредитов по срокам и суммам, ведущийся на основании данных, полученных из кредитных и депозитных договоров.

Таблица 9

Сопоставление кредитов и депозитов по срокам (цифры условные, млрд руб.)

При использовании данной методики достигается наглядность в более полном использовании депозитов по срокам и суммам на нужды кредитования. При этом нет опасности возникновения, с одной стороны, агрессивной политики банка, а с другой стороны, возможности банкротства банка из-за полного использования депозитов, так как у банка на крайний случай остаются средства на текущих, расчетных и других счетах для поддержания необходимой ликвидности баланса.

Систематическое сопоставление активов и пассивов баланса банка по суммам и срокам позволяет свести к минимуму процентный риск банка, обеспечить необходимую диверсификацию привлеченных ресурсов, исключить банкротство банка из-за необеспеченности ссуд привлеченными ресурсами.

1.8.2. Анализ, основанный на расчете коэффициентов ликвидности

В целях анализа соответствия между активными и пассивными операциями, проводимыми коммерческим банком, рассчитывают коэффициенты ликвидности. В целом коэффициенты ликвидности — это соотношение различных статей актива баланса с определенными статьями пассива или, наоборот, пассива с активами.

Коэффициенты ликвидности для ресурсов с ограниченной (1), средней (2) и высокой (3) ликвидностью можно рассчитать по формуле

![]()

где Ki(1) — коэффициент ликвидности с i-й ликвидностью (i = 1, 2, 3); Зк — задолженность по ссудам, предоставленным соответственно до 3 месяцев, от 6 месяцев до 1 года, более 1 года; ПД — привлеченные депозиты с указанными коэффициентами.

Как правило, коэффициенты ликвидности имеют значение ниже 100%. Если коэффициенты имеют достаточно высокие значения, то банки неохотно вкладывают средства в кредитные и инвестиционные операции. Они начинают повышать процентные ставки по мере снижения ликвидности. Рост значений коэффициентов ликвидности объясняется стремлением банков решать проблему ликвидности через управление пассивами, т.е. с помощью займа недостающих средств на рынке, а не перегруппировкой активов. Использование соотношения кредитов к вкладам в качестве показателя ликвидности исходит из того допущения, что ссуды являются наименее ликвидными из приносящих доходы активов.

Следовательно, чем большая доля вкладов помещается в ссуды, тем ниже показатель ликвидности. Кроме того, показатели ликвидности не учитывают качества портфеля кредитов (средний срок погашения кредитов, кредитоспособность заемщика и др.), не раскрывают потребности в ликвидных средствах. Например, банк, у которого коэффициент равен 70%, может быть более ликвидным, чем банк, коэффициент которого равен 50%, если у первого вклады стабильны, а у второго — подвержены колебаниям. Данный показатель не дает информации об активах, не вошедших в портфель кредитов. Один банк может поместить 20% своих депозитов в кассовую наличность и краткосрочные государственные ценные бумаги, а другой — в банковские строения и недвижимость, при этом у обоих будет один и тот же коэффициент отношения кредитов к вкладам.

Другим показателем уровня ликвидности, основанным на понятии запаса, является отношение ликвидных активов к сумме вкладов:

![]()

Он характеризует долю ликвидных активов в обязательствах банка или долю хранения банковских обязательств в ликвидной форме. Этот показатель более совершенен по сравнению с предыдущим, так как прямо показывает отношение высоколиквидных активов к вкладам, в то время как Ki(1) — косвенно.

Недостатком K(2) является то, что значительная часть «неработающих» активов в действительности не может быть использована для удовлетворения потребности в кредитах, и только обязательные резервы можно использовать для покрытия взимаемых вкладов. Другим недостатком K(2) является то, что он не учитывает прочие ликвидные активы, например казначейские ценные бумаги, краткосрочные ценные бумаги. Этот показатель не указывает также и на способность банка привлекать средства из других источников.

Дополнительным фактором поддержания ликвидности является ограничение размера кредита, предоставленного одному заемщику, а также выдача кредита возможно большему числу клиентов при сохранении общего объема кредита, что минимизирует потери банка от возможных невозвратов ссуд.