- •Введение

- •Глава 1. Основные направления анализа процентной политики коммерческого банка

- •1.1. Принципы формирования процентной политики

- •1.2. Депозитные операции коммерческого банка

- •1.3. Депозитный процент

- •1.3.1. Нормативные акты, регулирующие депозитные операции

- •1.3.2. Определение реальной стоимости ресурсов

- •Влияние обязательного резервирования на величину процентных ставок по депозитным операциям

- •Реальная стоимость ресурсов коммерческого банка

- •1.4. Оценка проводимой банком политики по привлечению денежных средств

- •1.5. Ссудные операции коммерческого банка

- •1.6. Ссудный процент

- •1.6.1. Нормативные документы по ссудным операциям банка

- •1.6.2. Определение уровня ссудного процента

- •Динамика ставки рефинансирования

- •1.6.3. Процентная ставка по межбанковскому кредиту

- •1.7. Анализ кривой доходности

- •Основные характеристики цикла ставки процента

- •Показатели устойчивости динамики развития рынка ссудных капиталов в рф [22]

- •1.8. Анализ соответствия структуры активов и пассивов по срокам погашения

- •1.8.1. Анализ, основанный на финансовой отчетности

- •Анализ средневзвешенных процентных ставок по привлеченным депозитам и вкладам за отчетный месяц

- •Анализ средневзвешенных процентных ставок по кредитам, предоставленным банком за отчетный месяц

- •Анализ соответствия сроков привлечения ресурсов срокам размещения на 1 июля 2000 г. (цифры условные, тыс. Руб.)

- •Сопоставление кредитов и депозитов по срокам (цифры условные, млрд руб.)

- •1.8.2. Анализ, основанный на расчете коэффициентов ликвидности

- •1.8.3. Анализ, основанный на нормативах, регулирующих деятельность банков

- •1.8.4. Графический метод анализа

- •1.8.5. Учет инфляции

- •Глава 2. Наращение и дисконтирование

- •2.1. Простые проценты

- •2.1.1. Сущность простых процентов и их использование в банковской практике

- •2.1.2. Расчеты простых процентов в условиях инфляции

- •2.2. Сложные проценты

- •2.2.1. Сущность сложных процентов и их использование в банковской практике

- •2.2.2. Номинальная и эффективная ставки процентов

- •2.2.3. Расчеты сложных процентов в условиях инфляции

- •2.3. Дисконтирование

- •2.3.1. Экономическая сущность и виды дисконтирования

- •2.3.2. Математическое дисконтирование

- •2.3.3. Коммерческое дисконтирование

- •2.3.4. Расчеты в условиях инфляции

- •2.4. Финансовая эквивалентность

- •2.4.1. Финансовая эквивалентность платежей

- •2.4.2. Эквивалентность ставок различных видов

- •2.5. Доходность удержания комиссионных

- •Глава 3. Анализ процентного риска в банковской практике

- •3.1. Общие понятия о банковских рисках

- •3.2. Сущность процентного риска

- •3.3. Оценка и управление процентным риском

- •Управление активами и пассивами

- •Анализ актива и пассива по срокам (цифры условные, млрд руб.)

- •Варианты изменения чистого процентного дохода

- •3.5. Страхование процентного риска

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка

- •4.1. Основные положения доходности банка

- •Позиции доходности операций коммерческого банка

- •4.2. Анализ процентных доходов

- •4.2.1. Вертикальный и горизонтальный анализ

- •Анализ процентных доходов коммерческого банка

- •Анализ процентных доходов по группам заемщиков в 2000 г.

- •Показатели доходности коммерческого банка

- •4.2.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины доходов

- •4.3. Анализ процентных расколов

- •4.3.1. Вертикальный и горизонтальный анализ

- •Элементы затрат депозитной базы

- •Показатели анализа уровня расходов коммерческого банка

- •4.3.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины расходов

- •Расчет влияния факторов на изменение суммы платы за кредитные ресурсы

- •4.4. Расчет и анализ банковской маржи

- •Расчет изменения размера абсолютной процентной маржи

- •4.5. Анализ процентной прибыли

- •4.5.1. Анализ участия собственных средств банка в увеличении прибыли

- •4.5.2. Факторный анализ процентной прибыли

- •Заключение

- •Библиография

- •Содержание

- •Глава 1. Основные направления анализа процентной политики коммерческого банка 3

- •Глава 2. Наращение и дисконтирование 32

- •Глава 3. Анализ процентного риска в банковской практике 57

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка 76

1.6.3. Процентная ставка по межбанковскому кредиту

Процентная ставка по кредитам, предоставляемым хозорганам, значительно ниже, чем ставка МБК, однако многие банки более охотно используют привлеченные ресурсы для межбанковских операций. Это связано с большей надежностью банка как заемщика. В связи с этим для одних банков МБК стал превращаться в постоянный источник средств, а для других — в постоянные вложения средств. Поэтому у ряда банков объемы межбанковских кредитов значительно выше объема кредитных операций с клиентами.

Размер процентной ставки по МБК определяется в кредитном договоре. Уровень ставки зависит от срока предоставления кредита, вида МБК (бронирование средств по корреспондентскому счету, овердрафт по счету, непосредственно межбанковский кредит) и вида валюты (национальная, иностранная).

Существует определенная зависимость ставки межбанковского кредита от ставки рефинансирования ЦБ. Тот факт, что ставка ЦБ и рыночная ставка МБК «поддерживают» друг друга, объясняет высокую инертность ставки МБК. Проводимая ЦБ России политика по определению ставки рефинансирования характеризует различные ситуации на межбанковском кредитном рынке.

Как уже отмечалось, реальная ставка, в том числе и по МБК, учитывает темпы инфляции. Инфляция очень болезненна для кредиторов, но облегчает жизнь задолжникам. Заемщики выигрывают от неожиданной инфляции, так как выплачивают долги обесцененными деньгами. Задача банковских менеджеров — предугадать и предотвратить такую ситуацию, установив процентные ставки по ссудным операциям с учетом инфляции. В течение длительного периода времени из-за высоких темпов инфляции в России существовала отрицательная реальная процентная ставка МБК. Это стало возможным благодаря тому, что довольно долго одним из основных источников ресурсов коммерческих банков выступали относительно «дешевые» централизованные кредиты. А в банковской сфере действует та же схема, что и в посредническом бизнесе: вследствие того, что у источника товар довольно дешев (отрицательная реальная процентная ставка), посредники могут делать значительные «накрутки» при его этапном перемещении из рук в руки до тех пор, пока он наконец не попадет к конечному потребителю.

Продолжительное существование в стране отрицательной ставки по рублевым кредитным ресурсам (1992 г. и начало 1993 г.) объяснялось наличием мощного института льготного отраслевого кредитования, который был все это время основным источником кредитной эмиссии. В течении 1993 г. льготная эмиссия кредитных ресурсов была значительно сокращена. Ставка по МБК стала формироваться по рыночным законам: соотношение спроса и предложения на рынке денежных ресурсов. С конца 1993 г. реальная ставка МБК (расчетная ставка МБК с поправкой на рост индекса цен) стала положительной (рис. 2).

Данный эффект является закономерным результатом замедления темпов инфляции в декабре 1993 г. — марте 1994 г.

1.7. Анализ кривой доходности

На основе фактических темпов инфляции и реальной доходности ссудных операций формируются инвестиционные ожидания, которые и отражаются на процентных ставках. Если банк доверяет прогнозу о снижении процентных ставок и увеличивает сроки вложений, то при последующем повышении процентных ставок может пострадать его ликвидность. Если банк надеется на повышение процентных ставок, а ожидаемого повышения не происходит, то банк теряет в доходности вложений. Рассмотрим анализ кривой доходности.

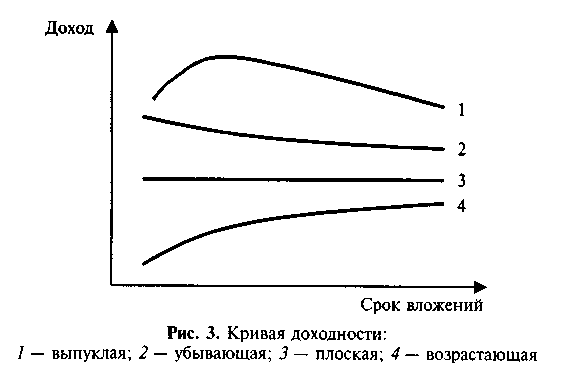

Кривая доходности — это графическое изображение доходности в зависимости от срока вложений (рис. 3). Форма кривой зависит от уровня инфляции, потребности участников рынка в наличности, осуществления интервенции ЦБ и др.

Рассмотрим различные виды кривой доходности.

Анализируя графическое изображение кривой доходности, можно сказать, что чем больше угол наклона кривой относительно оси абсцисс, тем больше ожиданий на более высокие процентные ставки краткосрочного процента. Отрицательный наклон говорит об ожидании более низкой ставки.

Убывающая форма кривой имеет место, когда краткосрочные процентные ставки выше долгосрочных. В этом случае ожидается уменьшение инфляционных процессов, отсюда и снижение процентной ставки. При такой кривой доходности самая рациональная стратегия инвестирования — вложение средств в краткосрочные операции.

Возрастающая кривая доходности указывает на то, что инвесторы рассчитывают на скорое повышение процентных ставок. Следовательно, они полагают, что в краткосрочный период будут низкие доходы. Большие доходы будут приносить долгосрочные вложения. Отсюда и стратегия инвесторов — вложение средств в долгосрочные операции.

Учитывая сказанное, следует подчеркнуть, что при выработке процентной политики деятельности банка его руководство должно в любом случае исходить из принципа диверсификации.

Существует три основные теории, объясняющие наклон и расположение кривой дохода:

теория чистых ожиданий;

теория предпочтения ликвидности (модификационных ожиданий);

теория рыночной сегментации.

Сторонники теории чистых ожиданий утверждают, что наклон кривой дохода определяет только ожидания инвестора по поводу будущего уровня краткосрочных процентных ставок. В основу этой теории положены расчеты прогнозов краткосрочных ставок процента.

Сторонники теории предпочтения ликвидности утверждают, что в силу неопределенности по поводу будущих процентных ставок инвесторы должны получить «премию ликвидности» за принятие долгосрочного процентного риска и риска непогашения обязательств в срок. Они также считают, что нормальное поведение кривой будет возрастающее даже при отсутствии ожиданий изменения будущих краткосрочных ставок.

В основу теории рыночной сегментации положено предположение, по которому уровни дохода определяют спрос и предложение на сегментированных рынках. В краткосрочном сегменте доминируют коммерческие банки, нуждающиеся в ликвидности: инвесторы более озабочены гарантией возврата основной суммы вложений, чем гарантией дохода. В долгосрочном сегменте рынка доминируют институты с долгосрочными обязательствами, например компании по страхованию жизни и пенсионные фонды. В этом секторе рынка инвесторы озабочены получением дохода больше, чем возвратом основной суммы вложений.

Теория сегментации рынка притягательна потому, что отдельные институты предпочитают работать на обособленных участках рынка. Ее подход диаметрально противоположен подходу теории чистых ожиданий, так как утверждает, что в каждом отдельном временном сегменте рынка ставки определяются только соотношением спроса и предложения.

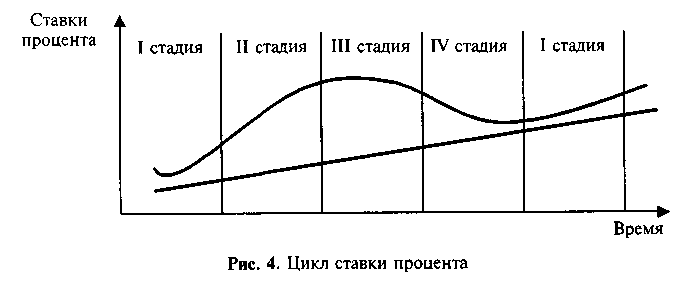

Рассмотрим тренд процентной ставки, характеризующий типичный процентный цикл (рис. 4).

Как показывает линия тренда, ставка процента проходит четыре стадии, которые, как правило, связаны с динамикой инфляции в стране. Новый цикл всегда начинается при более высоком уровне ставок процента. Основные характеристики процентного цикла представлены в табл. 4.

Таблица 4