- •Введение

- •Глава 1. Основные направления анализа процентной политики коммерческого банка

- •1.1. Принципы формирования процентной политики

- •1.2. Депозитные операции коммерческого банка

- •1.3. Депозитный процент

- •1.3.1. Нормативные акты, регулирующие депозитные операции

- •1.3.2. Определение реальной стоимости ресурсов

- •Влияние обязательного резервирования на величину процентных ставок по депозитным операциям

- •Реальная стоимость ресурсов коммерческого банка

- •1.4. Оценка проводимой банком политики по привлечению денежных средств

- •1.5. Ссудные операции коммерческого банка

- •1.6. Ссудный процент

- •1.6.1. Нормативные документы по ссудным операциям банка

- •1.6.2. Определение уровня ссудного процента

- •Динамика ставки рефинансирования

- •1.6.3. Процентная ставка по межбанковскому кредиту

- •1.7. Анализ кривой доходности

- •Основные характеристики цикла ставки процента

- •Показатели устойчивости динамики развития рынка ссудных капиталов в рф [22]

- •1.8. Анализ соответствия структуры активов и пассивов по срокам погашения

- •1.8.1. Анализ, основанный на финансовой отчетности

- •Анализ средневзвешенных процентных ставок по привлеченным депозитам и вкладам за отчетный месяц

- •Анализ средневзвешенных процентных ставок по кредитам, предоставленным банком за отчетный месяц

- •Анализ соответствия сроков привлечения ресурсов срокам размещения на 1 июля 2000 г. (цифры условные, тыс. Руб.)

- •Сопоставление кредитов и депозитов по срокам (цифры условные, млрд руб.)

- •1.8.2. Анализ, основанный на расчете коэффициентов ликвидности

- •1.8.3. Анализ, основанный на нормативах, регулирующих деятельность банков

- •1.8.4. Графический метод анализа

- •1.8.5. Учет инфляции

- •Глава 2. Наращение и дисконтирование

- •2.1. Простые проценты

- •2.1.1. Сущность простых процентов и их использование в банковской практике

- •2.1.2. Расчеты простых процентов в условиях инфляции

- •2.2. Сложные проценты

- •2.2.1. Сущность сложных процентов и их использование в банковской практике

- •2.2.2. Номинальная и эффективная ставки процентов

- •2.2.3. Расчеты сложных процентов в условиях инфляции

- •2.3. Дисконтирование

- •2.3.1. Экономическая сущность и виды дисконтирования

- •2.3.2. Математическое дисконтирование

- •2.3.3. Коммерческое дисконтирование

- •2.3.4. Расчеты в условиях инфляции

- •2.4. Финансовая эквивалентность

- •2.4.1. Финансовая эквивалентность платежей

- •2.4.2. Эквивалентность ставок различных видов

- •2.5. Доходность удержания комиссионных

- •Глава 3. Анализ процентного риска в банковской практике

- •3.1. Общие понятия о банковских рисках

- •3.2. Сущность процентного риска

- •3.3. Оценка и управление процентным риском

- •Управление активами и пассивами

- •Анализ актива и пассива по срокам (цифры условные, млрд руб.)

- •Варианты изменения чистого процентного дохода

- •3.5. Страхование процентного риска

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка

- •4.1. Основные положения доходности банка

- •Позиции доходности операций коммерческого банка

- •4.2. Анализ процентных доходов

- •4.2.1. Вертикальный и горизонтальный анализ

- •Анализ процентных доходов коммерческого банка

- •Анализ процентных доходов по группам заемщиков в 2000 г.

- •Показатели доходности коммерческого банка

- •4.2.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины доходов

- •4.3. Анализ процентных расколов

- •4.3.1. Вертикальный и горизонтальный анализ

- •Элементы затрат депозитной базы

- •Показатели анализа уровня расходов коммерческого банка

- •4.3.2. Факторный анализ

- •Расчет влияния факторов на отклонение от плана величины расходов

- •Расчет влияния факторов на изменение суммы платы за кредитные ресурсы

- •4.4. Расчет и анализ банковской маржи

- •Расчет изменения размера абсолютной процентной маржи

- •4.5. Анализ процентной прибыли

- •4.5.1. Анализ участия собственных средств банка в увеличении прибыли

- •4.5.2. Факторный анализ процентной прибыли

- •Заключение

- •Библиография

- •Содержание

- •Глава 1. Основные направления анализа процентной политики коммерческого банка 3

- •Глава 2. Наращение и дисконтирование 32

- •Глава 3. Анализ процентного риска в банковской практике 57

- •Глава 4. Анализ финансовых результатов процентной политики коммерческого банка 76

УДК 336.722.6

ББК 65.9(2)262

Б28

Рецензенты:

доктор экономических наук, профессор Ю.П. Лукашин

доктор экономических наук, профессор Ю.В. Коречков

Батракова Л.Г.

Б28 Анализ процентной политики коммерческого банка: Учебное пособие. - М.: Логос, 2002. - 152 с.: ил.

ISBN 5-94010-049-Х

Раскрываются ключевые аспекты процентной политики финансово-кредитных учреждений. На основе официальных материалов Центрального банка Российской Федерации представлены методические рекомендации и техника расчета депозитного и ссудного процента, проводится анализ соответствия структуры активов и пассивов по срокам погашения. Освещаются вопросы анализа использования в кредитной практике коммерческих банков простых и сложных процентов, а также их эквивалентность. Рассматриваются сущность, оценка, управление и страхование процентного риска. Приводится анализ финансовых результатов, получаемых в результате проведения банками эффективной процентной политики.

Для студентов экономических вузов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит». Представляет интерес для широкого круга специалистов в области экономики и финансов.

ББК 65.9(2)262

ISBN 5-94010-049-Х

© Л.Г. Батракова, 2002

© «Логос», 2002

Введение

В экономическом анализе деятельности коммерческих банков нельзя оставить без внимания теоретическую и методическую разработку понятий процентной политики. Такой необходимости в условиях административно-командной системы управления экономикой не было. Поэтому нет ничего удивительного в том, что такие важные категории, такие как «маржа», ГЭП. «спрэд» и др., в отечественной науке освещены недостаточно. Более того, нет единого методологического подхода к оценке и анализу процентного риска.

Цель данной работы — расширить представления о принципах процентной политики коммерческого банка, предложить новые, более эффективные пути анализа. В соответствии с данной целью в работе поставлены следующие задачи:

изучение нормативных документов, регулирующих депозитные и ссудные операции, в частности технику начисления процентов;

оценка проводимой коммерческими банками политики по привлечению денежных средств и выдаче ссуд;

проведение различными методами анализа соответствия структуры активов и пассивов по срокам;

изучение факторов, вызывающих процентный риск;

расчет показателей, измеряющих процентный риск;

рассмотрение возможности управления активами и пассивами с помощью ГЭП-анализа;

изучение вопросов анализа при хеджировании процентного риска;

оценка финансовых результатов процентной политики банка;

проведение факторного анализа процентных доходов, расходов и прибыли.

Решение поставленных задач позволило на основе современного подхода к анализу изучить основные направления формирования процентной политики коммерческих банков.

Глава 1. Основные направления анализа процентной политики коммерческого банка

1.1. Принципы формирования процентной политики

Банковская система в России — одна из важнейших структур рыночной экономики. В настоящее время она является децентрализованной двухуровневой системой банков, которая представлена главным образом Центральным банком РФ и многочисленными коммерческими банками. ЦБ РФ по Федеральному закону «О Центральном банке РФ» является самостоятельным институтом и осуществляет контроль за деятельностью коммерческих банков [2]. В соответствии с Федеральным законом «О банках и банковской деятельности» банк — это коммерческое учреждение, являющееся юридическим лицом, которому согласно Закону и на основании лицензии, выдаваемой ЦБ, предоставлено право привлекать денежные средства от юридических и физических лиц и от своего имени размещать их на условиях возвратности, платности и срочности, а также осуществлять иные банковские операции [1]. Таким образом, банковскую деятельность можно рассматривать с двух сторон:

посредническая деятельность: получение займов и кредитование;

выполнение производственной функции: обслуживание клиентов, обработка информации, работа с рыночными структурами и пр.

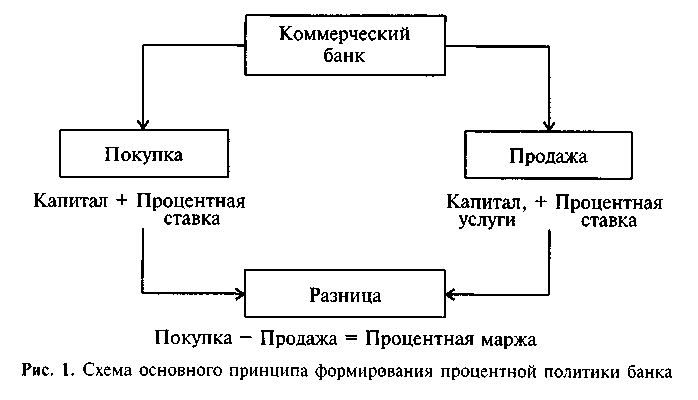

Банки, как финансовые посредники, передают средства вкладчиков в распоряжение заемщиков. При этом вкладчики получают проценты по депозитам, заемщики — возможность в определенный срок пользоваться крупными денежными средствами, а у банка появляется интерес в виде маржи (рис. 1).

Следовательно, в основу финансового посредничества банков положена игра на величине процентных ставок по пассивным и активным операциям.

Ставки процентов изменяются под влиянием внешних и внутренних факторов.

К внешним факторам относятся:

1. Денежно-кредитная политика в стране.

ЦБ России стремится влиять на общий уровень процентных ставок для контроля объемов предоставляемых кредитов. Изменение процентных ставок имеет целью стимулировать или, наоборот, сдерживать предоставление кредита, делая их более дешевыми или дорогими в зависимости от состояния экономики и денежного обращения. Возьмем, например, 1992 г. Тогда в стране объективно сложился громадный неудовлетворенный спрос на платежные обязательства. Коммерческое кредитование было развито недостаточно, поэтому рынок кредитных ресурсов реально формировали монопольные коммерческие структуры, которые накопили крупные денежные средства. В таких условиях следствием процентной политики, проводимой ЦБ, явился рост процентных ставок с 2-8% годовых в конце 1991 г. до 210% к середине 1994 г. Повышение уровня процентной ставки на кредитном рынке привело к росту ее среднего уровня. При этом изменилась не только официальная учетная ставка (норма процента), взимаемая ЦБ, но и объем его операций на денежном рынке. Регулирование процентной ставки применяется также с целью изменения отношений ЦБ РФ с другими банками. При ее понижении создаются условия к увеличению кредитования банковской сферы. Объем ссуд, выданных банком, возрастает, увеличивается объем средств коммерческих банков на резервных счетах ЦБ. Эффект от понижения ставок аналогичен последствиям покупки правительственных обязательств и проявляется в увеличении депозитов и расширении объемов кредитования. Повышение ставок приводит к обратным процессам: сокращению объемов предоставляемых ссуд и уменьшению объемов средств на резервных счетах ЦБ.

2. Конкуренция на рынке кредитных услуг.

Более низкие процентные ставки по кредитам позволяют рассчитывать на привлечение большего числа клиентов и преимущество перед конкурентами.

3. Инфляция.

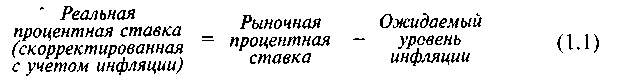

Инфляция как процесс, который характеризует постоянный рост уровня цен, оказывает значительное воздействие на экономическую активность и изменение процентных ставок. Рыночные процентные ставки должны быть обязательно установлены коммерческими банками на уровне, достаточном для покрытия ожидаемых темпов инфляции в течение всего срока инвестирования, и обеспечивать реальную отдачу, т.е.

Рыночная ставка в определенной мере отражает инфляционные ожидания общества. Реальная процентная ставка — это такой уровень процентной ставки, который необходим, чтобы заинтересовать потребителя сберечь часть его дохода. Таким образом, можно сказать, что банковский процент выступает в роли рычага финансовой стабилизации экономики страны.

4. Обменный курс валют.

Когда процентные ставки за рубежом и ставки по инвестициям в иностранной валюте высоки, процентные ставки по инвестициям в национальной валюте должны быть тоже высокими во избежание перелива капитала за рубеж и значительного падения курса национальной валюты.

5. Взаимодействие спроса и предложения на денежном рынке. Как и любая цена, процент становится результатом торга и устанавливается на уровне, обеспечивающем равновесие на рынке ссудного капитала. Предложение кредита подчиняется тем же законам, что и предложение других товаров: при росте процентной ставки увеличивается, а при снижении — уменьшается. Это происходит потому, что при высоких ставках все больше экономических субъектов начинают предпочитать текущему потреблению потребление в будущем. Отсюда вытекает важная функция процента — возможность соизмерять ценность настоящих и будущих благ и, следовательно, строить шкалу предпочтений во времени. Наличие дифференцированной шкалы процентных ставок и разнообразных форм вложений способствует развитию кредитной системы, так как у потребителей появляется широкий выбор размещения денежных средств. Спрос на кредитные ресурсы характеризуется обратно пропорциональной зависимостью: при увеличении процентной ставки он падает, а при снижении — возрастает. В условиях абсолютно свободной конкуренции эти две силы формируют рыночную стоимость кредита: если цена кредита будет выше рыночной, то возникает превышение предложения денежных средств, а при цене кредита ниже рыночной — их нехватка.

Процент, уплачиваемый за пользование капиталом, стремится к такому уровню, когда совокупный спрос на капитал при данной норме процента равен совокупному капиталу, притекающему на рынок при этой же норме процента.

К внутренним факторам, влияющим на изменение процентных ставок, относятся:

1. Степень банковского риска.

2. Получение прибыли от ссудных операций (разницы по заемным и ссуженным средствам).

3. Содержание операций (вид обеспечения, срок, сумма кредита и т.д.).

4. Характер отношений между банком и заемщиком.

5. Степень надежности клиента, его платежеспособность.

6. Тип и размер банка, его местонахождение и другие факторы.

Учитывая вышесказанное, выделим основные принципы процентной политики банка.

Процентная политика коммерческого банка, связанная с коммерциализацией его деятельности, должна:

содействовать получению прибыли или созданию условий для ее получения в будущем;

регулировать значения процентных ставок по депозитным и ссудным операциям и устанавливать их на уровне, обеспечивающем рентабельность банковских операций и эластичность к издержкам;

обеспечивать взаимосвязь и согласованность между депозитными операциями и операциями по выдаче ссуд по срокам и суммам;

поддерживать ликвидность баланса;

минимизировать процентный риск.