- •Вопрос 22: Методика распределения прибыли.

- •Вопрос 23: Традиционные или статистические показатели экономической эффективности инвестиций в предприятиях.

- •Вопрос 24: Предпринимательский риск.

- •3) Эффект финансового рычага

- •Вопрос 10. Стратегия финансового оздоровления предприятия.

- •Вопрос 11. Показатель чдд.

- •Вопрос 12. Сущность и содержание риск-менеджмента.

- •17 Способы привлечения инвестиционных ресурсов предприятия

- •18 Ценовая политика предприятия

- •15 Инвестиционный налоговый кредит для предприятия. Сроки и условия проедоставления

- •7. Эффект операционного рычага

- •8. Запас финансовой прочности

- •9. Показатель внд: аналитический вид, экономический смысл применения в процедурах оценки экономической эффективности проектов

- •28 Вопрос. Показатели эффективности инвестиций проектов

- •37. Информационная база финансового менеджмента

- •38. Концепции и особенности функционирование финансового менеджмента

18 Ценовая политика предприятия

Суть ценовой политики предприятия заключается в том, чтобы устанавливать на товары (услуги) такие цены и так варьировать ими в зависимости от положения на рынке, чтобы обеспечить намеченный объем прибыли и решать другие задачи предприятия.

Цена на продукт для предприятия является не только важным фактором, определяющим его прибыль, но и условием успешной реализации товаров. Дело в том, что цена в данном случае, как тактическое средство дает предприятию целый ряд преимуществ:

во-первых, в отличие от большинства методов, применяемых по стимулированию спроса, использование цены не требует дополнительных денежных расходов, как это имеет место при проведении рекламных мероприятий, индивидуализации продукта, продвижении и т.д.;

во-вторых, потребители находят для себя привлекательность товаров, выраженную в цене, легче, чем на основе рекламы, индивидуализации продукта и т.п.;

в-третьих, даже когда такие методы стимулирования, как организация персональных продаж и рекламы, являются основными, цена может использоваться как мощное средство их поддержания.

В чем же проявляется воздействие цены на потребителя? Оно находит свое выражение в установлении соответствующего ее уровня. Речь идет о том, что устанавливаемый уровень цены должен отражать предпочтение покупателей, их предполагаемую выгоду, получаемую от покупки того или иного продукта. Каким образом это достигается?

Один из путей подобного решения состоит в том, что необходимо рассматривать цену как одно из неотъемлемых свойств продукта наряду с потребительскими свойствами товара, его качеством и т.д. И в самом деле, если цена на товар устанавливается слишком высокая, то такой товар может быть не куплен, а если и куплен, то в меньшем объеме. На практике используется серия ценовых стратегий:

стратегия высоких цен ("снятие сливок" - "price-skimming") предусматривает продажу первоначально значительно выше издержек производства, а затем их понижения. Это относится к товарам-новинкам, защищенным патентами. Подобная стратегия возможна в условиях высокого уровня текущего спроса, восприятия высокой цены со стороны потребителя как свидетельство высокого качества товара;

стратегия низких цен, или стратегия "проникновения" на рынок. Это делается с целью стимулирования спроса (персональные компьютеры), что эффективно на рынках с большим объемом производства и высокой эластичностью спроса, когда покупатели резко реагируют на снижение цен и увеличивают спрос. Фирма за счет массового производства выдерживает низкий уровень цен;

стратегия дифференцированных цен проявляется в установлении цен в сочетании со всевозможными скидками и надбавками к среднему уровню цен для различных рынков, их сегментов и покупателей;

стратегия льготных цен направлена на работу с покупателями, в которых заинтересована фирма, предлагая им товар по льготной цене;

стратегия гибких, эластичных цен. Цены устанавливаются в зависимости от возможностей покупателя, его покупательной силы;

стратегия стабильных, стандартных, неизменных цен;

стратегия неокругленных цен, при которой покупатель покупает товар не за $100, а за S99.99. В этом случае покупатель рассматривает эти цены как низкие или как доказательство тщательного подсчета и установления цены фирмой;

стратегия цен массовых закупок;

стратегия тесного увязывания уровня цен с качеством товара и др.

Прежде чем применять на практике ту или иную ценовую политику, надо повседневно следить за складывающимся уровнем цен. Представление о динамике цен обычно формируется из рассмотрения цен фактических сделок; биржевых, цен аукционов и торгов; цен, приводимых в статистических справочниках, цен предложений крупных фирм, справочных цен.

Наиболее полное представление о складывающемся уровне цен дают фактические сделки и договоры. Эти цены могут рассматриваться как конкурентные цены при ведении переговоров.

Биржевые котировки служат хорошим ориентиром при торговле биржевыми товарами, они отражают фактические сделки на определенный период. При их анализе следует иметь в виду, что они подвержены влиянию экономической конъюнктуры.

Цены аукционов и торгов близки к котировкам бирж.

В статистических источниках, как правило, даются средние цены. Справочные цены публикуются в справочных изданиях, каталогах, журналах, газетах и т.д. При их рассмотрении следует иметь в виду, что они не отражают реальной картины, поскольку продавцы обычно предоставляют с них разнообразные скидки. Характерной чертой справочных цен является их стабильность во времени, они мало меняются при изменении конъюнктуры, тогда как скидки и надбавки чаще подвергаются пересмотру.

Контрактные цены - цены, по которым можно продать товар, но чаще всего в результате переговоров покупателя и продавца происходит снижение цены, для чего в контрактной цене имеется небольшой резерв. Контрактная цена может быть твердая (фиксированная), устанавливаемая окончательно в момент подписания контракта, она может быть ценой с последующей фиксацией или в момент, определенный контрактом.

Подвижная цена - в случае изменения условий, оговоренных в контракте, она может быть пересмотрена.

Скользящая цена исчисляется в момент исполнения контракта путем пересмотра договорной, базисной цены с учетом изменений в издержках производства, произошедших в период исполнения контрактов.

Экспортная цена товара - на ее уровень влияет множество факторов: объем продаж, прибыльность сбыта на внешнем рынке, время и сроки продажи товара, его поставки, условия экономического, политического, правового и культурного развития страны-импортера. Она устанавливается на основе так называемых базисных условий, которые учитывают: стоимость самого товара, обязанности продавца по оплате расходов по транспортировке и страхованию товара (франкированию цены).

Международная торговая палата предусматривает различные базисные условия определения цены в контрактах. Наиболее распространенными условиями являются ФОБ (в цену включается только стоимость товара) и СИФ (продавец несет расходы на фрахтование транспортных средств и страхование).

В экономике предприятия исходным принципом ценообразования является возмещение затрат на производство и реализацию продукции, услуг, работ и получение прибыли в размере, достаточном для осуществления расширенного воспроизводства и выплаты соответствующих налогов государству и муниципальным органам и образования фонда потребления в объеме, обеспечивающем определенный стандарт жизни работников предприятия. Решение этой задачи происходит с помощью соответствующего установления уровня цен на продукцию, выпускаемую предприятием. Оно предполагает принятие во внимание многих факторов и обстоятельств, действующих порой противоречиво и неоднозначно. В данном случае прибыль (т) есть функция цены (р) издержек производства (с) и количества проданных товаров (q):

m = j(p-c)q.

При этом если складывающийся уровень издержек производства на продукцию, производимую предприятием, в значительной степени зависит от усилий самого предприятия, то формирование уровня цены и объема продаж во многом связано с конъюнктурой рынка. Поэтому стремление получить как можно большую прибыль объективно вызывает проведение на каждом предприятии своей собственной ценовой политики.

Из опыта работы американских компаний по установлению цен следует, что в основном они применяют следующую последовательность в разработке и расчете цен.

При постановке задачи по ценообразованию следует исходить из положения: какую роль предприятие отводит цене в своей коммерческой работе. Цена, как известно, выполняет ряд функций. Например, помимо того, что она является важнейшим фактором, определяющим величину прибыли (чем выше цена, тем больше прибыль), она рассматривается как средство стимулирования спроса. Иными словами, на этом этапе происходят осмысление назначения цены, выработка ценовой политики предприятия, которая основывается, с одной стороны, на возможностях предприятия, а с другой - на выявленном спросе на его продукцию.

При определении спроса на товары, выпускаемые предприятием, необходимо обратить внимание на выяснение факторов, воздействующих на спрос. Дело в том, что на цену товара влияют количество производителей, предлагающих аналогичную продукцию, а также сила обычаев, привычки покупателей и т. д, то есть мы имеем дело с так называемым эластичным или неэластичным спросом.

Итак, при эластичном спросе даже при небольшом изменении цены спрос увеличивается больше, чем при неэластичном спросе.

При оценке издержек производства на продукцию, выпускаемую предприятием, необходимо исходить из их сравнения со среднеотраслевыми издержками (себестоимостью) на аналогичную продукцию, которые рассчитываются как средневзвешенная величина индивидуальных затрат предприятий.

Такой подход обусловливается тем, что рыночная цена на одноименную продукцию отражает средние общественные издержки производства плюс средняя норма прибыли на эти товары. Последняя в силу различий между предприятиями в фондовооруженности, фондоемкости, технического строения капитала отлична для каждой группы товаров, для каждой отрасли.

Отсюда следует, что те предприятия, где издержки производства равны общественным издержкам или ниже, получают прибыль, а предприятия, у которых издержки производства выше, теряют часть индивидуальной стоимости товара, произведенного на них, и в конечном итоге разоряются. Это означает, что величина издержек производства для предприятия является нижним пределом устанавливаемого уровня цены, ниже которого продажа продукции будет убыточна.

Верхним пределом устанавливаемой цены является рыночная цена, формирующаяся, с одной стороны, под воздействием спроса и предложения, а с другой - конкуренции со стороны производителей аналогичных товаров.

При анализе цены конкурента основное внимание должно быть обращено на систему скидок, которые он предоставляет. В мировой практике насчитывается около 20 видов скидок с цены.

Приведем основные виды скидок с цены.

Скидки с прейскурантной и справочной цены.

При покупке за наличные покупатель получает так называемую скидку "сконто". Например, формулировка "3/12, нетто 30" означает, что платеж должен быть произведен в течение 30 дней, но покупатель заплатит на 3% меньше, если он оплатит стоимость товара в течение 12 дней.

Бонусные скидки за оборот даются постоянным покупателям в зависимости от оборота продаж.

Прогрессивные скидки предоставляются покупателю за количество, объем покупки, серийность.

Товарообменный зачет или скидка предоставляется за возврат старого, ранее купленного у данной фирмы товара.

Экспортная скидка при продаже товара на экспорт.

Функциональные скидки или скидки в сфере торговли предоставляются производителям службами товародвижения за выполнение определенных функций.

Специальные скидки даются продавцом тем покупателям, в которых продавец более заинтересован.

Скрытые скидки предоставляются покупателю в виде бесплатных образцов.

Предоставляются также скрытые, конфиденциальные скидки, не подлежащие фиксированию в контрактах, а реализуемые на основе устной договоренности. Наценки встречаются реже. Они даются иногда за повышение качества товара. Все это, бесспорно, расширяет спектр применения различных тактик установления цен. Например, для новых продуктов широко используется так называемая тактика "снятия сливок" ("price-skimming"). В данном случае расчет состоит в том, что существует достаточное количество покупателей, желающих платить большую цену за марку товара.

Широко применяется так называемая тактика проникающего ценообразования (peneration), смысл которой состоит в том, чтобы генерировать первоначальный спрос путем установления низкой цены на вновь вводимый на рынок продукт. В последующем, когда товар будет признан на рынке, цена на него повышается. Здесь надо иметь в виду, что применение этой тактики эффективно в случаях, когда адаптация потребителей к продукту происходит в относительно короткий период времени и отработаны каналы распределения. В противном случае это может привести к большим потерям.

В конечном итоге уровень устанавливаемой цены по здравому смыслу должен находиться где-то в промежутке между низкой ценой (издержки производства), не приносящей прибыли, и теоретически высокой ценой, определяемой спросом (рыночная цена) без учета задач предприятия.

13-Динамический метод оценки экономической эффективности проектов

Динамические методы оценки инвестиционных проектов.

Чистый дисконтированный доход (чистая текущая стоимость - Net Present Value, NPV)

В современных опубликованных работах используются следующие термины для названия критерия данного метода:

чистый дисконтированный доход;

чистый приведенный доход;

чистая текущая стоимость;

чистая дисконтированная стоимость;

общий финансовый итог от реализации проекта;

текущая стоимость.

В Методических рекомендациях по оценке эффективности инвестиционных проектов (вторая редакция) - Москва, "Экономика", 2000 - предложено официальное название данного критерия - чистый дисконтированный доход (ЧДД).

Величина чистого дисконтированного дохода (ЧДД) рассчитывается как разность дисконтированных денежных потоков доходов и расходов, производимых в процессе реализации инвестиции за прогнозный период.

Суть критерия состоит в сравнении текущей стоимости будущих денежных поступлений от реализации проекта с инвестиционными расходами, необходимыми дли его реализации.

Применение метода предусматривает последовательное прохождение следующих стадий:

Расчет денежного потока инвестиционного проекта.

Выбор ставки дисконтирования, учитывающей Доходность альтернативных вложений и риск проекта.

Определение чистого дисконтированного дохода.

ЧДД или NPV для постоянной нормы дисконта и разовыми первоначальными инвестициями определяют по следующей формуле:

где I0 - величина первоначальных инвестиций; Сt - денежный ноток от реализации инвестиций в момент времени t; t - шаг расчета (год, квартал, месяц и т. д.); i - ставка дисконтирования.

Денежные потоки должны рассчитываться в текущих или дефлированных ценах. При прогнозировании доходов по годам необходимо, по возможности, учитывать все виды Поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

В основе расчетов по данному методу лежит посылка о различной стоимости денег во времени. Процесс пересчета будущей стоимости денежного потока в текущую называется дисконтированием (от англ. discont - уменьшать).

Ставка, по которой происходит дисконтирование, называется ставкой дисконтирования (дисконта), а множитель F=1/ (1 + i)t - фактором дисконтирования.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение ряда лет, то формула для расчета NPV модифицируется следующим образом:

![]()

где I0 - величина первоначальных инвестиций; Сt - денежный ноток от реализации инвестиций в момент времени t; t - шаг расчета (год, квартал, месяц и т. д.); i - ставка дисконтирования.

Условия принятия инвестиционного решения на основе данного критерия сводятся к следующему: если NPV > 0, то проект следует принять; если NPV< 0, то проект принимать не следует; если NPV = 0, то принятие проекта не принесет ни прибыли, ни убытка.

В основе данного метода заложено следование основной целевой установке, определяемой инвестором, - максимизация его конечного состояния или повышение ценности фирмы. Следование данной целевой установке является одним из условий сравнительной оценки инвестиций на основе данного критерия.

Отрицательное значение чистой текущей стоимости свидетельствует о нецелесообразности принятия решений о финансировании и реализации проекта, поскольку если NPV < 0, то в случае принятия проекта ценность компании уменьшится, т. е. владельцы компании понесут убыток иосновная целевая установка не выполняется.

Положительное значение чистой текущей стоимости свидетельствует о целесообразности принятия решений о финансировании и реализации проекта, а при сравнении вариантов вложений предпочтительным считается вариант с наибольшей величиной NPV, поскольку если NPV > 0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее владельцев увеличатся. Если NPV = 0, то проект следует принять при условии, что его реализация усилит поток доходов от ранее осуществленных проектов вложения капитала. Например, расширение земельного участка для автостоянки у гостиницы усилит поток доходов от недвижимости.

Реализация данного метода предполагает ряд допущений, которые необходимо проверять на степень их соответствия реальной действительности и на то, к каким результатам ведут возможные отклонения.

К таким допущениям можно отнести:

существование только одной целевой функции - стоимости капитала;

заданный срок реализации проекта;

надежность данных;

принадлежность платежей определенным моментам времени;

существование совершенного рынка капитала.

При принятии решений в инвестиционной сфере часто приходится иметь дело не с одной целью, а с несколькими целевыми установками. В случае использования метода определения стоимости капитала эти цели следует учитывать при нахождении решения вне процесса расчета стоимости капитала. При этом могут быть также проанализированы методы принятия многоцелевых решений.

.Индекс рентабельности инвестиции (Profitability Index, PI)

Индекс рентабельности (прибыльности, доходности) рассчитывается как отношение чистой текущей стоимости денежного притока к чистой текущей стоимости денежного оттока (включая первоначальные инвестиции):

![]()

где I0 - инвестиции предприятия в момент времени 0; Сt - денежный поток предприятия в момент времени t; i - ставка дисконтирования. Pk - сальдо накопленного потока.

или

Условия принятия проекта по данному инвестиционному критерию следующие:

если PI > 1, то проект следует принять;

если PI < 1, то проект следует отвергнуть;

если PI = 1, проект ни прибыльный, ни убыточный.

Несложно заметить, что при оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий PI полностью согласован с критерием NPV.

Таким образом, критерий РI имеет преимущество при выборе одного проекта из ряда имеющих примерно одинаковые значения MPV, но разные объемы требуемых инвестиций. В данном случае выгоднее тот из них, который обеспечивает большую эффективность вложений. В связи с этим данный показатель позволяет ранжировать проекты при ограниченных инвестиционных ресурсах.

К недостаткам метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков.

Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP)

Дисконтированный

срок окупаемости инвестиции (Discounted

Payback Period, DPP) устраняет недостаток

статического метода срока окупаемости

инвестиций и учитывает стоимость денег

во времени, а соответствующая формула

для расчета дисконтированного срока

окупаемости, DPP, имеет вид:

DPP = min n, при

котором ![]()

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т. е. всегда DPP > PP.

Простейшие расчеты показывают, что такой прием в условиях низкой ставки дисконтирования, характерной для стабильной западной экономики, улучшает результат на неощутимую величину, по для значительно большей ставки дисконтирования, характерной для российской экономики, это дает значительное изменение расчетной величины срока окупаемости. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP.

При использовании критериев РР и DPP в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий: а) проект принимается, если окупаемость имеет место; б) проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

14- оперативное управление оборотными активами Управление оборотными активами

Состав оборотных активов предприятия и особенности финансового управления ими

Управление оборотными активами составляет наиболее обширную часть операций финансового менеджмента. Это связано с большим количеством элементов их внутреннего материально-вещественного и финансового состава, требующих индивидуализации управления; высокой динамикой трансформации их видов; приоритетной ролью в обеспечении платежеспособности, рентабельности и других целевых результатов операционной деятельности предприятия.

Целенаправленное управление оборотными активами предприятия определяет необходимость предварительной их классификации. С позиций финансового менеджмента эта классификация оборотных активов строится по следующим основным признакам (рис. 7.1).

1. По характеру финансовых источников формирования выделяют валовые, чистые и собственные оборотные активы.

а) Валовые оборотные активы характеризуют общий их объем, сформированный за счет как собственного, так и заемного капитала.

б) Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала.

Сумму чистых оборотных активов (чистого рабочего капитала) рассчитывают по следующей формуле:

![]()

где ЧОА — сумма чистых оборотных активов предприятия; OA — сумма валовых оборотных активов предприятия; ТФО — краткосрочные (текущие) финансовые обязательства предприятия.

в) Собственные оборотные активы характеризуют ту их часть, которая сформирована за счет собственного капитала предприятия.

Сумму собственных оборотных активов предприятия рассчитывают по формуле:

![]()

где C0A — сумма собственных оборотных активов предприятия; OA — сумма валовых оборотных активов предприятия; ДЗК — долгосрочный заемный капитал, инвестированный в оборотные активы предприятия; ТФО — текущие финансовые обязательства предприятия.

Если предприятие не использует долгосрочный заемный капитал для финансирования оборотных средств, то суммы собственных и чистых оборотных активов совпадают.

2. Виды оборотных активов. По этому признаку они классифицируются в практике финансового менеджмента следующим образом:

а) Запасы сырья, материалов и полуфабрикатов. Этот вид оборотных активов характеризует объем входящих материальных их потоков в форме запасов, обеспечивающих производственную деятельность предприятия.

б) Запасы готовой продукции. Этот вид оборотных активов характеризует объем выходящих материальных их потоков в форме запасов произведенной продукции, предназначенной к реализации. В практике финансового менеджмента к этому виду оборотных активов добавляют обычно объем незавершенного производства (с оценкой коэффициента его завершенности по отдельным видам продукции в целом). При значительном объеме и продолжительности цикла незавершенного производства его выделяют в процессе финансового менеджмента в отдельный вид оборотных активов.

в) Текущая дебиторская задолженность. Она характеризует сумму задолженности в пользу предприятия, представленную финансовыми обязательствами юридических и физических лиц по расчетам за товары, работы, услуги, выданные авансы и т.п.

г) Денежные активы. В современной практике финансового менеджмента к ним относят не только остатки денежных средств в национальной и иностранной валюте (во всех их формах), но и краткосрочные высоколиквидные финансовые инвестиции, свободно конверсируемые в денежные средства и характеризующиеся незначительным риском изменения стоимости.

д) Прочие оборотные активы. К ним относятся оборотные активы, не включенные в состав вышерассмотренных их видов, если они отражаются в общей их сумме.

3. Характер участия в операционном процессе. В соответствии с этим признаком оборотные активы дифференцируются следующим образом:

а) Оборотные активы, обслуживающие производственный цикл предприятия (они представляют собой совокупность оборотных активов предприятия в форме запасов сырья, материалов и полуфабрикатов, объема незавершенной продукции и запасов готовой продукции);

б) Оборотные активы, обслуживающие финансовый (денежный) цикл предприятия (они представляют собой совокупность всех товарно-материальных запасов и суммы текущей дебиторской задолженности за вычетом суммы кредиторской задолженности).

Более подробно дифференциация оборотных активов по этому признаку будет рассмотрена при характеристике производственного и финансового (денежного) циклов предприятия.

4. Период функционирования оборотных активов. По этому признаку выделяют следующие их виды:

а) Постоянная часть оборотных активов. Она представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний операционной деятельности предприятия и не связана с формированием запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления операционной деятельности.

б) Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема производства и реализации продукции, необходимостью формирования в отдельные периоды хозяйственной деятельности предприятия запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения. В составе этого вида оборотных активов выделяют обычно максимальную и среднюю их часть.

Классификация оборотных активов предприятия не ограничивается перечисленными выше основными признаками. Она будет дополнена в процессе дальнейшего изложения вопросов управления оборотными активами.

Управление оборотными активами предприятия связано с конкретными особенностями формирования его операционного цикла. Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе которого происходит смена отдельных их видов. Он характеризует промежуток времени между приобретением производственных запасов и получением денежных средств от реализации произведенной из них продукции. Постоянный процесс кругооборота рассматриваемых активов представлен на рис. 7.2.

Принципиальная формула, по которой рассчитывается продолжительность операционного цикла предприятия, имеет вид:

![]()

где ПОЦ — продолжительность операционного цикла предприятия, в днях; П0мз — продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотных активов, в днях; П0гп — продолжительность оборота запасов готовой продукции, в днях; ПОдз — продолжительность инкассации текущей дебиторской задолженности, в днях.

В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие: 1) производственный цикл предприятия; 2) финансовый цикл (или цикл денежного оборота) предприятия.

Производственный цикл предприятия характеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям.

Продолжительность производственного цикла предприятия определяется по следующей формуле:

![]()

где ППЦ — продолжительность производственного цикла предприятия, в днях; ПОсм — период оборота среднего запаса сырья, материалов и полуфабрикатов, в днях; ПОнз — период оборота среднего объема незавершенного производства, в днях; ПОгп — период оборота среднего запаса готовой продукции, в днях.

Финансовый цикл (цикл денежного оборота) предприятия представляет собой период времени между началом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности).

Продолжительность финансового цикла (или цикла денежного оборота) предприятия определяется по следующей формуле:

![]()

где ПФЦ — продолжительность финансового цикла (цикла денежного оборота) предприятия, в днях; ППЦ — продолжительность производственного цикла предприятия, в днях; ПОдз — средний период оборота текущей дебиторской задолженности, в днях; ПОкз — средний период оборота текущей кредиторской задолженности, в днях.

Между продолжительностью производственного и финансового циклов предприятия существует тесная связь, которая графически представлена на рис. 7.3.

Рассмотрим систему формирования отдельных циклов обращения оборотных активов предприятия на конкретном примере.

Пример: Определить продолжительность операционного, производственного и финансового циклов предприятия исходя из следующих данных:

средний период оборота запасов сырья, материалов составляет 25 дней;

средний период оборота незавершенного производства составляет 8 дней;

средний период оборота запасов готовой продукции составляет 19 дней;

средний период оборота текущей дебиторской задолженности составляет 20 дней;

средний период оборота текущей кредиторской задолженности составляет 16 дней.

Подставляя значение этих показателей в вышеприведенные формулы, получим:

Продолжительность операционного цикла предприятия = 25 = 8 + 19 + 20 = 72 дней.

Продолжительность производственного цикла предприятия = 25 + 8 + 19 = 52 дня.

Продолжительность финансового цикла предприятия = 52 + 20 - 16 = 56 дней.

Значительный объем финансовых ресурсов, инвестируемых в оборотные активы, многообразие их видов и конкретных разновидностей, определяющая роль в ускорении оборота капитала и обеспечении постоянной платежеспособности, а также ряд других условий, определяют сложность задач финансового менеджмента, связанных с управлением оборотными активами. Комплекс этих задач и механизмы их реализации получают отражение в последовательном управлении оборотными активами предприятия. Главная задача этого управления состоит в формировании необходимого объема, оптимизации состава и обеспечении эффективного использования оборотных активов предприятия.

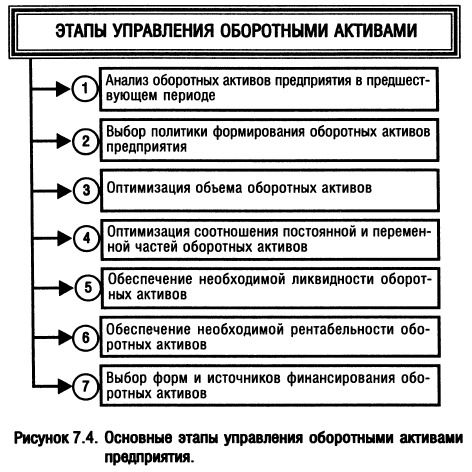

Управление оборотными активами предприятия осуществляется по следующим основным этапам (рис 7.4.):

1. Анализ оборотных активов предприятия в предшествующем периоде. Основной целью этого анализа является определение уровня обеспеченности предприятия оборотными активами и выявление резервов повышения эффективности их функционирования.

• На первой стадии анализа рассматривается динамика общего объема оборотных активов, используемых предприятием, — темпы изменения средней их суммы в сопоставлении с темпами изменения объема реализации продукции и средней суммы всех активов; динамика удельного веса оборотных активов в общей сумме активов предприятия.

• На второй стадии анализа рассматривается динамика состава оборотных активов предприятия в разрезе основных их видов — запасов сырья, материалов и полуфабрикатов; запасов готовой продукции; текущей дебиторской задолженности; остатков денежных активов и их эквивалентов. В процессе этой стадии анализа рассчитываются и изучаются темпы изменения суммы каждого их этих видов оборотных активов в сопоставлении с темпами изменения объема производства и реализации продукции; рассматривается динамика удельного веса основных видов оборотных активов в общей их сумме. Анализ состава оборотных активов предприятия по отдельным их видам позволяет оценить уровень их ликвидности.

• На третьей стадии анализа изучается оборачиваемость отдельных видов оборотных активов и общей их суммы. Этот анализ проводится с использованием показателей — коэффициента оборачиваемости и периода оборота оборотных активов. В процессе анализа устанавливается общая продолжительность и структура операционного, производственного и финансового циклов предприятия; исследуются основные факторы, определяющие продолжительность этих циклов.

• На четвертой стадии анализа определяется рентабельность оборотных активов, исследуются определяющие ее факторы. В процессе анализа используются коэффициент рентабельности оборотных активов, а также Модель Дюпона, которая применительно к этому виду активов имеет вид:

![]()

где Роа — рентабельность оборотных активов; Ррп — рентабельность реализации продукции; Ооа — оборачиваемость оборотных активов.

• На пятой стадии анализа рассматривается состав основных источников финансирования оборотных активов — динамика их суммы и удельного веса в общем объеме финансовых средств, инвестированных в эти активы; определяется уровень финансового риска, генерируемого сложившейся структурой источников финансирования оборотных активов.

Результаты проведенного анализа позволяют определить общий уровень эффективности управления оборотными активами на предприятии и выявить основные направления его повышения в предстоящем периоде.

2. Выбор политики формирования оборотных активов предприятия. Такая политика должна отражать общую философию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности.

Теория финансового менеджмента рассматривает три принципиальных подхода к политике формирования оборотных активов предприятия — консервативный, умеренный и агрессивный.

• Консервативный подход к формированию оборотных активов предусматривает не только полное удовлетворение текущей потребности во всех их видах, обеспечивающей нормальный ход операционной деятельности, но и создание высоких размеров их резервов на случай непредвиденных сложностей в обеспечении предприятия сырьем и материалами, ухудшения внутренних условий производства продукции, задержки инкассации дебиторской задолженности, активизации спроса покупателей и т. п. Такой подход гарантирует минимизацию коммерческих и финансовых рисков, но отрицательно сказывается на эффективности использования оборотных активов — их оборачиваемости и уровне рентабельности.

• Умеренный подход к формированию оборотных активов направлен на обеспечение полного удовлетворения текущей потребности во всех их видах и создание нормальных страховых их размеров на случай наиболее типичных сбоев в ходе операционной деятельности предприятия. При таком подходе обеспечивается среднее для реальных хозяйственных условий соотношение между уровнем риска и уровнем эффективности использования оборотных активов.

• Агрессивный подход к формированию оборотных активов заключается в минимизации всех форм страховых резервов по отдельным видам этих активов. При отсутствии сбоев в ходе операционной деятельности такой подход к формированию оборотных активов обеспечивает наиболее высокий уровень эффективности их использования. Однако любые сбои в осуществлении нормального хода операционной деятельности, вызванные действием внутренних или внешних факторов, приводят к существенным финансовым потерям из-за сокращения объема производства и реализации продукции.

Таким образом, избранные принципиальные подходы к формированию оборотных активов предприятия (или тип политики их формирования), отражая различные соотношения уровня эффективности их использования и риска, в конечном счете определяют сумму этих активов и их уровень по отношению к объему операционной деятельности.

3. Оптимизация объема оборотных активов. Такая оптимизация должна исходить из избранного типа политики формирования оборотных активов, обеспечивая заданный уровень соотношения эффективноности их использования и риска. Процесс оптимизации объема оборотных активов на этом этапе управления ими состоит из трех основных стадий.

• На первой стадии с учетом результатов анализа оборотных активов в предшествующем периоде определяется система мероприятий по реализации резервов, направленных на сокращение продолжительности операционного, а в его рамках — производственного и финансового циклов предприятия. При этом сокращение продолжительности отдельных циклов не должно приводить к снижению объемов производства и реализации продукции.

• На второй стадии на основе избранного типа политики формирования оборотных активов, планируемого объема производства и реализации отдельных видов продукции и вскрытых резервов сокращения продолжительности операционного цикла (в разрезе отдельных его стадий) оптимизируется объем и уровень отдельных видов этих активов. Средством такой оптимизации выступает нормирование периода их оборота и суммы.

• На третьей стадии определяется общий объем оборотных активов предприятия на предстоящий период:

![]()

где ОАп — общий объем оборотных активов предприятия на конец рассматриваемого предстоящего периода; ЗСп — сумма запасов сырья и материалов на конец предстоящего периода; ЗГп — сумма запасов готовой продукции на конец предстоящего периода (с включением в нее пересчитанного объема незавершенного производства); ДЗп — сумма текущей дебиторской задолженности на конец предстоящего периода; ДАп — сумма денежных активов на конец предстоящего периода; Пп — сумма прочих оборотных активов на конец предстоящего периода.

4. Оптимизация соотношения постоянной и переменной частей оборотных активов. Потребность в отдельных видах оборотных активов и их сумма в целом существенно колеблется в зависимости от сезонных и других особенностей осуществления операционной деятельности. Так, на предприятиях ряда отраслей агропромышленного сектора экономики закупки сырья осуществляются в течение лишь определенных сезонов, что определяет повышенную потребность в оборотных активах в этот период в форме запасов этого сырья. На предприятиях отдельных отраслей имеется возможность переработки сырья лишь в течение "сезона переработки" с последующей равномерной реализацией продукции, что определяет в такие периоды повышенную потребность в оборотных активах в форме запасов готовой продукции. Колебания в размерах потребности в отдельных видах оборотных активов могут вызываться и сезонными особенностями спроса на продукцию предприятия. Поэтому в процессе управления оборотными активами следует определять их сезонную (или иную циклическую) составляющую, которая представляет собой разницу между максимальной и минимальной потребностью в них на протяжении года.

Процесс оптимизации соотношения постоянной и переменной частей оборотных активов осуществляется по следующим стадиям:

• На первой стадии по результатам анализа помесячной динамики уровня оборотных активов в днях оборота или в сумме за ряд предшествующих лет строится график их средней "сезонной волны" (рис. 7.5).

В отдельных случаях он может быть конкретизирован по отдельным видам оборотных активов.

• На второй стадии по результатам графика "сезонной волны" рассчитываются коэффициенты неравномерности (минимального и максимального уровней) оборотных активов по отношению к среднему их уровню.

• На третьей стадии определяется сумма постоянной части оборотных активов по следующей формуле:

![]()

где ОАпост - сумма постоянной части оборотных активов в предстоящем периоде; ОАп - средняя сумма оборотных активов предприятия в рассматриваемом предстоящем периоде; Кмин - коэффициент минимального уровня оборотных активов.

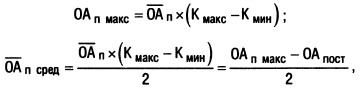

• На четвертой стадии определяется максимальная и средняя сумма переменной части оборотных активов в предстоящем периоде. Эти расчеты осуществляются по следующим формулам:

где OAп макс - максимальная сумма переменной части оборотных активов в предстоящем периоде; OAп сред - средняя сумма переменной части оборотных активов в предстоящем периоде; OAп пост - сумма постоянной части оборотных активов в предстоящем периоде; Кмакс - коэффициент максимального уровня оборотных активов; Кмин - коэффициент минимального уровня оборотных активов.

Соотношение постоянной и переменной частей оборотных активов является основой управления их оборачиваемостью и выбора конкретных источников их финансирования.

5. Обеспечение необходимой ликвидности оборотных активов. Хотя все виды оборотных активов в той или иной степени являются ликвидными (кроме безнадежной дебиторской задолженности) общий уровень их срочной ликвидности должен обеспечивать необходимый уровень платежеспособности предприятия по текущим (особенно неотложным) финансовым обязательствам. В этих целях с учетом объема и графика предстоящего платежного оборота должна быть определена доля оборотных активов в форме денежных средств, высоко- и сред-неликвидных активов.

6. Обеспечение необходимой рентабельности оборотных активов. Как и любой вид активов оборотные активы должны генерировать определенную прибыль при их использовании в операционной деятельности предприятия. Вместе с тем, отдельные виды оборотных активов способны приносить предприятию прямой доход в процессе финансовой деятельности в форме процентов и дивидендов (краткосрочные финансовые инвестиции, являющиеся эквивалентами денежных средств). Поэтому составной частью управления оборотными активами является обеспечение своевременного использования временно свободного остатка денежных активов для формирования эффективного портфеля краткосрочных финансовых инвестиций, выступающих в форме их эквивалентов.

7. Выбор форм и источников финансирования оборотных активов. Этот этап управления оборотными активами обеспечивает выбор политики их финансирования на предприятии и оптимизацию структуры его источников. Подробно эти вопросы излагаются в специальном разделе.

В процессе управления оборотными активами на предприятии разрабатываются отдельные финансовые нормативы, которые используются для контроля эффективности их формирования и функционирования. Основными из таких нормативов являются:

норматив собственных оборотных активов предприятия;

система нормативов оборачиваемости основных видов оборотных активов и продолжительности операционного цикла в целом;

система коэффициентов ликвидности оборотных активов.

Цели и характер использования отдельных видов оборотных активов имеют существенные отличительные особенности. Поэтому на предприятиях с большим объемом используемых оборотных активов управление ими детализируется в разрезе основных их видов.