- •Горбаченко с.А., Карпов в.А.

- •1.1. Основні концепції трактування поняття «бізнес»

- •1.2 Історичне виникнення бізнесу

- •1.3. Відмінності бізнесу та підприємницької діяльності

- •1.4. Учасники бізнес-процесів

- •1.5. Бізнес-середовище

- •1.6 Форми здійснення бізнесу

- •. Інвестиційне проектування - основа довгострокового розвитку підприємницької діяльності.

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •2.1. Визначення планування бізнесу

- •2.2. Сутність бізнес-плану

- •2.3. Функції підприємницьких планів

- •2.4. Стиль та оформлення бізнес-плану

- •2.5. Принципи бізнес-планування

- •2.6. Класифікації бізнес-планів

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •. Визначення поняття «підприємницький проект»

- •Задум (проблема, задача)

- •. Ознаки підприємницького проекту

- •. Види проектів

- •. Учасники проекту

- •. Механізм управління проектом

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •. Визначення життєвого циклу проекту

- •4.2. Стадії життєвого циклу проекту

- •4.3. Особливості життєвого циклу проекту з погляду комерційних банків

- •4.4. Механізм реалізації проекту

- •4.5. Порядок проведення завершальної оцінки проекту

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •. Маркетинговий аналіз

- •. Інституційний аналіз

- •.Технічний аналіз

- •. Соціальний аналіз

- •. Екологічний аналіз

- •Фінансовий аналіз

- •Оцінка реалістичності проекту

- •. Економічний аналіз

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •. Джерела виникнення бізнес-ідеї

- •. Визначення цілей написання бізнес-плану та кола цільових читачів

- •. Формування загальної структури бізнес-плану

- •. Особливості основних складових частин бізнес-плану

- •. Механізм процесу написання бізнес-плану

- •Контрольні запитання:

- •Тестові завдання:

- •. Поняття оцінки ефективності проектів

- •. Комерційна ефективність проекту

- •7.3. Бюджетна ефективність проекту

- •7.4. Загальна ефективність проекту

- •7.5. Розрахунки вхідних та вихідних потоків по проекту

- •7.6. Класифікація методів аналізу підприємницьких проектів

- •7.7. Аналіз ситуації «з проектом» та «без проекту»

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •. Концепція вартості грошей у часі

- •. Поняття простих та складних відсотків

- •. Нарощення та дисконтування проектних потоків

- •. Рентні платежі

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •. Рівень окупності

- •. Норма прибутку

- •. Точка беззбитковості

- •. Термін окупності

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •Методика розрахунку чистого дисконтованого доходу (npv)

- •Розмір ставки дисконтування

- •Трактування варіантів оцінки рівня ефективності проектів по npv

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •. Індекс прибутковості (pi)

- •. Відношення вигоди / витрати (b/c ratio)

- •. Внутрішня норма прибутковості (irr)

- •. Дисконтований період окупності (Рауback period − pbp)

- •. Співвідношення дисконтованих критеріїв ефективності проектів

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •12.1. Механізм фінансування проектів

- •12.2. Етапи фінансування проектів

- •12.3. Методи фінансування проектів

- •12.4. Традиційні джерела фінансування проектів.

- •12.5. Інноваційні механізми фінансування проектів

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •. Сутність альтернативних проектів та механізм їх порівняння

- •. Причини виникнення конфліктів між критеріями ефективності

- •1 Проект

- •2 Проект

- •. Порівняння проектів з різними обсягами грошових потоків

- •. Порівняння проектів з різними термінами грошових надходжень

- •. Порівняння проектів з різною довжиною життєвого циклу

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •Сутність проектних ризиків

- •. Види проектних ризиків

- •. Загальні принципи аналізу ризиків

- •. Ризик і втрати

- •. Методи аналізу проектних ризиків

- •14.6. Методи кількісної оцінки проектних ризиків

- •. Методи управління проектними ризиками

- •. Страхування проектних ризиків

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •15.1. Огляд програмних продуктів по інвестиційному моделюванню

- •15.2. Програмні продукти «дальнього зарубіжжя»

- •Ппп фірми «Альт-Інвест»

- •Автоматизація проектування підприємницьких проектів з допомогою |«Project Expert»

- •Інші зарубіжні програмні продукти по інвестиційному моделюванню

- •Автоматизація розрахунків показників ефективності альтернативних інвестиційних проектів з використанням учбової програми «Порівняння проектів»

- •Контрольні запитання:

- •Тестові завдання:

- •Задачі та ситуації

- •Література

. Порівняння проектів з різною довжиною життєвого циклу

В процесі аналізу підприємницьких проектів які є взаємовиключними, постійно доводиться вирішувати ще одну важливу проблему − порівняння проектів із різними термінами життя, тобто з різною довжиною життєвого циклу. У цьому контексті доцільно розглянути приклад.

Проект 1 Проект 2

Початкові інвестиції, дол. 70 000 85 000

Чиста притока (по роках), дол.:

1-й рік 28 000 35 000

2-й рік 33 000 30 000

3-й рік 38 000 25 000

4-й рік - 20 000

5-й рік - 15 000

6-й рік - 10 000

NPV, дол.; (q= 10%) 11 248 18 985

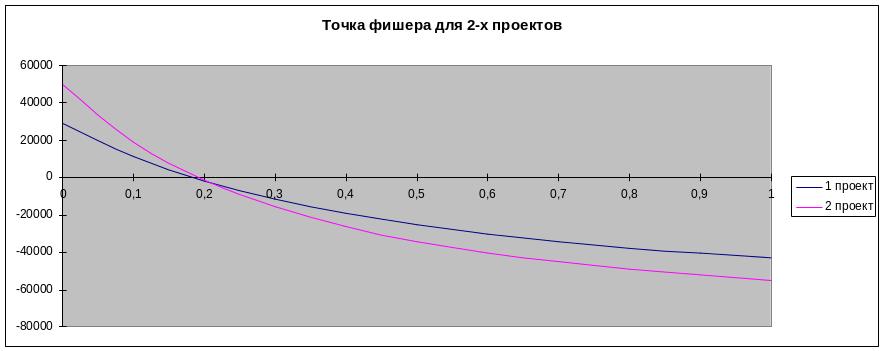

Для цього варіанту протиріччя виникає між періодом окупності та іншими показниками ефективності. На рис. 13.7 представлено криві ефективності цих проектів.

У розглянутому прикладі точка Фішера становить 20,4%. Це достатньо цікава для аналізу ситуація. Точка Фішера в даному варіанті більше, ніж IRR обох проектів (18,4% і 19,1%), це свідчить, що даний показник мало прийнятний для вибору проекту із альтернативних. У такому випадку проекти розглядаються у якості ануїтету від проведених капіталовкладень. Існує велика кількість видів ренти, тому вибір виду члена ренти як основи для розрахунку порівняльної ефективності залежить від інвестора.

Точка

Фішера для 2-х проектів

Рис. 13.7. Криві ефективності порівнюваних проектів 1 і 2

Проведений розрахунок NPV для кожного проекту може призвести до початкового висновку про необхідність із двох взаємовиключних проектів прийняти проект В. Насамперед відзначимо, що термін «продуктивності» проекту В на три роки більше і саме ця обставина призвела до перевищення його чистої приведеної цінності над NPV проекту А в нашому розрахунку.

Але ми не можемо не враховувати чинника альтернативності при ухваленні рішення: альтернативна вартість прийняття проекту В дорівнює вартості того чистого прибутку, що міг би принести відхилений нами проект А, якби працював в рівних із проектом В умовах, тобто протягом 6 років. На практиці частіше усього проводять порівняння в умовах рівності термінів життя взаємовиключних проектів (при цьому звичайно використовують найменше загальне кратне їхніх термінів життя). Тобто «подовжують короткий» проект до терміна життя «довгого» і навпаки. У нашому ж випадку добудуємо проект А його трирічним «продовженням». Проте виникає питання: які при цьому прийняти щорічні величини NPV?

Роздивимося результати розрахунку NPV проекту А в залежності від трьох можливих варіантів (варіант 1 - повне повторення вже наявного потоку з четвертого року; варіант 2 - щорічні значення узяті на рівні середніх за перші три роки; варіант 3 - щорічні значення узяті на рівні останнього третього року):

Приклад:

Варіант 1 Варіант 2 Варіант 3

Початкові інвестиції, дол. 70 000 70 000 70 000

Чисті надходження, дол.:

1-й рік 28 000 33 000 38 000

2-й рік 33 000 33 000 38 000

3-й рік 38 000 33 000 38 000

4-й рік 28 000 33 000 38 000

5-й рік 33 000 33 000 38 000

6-й рік 38 000 33 000 38 000

NPV 71 297 143 715 165 490

Як показує розрахунок, навіть мінімальне значення NPV проекту А більше NPV проекту В, що змінює наше початкове рішення і схиляє чашу ваг на користь проекту А. Але немає повної впевненості в об'єктивності рішення, тому що воно базувалося на прийнятій нами гіпотезі про щорічну величину чистого надходження, а це, як ми бачимо по поданим даним, дає значний розкид розрахункових значень NPV проекту.

Крім того, значне продовження терміна життя проекту (у нашому випадку в два рази) не може в реальності не призвести до збільшення початкових інвестицій, від чого ми абстрагувалися в даному найпростішому прикладі, але зобов'язані враховувати на практиці. Виникає також питання про розрахунок обсягу цих скоригованих початкових інвестицій. Таким чином, розглянутий прийом, звичайно, має право на існування, але не забезпечує повної об'єктивності прийнятого рішення.

Вільним від зазначеного недоліку є засіб ухвалення рішення на базі розрахунку ANPV (Annualized Net Present Value). Аннуітована чиста приведена цінність розраховується як частка від розподілу NPV даного проекту на значення аннуітету по числу років проекту і взятої для розрахунку NPV ставки відсотку:

NPV

ANPV = --------

а (t, q)

У нашому прикладі: для проекту 1 ANPV= 11248 / 2,487 =4523; для проекту 2 ANPV = 18986/4,355= 4359.

Звідси можна зробити висновок, що прийняти необхідно проект 1, для якого значення ANPV вище.

У такий спосіб вирішуються деякі можливі конфлікти між ранжируванням взаємовиключних проектів за різноманітними критеріями ефективності і мінімізуються можливі помилки при прийнятті інвестиційних рішень. Проте в ході оцінки ефективності інвестицій необхідно пам'ятати про можливість виникнення помилок і не покладатися на упорядкування проектів лише по одному критерію, тим більше що кожний з критеріїв підкреслює якийсь особливий аспект стану проекту отже у сукупності вони дають повну картину ефективності прийняття інвестиційних рішень.

Запропоновані методики вирішують деякі можливі конфлікти між ранжируванням взаємовиключних проектів за різними критеріями ефективності та мінімізують можливі помилки при ухваленні інвестиційних рішень. Проте, в ході оцінки ефективності інвестицій, необхідно пам'ятати про можливість виникнення помилок і не покладатись на впорядкування проектів лише за одним критерієм. Кожен з критеріїв підкреслює якийсь особливий аспект стану проекту, та в цілому вони надають достатньо повну картину ефективності ухвалення інвестиційних рішень.

Пакет програм «Порівняння проектів» розроблений в Одеському національному економічному університеті дозволяє швидко моделювати ситуацію для двох альтернативних проектів, при цьому моделі можуть динамічно змінюватися від змінних чинників ефективності (ставка дисконтування, рефінансування, обсяг інвестицій та ін.). Побудова подібних моделей без використовування ПЕОМ є надто трудомісткою задачею.