- •Мдк.03.02 «Оценка инвестиционных проектов в логистической системе» пм.03 «Оптимизация ресурсов организаций (подразделений), связанных с материальными и нематериальными потоками»

- •Оглавление

- •1. Инвестирование реального сектора экономики

- •1.1. Инвестиции: понятие, виды. Инвестиции как инструмент развития логистических систем

- •1.1.1. Понятие и сущность инвестиций и инвестирования

- •1.1.2. Инвестиции как инструмент развития логистических систем

- •1.2. Инвестиционная политика

- •1.2.1. Инвестиционная политика рф

- •1.2.2. Инвестиционная политика предприятия

- •1.2.3. Государственное регулирование инвестиций

- •1.2.4. Инвестиционный климат

- •1.3. Инвестиции в промышленной логистике, объекты производственных инвестиций. Инвестиции в основной капитал

- •1.3.1. Инвестиции рф в основной капитал

- •1.3.2. Инвестиции в производственно-логистические системы

- •2. Инвестиционный проект в логистике

- •2.1. Понятие инвестиционного процесса

- •2.2. Инвестиционные проекты и их классификация

- •2.2.1. Понятие инвестиционного проекта

- •2.2.2. Жизненный цикл инвестиционного проекта

- •2.3. Критерии коммерческой привлекательности инвестиционного проекта

- •2.3.1. Роль экономической оценки при выборе инвестиционных проектов

- •2.3.2. Основные понятия и виды эффективности проекта

- •2.3.3. Основные принципы оценки эффективности

- •2.3.4. Общая схема оценки эффективности инвестиционных проектов

- •2.3.5. Коммерческая оценка проекта

- •2.3.6. Социально-экономическая эффективность проекта

- •2.3.7. Бюджетная эффективность проекта

- •3. Оценки эффективности инвестиционных проектов развития производственно-логистических систеМ

- •3.1. Денежные потоки инвестиционного проекта

- •3.2. Стоимость денег во времени. Дисконтирование

- •3.3. Коэффициент дисконтирования. Норма дисконта

- •3.3.1. Момент приведения

- •3.3.2. Норма дисконта

- •3.4. Основные показатели эффективности инвестиционных проектов и методы их оценки

- •3.4.1. Классификация показателей эффективности ип

- •3.4.2. Простые методы оценки инвестиций

- •3.4.3. Показатели эффективности инвестиционных проектов, определяемые на основании использования концепции дисконтирования

- •3.4.3.1. Чистая текущая стоимость

- •3.4.3.2. Внутренняя норма прибыли инвестиций (irr)

- •3.4.3.3. Индекс доходности дисконтированных инвестиций

- •3.4.3.4. Срок окупаемости инвестиций с учетом дисконтирования

- •4. Управление портфельными инвестициями в системах логистики

- •4.1. Инвестиционный портфель: понятие, типы и цели формирования Цели и задачи управления портфелем ценных бумаг

- •4.2. Классификация инвестиционных портфелей

- •4.3. Управление портфелем

- •4.4. Эффективные портфели. Оценка эффективности портфеля ценных бумаг

- •Список источников информации

2. Инвестиционный проект в логистике

2.1. Понятие инвестиционного процесса

Инвестиционный процесс представляет собой последовательность этапов, действий и операций по осуществлению инвестиционной деятельности.

Инвестиционный процесс – уникальный для определенной инвестиционной среды процесс приобщения инвестора к объекту инвестиций, осуществляемый для получения дохода через инвестирование.

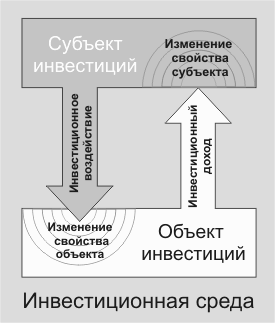

Рис.2. Инвестиционная среда

Инвестиционный процесс как система включает:

Инвестора как субъекта.

Объект инвестиций.

Взаимодействие между объектом и субъектом – инвестирование в интересах получения инвестиционного дохода.

Инвестиционную среду – среду, в которой происходит взаимодействие объекта и субъекта.

Инвестиционный процесс не существует самостоятельно, а постоянно включен в определенное пространство. Он рассматривается во взаимосвязи с другими системами.

В условиях специализации недостаточность собственных ресурсов заставляет субъект искать объект, основные характеристики которого позволяют восполнить существующий ресурсный дефицит. Потребность в инвестициях возникает в ситуации, когда потенциал найденного объекта не в полной мере удовлетворяет требуемым критериям и появляется необходимость внешнего участия для стимулирования развития.

Возможность осуществления инвестиционного процесса формируется в ситуации, когда субъект обладает ресурсами, достаточными для того, чтобы оказать необходимое воздействие на объект инвестиционного процесса.

В процессе осуществления вложения инвестор устанавливает взаимодействие с конкретным объектом, в результате чего становится его участником.

Итогом инвестиционного процесса являются изменения субъекта и объекта.

Инвестиционные процессы позволяют сформировать и поддерживать искусственную цепную реакцию существования и развития связанных сфер, выступая катализатором развития общества.

Конкретное протекание инвестиционного процесса зависит от объекта инвестирования.

В первую очередь речь идет о реальных и финансовых инвестициях. Лица, предоставляющие денежные ресурсы, могут передавать их потребителям через финансовые институты или финансовый рынок либо напрямую. Финансовые институты могут участвовать в работе финансовых рынков, как на стороне спроса, так и на стороне предложения.

В качестве основных этапов инвестиционного процесса можно выделить:

Принятие решения об инвестировании.

Осуществление и эксплуатация инвестиций.

Первый этап принято подразделять на ряд самостоятельных фаз, которые характерны для осуществления как реальных, так и финансовых инвестиций. Количество этих фаз может быть различным, однако к наиболее типовым можно отнести следующие:

формирование целей инвестирования;

определение направлений инвестирования;

выбор конкретных объектов инвестирования

Основными признаками инвестиционной деятельности, определяющими подходы к ее анализу, являются:

Необратимость, связанная с временной потерей потребительской ценности капитала (например, ликвидности).

Ожидание увеличения исходного уровня благосостояния.

Неопределенность, связанная с отнесением результатов на относительно долгосрочную перспективу.