- •Понятие рынка ценных бумаг, его место в системе финансовых рынков

- •2.Функции и виды рынка ценных бумаг

- •Рцб классифицируется :

- •4.Западная и российская модели рцб

- •5.История появления ценных бумаг в России и за рубежом

- •6.Состояние и тенденции развития современного мирового рцб и рцб России

- •7. Понятие и свойства ценных бумаг. Основные виды ценных бумаг

- •10.Общая характеристика облигаций, их виды, расчёт доходности

- •11. Государственные и муниципальные ценные бумаги: виды и целевое назначение

- •12. Общая характеристика и виды векселей, банковских сертификатов и чеков.

- •14. Сущность вторичных ценных бумаг: фондовые варранты и подписные права.

- •15. Секьюритизация: назначение и виды

- •16. Сущность, виды и назначение депозитарных расписок

- •2. Виды депозитарных расписок

- •17. Понятие и основные виды форвардных контрактов

- •18. Функциональное назначение и виды фьючерсных контрактов

- •19. Функциональное назначение и виды опционных контрактов

- •20. Понятие и основные виды свопов

- •21. Понятие и основные виды спредов

- •22. Международные ценные бумаги: евроноты, еврооблигации, евроакции

- •23. Фундаментальный анализ на рцб.

- •Технический анализ рцб

- •Листинг и делистинг.

- •Организация торгов на фондовой бирже.

- •Хеджирование и его виды

- •Котировка ценных бумаг, типы заявок на фондовой бирже

- •Внебиржевые фондовые рынки. Уличный рынок ценных бумаг и характеристика его деятельности.

- •Первичный рынок ценных бумаг и его характеристика. Понятие и виды эмиссии. Особенности ipo.

- •Вторичный рынок ценных бумаг его характеристика. Сущность обращения ценных бумаг.

- •Организация, порядок и процедура эмиссии ценных бумаг

- •Внутренний учёт ценных бумаг в брокерской фирме

- •Брокерское обслуживание клиентов и виды клиентских приказов

- •Место, роль и особенности деятельности банков на рцб

- •Место, роль и особенности деятельности страховых компаний и пенсионных фондов на рцб

- •Место, роль и особенности деятельности инвестиционных компаний, пиФов на рцб

- •Биржевые индексы и их характеристика

- •Понятие, цели и принципы регулирования рцб.

- •Налогообложение на рцб

2. Виды депозитарных расписок

Депозитарные расписки делятся на два вида: неспонсируемые и спонсируемые.

Неспонсируемые ADR (non-sponsored ADR) выпускаются по инициативе крупного акционера или группы акционеров, владеющих значительным числом акций компании. Их выпуск никак не может контролироваться эмитентом. Основное преимущество выпуска неспонсируемых депозитарных расписок заключается в том, что требования Комиссии США по ценным бумагам и биржам (SEC) к ценным бумагам, против которых выпускаются эти расписки, заключаются лишь в представлении ей пакета документов, подтверждающих полное соответствие деятельности компании-эмитента и ее ценных бумаг (акций и облигаций) законодательству страны эмитента. Недостатком неспонсируемых ADR является то, что торговать ими можно только на внебиржевом рынке: неспонсируемые ADR не допускаются к торговле на бирже и в системе NASDAQ. Поэтому котировки неспонсируемых депозитарных расписок носят информационно-справочный характер. В результате купля-продажа данных расписок осуществляется при личной встрече, по телефону или при помощи средств электронной связи.

В последние годы наметилась твердая тенденция к снижению числа программ выпуска неспонсируемых расписок и роста спонсируемых ADR.

Спонсируемые ADR (sponsored ADR) выпускаются по инициативе эмитента. Они могут быть выпущены только одним депозитарным банком, подписание специального договора с которым является обязательным условием регистрации в SEC.

Спонсируемые ADR выпускаются четырех уровней: первого, второго, третьего и четвертого. Следует отметить, что первые два выпускаются на уже существующие на вторичном рынке акции, а выпуск ADR третьего и четвертого уровней предполагается за счет новой эмиссии.

17. Понятие и основные виды форвардных контрактов

Форвардный контракт — договор купли-продажи (поставки) какого-

либо актива через определенный срок в будущем, все условия которого

оговариваются сторонами сделки в момент его заключения. Виды форвардов

Форвардный контракт может быть расчетным или поставочным:

-Расчетный (беспоставочный) форвардный контракт (NDF) не заканчивается поставкой базового актива.

-Поставочный форвардный контракт (DF) заканчивается поставкой базового актива и полной оплатой на условиях сделки (договоренности).

Срочная внебиржевая сделка (сделка с отсроченными обязательствами) является поставочным форвардом.

Форвардный контракт с открытой датой — форвард, по которому не определена дата расчетов (дата исполнения).

Форвардная цена актива — текущая цена форвардов на соответствующий актив.Устанавливается в момент заключения форварда. Расчёты между сторонами по форварду происходят по этой цене.

18. Функциональное назначение и виды фьючерсных контрактов

Фьючерсный контракт - это обязательство покупателя приобрести, а продавца продать какой-либо биржевой товар в определённый срок в будущем по фиксированной цене, оговорённой в день заключения договоренности. Согласно фьючерсному договору продавец принимает обязательства осуществить поставку биржевого товара в установленный срок, а покупатель обязуется оплатить этот продукт по заранее оговоренной цене и принять его.

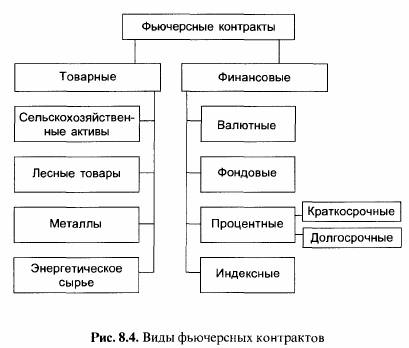

Фьючерсные контракты делятся на два класса: товарные и финансовые

фьючерсы.

Товарные фьючерсы классифицируются по следующим группам биржевых

товаров:

а) сельскохозяйственное сырье и полуфабрикаты — зерно, скот, мясо,

растительное масло, семена и т.п.;

б) лес и пиломатериалы;

в) цветные и драгоценные металлы — алюминий, медь, свинец, цинк,

никель, олово, золото, серебро, платина, палладий;

г) нефтегазовое сырье - нефть, газ, бензин, мазут и др.

Товарные фьючерсы оставались главным видом фьючерсных контрактов

до начала 70-х годов. В 1972 г. появились финансовые фьючерсы

как результат резкого увеличения нестабильности всех основных

финансовых инструментов (валютных курсов, процентных ставок и т.п.).

Финансовые фьючерсы делятся па четыре основные группы: валютные,

фондовые, процентные и индексные.

Валютные фьючерсы — фьючерсные контракты купли-продажи какой-

либо конвертируемой валюты. Они аналогичны валютным форвардам

и отличаются от последних местом заключения (на биржах), уровнем

стандартизации (полная) и механизмом их гарантирования (механизм

маржевых сборов).

Фондовые фьючерсы - - это фьючерсные контракты купли-продажи

некоторых видов акций. Широкого распространения не имеют.

Процентные фьючерсы — это фьючерсные контракты на изменение процентных

ставок и на куплю-продажу долгосрочных облигаций. Первые есть

краткосрочные процентные фьючерсы, а вторые — долгосрочные.

Индексные фьючерсы — это фьючерсные контракты на изменение

значений индексов фондового рынка.

В целом классификация фьючерсных контрактов представлена на

Схеме