- •Вопрос 1. Возникновение и развитие налогообложения

- •Вопрос 2. Государство и налоги. Роль налогов в развитии общества.

- •Роль налогов в формировании финансов государства

- •Вопрос 3.Конституционная обязанность граждан России по уплате налогов.

- •Вопрос 4. Налоги и другие виды государственных доходов.

- •Вопрос 5. Законодательная основа рф в налогообложении.

- •Вопрос 6. Структура налогового законодательства рф.

- •Вопрос 7. Действие актов налогового законодательства во времени.

- •Вопрос 8. Порядок внесения изменений в законодательство о налогах и сборах.

- •Вопрос 9. Принципы построения налоговых систем

- •Вопрос 10. Система налогов и сборов в Российской Федерации.

- •Вопрос 11. Развитие налоговых систем в странах Европы и сша.

- •Вопрос 13. Полномочия Федерации и субъектов Федерации по определению и установлению региональных налогов.

- •Глава 28. Транспортный налог.

- •Вопрос 14. Ответственность за нарушение налогового законодательства.

- •Вопрос 15. Уголовная ответственность за уклонение от налогов и незаконное предпринимательство.

- •Вопрос 17. Классификация налогов

- •Вопрос 19. Порядок исчисления налога

- •Вопрос 24. Дж.Стиглиц и его взгляды на проблемы налогового бремени, налогообложения капитала, оптимального налогообложения.

- •Вопрос 28. Налоговая нагрузка / Налоговое бремя

- •Понятие налогового бремени, налоговый гнет. Коэффициент эластичности налогов

- •Вопрос 29. Сущность и механизм налогового администрирования.

- •Вопрос 30. Формы налогового администрирования.

- •Формы и методы налогового администрирования

- •Вопрос 31. Учет и контроль в системе налогового администрирования.

- •Вопрос 32. Государственные органы рф, осуществляющие налоговое администрирование.

- •Вопрос 33. Федеральная налоговая служба рф: структура, основные функции и полномочия.

- •Вопрос 34. Основные задачи, типовая структура и функции территориальных налоговых инспекций (по району, городу) фнс рф.

- •Осуществляет контроль и надзор за:

- •Осуществляет:

- •Регистрирует в установленном порядке:

- •Ведет в установленном порядке:

- •Вопрос 35. Права, обязанности и ответственность налоговых органов.

- •Вопрос 36. Формирование учетно-аналитической информации в системе налогового администрирования.

- •Вопрос 37. Организация работы налоговых органов по учету организаций и физических лиц.

- •Вопрос 38. Особенности постановки на учет крупнейших налогоплательщиков.

- •I. Показатели финансово-экономической деятельности

- •II. Взаимозависимость между организациями

- •Вопрос 39. Порядок присвоения и условия применения идентификационного номера налогоплательщика (инн).

- •Вопрос 40. Понятие и назначение налоговой декларации, порядок организации их приема и обработки в налоговых органах.

- •Вопрос 41. Регламент организации работы налоговых органов с налогоплательщиками.

- •Вопрос 42. Налоговое обязательство и его исполнение.

- •Вопрос 43. Назначение и виды налоговых проверок в системе налогового администрирования.

- •Вопрос 47. Организация налогового администрирования в системе налогообложения доходов физических лиц.

- •Вопрос 48. Особенности налогового администрирования федеральных налогов и сборов.

- •2) Акцизы.

- •3) Ндфл.

- •5) Налог на прибыль организаций.

- •6) Ндпи.

- •7) Водный налог.

- •8) Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

- •9) Государственная пошлина.

- •2. Налог на прибыль:

- •3. Акцизы:

- •4. Ндфл:

- •6. Ндпи:

- •49. Организация и содержание налогового администрирования региональных налогов.

- •Вопрос 50. Особенности налогового администрирования местных налогов и специальных налоговых режимов.

- •Вопрос 51. Оценка эффективности работы налоговых органов.

- •Вопрос 52. Виды региональных и местных налогов и сборов с организаций и их место и роль в налоговой системе рф.

- •Вопрос 53. Таможенные платежи: пошлина, сборы.

- •Вопрос 56. Налог на добавленную стоимость.

- •2. Налогообложение производится по налоговой ставке 10 процентов при реализации:

- •Вопрос 55. Акцизы

- •Вопрос 56. Налог на прибыль организаций.

- •287.Сроки и порядок уплаты налога и налога в виде авансовых платежей

- •Вопрос 57. Налог на доходы физических лиц

- •Вопрос 59. Единый налог на вмененный доход для определенных видов деятельности

- •Вопрос 60. Земельный налог.

- •(Введен фз от 29.11.2004 n 141-фз)

- •Вопрос 61. Налог на добычу полезных ископаемых

- •Вопрос 62. Транспортный налог

- •Глава 28. Транспортный налог

- •Вопрос 63. Налог на игорный бизнес

- •Вопрос 64. Единый сельскохозяйственный налог

- •Вопрос 65. Водный налог и его применение

- •Вопрос 66. Сборы за пользование объектами животного мира и пользование объектами водных биологических ресурсов

- •Вопрос 67. Упрощенная система налогообложения субъектов малого предпринимательства

- •6 %, Если объектом налогообложения являются доходы,

- •15%, Если объектом налогообложения являются доходы, уменьшенные на величину расходов.

- •Вопрос 68. Государственная пошлина.

- •3. Государственная пошлина не уплачивается в следующих случаях:

- •1. Уплаченная государственная пошлина подлежит возврату частично или полностью в случае:

- •Вопрос 69. Таможенные платежи: пошлина, сборы.

- •1. Понятие и виды таможенных платежей.

- •1.1. Характеристика таможенной пошлины.

- •1. 2. Особенности взимания налога на добавленную стоимость

- •1. 3. Уплата акциза во внешней торговле

- •Вопрос 73. Способы обеспечения обязанностей по уплате налогов (сборов)

- •Вопрос 71. Налогообложение физических лиц и его социально-экономическая сущность в условиях рыночной экономики.

- •Вопрос 72. Налоговое планирование: принципы и функции

- •2 Этапа:

- •Вопрос 73. Налоговый учет и учетная политика предприятия как основа налогового планирования.

- •Вопрос 74. Цели и задачи налогового консультирования.

- •8) Международные и внутригосударственные договоры

- •Вопрос 75. Этапы процесса налогового консультирования.

- •Вопрос 76. Нормативно-правовое регулирование налогового администрирования.

- •1. Специальное законодательство.

- •4.Нормы международного права и международные договоры Российской Федерации.

- •Вопрос 77. Субъекты налоговых правоотношений в системе налогового администрирования.

- •Вопрос 78. Планирование в системе налогового администрирования.

Вопрос 43. Назначение и виды налоговых проверок в системе налогового администрирования.

Камеральные и выездные налоговые проверки как основные формы проведения налогового контроля. Встречные налоговые проверки.

Среди форм налогового контроля, перечисленных в статье 82 НК РФ, первыми названы налоговые проверки.

Налоговая проверка - это процессуальное действие налогового органа по контролю за правильностью исчисления, своевременностью и полнотой уплаты (перечисления) налогов (сборов). Оно осуществляется путем сопоставления фактических данных, полученных в результате налогового контроля, с данными налоговых деклараций, представленных в налоговые органы.

Право на проведение налоговых проверок предоставлено налоговым органам статьей 31 НК РФ и регламентировано главой 14 "Налоговый контроль".

С введением в действие НК РФ налоговые органы не утратили прав на проведение иных (неналоговых) проверок. Так, в соответствии с Законом РФ от 18 июня 1993 г. N 5215-1 " О применении контрольно-кассовых машин при осуществлении денежных расчетов с населением" налоговые органы проводят проверки по применению ККМ; в соответствии с Федеральным Законом от 22 ноября 1995 г. N171-ФЗ "О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции" - проверка производства и оборота алкогольной продукции и т.д.

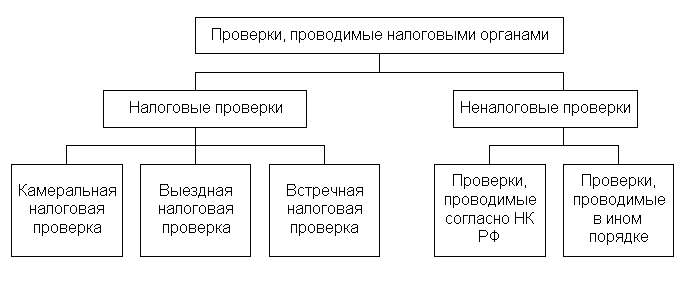

Объем правомочий налоговых органов и существующих ограничений на проведение тех или иных процессуальных действий (доступ на территорию или в помещение, осмотр, истребование документов, выемка (изъятие) документов и предметов, инвентаризация, экспертиза и др.) напрямую зависит от вида проводимой проверки. Виды проверок представлены на рисунке 1.

Рисунок 1

Рассмотрим, какие же проверки могут проводить налоговые органы. Проверки, проводимые налоговыми органами, можно классифицировать по различным основаниям.

В зависимости от объема проверяемой документации и места проведения налоговой проверки они делятся на камеральные и выездные.

Камеральная проверка - это проверка представленных налогоплательщиком налоговых деклараций и иных документов, служащих основанием для исчисления и уплаты налогов, а также проверка других имеющихся у налогового органа документов о деятельности налогоплательщика, проводимая по месту нахождения налогового органа.

В настоящее время камеральные проверки остаются существенным фактором пополнения бюджета. Обнаруженные в ходе камеральных проверок ошибки в самих налоговых декларациях, в обосновании льгот дают существенную прибавку в платежах в бюджет.

Камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов, служащих основанием для исчисления и уплаты налога, если законодательством о налогах и сборах не предусмотрены иные сроки. Целью камеральной проверки является контроль за соблюдением налогоплательщиками законодательных и иных нормативных правовых актов о налогах и сборах, выявление и предотвращение налоговых правонарушений, взыскание сумм неуплаченных (не полностью уплаченных) налогов и соответствующих пени, возбуждение при наличии оснований процедуры взыскания в установленном порядке налоговых санкций, а также подготовка необходимой информации для обеспечения рационального отбора налогоплательщиков для проведения выездных налоговых проверок.

Под выездной налоговой проверкой понимается комплекс действий по проверке первичных учетных и иных бухгалтерских документов налогоплательщика, регистров бухгалтерского учета, бухгалтерской отчетности и налоговых деклараций, хозяйственных и иных договоров, актов о выполнении договорных обязательств, внутренних приказов, распоряжений, протоколов, любых других документов; по осмотру (обследованию) различных предметов, любых используемых налогоплательщиком для извлечения доходов либо связанных с содержанием объектов налогообложения производственных, складских, торговых и иных помещений и территорий; по проведению инвентаризации принадлежащего налогоплательщику имущества; а также других действий налоговых органов (их должностных лиц), осуществляемых по месту нахождения налогоплательщика (месту его деятельности, месту расположения объекта налогообложения) и в иных местах вне места нахождения налогового органа.

Впервые термин "Выездная налоговая проверка" введен в обиход контрольной работы Налоговым кодексом Российской Федерации. Ранее проверки, проводимые с выходом к налогоплательщику, назывались документальными. Однако, разница между понятиями "выездная" и "документальная" проверки отнюдь не терминологическая. Существует распространенное мнение, что выездная налоговая проверка и документальная проверки это одно и то же. Однако, на самом деле, это отнюдь не тождественные понятия. Так, выездная налоговая проверка - это проверка, проводимая, как правило, в помещении налогоплательщика. Документальная же проверка - это проверка, охватывающая первичную бухгалтерскую документацию и учетные регистры налогоплательщика. При этом ни один законодательный акт не уточняет место проведение такой проверки.

Основными участниками, выездной налоговой проверки являются проверяемая организация или индивидуальные предприниматели и налоговый орган (его должностные лица). Однако с выездными проверками могут быть сопряжены действия и других лиц, например, экспертов, переводчиков, но такие действия, как правило, бывают обусловлены инициативой налогового органа.

Цель выездной налоговой проверки практически такая же, как и камеральной: осуществление контроля за правильностью исчисления, полнотой и своевременностью внесения в бюджет налогов и сборов, за соблюдением законодательства о налогах и сборах, взыскание недоимок по налогам и пени, привлечение виновных лиц к ответственности за совершение налоговых правонарушений, предупреждение таких правонарушений. Однако они достигаются другими, специфическими именно для выездных проверок средствами. Например, выемка документов и предметов в рамках налогового контроля может быть осуществлена только при проведении выездной проверки.

Выездной налоговой проверкой могут быть охвачены только три календарных года деятельности налогоплательщика непосредственно предшествовавшие году проведения проверки. Налоговый орган не вправе проводить в течение одного календарного года две выездные проверки и более по одним и тем же налогам за один и тот же период. Срок проведения - не более двух месяцев; в исключительных случаях вышестоящий налоговый орган может увеличить продолжительность налоговой проверки до трех месяцев.

Срок проведения выездной проверки включает время фактического нахождения проверяющих на территории проверяемого предприятия. Однако в указанный срок не засчитываются периоды между вручением налогоплательщику требования о представлении документов и предоставлением им запрашиваемых при проведении проверки документов.

В ходе выездной проверки может возникнуть необходимость проведения осмотра помещений и территорий, используемых для извлечения дохода либо связанных с содержанием объектов налогообложения, в проведении инвентаризации имущества, производстве выемки документов и предметов и др. В ряде случаев, предусмотренных Кодексом, при проведении контрольных действий должны составляться протоколы.

Основанием для проведения выездной налоговой проверки является соответствующее решение руководителя налогового органа (его заместителя) или постановление руководителя (его заместителя) вышестоящего налогового органа о проведении выездной проверки в порядке контроля за деятельностью налогового органа. Порядок вынесения настоящего решения (постановления) вышестоящего налогового органа о проведении выездной проверки, а также требование к форме этих документов регламентировано приказом Министра Российской Федерации по налогам и сборам от 08.10.99. © АП-3-16/318 "Об утверждении Порядка назначения выездных налоговых проверок".

Статья 87 НК РФ предусматривает возможность проведения таких налоговых проверок, как встречные.

Встречная проверка - это сопоставление разных экземпляров одного и того же документа. Исходя из сущности метода, его можно применять лишь по документам, которые оформляется не в одном, а в нескольких экземплярах. К их числу относятся документы, которыми оформляются поступление или отпуск материальных ценностей (накладные, счета-фактуры и т.д.). Экземпляры документов находятся либо в различных организациях, либо в разных структурных подразделениях предприятия. При условии правильного отражения хозяйственной деятельности, разные экземпляры документа имеют одно и то же содержание. В иных случаях документы оформляются лишь в одном экземпляре, либо имеют различное содержание. При сопоставлении документов могут не совпадать: количество товара, единица измерения, цена товара и пр. Отсутствие экземпляра документа может быть признаком не документирования факта хозяйственной деятельности, и как следствие - сокрытия доходов.

На практике встречная проверка является частью проводимой камеральной или выездной налоговой проверки. Полученные в результате встречной проверки данные включаются в основной акт выездной или камеральной проверки (отражаются в вынесенном Постановлении о привлечении к налоговой ответственности). На основании этих данных делается основной вывод о проведенной проверке.

По объему проверяемых вопросов налоговые проверки делятся на комплексные, тематические и целевые.

Комплексная проверка - это проверка финансово-хозяйственной деятельности организации за определенный период времени по всем вопросам соблюдения налогового законодательства. В настоящее время частота проведения комплексных проверок не установлена. При наличии у налогового органа оснований предполагать, что учет и уплата налогов (сборов) ведутся с нарушениями, комплексные проверки проводятся не реже одного раза в три года (срок давности по проверяемому периоду). Налогоплательщики, имеющие положительную репутацию, могут не подвергаться комплексной налоговой проверке вообще.

После введения в силу НК РФ практически все выездные налоговые проверки осуществляются в виде комплексных. Сюда можно включить такие вопросы как, правильность исчисления и перечисления налогов (сборов) налогоплательщиком, выполнения функций налогового агента; правильность списания со счетов налогоплательщиков сумм налогов и санкций; открытия счетов налогоплательщикам (при проверке банков); применения ККМ; порядка реализации алкогольной продукции и др. Только выездная налоговая проверка позволяет использовать весь спектр прав, предоставленных налоговым органам.

Тематическая проверка - это проверка отдельных вопросов финансово-хозяйственной деятельности организации (например, проверка правильности исчисления и уплаты налога на прибыль, НДС, налога на имущество, других налогов). Такие проверки проводятся по мере необходимости, определяемой руководителем налогового органа.

Тематическая проверка проводится или как элемент комплексной проверки, или как отдельная проверка по установленным фактам нарушения законодательства на основании текущего налогового наблюдения. Соответственно ее результаты оформляются либо отдельным актом, либо отражаются в акте комплексной проверки. Если возникает необходимость в проведении на основе тематической проверки комплексной проверки, должно быть принято дополнительное решение, расширяющее круг проверяемых вопросов.

Целевая проверка - это проверка соблюдения налогового законодательства по определенному направлению или финансово-хозяйственным операциям организации. Такие проверки проводятся по вопросам взаиморасчетов с поставщиками и покупателями продукции (услуг), по экспортно-импортным операциям, по определенной сделке, по размещению временно свободных денежных средств, правильности применения льгот и по любым иным финансово-хозяйственным операциям. Результаты целевой проверки используются при комплексной или тематической проверке и оформляются либо в актах этих проверок, либо как отдельные приложения. Возможно проведение целевых проверок и как самостоятельных. Однако в этом случае возникает опасность неполной проверки отдельных вопросов соблюдения налогового законодательства.

По способу организации налоговые проверки делятся на плановые и внезапные.

Внезапная проверка - это разновидность выездной налоговой проверки, проводимой без предварительного уведомления налогоплательщика (в отличие от плановой проверки).

Выездная проверка проводится непосредственно на месте осуществления хозяйственной деятельности (месте хранения документов) налогоплательщиком. Основанием для ее проведения является решение руководителя (заместителя руководителя налогового органа), принимаемое при получении информации или предположения о нарушении налогоплательщиком законодательства.

Цель внезапной проверки - установить факт совершения правонарушения, который может быть сокрыт при проведении обычных проверок. Внезапные проверки проводятся не часто. В то же время многие неналоговые проверки, допустим, проверки применения ККМ, в большинстве случаев проводятся как внезапные.

HК РФ предусматривает также возможность проведения контрольных и повторных проверок.

Цель контрольной проверки - установить факт некачественного проведения ранее проведенной проверки должностными лицами налоговых органов. До 1 января 1999 года контрольные проверки проводились другими сотрудниками того же налогового органа либо сотрудниками вышестоящего налогового органа, или же органами налоговой полиции. С 1 января 1999 года контрольные проверки могут проводиться только вышестоящим налоговым органом в порядке контроля за деятельностью нижестоящего органа. Результаты их проведения отражаются как на налогоплательщике, так и на проверяемых работниках налоговых органов. Так, если будут установлены факты нарушения законодательства проверяемым налогоплательщиком, к нему будут применены соответствующие санкции. Если же нарушения были допущены должностными лицами налоговых органов, то такие лица должны быть привлечены к дисциплинарной (уголовной) ответственности.

Повторная проверка - это проверка по тем же видам налогов и по тем же налоговым периодам, по которым проводилась предыдущая проверка. В НК РФ предусмотрены ограничения на проведение повторных налоговых проверок. Так, согласно статье 87 НК РФ, запрещается проведение повторных выездных налоговых проверок по одним и тем же налогам, подлежащим уплате или уплаченным налогоплательщиком (плательщиком сбора) за уже проверенный налоговый период. В настоящее время повторные выездные налоговые проверки проводятся, как правило, в виде контрольных проверок.

По объему проверяемых документов проверки делятся на:

сплошные (когда проводится проверка всех документов организации, без пропусков и предположений об отсутствии нарушений);

выборочные (когда проверяется только часть документации).

Сплошные проверки чаще всего проводятся в небольших организациях либо в организациях, где необходимо восстановить учет ( при его отсутствии или уничтожении первичных документов).

Выборочная проверка может перерасти в сплошную в случае установления в проверяемой выборке нарушений, которые могут быть присущи всему массиву документации организации.

Вопрос №44. Организация, контроль и методика проведения выездных налоговых проверок (ВНП).

Этапы планирования и подготовки выездных налоговых проверок и их характеристика. План проведения выездных налоговых проверок и его корректировка. Предпроверочный анализ данных о налогоплательщиках. Процедура проведения выездной налоговой проверки.

Налоговые проверки проводятся в отношении налогоплательщиков сборов (организаций, индивидуальных предпринимателей, физических лиц, не являющихся индивидуальными предпринимателями), а также налоговых агентов, которыми являются организации, индивидуальные предприниматели.

Целью налоговых проверок является контроль за соблюдением налогоплательщиков, плательщиков сборов или налоговым агентом законодательства о налогах и сборах.

Выездная налоговая проверка (ст.89 НК РФ) представляет собой более развернутую и подробную форму налогового контроля; проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа. Если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, она может проводиться по месту нахождения налогового органа.

Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации или по месту жительства физического лица. Решение о проведении проверки организации – крупнейшего налогоплательщика, принимает налоговый орган, осуществивший постановку этой организации на учёт в качестве крупнейшего налогоплательщика.

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

Полное и сокращенное наименование либо фамилию, имя отчество налогоплательщика;

Предмет проверки, т.е. налоги, правильность исчисления и уплаты которых подлежит проверке;

Периоды, за которые проводится проверка;

Должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

Составными частями (этапами) процесса планирования и подготовки выездных налоговых проверок являются следующие процедуры:

1) формирование информационных ресурсов о налогоплательщиках;

2) анализ результатов камеральной проверки налоговых декларации (расчетов) и иных документов, служащих основанием для исчисления и уплаты налогов, сборов и других обязательных платежей (далее - налоговая отчетность);

3) анализ налоговой и бухгалтерской отчетности, проводимый в рамках камеральной налоговой проверки;

4)анализ основных финансовых показателей деятельности налогоплательщиков по отраслевому принципу;

5) выбор объектов проверки;

6) подготовка и составление перечня вопросов проверки по видам налогов (сборов и других обязательных платежей), обязанность уплаты которых возложена на данного налогоплательщика (комплексная проверка) или же одному или отдельным видам налогов (сборов и других обязательных платежей) (тематическая проверка) и периодам их проверки;

предварительная подготовка предложений о предполагаемых затратах времени на проведение выездной налоговой проверки, включенной в план

проведения выездных налоговых проверок, о количестве специалистов налоговых органов, необходимых для проведения выездной налоговой проверки, необходимости привлечения к проверке правоохранительных органов;

7) подготовка и утверждение плана выездных налоговых проверок на предстоящий квартал и контроль за его выполнением.

В целях целенаправленного отбора налогоплательщиков для проведения выездных налоговых проверок налоговые органы используют информационные ресурсы ФНС России (внутренние источники), а также информацию, получаемую из внешних источников.

К информации из внутренних источников относится информация о налогоплательщиках, полученная налоговыми органами самостоятельно в процессе выполнения ими контрольных функций, в частности, информационные ресурсы:

1) по учету налогоплательщиков;

2) по бухгалтерской и налоговой отчетности юридических и физических лиц;

3) по камеральным и выездным налоговым проверкам;

4) по контрольно-кассовым машинам;

К информации из внешних источников относится информация о налогоплательщиках, полученная налоговыми органами в соответствии с

действующим законодательством или на основании соглашений по обмену информацией с контролирующими и правоохранительными органами, органами государственной власти и местного самоуправления, а также иная информация.

ВНП в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

Предметом ВНП является правильность исчисления и своевременность уплаты налогов.

В рамках ВНП может быть проверен период, не превышающий трёх календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

Налоговые органы не вправе проводить:

Две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период;

В отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года, за исключением случаев принятия решения руководителем федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о необходимости проведения ВНП налогоплательщика сверх указанного ограничения.

ВНП не может продолжаться боле 2 месяца. Указанный срок может быть продлен до 4 месяцев, а в исключительных случаях – до 6 месяцев.

Срок проведения ВНП исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

Руководитель (заместитель руководителя) НО вправе приостановить проведение ВНП:

Для истребования документов (информации) – ст.93 НК РФ;

Получения информации от иностранных государственных органов в рамках международных договоров РФ;

Проведения экспертиз – ст.95 НК РФ;

Перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Приостановление проведения ВНП допускается не более одного раза по каждому лицу, у которого истребуются документы.

Приостановление и возобновление проведения ВНП оформляются соответствующим решением руководителя (зам. руководителя) НО, проводящего указанную проверку.

Общий срок приостановления проведения ВНП не может превышать 6 месяцев.

Налогоплательщик обязан обеспечить должностным лицам налоговых органов, проводящим ВНП, возможность ознакомиться с документами, связанными с исчислением и уплатой налогов. В соответствии со ст.93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы посредством вручения этому лицу требования о представлении документов. При этом истребуемые документы представляются в виде заверенных проверяемым лицом копий.

Копии документов организации заверяются подписью её руководителя или иного уполномоченного лица и печатью организации, если иное не предусмотрено законодательством РФ. В данном случае не допускается требование нотариального удостоверения копий документов, если иное не предусмотрено законодательством РФ. В случае необходимости налоговый орган вправе ознакомиться с подлинниками документов. Документы, истребованные в ходе налоговой проверки, представляются в течение 10 дней со дня вручения соответствующего требования.

В случае если проверяемое лицо не имеет возможности представить истребуемые документы в течение 10 дней, оно в течение дня, следующего за днем получения требования о представлении документов, письменно уведомляет налоговый орган о невозможности представления в указанный срок документов с указанием причин и о сроке, в течение которого проверяемое лицо может представить истребуемые документы.

В течение двух дней со дня получения такого уведомления руководитель налогового органа вправе на основании этого уведомления продлить срок представления документов или отказать в продлении срока.

В случае такого отказа или непредставления указанных документов в установленный срок должностное лицо НО, проводящее налоговую проверку, производит выемку необходимых документов в порядке ,предусмотренном ст.94 НК РФ, в которой говорится, что выемка документов и предметов производится на основании мотивированного постановления должностного лица НО, осуществляющего ВНП. Выемка документов и предметов производится в присутствии понятых и лиц, у которых производится выемка документов и предметов, в необходимых случая приглашается специалист. Должностное лицо предлагает лицу, у которого изымают документы и предметы, добровольно выдать их, а в случае отказа производит выемку принудительно.

Не подлежат изъятию документы и предметы, не имеющие отношения к предмету налоговой проверки. О производстве выемки, изъятия документов и предметов составляется соответствующий протокол.

Повторной выездной налоговой проверкой налогоплательщика признаётся выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки и по тем же налогам и за тот же период.

При проведении повторной ВНП может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении повторной ВНП.

Повторная ВНП налогоплательщика может проводиться:

вышестоящим налоговым органом – в порядке контроля за деятельностью налогового органа, проводившего проверку;

налоговым органом, ранее проводившем проверку, на основании решения его руководителя (зам.руководителя) – в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. В рамках этой повторной ВНП проверяется период, за который представлена уточненная налоговая декларация.

Если при проведении повторной ВНП выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной ВНП, к налогоплательщику не применяются налоговые санкции, за исключением случаев, когда невыявленные факты налогового правонарушения при проведении первоначальной ВНП явилось результатом сговора между налогоплательщиком и должностным лицом НО.

ВНП, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки. При этом проверяется период, не превышающий трёх календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

При наличии у осуществляющих ВНП должностных лиц достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, сокрыты, изменены или заменены, производится выемка этих документов.

В последний день проведения ВНП проверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки её проведения, и вручить её налогоплательщику или его представителю.

В случае, если налогоплательщик (его представитель) уклоняются от получения справки о проведенной проверке, указанная справка направляется налогоплательщику заказным

Вопрос №45. Итоговые документы по результатам выездной налоговой проверки, порядок их рассмотрения.

Сведения, содержащиеся в Справке о проведении выездной налоговой проверки. Содержание вводной, описательной и итоговой частей акта выездной налоговой проверки. Рассмотрение возражений налогоплательщика по акту выездной налоговой проверки. Принятие решений по итогам выездной налоговой проверки руководителем налогового органа.

Налоговые проверки проводятся в отношении налогоплательщиков сборов (организаций, индивидуальных предпринимателей, физических лиц, не являющихся индивидуальными предпринимателями), а также налоговых агентов, которыми являются организации, индивидуальные предприниматели.

Целью налоговых проверок является контроль за соблюдением налогоплательщиков, плательщиков сборов или налоговым агентом законодательства о налогах и сборах.

Выездная налоговая проверка (ст.89 НК РФ) представляет собой более развернутую и подробную форму налогового контроля; проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа. Если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, она может проводиться по месту нахождения налогового органа.

Предметом ВНП является правильность исчисления и своевременность уплаты налогов.

Целью выездной налоговой проверки является контроль за соблюдением налогоплательщиками законодательства о налогах и сборах, а также выявление и предотвращение налоговых правонарушений.

По окончании ВНП составляется Справка о проведенной проверке, которая вручается налогоплательщику. При этом за 14 дней до окончания проверки Руководитель проверки докладывает о ее результатах начальнику Инспекции, который определяет срок вручения Справки. В справке фиксируется предмет проверки и сроки её проведения.

По результатам выездной налоговой проверки в течение 2-х месяцев со дня составления Справки о проведенной ВНП, уполномоченными должностными лицами налоговых органов должен быть составлен акт налоговой проверки, подписываемый этими лицами и руководителем проверяемой организации, либо индивидуальным предпринимателем, либо их представителями.

Акт выездной налоговой проверки должен содержать систематизированное изложение документально подтвержденных фактов налоговых правонарушений, выявленных в процессе проверки, или указание на отсутствие таковых, а также выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи Налогового кодекса Российской Федерации, предусматривающие ответственность за данный вид налоговых правонарушений.

В акте выездной налоговой проверки подлежат отражению все выявленные в процессе налоговой проверки факты нарушений законодательства о налогах и сборах и связанные с ними обстоятельства, имеющие значение для принятия правильного решения по результатам проверки.

В акте выездной налоговой проверки не допускаются помарки, подчистки и иные исправления, за исключением исправлений, оговоренных и заверенных подписями лиц, подписывающих акт.

Акт выездной налоговой проверки составляется в двух экземплярах, один из которых остается на хранении в налоговом органе, другой - вручается руководителю проверяемой организации либо индивидуальному предпринимателю (их представителям).

Акт выездной налоговой проверки должен состоять из трех частей: вводной, описательной и итоговой.

Вводная часть акта выездной налоговой проверки представляет собой общие сведения о проводимой проверке и проверяемом налогоплательщике, его филиале или представительстве. Вводная часть акта выездной налоговой проверки должна содержать:

- номер акта проверки (присваивается акту при его регистрации в налоговом органе);

- полное и сокращенное наименование проверяемой организации согласно учредительным документам или фамилия, имя и отчество индивидуального предпринимателя;

- идентификационный номер налогоплательщика (ИНН);

- наименование места проведения проверки (населенного пункта, на территории которого проводилась проверка);

- дату акта проверки. Под указанной датой понимается дата подписания акта лицами, проводившими проверку;

- фамилии, имена, отчества лиц, проводивших проверку, их должности, с указанием наименования налогового органа, который они представляют, а также их классные чины (при наличии).

- дату и номер решения (постановления) руководителя (заместителя руководителя) налогового органа на проведение выездной (повторной выездной) налоговой проверки;

- период, за который проведена проверка;

- даты начала и окончания проверки. При этом датой начала проверки является дата вынесения решения о назначении проверки.

Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

Описательная часть акта выездной налоговой проверки содержит систематизированное изложение документально подтвержденных фактов налоговых правонарушений, выявленных в ходе проверки, или указание на отсутствие таковых, и связанных с этими фактами обстоятельств, имеющих значение для принятия правильного решения по результатам проверки.

Содержание описательной части акта выездной налоговой проверки должно соответствовать следующим требованиям:

а) Объективность и обоснованность. Отражаемые в акте факты должны являться результатом тщательно проведенной проверки, исключать фактические неточности, обеспечивать полноту вывода о несоответствии законодательству о налогах и сборах совершенных налогоплательщиком деяний (действий или бездействия).

б) Полнота и комплексность отражения в акте всех существенных обстоятельств, имеющих отношение к фактам налоговых правонарушений. Каждый установленный в ходе проверки факт налогового правонарушения должен быть проверен полно и всесторонне.

в) Четкость, лаконичность и доступность изложения. Содержащиеся в акте формулировки должны исключать возможность двоякого толкования; изложение должно быть кратким, четким, ясным, последовательным и, по

возможности, доступным для лиц, не имеющих специальных познаний в области бухгалтерского учета.

г) Системность изложения. Выявленные в процессе проверки нарушения должны быть сгруппированы в акте по разделам, пунктам и подпунктам в соответствии с характером нарушений и видами налогов (сборов), на неуплату (неполную уплату) которых данные нарушения повлияли, в разрезе соответствующих налоговых периодов.

Итоговая часть акта выездной налоговой проверки (заключение) содержит:

- сведения об общих суммах выявленных при проведении проверки неуплаченных (не полностью уплаченных) налогов (сборов) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия);

- предложения проверяющих по устранению выявленных нарушений;

- выводы проверяющих о наличии в деяниях налогоплательщика признаков налогового правонарушения. Данные выводы должны содержать указание на вид совершенных налогоплательщиком налоговых правонарушений со ссылкой на статьи НК РФ, предусматривающие ответственность за данный вид налоговых правонарушений.

В случае несогласия с фактами, изложенными в акте проверки, а также с выводами и предложениями проверяющих налогоплательщик вправе в двухнедельный срок со дня получения подписанного проверяющими акта проверки представить в соответствующий налоговый орган письменное объяснение мотивов отказа подписать акт или возражения по акту в целом или по его отдельным положениям. При этом налогоплательщик вправе приложить к письменному объяснению (возражению) или в согласованный срок, не превышающий двух недель со дня получения акта проверки, передать налоговому органу документы (их заверенные копии), подтверждающие обоснованность возражений или мотивы неподписания акта проверки.

По истечении двухнедельного срока, установленного для представления налогоплательщиком в налоговый орган письменного объяснения мотивов отказа подписать акт или возражений по акту, в течение не более 14 дней руководитель (заместитель руководителя) налогового органа рассматривает акт налоговой проверки, а также документы и материалы, представленные налогоплательщиком, и по результатам рассмотрения материалов проверки выносит решение.

В случае представления налогоплательщиком письменных объяснений или возражений по акту налоговой проверки материалы проверки должны рассматриваться в присутствии должностных лиц организации-налогоплательщика либо индивидуального предпринимателя или их представителей. О времени и месте рассмотрения материалов проверки налоговый орган обязан известить налогоплательщика заблаговременно. Если налогоплательщик, несмотря на извещение, не явился, то материалы проверки, включая представленные налогоплательщиком возражения, объяснения, другие документы и материалы, рассматриваются в его отсутствие.

Порядок вынесения решения по результатам рассмотрения материалов проверки.

По результатам рассмотрения материалов проверки руководитель (заместитель руководителя) налогового органа выносит решение:

о привлечении налогоплательщика к налоговой ответственности за совершение налогового правонарушения;

об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения;

о проведении дополнительных мероприятий налогового контроля.

Решение налогового органа о привлечении налогоплательщика к ответственности за совершение налогового правонарушения должно состоять из трех частей: вводной, описательной и резолютивной.

Вводная часть решения должна содержать: номер решения, дату его вынесения; наименование населенного пункта, на территории которого находится налоговый орган; наименование налогового органа; классный чин (при его наличии), фамилию, имя и отчество руководителя (заместителя руководителя) налогового органа, которым вынесено решение; дату и номер акта выездной налоговой проверки.

В описательной части решения излагаются обстоятельства совершенного налогоплательщиком налогового правонарушения, как они установлены проведенной проверкой, документы и иные сведения, которые подтверждают указанные обстоятельства.

Резолютивная часть решения должна содержать: ссылку на ст.101 части первой НК РФ, предоставляющую право руководителю (заместителю руководителя) налогового органа выносить решение о привлечении налогоплательщика к ответственности за совершение налогового правонарушения; суммы налогов (сборов), подлежащие уплате в бюджет; суммы начисленных пеней за несвоевременную уплату налогов.

Решение налогового органа об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения должно содержать:

- во вводной части: данные, аналогичные, указанным в решении о привлечении к налоговой ответственности;

- в описательной части: изложение выявленных в ходе проверки обстоятельств, содержащих признаки налоговых правонарушений, а также установленных в процессе производства по делу о налоговом правонарушении обстоятельств, исключающих привлечение лица к ответственности за совершение налогового правонарушения;

- в резолютивной части: решение об отказе в привлечении налогоплательщика к налоговой ответственности со ссылкой на соответствующие положения ст.109 части первой Налогового кодекса Российской Федерации; суммы налогов (сборов), подлежащие уплате в бюджет, суммы начисленных пеней за несвоевременную уплату налогов (сборов).

При решении о проведении дополнительных мероприятий налогового контроля. Указанное решение должно содержать:

-во вводной части - данные, аналогичные указанным в решении о привлечении к налоговой ответственности;

-в описательной части - изложение обстоятельств, вызывающих необходимость проведения дополнительных мероприятий налогового контроля;

-в резолютивной части - решение о назначении конкретных дополнительных мероприятий налогового контроля.

В десятидневный срок с даты вынесения решения налоговый орган должен направить налогоплательщику требование об уплате недоимки по налогу и пени.

Копия решения налогового органа и требование вручаются налогоплательщику либо его представителю под расписку или передаются иным способом, свидетельствующим о дате получения налогоплательщиком либо его представителем. Если указанными выше способами решение и требование налогового органа вручить налогоплательщику или его представителю невозможно, решение и требование отправляются по почте заказным письмом и считаются полученными по истечении шести дней после их отправки.

Вопрос №46. Порядок организации и методика камеральной налоговой проверки (КНП).

Цель и значение камеральной налоговой проверки. Регламент проведения камеральных налоговых проверок, оформления и реализации их результатов. Содержание этапов камеральной налоговой проверки и сроки её проведения. Решения, принимаемые руководителем налогового органа, по материалам камеральной проверки, в ходе которой установлены налоговые правонарушения.

Налоговые проверки проводятся в отношении налогоплательщиков сборов (организаций, индивидуальных предпринимателей, физических лиц, не являющихся индивидуальными предпринимателями), а также налоговых агентов, которыми являются организации, индивидуальные предприниматели.

Целью налоговых проверок является контроль за соблюдением налогоплательщиков, плательщиков сборов или налоговым агентом законодательства о налогах и сборах.

Статья 88. Камеральная налоговая проверка

1. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

2. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета).

3. Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

4. Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете) и (или) противоречий между сведениями, содержащимися в представленных документах, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).

5. Лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном статьей 100 настоящего Кодекса.

6. При проведении камеральных налоговых проверок налоговые органы вправе также истребовать в установленном порядке у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие право этих налогоплательщиков на эти налоговые льготы.

7. При проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено настоящей статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено настоящим Кодексом.

8. При подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, камеральная налоговая проверка проводится с учетом особенностей, предусмотренных настоящим пунктом, на основе налоговых деклараций и документов, представленных налогоплательщиком в соответствии с настоящим Кодексом.

Налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со статьей 172 настоящего Кодекса правомерность применения налоговых вычетов.

9. При проведении камеральной налоговой проверки по налогам, связанным с использованием природных ресурсов, налоговые органы вправе помимо документов, указанных в пункте 1 настоящей статьи, истребовать у налогоплательщика иные документы, являющиеся основанием для исчисления и уплаты таких налогов.

9.1. В случае, если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация (расчет) в порядке, предусмотренном статьей 81 настоящего Кодекса, камеральная налоговая проверка ранее поданной декларации (расчета) прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации (расчета). Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее поданной налоговой декларации (расчета). При этом документы (сведения), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

10. Правила, предусмотренные настоящей статьей, распространяются также на плательщиков сборов, налоговых агентов, если иное не предусмотрено настоящим Кодексом.

Камеральная налоговая проверка (ст.88 НК РФ) проводится по месту нахождения налогового органа на основе налоговых деклараций (расчётов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Предметом КНП служат отчетные и расчетные документы, которые представляются налогоплательщиком в НО в порядке, установленном налоговым законодательством.

При проведении КНП налоговый орган вправе не ограничиваться имеющимися у него данными о деятельности налогоплательщика и получить дополнительную информацию с использованием предусмотренных методов налогового контроля, в частности, путём:

- получения объяснений налогоплательщика;

- истребования дополнительных документов, подтверждающих правильность исчисления, полноту и своевременность уплаты налогов и сборов, правомерность применения налоговых вычетов и льгот;

- опроса свидетелей.

В соответствии со ст.93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы посредством вручения этому лицу требования о представлении документов. При этом истребуемые документы представляются в виде заверенных проверяемым лицом копий.

Копии документов организации заверяются подписью её руководителя или иного уполномоченного лица и печатью организации, если иное не предусмотрено законодательством РФ. В данном случае не допускается требование нотариального удостоверения копий документов, если иное не предусмотрено законодательством РФ. В случае необходимости налоговый орган вправе ознакомиться с подлинниками документов. Документы, истребованные в ходе налоговой проверки, представляются в течение 10 дней со дня вручения соответствующего требования.

В случае если проверяемое лицо не имеет возможности представить истребуемые документы в течение 10 дней, оно в течение дня, следующего за днем получения требования о представлении документов, письменно уведомляет налоговый орган о невозможности представления в указанный срок документов с указанием причин и о сроке, в течение которого проверяемое лицо может представить истребуемые документы.

В течение двух дней со дня получения такого уведомления руководитель налогового органа вправе на основании этого уведомления продлить срок представления документов или отказать в продлении срока.

КНП проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение 3 месяцев со дня представления налогоплательщиком налоговой декларации (расчёта) и документов, прилагаемых к налоговой декларации (расчету).

Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение 5 дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Налогоплательщик, представляющий в НО пояснения относительно выявленных ошибок в налоговой декларации (расчете) или противоречий между сведениями, содержащимися в представленных документах, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).

Лицо, проводящее КНП, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если будет установлен факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки. После подписания один из экземпляров акта остается на хранении в налоговом органе, а другой вручается руководителю проверяемой организации либо индивидуальному предпринимателю или их представителям.

В случае несогласия с фактами, изложенными в акте проверки, а также с выводами и предложениями проверяющих налогоплательщик может представить в налоговый орган свои возражения по акту в целом или по его отдельным положениям.

При проведении КНП налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено НК РФ.