- •Значение, задачи и информационное обеспечение анализа использования материальных ресурсов предприятия.

- •Анализ структуры персонала и движения рабочей силы.

- •Анализ и оценка уровня и динамики показателей прибыли.

- •Система показателей рентабельности, методы ее определения и пути повышения.

- •Анализ использования фона рабочего времени.

- •Факторный анализ прибыли от реализации продукции (работ, услуг).

- •8. Анализ использования основных производственных фондов: выявление резервов увеличения выпуска продукции, факторная модель.

- •9. Анализ обеспеченности предприятия трудовыми ресурсами.

- •10. Задачи и информационное обеспечение анализа финансовых результатов деятельности предприятия.

- •11. Анализ эффективности использования фонда заработной платы.

- •12. Значение, задачи и информационное обеспечение анализа использования трудовых ресурсов предприятия.

- •13. Определение резервов в снижении себестоимости продукции (работ, услуг).

- •14. Анализ эффективности использования трудовых ресурсов.

- •15. Факторный анализ показателей рентабельности.

- •16. Анализ динамики и структуры основных производственных фондов.

- •17. Анализ фонда заработной платы: расчет соответствия темпов роста заработной платы темпа роста производительности труда.

- •24. Организация комплексного экономического анализа.

- •25. Проверка достоверности информации, используемой в комплексном анализе.

- •26. Анализ влияния использования рабочего времени и производительности труда на объем производства продукции.

- •27. Анализ использования основных фондов.

- •28. Анализ зарплаты.

- •29. Задачи анализа финансово-хозяйственной деятельности предприятия.

- •35. Показатели использования материальных ресурсов и методика исчисления их влияния на объем производства продукции и на сумму затрат.

- •36. Комплексный экономический анализ, как система поиска резервов.

- •37. Детерминированные и стохастические связи в экономике, их изучение в процессе экономического анализа.

- •38. Методика анализа затрат на производство и себестоимости продукции. Основные задачи учета затрат на производство и анализа себестоимости продукции

- •Анализ состава и структуры затрат на производство продукции

- •Анализ и управление затратами и себестоимостью продукции

- •39. Методика анализа использования прибыли, остающейся в распоряжении предприятия.

- •40. Методика анализа оборачиваемости и эффективности использования основных фондов и нематериальных активов

- •41. Методика анализа объема, структуры и качества продукции.

- •42. Методика анализа использования труда и заработной платы.

- •43. Понятие рентабельности, методика ее анализа.

- •44. Методика анализа влияния основных факторов на балансовую прибыль.

- •45. Анализ себестоимости.

- •46. Организация и этапы функционально-стоимостного анализа.

- •47. Анализ прибыли от реализации товарной продукции.

- •48. Анализ маркетинговой деятельности.

- •49. Анализ затрат на 1 руб. Продукции.

- •50. Информационная база экономического анализа.

- •51. Особенности анализа прямых и косвенных, переменных и постоянных затрат.

- •52. Анализ безубыточности.

- •53. Анализ оборотного капитала.

51. Особенности анализа прямых и косвенных, переменных и постоянных затрат.

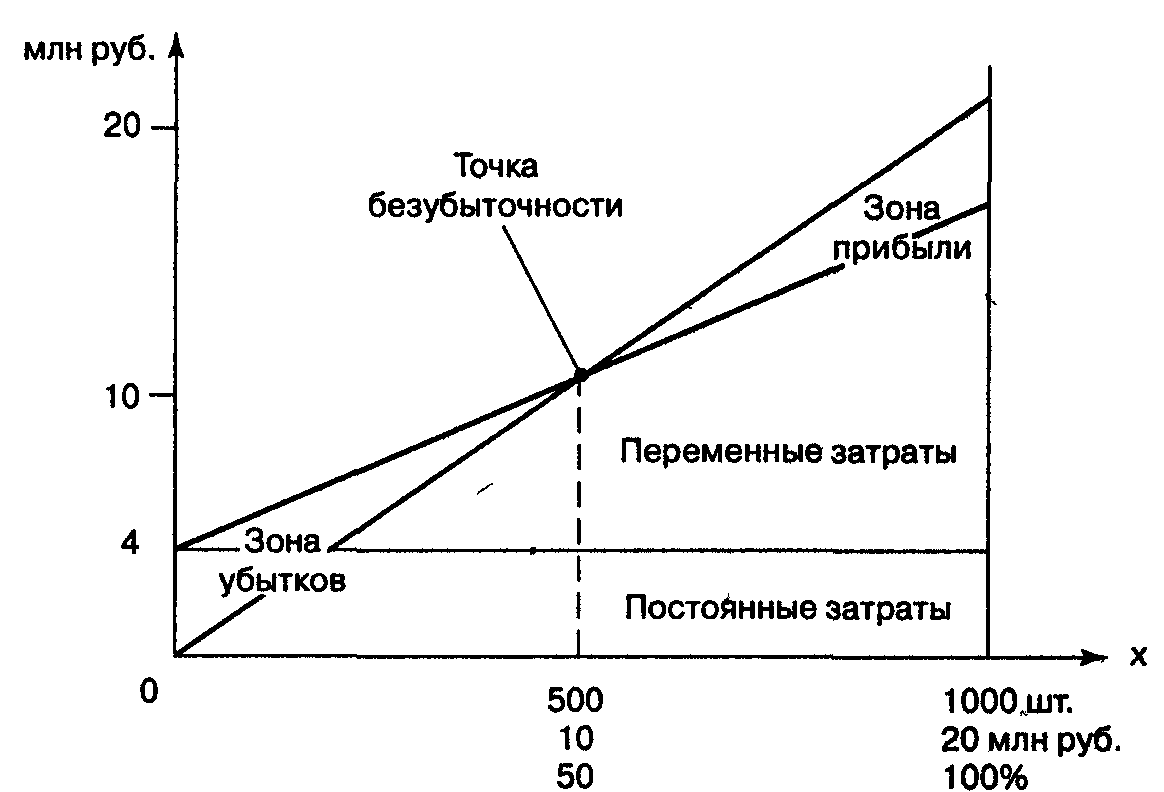

52. Анализ безубыточности.

Безубыточность - такое состояние, когда бизнес не приносит ни прибыли, ни убытков, выручка покрывает только затраты. Безубыточный объем продаж можно выразить и в кол-ве ед. продукции, которую необходимо продать, чтобы покрыть затраты, после чего каждая дополнительная единица проданной продукции будет приносить прибыль предприятию.

Безубыточный объем продаж (попрог рентаб-ти) и зона безопасности п/п - основополагающие показатели при разработке бизнес-планов, обосновании управленческих решений, оценке деятельности предприятий, определять и анализировать которые должен уметь каждый бухгалтер, экономист, менеджер.

Анализ безубыточности в настоящее время широко используется для определения: критического объема производства для безубыточной работы; зависимости финансового результата от изменений одного из элементов соотношения; запаса финансовой прочности предприятия; • оценки производственного риска; • целесообразности собственного производства или закупки; • минимальной договорной цены на определенный период; • планирования прибыли и т. д.

Для определения уровня безубыточности можно использовать аналитический и графический способы.

По горизонтали показывается объем реализации продукции в процентах или в натуральных единицах (если выпускается один вид продукции), или в денежной оценке (если график строится для нескольких видов продукции), по вертикали - себестоимость проданной продукции и прибыль, которые вместе составляют выручку от реализации.

По графику можно установить, при каком объеме реализации продукции предприятие получит прибыль, а при каком ее не будет. Можно определить также точку, в которой затраты будут равны выручке от реализации продукции. Она получила название точки безубыточного объема реализации продукции, или порога рентабельности, или точки окупаемости затрат, ниже которой производство будет убыточным.

Для определения безубыточного объема продаж в стоимостном выражении:

ТБ=пост.затр./марж.дох.на ед.

Маржинальным доходом или валовой маржой называют доход после покрытия переменных издержек. Маржинальный доход = Выручка от реализации продукции – Совокупные переменные затраты.

Запас финансовой прочности - отношение разности между текущим объемом продаж и объемом продаж в точке безубыточности к текущему объему продаж, выраженное в процентах. Эта величина показывает на сколько процентов может снизиться объем реализации, чтобы предприятию удалось избежать убытка. Имея большой запас финансовой прочности, фирма может осваивать новые рынки, инвестировать средства как в ценные бумаги, так и в развитие производства.

53. Анализ оборотного капитала.

Общая оценка оборачиваемости активов предприятия

Фин.положение предприятия, его ликвидность и платежеспособность, непосредственно зависят от того, насколько быстро средства, влож-е в активы, превращаются в реал.деньги. Это объясняется тем, что со скоростью оборота средств связаны: мин.необходимая величина авансированного (задействованного) капитала и связанные с ним выплаты ден.средств (% за пользование кредитом банков, дивиденды по акциям и др.); потребность в доп.источниках финансирования (и плата за них); сумма затрат, связ-ых с владением тов-матер.ценностями и их хранением; величина уплач.налогов и др. Тек.расходование ден.средств, как правило, не совпадает во времени, в рез-те у предприятия возникает потребность в большем или меньшем объеме финансирования в целях поддержания платежеспособности. Чем ниже скорость оборота текущих активов, тем больше потребность в финансировании. Внеш.фин-ие явл-ся дорогостоящим и имеет опред-ые огранич-ые условия. Собств.источники увеличения капитала ограничены, в первую очередь способностью получения необходимой прибыли. Т.о., управляя текущими активами, предприятие получает возможность в меньшей степени зависеть от внеш.источников получения ден.средств и повысить свою ликвидность. Именно поэтому эфф-ое упр-ие тек.активами рассматривается как один из способов удовлетворения потребности в капитале. Отд.виды активов имеют различ.скорость оборота. Длительность нахождения средств в обороте опр-ся совокупным влиянием разнонаправленных внеш. и внутр.факторов.

Оборотные средства (оборотный капитал) — это часть капитала предприятия, вложенного в его текущие активы. Основная функция ОС—обеспечение непрерывности процесса производства.

Кругооборот предприятия охватывает три стадии: заготовительную (закупки), что приводит к увеличению произв-ых запасов и кред.задол-ти; производственную, которая ведет к росту готовой продукции; сбытовую, реализация продукции ведет к росту дебит.задол-ти и ден.средств в кассе и на расч.счете. Этот цикл операций многократно повторяется и в итоге сводится к ден.поступлениям и ден.выплатам.

Период времени, в течении которого совершается оборот ден.средств, представляет собой длительность производственно-коммерческого цикла. Он складывается из отрезка времени между уплатой денег за сырье и материалы и поступлением денег от продажи готовой продукции.

Период оборота денежных средств можно вычислить по информации, содержащейся в балансе предприятия (форма № 1) и отчете о финансовых результатах (форма №2). Для этого рассчитываются следующие показатели:

1. Оборачиваемость запасов сырья и материалов.

2. Оборачиваемость кредиторской задолженности.

3. Оборачиваемость запасов готовой продукции.

4. Оборачиваемость дебиторской задолженности.

5. Период оборота денежных средств (п. 5=п.1-п.2+п.3 + + п.4).

В общем случае оборачиваемость средств, вложенных в имущество, может оцениваться следующими основными показателями: скорость оборота (количество оборотов, которое совершают за анализируемый период капитал предприятия или его составляющие) и период оборота — средний срок, за который возвращаются в пределы хозяйства вложенные в производственно-коммерческие операции денежные средства.

Для исчисления показателей оборачиваемости используются следующие формулы:

1.Коборачиваемости активов=выручка/средняя величина активов

2.Коборач.тек.активов=выручка/сред.вел.тек.активов

При анализе оборач-ти средств торг.предприятия под выручкой от реализации понимается продажная стоимость реал.товаров или ТО.

Затем рассчитывается продолжительность одного оборота в днях:

3.Прол-ть оборота=длительность периода*сред.вел.активов/выручка

Аналогичный расчет выполняется для текущих активов.

На величину коэффициента оборачиваемости текущих активов непосредственное влияние оказывает принятая на предприятии методика их оценки.

Для выявления причин снижения общей оборачиваемости текущих активов следует проанализировать изменения в скорости и периоде оборота основных видов оборотных средств (производственных запасов, готовой продукции иди товаров, дебиторской задолженности).

Для оценки оборачиваемости товаров и дебиторской задолженности используют формулы (1) и (2), при расчете оборачиваемости производственных запасов и готовой продукции применяются близкие к ним формулы, основанные на величине себестоимости реализованной продукции (вместо выручки от реализации)=с/с реал.продукции / сред.вел.запасов (формула 4)