- •1. Теоретические и методические аспекты оценки несостоятельности организации

- •1.1 Общие понятия о банкротстве: признаки, виды и порядок осуществления процедур банкротства

- •1.2 Зарубежные методики прогнозирования банкротства организации

- •1.3 Отечественные методики оценки несостоятельности организации

- •2. Оценка вероятности банкротства оао «Новосибирский металлургический завод им. Кузьмина»

- •2.1 Краткая экономическая характеристика объекта исследования

- •2.2 Диагностика финансового состояния организации на основании анализа ликвидности, платежеспособности и финансовой устойчивости

- •2.3 Оценка вероятности банкротства оао Новосибирский металлургический завода им. Кузьмина с использованием зарубежных методик и отечественных подходов

- •3. Рекомендации по финансовому оздоровлению оао Новосибирского металлургического завода им. Кузьмина»

- •3.1 Мероприятия по финансовому оздоровлению оао» Новосибирский металлургический завода им. Кузьмина»

- •3.2 Расчет эффекта от предложенных мероприятий

- •Заключение

2.2 Диагностика финансового состояния организации на основании анализа ликвидности, платежеспособности и финансовой устойчивости

Анализ финансового состояния ОАО «» НМЗ им. Кузьмина», начнем, с анализа активов и пассивов. Результаты анализа представлены в табл. 13.

Таблица 13 – Горизонтальный и вертикальный анализ баланса ОАО «НМЗ им. Кузьмина» за 2009 – III кв. 2011 гг.

Показатель |

2009 гг. |

2010 гг. |

III кв. 2011 г. |

Абсолютные изменения (+, -) |

Темп изменений, % |

Изменение удельного веса, % |

|||||||||||||||||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

2010/2009 |

2011/2010 |

2010/ 2009 |

2011/ 2010 |

2010/ 2009 |

2011/ 2010 |

|||||||||||

Активы |

|||||||||||||||||||||||

I. Внеоборотные активы |

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

Основные средства |

630709 |

15,73 |

836161 |

12,37 |

900895 |

18,18 |

205452 |

64734 |

132,57 |

107,74 |

-3,35 |

5,81 |

|||||||||||

Незавершенное строительство |

374146 |

9,33 |

102781 |

1,52 |

- |

- |

-271365 |

- |

27,47 |

- |

-7,81 |

- |

|||||||||||

Долгосрочные финансовые вложения |

12290 |

0,31 |

12920 |

0,19 |

12920 |

0,26 |

630 |

0 |

105,13 |

- |

-0,12 |

0,07 |

|||||||||||

Отложенные налоговые активы |

84745 |

2,11 |

273133 |

4,04 |

305460 |

6,17 |

188388 |

32327 |

322,30 |

111,84 |

1,93 |

2,12 |

|||||||||||

Итоги по разделу I |

1102521 |

27,49 |

1224995 |

18,13 |

1219275 |

24,61 |

122474 |

-5720 |

111,11 |

99,53 |

-9,37 |

6,48 |

|||||||||||

II. Оборотные активы |

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

Запасы в том числе: |

272665 |

6,80 |

749794 |

11,09 |

1191931 |

24,06 |

477129 |

442137 |

274,99 |

158,97 |

4,30 |

12,96 |

|||||||||||

– сырье, материалы и другие аналогичные ценности |

147316 |

3,67 |

236124 |

3,49 |

686928 |

13,86 |

88808 |

450804 |

160,28 |

290,92 |

-0,18 |

10,37 |

|||||||||||

– затраты в незавершенном производстве |

71146 |

1,77 |

236423 |

3,50 |

- |

- |

165277 |

- |

332,31 |

- |

1,72 |

- |

|||||||||||

– готовая продукция и товары для перепродажи |

50747 |

1,27 |

274202 |

4,06 |

267324 |

5,40 |

223455 |

-6878 |

540,33 |

97,49 |

2,79 |

1,34 |

|||||||||||

– расходы будущих периодов |

2154 |

0,05 |

1579 |

0,02 |

- |

- |

-575 |

- |

73,31 |

- |

-0,03 |

- |

|||||||||||

– прочие запасы и затраты |

1303 |

0,03 |

1449 |

0,02 |

- |

- |

146 |

- |

111,20 |

- |

-0,01 |

- |

|||||||||||

НДС по приобретенным цен-ностям |

10 |

0,00 |

|

|

1407 |

0,03 |

- |

- |

- |

- |

- |

- |

|||||||||||

Дебиторская задолженность |

1137306 |

28,36 |

1396817 |

20,67 |

1289684 |

26,03 |

259511 |

-107133 |

122,82 |

92,33 |

-7,69 |

5,36 |

|||||||||||

Краткосрочные финансовые вложения |

1494616 |

37,27 |

3384616 |

50,08 |

1248951 |

25,21 |

1890000 |

-2135665 |

226,45 |

36,90 |

12,81 |

-24,87 |

|||||||||||

Денежные средства |

2740 |

0,07 |

1668 |

0,02 |

1298 |

0,03 |

-1072 |

-370 |

60,88 |

77,82 |

-0,04 |

0,00 |

|||||||||||

Прочие оборотные активы |

495 |

0,01 |

494 |

0,01 |

2109 |

0,04 |

-1 |

1615 |

99,80 |

426,92 |

-0,01 |

0,04 |

|||||||||||

Итоги по разделу II |

2907833 |

72,51 |

5533390 |

81,87 |

3735379 |

75,39 |

2625557 |

-1798011 |

190,29 |

67,51 |

9,37 |

-6,48 |

|||||||||||

Баланс (I + II) |

4010353 |

100 |

6758385 |

100 |

4954655 |

100 |

2748032 |

-1803730 |

168,52 |

73,31 |

0,00 |

0,00 |

|||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

Пассив |

|||||||||||||||||||||||

III. Капитал и резервы |

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

Уставный капитал |

1583497 |

39,49 |

1583497 |

23,43 |

1583497 |

31,96 |

- |

- |

- |

- |

-16,06 |

8,53 |

|||||||||||

Резервный капитал |

21403 |

0,53 |

21403 |

0,32 |

21403 |

0,43 |

- |

- |

- |

- |

-0,22 |

0,12 |

|||||||||||

Нераспределенная прибыль (непокрытый убыток) отчетного года |

(50549) |

(1,26) |

(1407853) |

(20,83) |

(1620921) |

(32,72) |

-1357304 |

-213068 |

27,85 |

115,13 |

-19,57 |

-11,88 |

|||||||||||

Итоги по разделу III |

1554350 |

38,76 |

197046 |

2,92 |

-16021 |

- |

-1357304 |

-213067 |

12,68 |

-8,13 |

-35,84 |

- |

|||||||||||

IV. Долгосрочные обязательства |

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

Кредиты и займы |

411385 |

10,26 |

36875 |

0,55 |

36585 |

0,74 |

-374510 |

-290 |

8,96 |

99,21 |

-9,71 |

0,19 |

|||||||||||

Отложенные налоговые обязательства |

28332 |

0,71 |

24133 |

0,36 |

25625 |

0,52 |

-4199 |

1492 |

85,18 |

106,18 |

-0,35 |

0,16 |

|||||||||||

Итоги по разделу IV |

439717 |

10,96 |

60718 |

0,90 |

62209 |

1,26 |

-378999 |

1491 |

13,81 |

102,46 |

-10,07 |

0,36 |

|||||||||||

V. Краткосрочные обязательства |

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

Займы и кредиты |

1043014 |

26,01 |

47971 |

0,71 |

- |

- |

-995043 |

- |

4,60 |

- |

-25,30 |

- |

|||||||||||

Кредиторская задолженность |

973271 |

24,27 |

6452649 |

95,48 |

4894235 |

98,78 |

5479378 |

-1558414 |

662,99 |

75,85 |

71,21 |

3,30 |

|||||||||||

– поставщики и подрядчики |

712926 |

17,78 |

1667623 |

24,67 |

2573956 |

51,95 |

954697 |

906333 |

233,91 |

154,35 |

6,90 |

27,28 |

|||||||||||

– задолженность перед персоналом организации |

22293 |

0,56 |

20474 |

0,30 |

17934 |

0,36 |

-1819 |

-2540 |

91,84 |

87,59 |

-0,25 |

0,06 |

|||||||||||

– задолженность перед государственными внебюджетными фондами |

37095 |

0,92 |

32483 |

0,48 |

35300 |

0,71 |

-4612 |

2817 |

87,57 |

108,67 |

-0,44 |

0,23 |

|||||||||||

задолженность по налогам и сборам |

129378 |

3,23 |

96140 |

1,42 |

26036 |

0,53 |

-33238 |

-70104 |

74,31 |

27,08 |

-1,80 |

-0,90 |

|||||||||||

– прочие кредиторы |

71579 |

1,78 |

4635930 |

68,60 |

- |

- |

4564351 |

- |

6476,66 |

- |

66,81 |

- |

|||||||||||

Итоги по разделу V |

2016285 |

50,28 |

6500620 |

96,19 |

4908467 |

99,07 |

4484335 |

-1592153 |

322,41 |

75,51 |

45,91 |

2,88 |

|||||||||||

Баланс (III + IV + V) |

4010353 |

100 |

6758385 |

100 |

4954655 |

100 |

2748032 |

-1803730 |

168,52 |

73,31 |

0,00 |

0,00 |

|||||||||||

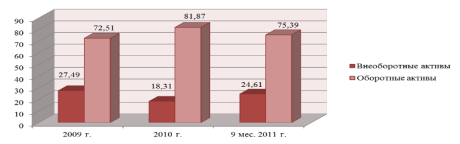

Доля внеоборотных активов в общем объеме баланса в 2009 г. составила 27,49%%, в 2010 г. – 18,37%% и в III кв. 2011 г. – 24,61%%. Изменение удельного веса составляет в 2010 г. – 9,377%%, в III кв. 2011 г. – 6,48%%. В 2010 г. внеоборотные активы организации увеличились на 122474 тыс. руб., увеличения произошло за счет отложенных налоговых обязательства, увеличились основные средства за счет проводимой на предприятии модернизацией, а в III кв. 2011 г. величина внеоборотных активов снизились на 5720 тыс. руб., т.к. закончилось незавершенное строительство в конце 2010 г.

Доля оборотных активов в общем объеме баланса составляет в 2009 г. – 72,51%%, в 2010 г. – 81,87%%, в III кв. 2011 г. – 75,39%%. Изменение удельного веса составляет в 2010 г. – 9,37%%, в III кв. 2011 г. – 6,48%%. В 2010 г. оборотные активы организации увеличились на 2625557 тыс. руб. за счет роста запасов и дебиторской задолженности. Именно рост дебиторской задолженности может быть предпосылкой для разработки финансовой политики и мероприятий по максимально возможному снижению этого роста. Большое количество дебиторов свидетельствует о том, что ОАО «НМЗ им. Кузьмина», кредитуя своих клиентов, фактически делится с ними частью своего дохода. Однако организация должна вести свой внутренний контроль. Это немаловажно, поскольку эффективная работа по снижению дебиторской задолженности позволит увеличить финансовые возможности организации для её технического развития.

В III кв. 2011 г. произошло снижение величины оборотных активов на 1798011 тыс. руб., за счет уменьшения краткосрочные финансовые вложения на 2135665 тыс. руб.

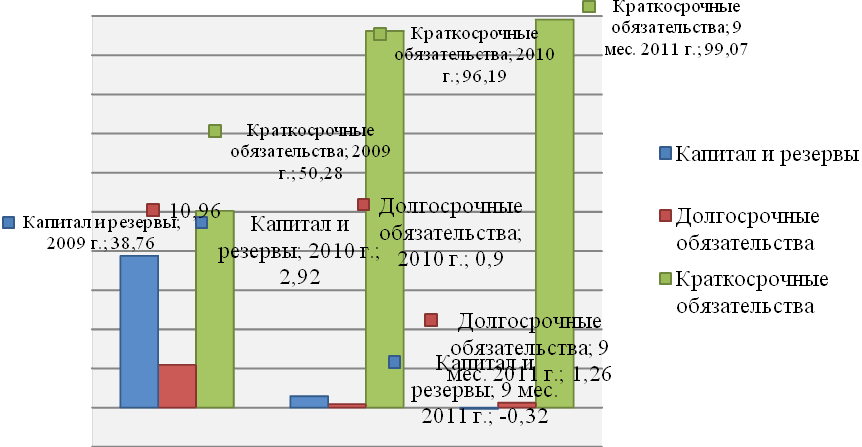

Анализ источников формирования активов показывает, что доля собственного капитала в 2009 г. составляет 38,76%%, в 2010 г. – 2,922%%, и в III кв. 2011 г. собственного капитала нет, это связано с увеличением непокрытого убытка в 2010 г. на 1357304 тыс. руб., в III кв. 2011 г. на 231068 тыс. руб. и на конец III кв. 2011 г. непокрытый убыток составил тыс. руб. Темп изменений составил в 2010 г. – 27,85%%, и в III кв. 2011 г. – 115,13%%.

Необходимо отметить, что пассивная часть баланса характеризуется преобладающим удельным весом краткосрочных обязательств, который составил в 2009 г. – 50,28%%, в 2010 г. – 96,19%%, и в III кв. 2011 г. – 99,07%%. Изменение удельного веса в 2010 г. составили – 45,91%%, и в III кв. 2011 г. – 2,88%%. Темп роста краткосрочных обязательств организации составляет 2010 г. – 75,51%%, в 2011 г. – 45,97%%. Краткосрочные обязательства увеличились за счет роста кредиторской задолженности в 2010 г. на 5479378 тыс. руб.

Величина долгосрочных обязательств резко снизилась в 2010 г. на 378990 тыс. руб. за счет погашения кредита, и увеличилась в III кв. 2011 г. на 1491 тыс. руб. Доля долгосрочных обязательств в общем объеме пассивов составляет в 2009 г. – 10,96%%, в 2010 г. – 0,90%%, в III кв. 2011 г. - 1,26%%.

Наглядно динамика структуры активов представлена на рис. 2 ОАО «» НМЗ им. Кузьмина» за 2009 г., 2010 г. и 9 мес. 2011 г.

Рисунок 2 – Динамика структуры активов ОАО «НМЗ им. Кузьмина» за 2009 – III кв. 2011 гг., %

Динамика структуры пассивов ОАО «НМЗ им. Кузьмина» представлена на рис. 3.

Рисунок 3-Динамика структуры пассивов ОАО «» НМЗ им. Кузьмина» 2009 – III кв. 2011 гггг., %

При оценки финансового состояния организации важен расчет чистых активов, который характеризует структуру капитала и определяет устойчивость организации. Величина чистых активов, это по существу уточненный реальный собственный капитал организации.

Расчет стоимости чистых активов ОАО «НМЗ им. Кузьмина» приведен в табл. 14.

Таблица 14 – Расчет стоимости чистых активов ОАО «НМЗ им. Кузьмина» за 2009 – III кв. 2011 гг., тыс. руб.

Показатель |

2009 гг. |

2010 гг. |

2011 гг. |

Абсолютные изменения, (+; -) |

|

2010/2009 гг. |

2011/2010 гг. |

||||

Активы |

|||||

1. Основные средства |

630709 |

836161 |

900895 |

205452 |

64734 |

2. Незавершенное строительство |

374146 |

102781 |

0 |

– 271365 |

– 102781 |

3. Запасы |

272665 |

749794 |

1191931 |

477129 |

442137 |

4. Налог на добавленную стоимость по приобретенным ценностям |

10 |

0 |

1407 |

– 10 |

1407 |

5. Дебиторская задолженность |

1137306 |

1396817 |

1289684 |

259511 |

– 107133 |

6. Краткосрочные финансовые вложения |

1494616 |

3384616 |

1248951 |

1890000 |

– 2135665 |

7. Денежные средства |

2740 |

1668 |

1298 |

– 1072 |

– 370 |

8. Прочие оборотные активы |

495 |

494 |

2109 |

-1 |

1615 |

9. Итого активы, принимаемые к расчету (сумма пунктов 1 – 9) |

3912687 |

6472331 |

4636275 |

2559644 |

– 1836056 |

Пассивы |

|||||

10. Долгосрочные финансовые обязательства, включая величину отложенных налоговых обязательств |

439717 |

60718 |

62209 |

– 378999 |

1491 |

11. Краткосрочные обязательства по займам и кредитам |

1043014 |

47971 |

0 |

– 995043 |

– 47971 |

12. Кредиторская задолженность |

973271 |

6452649 |

4894235 |

5479378 |

– 1558414 |

13. Резервы предстоящих расходов |

0 |

0 |

14 231 |

0 |

14231 |

14. Итого пассивы, принимаемые к расчету (сумма пунктов 11–14) |

2456002 |

6561338 |

4970675 |

4105336 |

– 1590663 |

15. Стоимость чистых активов (п. 10 – п. 15) |

1456685 |

– 89007 |

– 334400 |

– 1545692 |

– 245393 |

16. Доля чистых активов в валюте баланса, % |

36,32 |

- |

- |

- |

- |

За 2010 г. сумма чистых активов уменьшилась на 1545692 тыс. руб. по сравнению с уровнем 2009 г. В 2011 г. также отметим снижение на 245393 тыс. руб. по сравнению со 2010 г. Данное уменьшение в течение анализируемого периода весьма значительное и может быть оценено отрицательно, т.ее. ОАО «НМЗ им. Кузьмина» не имеет потенциала к саморазвитию. Следует заметить также, что доля чистых активов в общей валюте баланса также снижается.

При этом величина чистых активов имеет отрицательное значение, что говорит о не возможности выполнения требований кредиторов в ближайшее время.

После оценки структуры активов и пассивов перейдем к анализу ликвидности баланса организации. Ликвидность баланса – это степень покрытия обязательств предприятия активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Для анализа ликвидности баланса произведем группировку активов по степени убывающей ликвидности, а пассивов – в порядке возрастания сроков их погашения.

По данным табл. 157 видно, что ОАО «НМЗ им. Кузьмина» за 2009 – III кв. 2011 гг. не является абсолютно ликвидным, т.к. не выполняется условие абсолютной ликвидности на протяжении всего анализируемого периода.

Недостаток средств по группе А1 актив за III кв. 2011 г. компенсируется их избытком по группе А2, но это – компенсация лишь в стоимостной величине, в реальной платежной ситуации менее ликвидные активы не смогут заменить более ликвидные. Величина быстро реализуемые активы меньше величина наиболее срочных обязательства, что говорит о некотором недостатке денежных средств, который возникает из-за того, что деньги не поступают в сроки, необходимые для обеспечения текущей деятельности предприятия и покрытия кредиторской задолженности.

Таблица 15 – Абсолютные показатели ликвидности баланса ОАО «» НМЗ им. Кузьмина» за 2009 – III кв. 2011 гггг., тыс. руб.

Актив |

Значение показателя, тыс. руб. |

Пассив |

Значение показателя, тыс. руб. |

Положительный излишек (+) или недостаток (–). |

|||||||||

2009 гг. |

2010 гг. |

III кв 2011 гг. |

2009 гг. |

2010 гг. |

III кв 2011 гг. |

2009 гг. |

2010 гг. |

III кв 2011 гг. |

|||||

|

1497356 |

3386284 |

1250249 |

1. Наиболее срочные обязательства (П1) |

973 271 |

6 452 649 |

4 894 235 |

524 085 |

– 3 066 365 |

– 3 643 986 |

|||

|

1137801 |

1397311 |

1291793 |

2. Краткосрочные обязательства (П2) |

1 043 014 |

47 971 |

14 231 |

94 787 |

1 349 340 |

1 277 562 |

|||

|

272675 |

749794 |

1193338 |

3. Долгосрочные обязательства (П3) |

439 717 |

60 718 |

62 209 |

– 167042 |

689 076 |

1 131 129 |

|||

|

1102521 |

1224995 |

1219275 |

4. Постоянные (фиксированные) пассивы (П4) |

1 554 350 |

197 046 |

– 16 021 |

– 451829 |

1 027 949 |

1 235 296 |

|||

Баланс (п. 1 +2 +3 + 4) |

4010353 |

6758384 |

4954655 |

Баланс (п. 1 + 2+ 3 + 4) |

4 010 352 |

6 758 384 |

4 954 654 |

0 |

0 |

0 |

|||

В целом в организации за III кв. 2011 гг2 011 г. имеется платежный недостаток только по группе наиболее ликвидных активов для погашения наиболее срочных обязательств.

После оценки ликвидности переходим к анализу платежеспособности. Платежеспособность представляет собой возможность организации своевременно и в полном объеме произвести расчеты по денежным обязательствам и обязательным платежам. Основными признаками платежеспособности предприятия являются: наличие в достаточном объеме средств на расчетном счете и отсутствие просроченной кредиторской задолженности.

Таблица 16 – Динамика показателей платежеспособности ОАО «» НМЗ им. Кузьмина» за 2009 – III кв. 2011 гггг., тыс. руб.

Наименование показателя |

Рекомендуемый критерий |

Значение показателя |

||

2009 гг. |

2010 гг. |

2011 гг. |

||

Коэффициент текущей ликвидности |

≥ 2 |

1,44 |

0,85 |

0,76 |

Коэффициент абсолютной ликвидности |

0,2 – 0,5 |

0,74 |

0,52 |

0,25 |

Коэффициент критической (быстрой) ликвидности |

≥ 1 |

1,31 |

0,74 |

0,52 |

Общий показатель платежеспособности |

≥ 1 |

1,32 |

0,66 |

0,46 |

По данным табл. 168 коэффициент текущей ликвидности снижается к концу анализируемого периода и находится ниже рекомендуемого значения. Коэффициент отражает снижение способность организации погашать текущие обязательства за счёт только оборотных активов. Снижение показателя говорит об ухудшении платежеспособности организации.

Коэффициент абсолютной ликвидности выше оптимального значения на протяжении всего анализируемого периода. Это говорит о том, что организация покрывает свои краткосрочные обязательства текущими денежными средствами и краткосрочными пассивами на 74%%, 52%% и 25%% соответственно в 2009 г., 2010 г. и 2011 г.

Коэффициент критической ликвидности ниже в 2010 г. и в III кв. 2011 г. оптимального значения, это говорит о высоком финансовом риске, связанном с тем, что организация не в состоянии стабильно оплачивать текущие счета.

Общий показатель платежеспособности ниже в 2010 г. и в III кв. 2011 г. рекомендуемых значений и имеет тенденцию снижения. Это говорит о том, что у организации не хватит средств, чтобы расплатится со всеми обязательствами.

Долгосрочная платежеспособность отражает возможность предприятия погашать долгосрочные обязательства без ликвидации долгосрочных активов.

Таблица 17 – Динамика показателей долгосрочной платежеспособности ОАО «НМЗ им. Кузьмина» за 2009 – III кв. 2011 гг., тыс. руб.

Наименование показателя |

Рекомендуемый критерий |

Значение показателя |

||

2009 гг. |

2010 гг. |

за 9 мес. 2011 гг. |

||

Степень общей платежеспособности |

- |

5,14 |

103,64 |

10,64 |

Коэффициент покрытия всех обязательств чистыми активами |

≥ 2 |

0,63 |

– 0,03 |

– 0,01 |

Коэффициент общей задолженности по кредитам и займам |

- |

3,04 |

1,34 |

0,79 |

Степень общей платежеспособности показывает количество месяцев необходимых для погашения задолженности организации перед его кредиторами, при условии, что вся выручка направляется на погашение этих обязательств в 2009 г. – 5,14 мес., 2010 г. – 103,64 мес. и в III кв. 2011 г. – 10,64 мес.

Коэффициент покрытия всех обязательств чистыми активами не соответствует нормативному значению на протяжении всего анализируемого периода, это связано с тем, что собственный капитал организации не превышает заемные средства.

Оценим динамику показателей финансовой устойчивости по абсолютным показателям.

Таблица 18 – Оценка обеспеченности запасов и затрат ОАО «НМЗ им. Кузьмина» источниками формирования за 2009 – III кв. 2011 гг., тыс. руб.

Показатели |

Комментарий |

2009 гг. |

2010 гг. |

III кв. 2011 гг. |

1. Запасы и затраты |

запасы + налог на добавленную стоимость по приобретенным ценностям |

272 675,00 |

749 794,00 |

1 193 338,00 |

2. Собственные оборотные средства (СОС) |

капитал и резервы + доходы бедующих периодов – внеоборотные активы – дебиторская задолженность (платежи по котором ожидаются более чем через 12 месяцев) |

451 829,00 |

– 1 027 949,00 |

– 1 235 296,00 |

3. Функционирующий капитал (ФК) |

СОС + долгосрочные обязательства |

891 546,00 |

– 967 231,00 |

– 1 173 087,00 |

4. Общая величина источников |

ФК + краткосрочные кредиты и займы |

1 934 560,00 |

– 919 260,00 |

-1 173 087,00 |

5. Излишек или недостаток собственных оборотных средств |

п. 2 – п. 1 |

179 154,00 |

– 1 777 743,00 |

– 2 428 634,00 |

6. Излишек или недостаток функционального капитала |

п. 3 – п. 1 |

618 871,00 |

– 1 717 025,00 |

– 2 366 425,00 |

7. Излишек или недостаток общей величины источника |

п. 4 – п. 1 |

1 661 885,00 |

– 1 669 054,00 |

– 2 366 425,00 |

8. Трехкомпонентный показатель и тип финансового состояния |

S |

(1; 1; 1;) Абсолютная финансовая устойчивость |

(0; 0; 0;) Кризисное финансовое состояние |

(0; 0; 0;) Кризисное финансовое состояние |

По данным табл. 18 можно сказать, что финансовая устойчивость ОАО «НМЗ им. Кузьмина» в 2009 г. характеризуется как абсолютная. В качестве источников финансирования запасов используются собственные оборотные средства, организация не зависит от внешних кредиторов. Однако в 2010 г. и в 2011 г. финансовая устойчивость снижается и финансовое состояние характеризуется как кризисное. Это связано с недостатком собственных оборотных средств и снижением величины собственного капитала в 2010 г.

Рассмотрим динамику относительны показателей финансовой устойчивости ОАО «НМЗ им. Кузьмина» в.

Таблица 19 – Динамика относительных показателей финансовой устойчивости ОАО «НМЗ им. Кузьмина» за 2009 – III кв. 2011 гг.

Наименование показателя |

Способ расчета |

2009 гг. |

2010 гг. |

III кв. 2011 г. |

Изменение, (+; -) |

Рекомендуемое значение |

|

2010 гг../ 2009 гг. |

III кв 2011 гг. / 2010 гг. |

||||||

1 Коэффициент соотношения заемных и собственных средств (коэффициент финансового риска или плечо финансового рычага) |

(ДО+ + КО) / ВБ |

1,58 |

33,30 |

– 310,26 |

31,72 |

– 343,56 |

< 0,7 |

2. Коэффициент долга |

СК / ЗК |

0,61 |

0,97 |

1,00 |

0,36 |

0,03 |

< 0,5 |

3 Коэффициент автономии (финансовой независимости) |

ЗК / СК |

0,39 |

0,03 |

– 0,003 |

– 0,36 |

– 0,03 |

≥ 0,5 |

4 Коэффициент финансовой устойчивости |

ЗК / ВБ |

0,50 |

0,04 |

0,01 |

– 0,46 |

– 0,03 |

≥ 0,7 -0,8 |

5 Коэффициент маневренности источников собственных средств |

(СК + +ДО) / ВБ |

0,29 |

– 5,22 |

– 77,1 |

– 5,51 |

– 71,78 |

0,2 – 0,5 |

6. Коэффициент обеспеченности собственными средствами |

СОС / АО |

5,19 |

– 0,19 |

– 0,33 |

– 5,38 |

– 0,14 |

0,1 – 0,5 |

Из табл. 19 следует, что коэффициент финансовой активности в 2009 г. увеличивается с 1,58 до 33,3 в 2010 г. Это говорит о том, что величина заемных средств, привлеченных на один рубль собственных средств составляет 1,58 и 33,3 руб. в 2009 г. и 2010 г. соответственно. Показатель находится выше критического значения, что говорит о том, финансовая автономность и устойчивость организации достигла критической точки и еще более ухудшается. В 2011 г. величина заемных средств, привлеченных на один рубль собственных средств составляет – 310,26.

Коэффициент долга находится выше рекомендуемого значения и показывает, что доля заемного капитала в валюте баланса увеличивается и составляет 61%% в 2009 г. и 97%% в 2010 г. и 100%% в 2011 г. Данная тенденция характеризуется отрицательно.

Коэффициент автономии находится ниже рекомендуемого значения на протяжении всего анализируемого периода. В 2009 г. он равен 0,39. Это говорит о том, что доля собственного капитала в валюте баланса составляет 39%% и еще более снижается в 2010 г. до 3%%., в 2011 г. значение равно – 0,003. Данная тенденция характеризуется отрицательно.

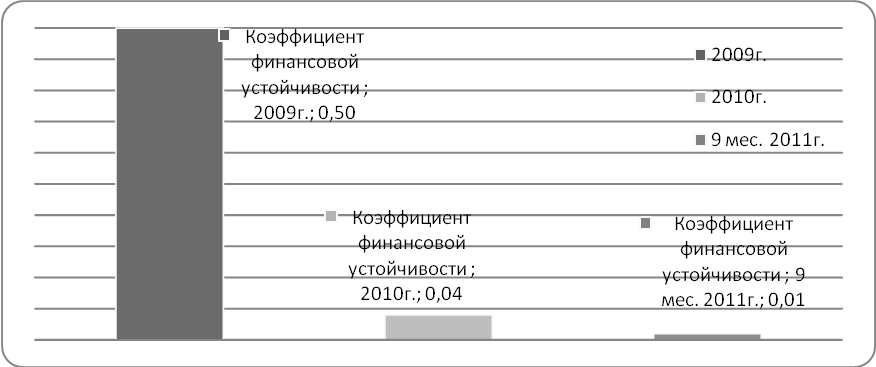

Коэффициент финансовой устойчивости, характеризующий долю постоянного капитала в общей сумме источников финансирования находится ниже рекомендуемого значения на протяжении всего анализируемого периода и еще более снижается с 0,5 до 0,01.

Коэффициент маневренности собственного капитала отражает степень мобильности, гибкости использования собственных средств. Отрицательная динамика коэффициента показывает, что доля источников собственных средств, используемая для финансирования текущей деятельности, т. ее. вложена в оборотные средства снижается. Отрицательное значение показателя в 2010 г. и в 2011 г. говорит об отсутствии собственного капитала в обороте.

Коэффициент обеспеченности собственными оборотными средствами, характеризующий долю оборотных средств, сформированную за счет источников собственных средств, показывающий степень обеспеченности хозяйственной деятельности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости снижается на протяжении всего анализируемого периода. Причем в 2010 г. и в 2011 г. он имеет отрицательное значение, что говорит об отсутствии собственного капитала в обороте предприятия и свидетельствует о том, что все оборотные средства предприятия, а также часть внеоборотных активов сформированы за счет заемных средств.

Динамика коэффициента финансовой устойчивости ОАО «НМЗ им. Кузьмина» за 2009 г. – III кв. 2011 г., тыс. руб. представлена на рис. 44.

Рисунок 4 – Динамика коэффициента финансовой устойчивости ОАО «НМЗ им. Кузьмина» за 2009 гг2 009 г. – III кв. 2011 гг2 011 г., %

Рис. 4 полностью подтверждает вывод сделанный после таб. 19.

Далее проведем рейтинговую оценку финансового состояния ОАО «НМЗ им. Кузьмина». Используя метод баллов, при котором баллы суммируются и присваиваются каждому показателю. При этом, чем выше показатель, тем ниже балл.

Для получения комплексной оценки показателей используется формула:

где Kj – комплексная оценка показателей по каждому периоду;

bi – балл, присваиваемый каждому значению показателя;

n – количество показателей;

j – порядковый номер периода.

Чем ниже показатель комплексной оценки, тем выше рейтинг периода.

В табл. 20 каждый показатель оценивается по трехбалльной шкале, что соответствует количеству анализируемых периодов. Минимальный балл имеет показатель с наилучшим результатом.

Таблица 20 – Рейтинговая оценка деятельности ОАО «» НМЗ им. Кузьмина» по методу баллов за 2009 г. – III кв. 2011 г., тыс. руб.

№ |

Показатели |

Значение коэффициента |

Период № |

||||

п/п |

1 |

2 |

3 |

||||

|

2009 гг. |

2010 гг. |

2011 гг. |

2009 гг. |

2010 гг. |

2011 гг. |

|

1 |

Коэффициент соотношения заемных и собственных средств (коэффициент финансового риска или плечо финансового рычага) |

1,58 |

33,30 |

– 310,26 |

1 |

2 |

3 |

2 |

Коэффициент долга |

0,61 |

0,97 |

1,00 |

1 |

2 |

3 |

3 |

Коэффициент автономии (финансовой независимости) |

0,39 |

0,03 |

0,00 |

1 |

2 |

3 |

4 |

Коэффициент финансовой устойчивости |

0,50 |

0,04 |

0,01 |

1 |

2 |

3 |

5 |

Коэффициент маневренности источников собственных средств |

0,99 |

– 0,84 |

– 1,01 |

1 |

2 |

3 |

6 |

Коэффициент обеспеченности собственными оборотными средствами |

5,19 |

– 0,19 |

– 0,33 |

1 |

2 |

3 |

Результат оценки |

|

|

|

6 |

12 |

8 |

|

Рейтинг |

|

|

|

1 |

2 |

3 |

|

Результат комплексной оценки, полученной в табл. 22, показывает, что в 2009 гг. организация имеет наименьшую сумму баллов, те. наивысший рейтинг (1 место) в сравнении с другими периодами. Результаты рейтинговой оценки показывают, что финансовая устойчивость организации к концу анализируемого периода значительно снижается, что, в свою очередь требует разработки рекомендаций по ее улучшению.

Таким образом, по результатам проведённого анализа можно сделать вывод о том, что ОАО Новосибирский металлургический завод им. Кузьмина находится в критическом финансовом состоянии, что подтверждается результатами анализа финансовой устойчивости, ликвидности, платежеспособности организации. Существенным фактом повлиявшим на отрицательный финансовый результат является то, что: в 2010 гг. предъявлены основной долг, проценты и неустойка по кредитам, полученным в 20072008-гг.

Далее проведем диагностику вероятности банкротства организации ОАО» НМЗ им. Кузьмина».