- •Податковий контроль

- •Тема 6. Податок на прибуток підприємств 113

- •9. Податок на доходи фізичних осіб 180

- •10. Інші податки та збори 193

- •Розділ 1. Теоретичні та методичні основи податкового контролю

- •Загальна характеристика податкового контролю

- •Поняття податкового контролю та його суб’єкти

- •Принципи податкового контролю

- •Етапи податкового контролю

- •Принципи податкового контролю.

- •Методичне забезпечення податкового контролю

- •Методи податкового контролю

- •Методи податкового контролю.

- •Класифікація податкових перевірок

- •Камеральні та документальні невиїзні податкові перевірки

- •Документальні (планові та позапланові) виїзні податкові перевірки

- •Фактична податкова перевірка

- •Класифікація податкових перевірок.

- •Організація проведення та документального оформлення результатів податкових перевірок

- •Порядок складання плану-графіка планових податкових перевірок

- •59 Критерії відбору суб'єктів господарювання - юридичних осіб

- •63 Критерії відбору банківських установ

- •Порядок проведення податкової перевірки

- •Порядок документального оформлення результатів податкових перевірок

- •Порядок подання заперечень до акта податкової перевірки

- •5. Перевірка окремих господарських операцій

- •Реєстраційні документи підприємства

- •Розрахункові операції

- •Операції з готівкою

- •Операції з оплати праці

- •Податків та зборів

- •Тема 6. Податок на прибуток підприємств

- •Камеральна (документальна невиїзна) податкова перевірка

- •116 Категорії платників податку на прибуток

- •24 Лютого 2012 року № 29 (дата)

- •Документальна виїзна податкова перевірка

- •Податок на додану вартість

- •Перевірка на етапі прийняття декларації

- •Документальна невиїзна перевірка

- •Позапланова податкова перевірка

- •Перевірка правильності сум пдв, заявлених до відшкодування

- •Акцизний податок

- •Камеральна податкова перевірка

- •Документальна виїзна перевірка

- •Податок на доходи фізичних осіб

- •Камеральна податкова перевірка

- •9.2. Документальна виїзна перевірка

- •Інші податки та збори

- •Камеральна податкова перевірка

- •Екологічний податок

- •Рентна плата за транспортування нафти і нафтопродуктів магістральними нафтопроводами та нафтопродуктоводами, транзитне транспортування трубопроводами природного газу та аміаку територією України

- •Рентна плата за нафту, природний газ і газовий конденсат, що видобуваються в Україні

- •Плата за користування надрами

- •Плата за землю

- •Фіксований сільськогосподарський податок

- •Збір у вигляді цільової надбавки до діючого тарифу на природний газ

- •Збір за спеціальне використання води

- •Збір за спеціальне використання лісових ресурсів

- •Місцеві податки і збори

- •Використана література Основна

- •Додаткова

Розділ 1. Теоретичні та методичні основи податкового контролю

Загальна характеристика податкового контролю

Поняття податкового контролю та його суб’єкти

Розвиток будь-якої країни багато в чому залежить від надходжень до бюджету, основу яких складають податкові надходження. Саме від своєчасності та повноти сплати податків залежать наповнення бюджетів усіх рівнів, фінансування особистих потреб громадян, виконання функцій держави, місцевого самоврядування. Податкові платежі впливають на загальний розвиток та соціальне забезпечення держави.

Важливим заходом забезпечення надходжень податкових платежів до бюджетів різних рівнів, у тому числі й за рахунок примусового стягнення у платників сум, прихованих від оподаткування, є податковий контроль.

Однією з проблем українського податкового законодавства до 2011 року була відсутність законодавчого врегулювання поняття "податковий контроль". Тому оперувати цим поняттям можна було лише на підставі визначень, які наводилися провідними фахівцями в цій галузі [1; 3; 4; 13; 66; 67; 71-73; 80-83; 86-89; 91].

У Податковому кодексі України податковий контроль розуміється як система заходів, що вживаються контролюючими органами з метою контролю правильності нарахування, повноти та своєчасності сплати податків і зборів, а також дотримання законодавства з питань регулювання обігу готівки проведення розрахункових та касових операцій, патентування, ліцензування та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи [15].

Це визначення має певний недолік, оскільки не включає у себе важливу функцію, яку виконують податкові органи під час здійснення процедури податкового контролю, а саме правильність складання та своєчасність подання податкових декларацій (розрахунків).

Об’єктом податкового контролю є податкові правовідносини між контролюючими органами та платниками податків щодо правильності нарахування, повноти та своєчасності сплати податків і зборів, правильності складання та своєчасності подання податкових декларацій (розрахунків), а також дотримання законодавства з питань регулювання обігу готівки проведення розрахункових та касових операцій, патентування, ліцензування та іншого законодавства.

Предметом податкового контролю виступає правильність нарахування, повнота та своєчасність сплати податків і зборів, правильність складання та своєчасність подання податкових декларацій (розрахунків), а також дотримання законодавства з питань регулювання обігу готівки проведення розрахункових та касових операцій, патентування, ліцензування та іншого законодавства.

Податковий контроль одночасно носить забезпечувальний та попереджувальний характер [3].

Забезпечувальний характер податкового контролю проявляється в тому, що в результаті його застосування притинаються заходи щодо ухилення від сплати податків та забезпечується надходження податків до бюджету.

Попереджувальний характер податкового контролю полягає в стимулюванні платників податків до правильної сплати податків, оскільки при наявності податкового контролю платників податків передбачають, що недоплачені суми податків за результатами перевірок будуть стягнені з фінансовими санкціями до бюджету та, відповідно, ухилятися від оподаткування небезпечно. Тобто за рахунок податкового контролю підвищується рівень сумлінності платників податків.

Суб’єкти податкового контролю поділяються на три групи:

Суб’єкти, що контролюються: юридичні особи, фізичні особи-гро- мадяни, фізичні особи-підприємці, податкові агенти.

Контролюючі суб’єкти.

Згідно зі статтею 41 Податкового кодексу України до контролюючих органів, які можуть здійснювати заходи податкового контролю, відносяться:

органи державної податкової служби - щодо податків, які справляються до бюджетів та державних цільових фондів, а також стосовно законодавства, контроль за дотриманням якого покладається на органи державної податкової служби;

митні органи - щодо мита, акцизного податку, податку на додану вартість, інших податків, які відповідно до податкового законодавства справляються у разі ввезення (пересилання) товарів і предметів на митну територію України або територію спеціальної митної зони або вивезення (пересилання) товарів і предметів з митної території України або території спеціальної митної зони.

До 2011 року до контролюючих органів також відносились органи пенсійного фонду та соціального страхування, але з прийняттям Податкового кодексу України та спеціального закону, яким регламентовано впровадження єдиного соціального внеску, що не є податковим платежем, дані органи були виключені з переліку контролюючих у сфері оподаткування.

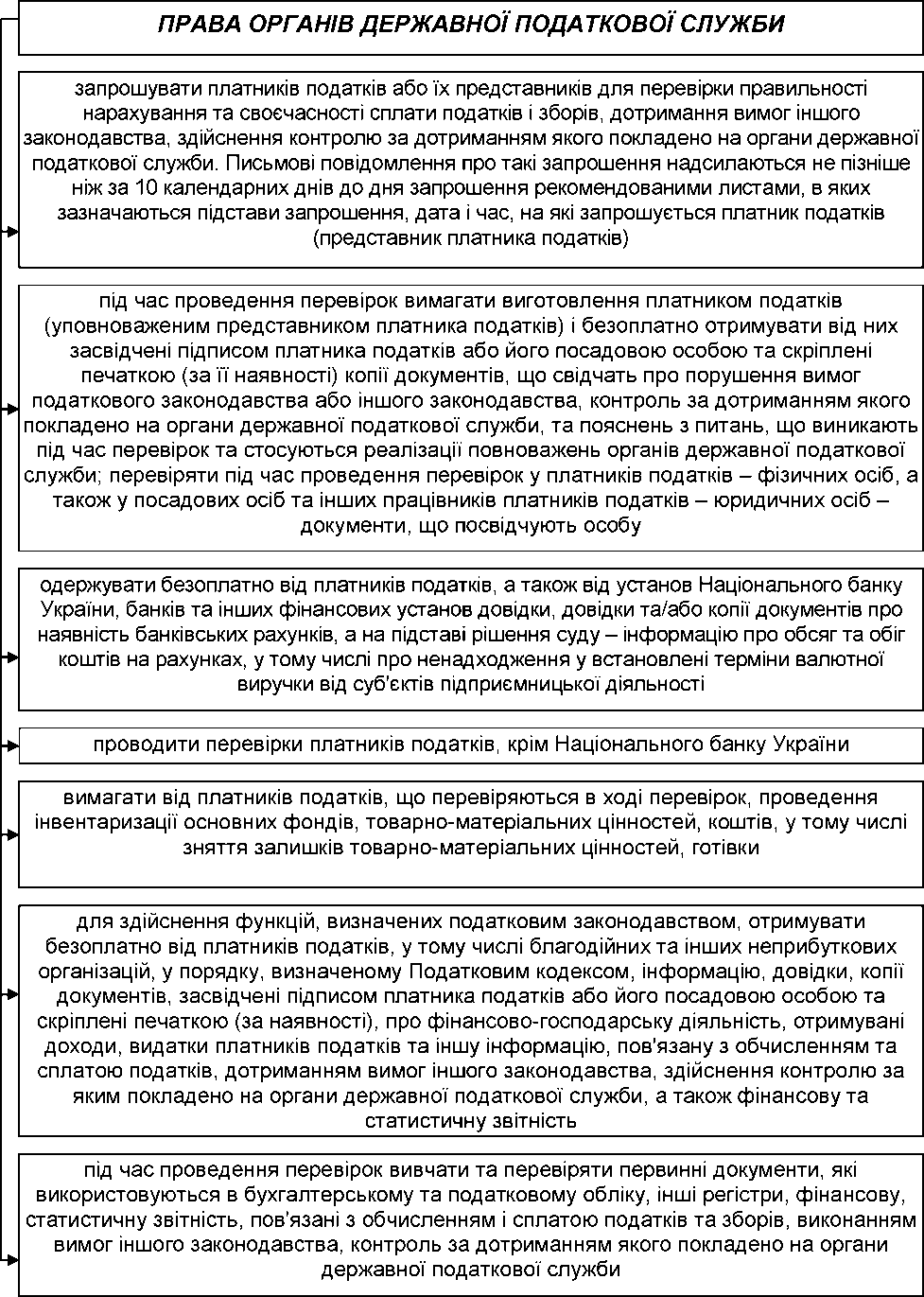

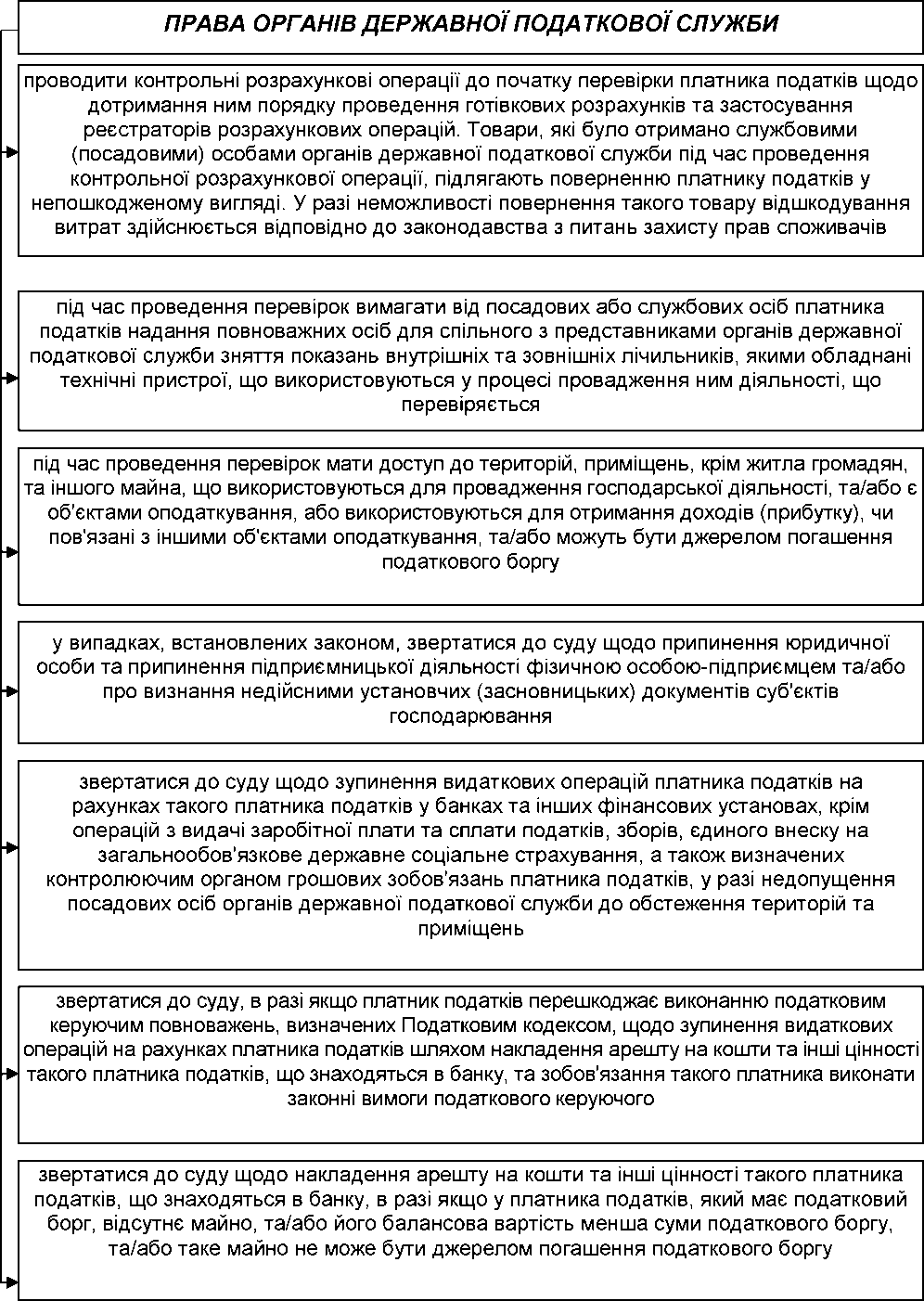

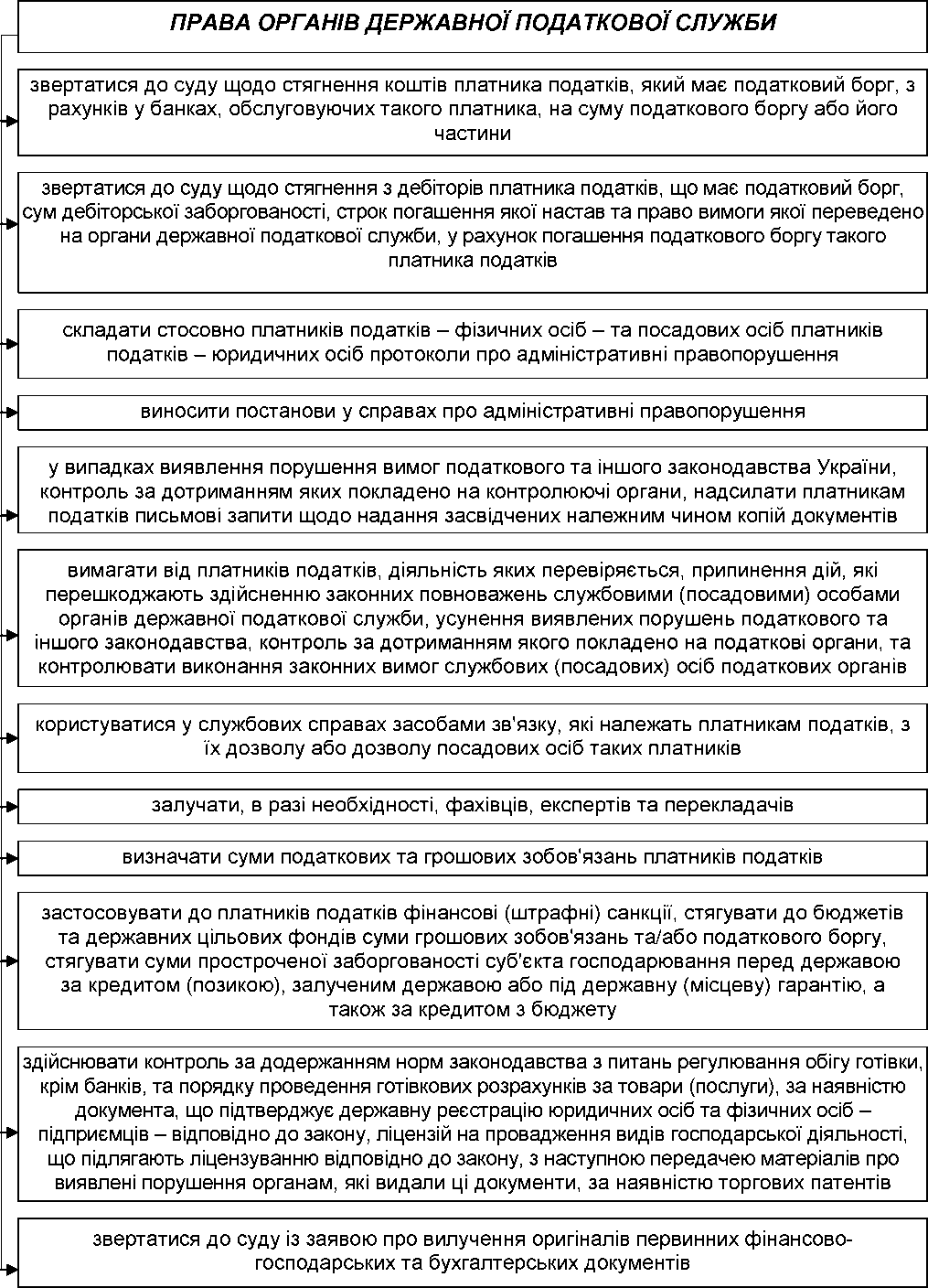

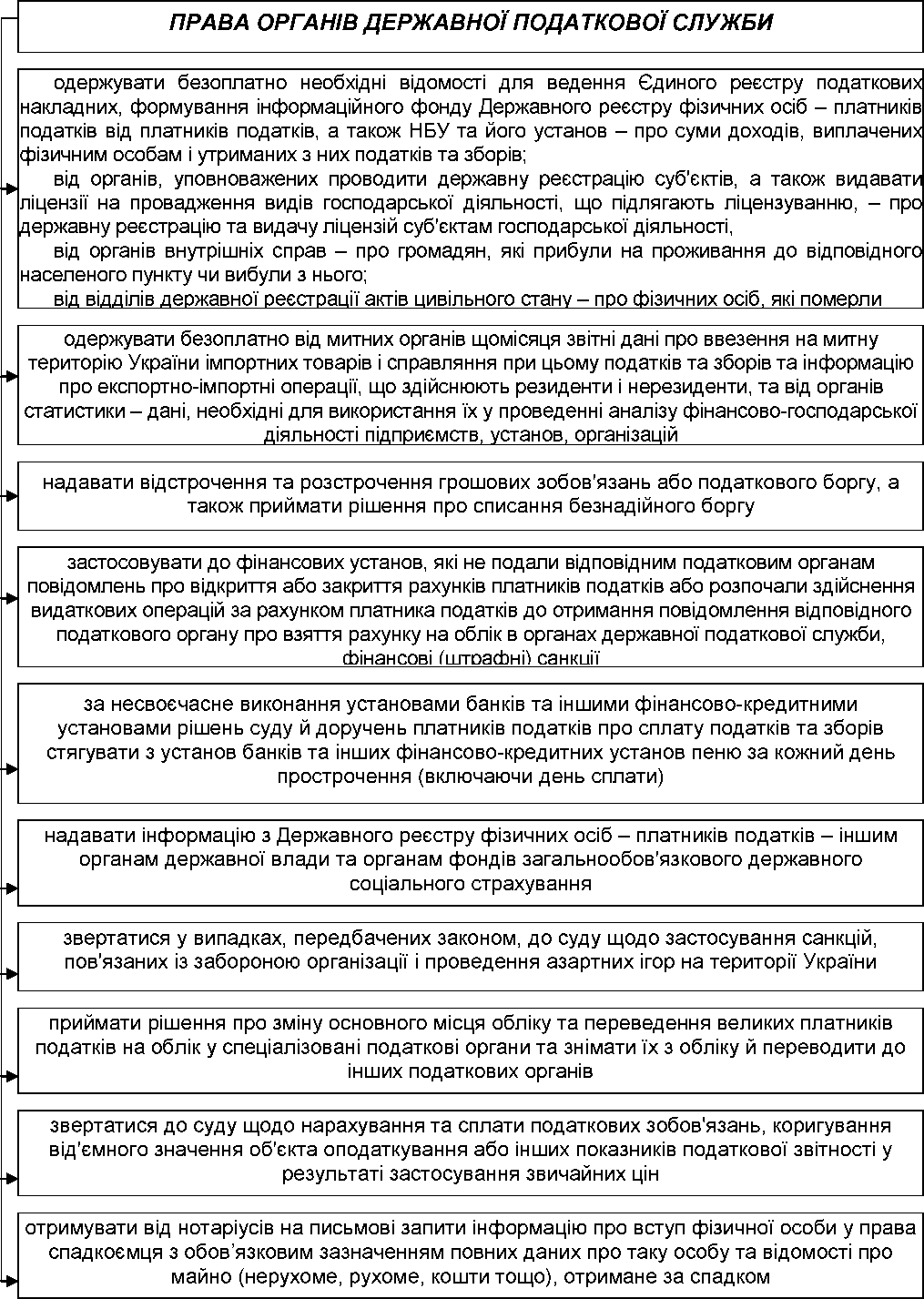

Статтями 20 та 21 Податкового кодексу передбачено права, обов’язки та відповідальність органів державної податкової служби (рис. 1.1, 1.2).

Допоміжні суб’єкти: свідки, перекладачі, експерти, поняті, бюро технічної інвентаризації (БТІ), товарні біржі та ін.

V© 1 |

—► |

дотримання Конституції України і здійснення дій виключно відповідно до Податкового кодексу та інших законів України й нормативних актів |

Обов’язки органів державної податкової сл |

|

|

—► |

забезпечення сумлінного виконання покладених на контролюючі органи функцій |

|

|

|

|

—► |

забезпечення ефективної роботи та виконання завдань контролюючих органів відповідно до їх повноважень |

|

|

|

|

—► |

непорушення прав та інтересів громадян, підприємств, установ, організацій, які охороняються законом |

|

|

|

|

—► |

коректне та уважне ставлення до платників податків, їх представників та інших учасників відносин, що виникають під час реалізації норм Податкового кодексу та інших законів, неприниження їх честі та гідності |

|

|

|

|

—► |

нерозголошення інформації з обмеженим доступом, що одержується, використовується, зберігається під час реалізації функцій, покладених на контролюючі органи |

|

|

|

|

—► |

надання органам державної влади та органам місцевого самоврядування на їх письмовий запит відкритої податкової інформації в порядку, встановленому законом |

|

|

|

|

Рис. 1.1. Обов’язки органів державної податкової служби

Рис.

1.2. Права органів державної податкової

служби

З

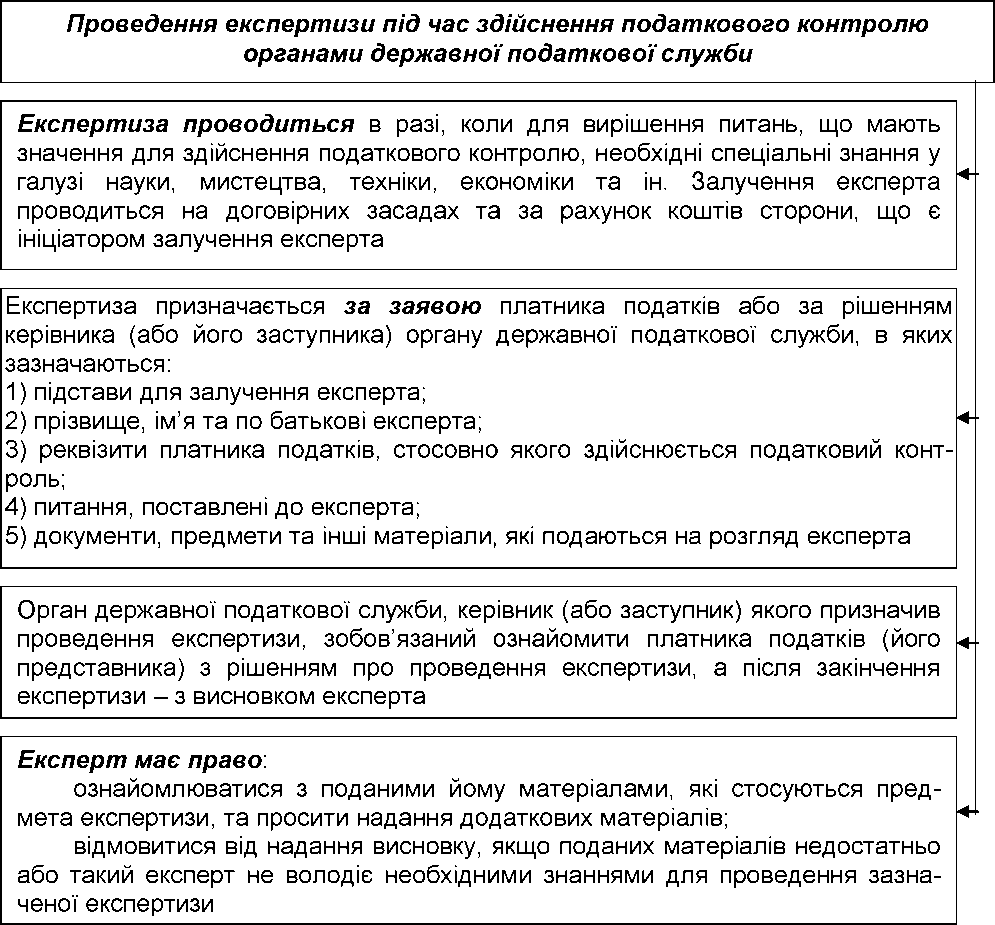

2011 року в Податковому кодексі з’явилась

норма, яка регламентує участь експертів

у процедурі податкового контролю (рис.

1.3).

Рис.

1.3. Особливості проведення експертизи

під час здійснення податкового контролю

органами державної податкової служби

За надання завідомо неправдивого висновку експерт несе всі види відповідальності відповідно до закону.