- •Модель предложения денег. Денежный мультипликатор

- •Краткосрочное равновесие на денежном рынке

- •Долгосрочное равновесие денежного рынка. Монетарное правило м. Фридмена

- •Способы классификации

- •Классификация по характеру движения ценных бумаг

- •Структура рынка ценных бумаг

- •Структура рынка ценных бумаг

- •Классификации ценных бумаг

- •Облигация

- •Вексель

Краткосрочное равновесие на денежном рынке

Денежный рынок - это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

Равновесие на денежном рынке устанавливается, когда спрос на деньги равен их предложению, что может быть достигнуто при определенной банковской процентной ставке. Сохраняться равновесие на денежном рынке будет в том случае, когда процентная ставка будет изменяться в том же направлении, что и доход. Например, если доходы в экономике возрастут, то это приведет к росту спроса на деньги, а следовательно, к увеличению процентной ставки, в этом случае будет увеличиваться альтернативная стоимость хранения денег и снижаться курс ценных бумаг, что уменьшит спекулятивный спрос на деньги, увеличит покупку фирмами и домашними хозяйствами финансовых активов и даст возможность поддерживать денежный рынок в равновесном состоянии. При снижении доходов возникает обратная ситуация.

Графически данное условие можно изобразить в виде кривой ликвидности денег LM, известной как модель Хансена (рис. 4).

Увеличение предложения денег в экономике приводит к понижению банковской процентной ставки.

Один из самых распространенных способов государственного воздействия на экономику получил название кейнсианской денежной политики, которая заключается в систематическом нарушении равновесия денежного рынка.

Эта политика используется государством для воздействия на реальный сектор экономики путем изменения уровня процентных ставок, который в свою очередь оказывает влияние на инвестиции, занятость, объем производства и уровень доходов. Однако активное использование данной политики может привести к попаданию экономики в ликвидную ловушку.

Ликвидная ловушка-эта такая ситуация в экономике, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния, в результате чего происходит разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция.

Выход из ликвидной ловушки возможен лишь силами государства с использованием активной финансовой ловушки. Денежная политика в условиях ликвидной ловушки оказывается непригодной

Долгосрочное равновесие денежного рынка. Монетарное правило м. Фридмена

В долгосрочном периоде спрос на деньги не зависит от изменения процентных ставок. Уравнение долгосрочного равновесия на денежном рынке, получившее название денежного (монетарного) правила М. Фридмена, выглядит следующим образом:

M = Y + Pe,

где М- долгосрочный (среднегодовой) темп увеличения предложения денег;

Y - долгосрочный (среднегодовой) темп изменения национального дохода;

Ре - темп ожидаемой инфляции.

Целью долгосрочной денежной политики является антиинфляционное регулирование. Краткосрочная денежная политика, направленная на регулирование процентных ставок, допустима только в рамках долгосрочной денежной стратегии, основанной на монетарном правиле М. Фридмена.

Ликвидная ловушка - состояние экономики, для которого характерно предпочтение ликвидности. Это состояние "медвежести" как ожидание понижения курсов и цен и в связи с этим предпочтение иметь ликвидность (наличность) для спекуляций на понижение. В таком состоянии процентная ставка попадает в "мертвую зону" - зону независимости ее от количества денег. Таким образом, спекулятивные мотивы опрокидывают монетарную политику властей, делают ее неэффективной.

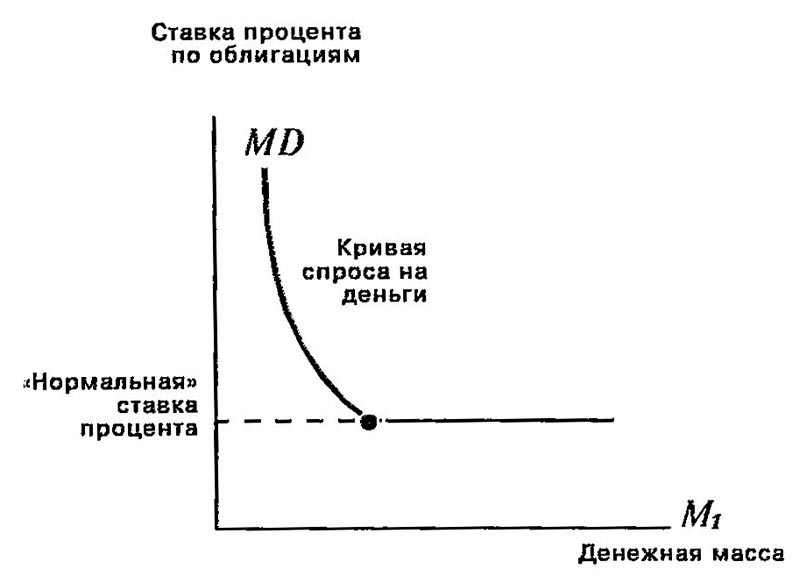

«Ликвидная ловушка» («Liquidity trap») – одно из предположений Д. М. Кейнса, которое гласило, что кривая спроса на деньги в самой нижней своей части вполне может являться высокоэластичной, а также благодаря данному факту иметь вид горизонтальной прямой.

|

«Ликвидная ловушка» |

«Ликвидная ловушка» возникает тогда, когда население страны начинает сберегать наличность из-за ожидания дефляции, надвигающихся войн или недостаточного совокупного спроса.

Подобная возможность связана с существованием «нормального» уровня ставки процента по облигациям, который известен любому владельцу облигаций. Снижение ставки процента по этим облигациям до подобного уровня вынудит всех игроков на финансовом рынке, а также обычных владельцев облигаций, незамедлительно избавиться от них. Всеобщее стремление владельцев и игроков незамедлительно продать облигации, переместив тем самым свои средства вденьги (более ликвидный товар), приведет к ситуации, когда кривая спроса на деньги будем иметь вид горизонтальной прямой.

22_ Финансовый рынок: понятие, структура, объекты и субъекты.

Финансовый рынок (от лат. financia — наличность, доход) в экономической теории — система отношений, возникающая в процессе обмена экономических благ с использованием денег в качестве актива-посредника.

На финансовом рынке происходит мобилизация капитала, предоставлениекредита, осуществление обменных денежных операций и размещение финансовых средств в производстве. А совокупность спроса и предложения накапитал кредиторов и заёмщиков разных стран образует мировой финансовый рынок.

Исторически сформировались две основные модели финансовых рынков: финансовая система, ориентированная на банковское финансирование, так называемая континентальная модель, — и финансовая система, ориентированная на рынок ценных бумаг и систему институциональных инвесторов (страховые компании, инвестиционные и пенсионные фонды) , или англо-американская модель. Для англо-американской модели характерна ориентация на публичное размещение ценных бумаг и высокий уровень развития вторичного рынка, который по объему значительно больше вторичного рынка стран континентальной Европы. Для континентальной модели характерен высокий уровень концентрации акционерных капиталов при небольшом количестве акционеров и непубличности размещения ценных бумаг, а вторичный рынок не так развит. В конце ХХ — в начале ХХІ веков во многих европейских странах финансовые рынки начали приобретать черты англо-американской модели, и происходит постепенное сближение, конвергенция континентальной и англо-американской моделей финансовых рынков.

Финансовый рынок подразделяется на:

Рынок капиталов

Рынок акционерного капитала (рынок акций)

Рынок долгового капитала (рынок облигаций и векселей)

Денежный рынок

Рынок производных инструментов (деривативов)

Валютный рынок (форекс)

Субъекты финансового рынка — это те, кто выполняет на нем определенные операции, осуществляет различные функции, вступая при этом в отношения друг с другом. В зависимости от операций и функций, а значит, и характера взаимоотношений можно выделять различные экономические формы субъектов финансового рынка.

В первую очередь это участники, выполняющие основные функции. К ним относятся продавцы и покупатели финансовых инструментов (в литературе их часто называют поставщиками и потребителями капитала. — А. М.), а также финансовые посредники. Существуют как минимум две модели их взаимодействия: прямая и опосредованная форма сделок. В первом случае продавец и покупатель финансового инструмента вступают друг с другом в непосредственные отношения, не прибегая к финансовому посреднику. Во втором же случае движение финансового актива и денежных ресурсов происходит именно через посредника.

Продавцы и покупатели финансовых инструментов составляют группу прямых участников финансового рынка. Ее конкретный состав определяется характером финансовых инструментов, с которыми осуществляются операции.

Финансовые посредники одинаковы для всех видов финансового рынка. Их можно разделить на финансовых брокеров и финансовых дилеров. Принципиальное отличие первых от вторых состоит в том, что брокеры всегда осуществляют операции за счет клиента и не становятся собственниками финансового инструмента, по которому осуществлена посредническая операция. Дилеры же оперируют собственными денежными ресурсами и становятся на некоторое время собственниками финансового инструмента. На практике возможно совмещение функций брокера и дилера.

Кроме основных участников финансового рынка выделяют участников, осуществляющих вспомогательные функции. Это так называемая инфраструктура финансового рынка. Под ней понимается совокупность организаций, институтов, учреждений, фондов, обслуживающих непосредственных участников финансовых операций и создающих условия для наиболее оптимального прохождения всех этапов этих операций. В общем смысле к ним относятся биржи, депозитарии, регистраторы, расчетно-клиринговые и консультационные центры, финансовые консультанты. Специфика каждого из них будет рассмотрена применительно к рынку ценных бумаг.

Объектами финансового рынка выступают различные финансовые инструменты. Под ними чаще всего понимаются финансовые документы, имеющие денежную оценку, с помощью которых проводятся соответствующие операции. Для каждого из указанных финансовых рынков можно назвать свои финансовые инструменты. Однако все они сводятся к деньгам, валюте, благородным металлам, ценным бумагам, расчетным документам. При этом ценные бумаги и расчетные документы зачастую обслуживают движение иных финансовых инструментов.

Все финансовые инструменты имеют некоторые общие классификационные признаки. В частности, по срокам обращения на рынке они могут быть:

краткосрочные, с периодом обращения до одного года. Они обслуживают операции на денежном рынке, поэтому их называют инструментами денежного рынка;

долгосрочные, т. е. находящиеся на рынке более года, и бессрочные, не имеющие конкретного срока обращения. И те и другие обслуживают операции на рынке капитала, поэтому и называются инструментами фондового рынка.

По характеру финансовых обязательств можно выделить:

долговые инструменты, обслуживающие кредитные отношения и предполагающие возврат их номинальной стоимости в установленный срок и выплату процентов на этот номинал;

долевые инструменты, подтверждающие право владения имуществом, управления (распоряжения) им, а в определенных случаях и получения дохода;

•инструменты, не обусловливающие последующих обязательств. Они выступают объектом осуществления самой финансовой операции, а их продавец не несет никаких дополнительных обязательств.

Кроме того, определенные финансовые инструменты, в частности, ценные бумаги, делят на первичные, подтверждающие прямые имущественные права или отношения кредита, и производные (деривативы), подтверждающие право либо же обязательство купить или продать первичные активы на заранее установленных условиях. Часто от этого права или обязательства можно отказаться, заплатив контрагенту премию.

23_ Рынок ценных бумаг: понятие, классификация, структура. Ценные бумаги: понятие, виды. Фондовый рынок.

Рынок ценных бумаг — составная часть финансового рынка, на котором оборачиваются ценные бумаги.