- •Предмет макроэкономики. Особенности методологии и аналитического аппарата макроэкономики. Актуальные проблемы современной макроэкономики.

- •Макроэкономические модели, их переменные и виды.

- •Равновесие в макроэкономических моделях и его виды. Общее и частичное равновесие в экономике.

- •Кругооборот расходов и доходов как отражение взаимосвязей между макроэкономическими агентами и макроэкономическими рынками.

- •Кругооборот расходов и доходов: сбережения, импорт, налоги как изъятия.

- •К ругооборот расходов и доходов: инвестиции, экспорт и государственные расходы как инъекции.

- •Понятие «закрытой» и «открытой» экономики.

- •Эволюция научных подходов к исследованию общественного воспроизводства.

- •Измерение результатов экономической деятельности. Валовой внутренний продукт (ввп). Валовой национальный доход (внд).

- •Ввп: производство, распределение, обмен и потребление. Метод расчета ввп по добавленной стоимости.

- •Методы расчета ввп по доходам и расходам

- •Взаимосвязь макроэкономических показателей в системе национальных счетов (снс): ввп, чистый внутренний продукт, валовой национальный доход (внд), личный располагаемый доход.

- •Номинальный и реальный ввп. Индексы цен: отличие дефлятора ввп от индекса потребительских цен.

- •Совокупный спрос: определение, графическая интерпретация, факторы, влияющие на совокупный спрос.

- •Совокупное предложение: определение, графическая интерпретация, факторы, определяющие величину потенциального ввп.

- •Равновесие совокупного спроса и совокупного предложения в модели ad — as. Шоки спроса и предложения.

- •Использование личного располагаемого дохода на потребление и сбережение. Конечное потребление. Факторы, влияющие на потребление и сбережения.

- •Психологическая склонность к потреблению и сбережению. Средняя склонность к потреблению и сбережению. Предельная склонность к потреблению и сбережению, их взаимосвязь.

- •Функция потребления: содержательная сторона и графическая интерпретация.

- •Функция сбережения: содержание и графическая интерпретация.

- •Инвестиционный спрос. Неоклассический и кейнсианский анализ инвестиций.

- •Модель сбережения – инвестиции (s – I). Парадокс бережливости.

- •Модель совокупных расходов и доходов или Кейнсианский крест. Инфляционный разрыв. Дефляционный разрыв.

- •Мультипликативные эффекты. Мультипликатор автономных расходов.

- •Экономический рост: сущность, факторы, типы. Модели равновесного экономического роста.

- •Экономический рост и развитие. Качество экономического роста. Концепция устойчивого экономического развития.

- •Основные составляющие экономической динамики ввп: линия тренда ввп и экономические колебания. Виды колебаний.

- •Цикличность как форма движения рыночной экономики. Модели цикла. Классификация экономических циклов. Особенности циклического развития в современных условиях.

- •Классификация экономических кризисов. Структурные кризисы. Региональные (страновые) и отраслевые кризисы. Финансовые кризисы. Глобальный финансовый кризис.

- •Инфляция.

- •Инфляция спроса: причины возникновения, механизм, график.

- •Инфляция предложения (издержек): причины возникновения, механизм, график. Инфляционная спираль.

- •Безработица: определение, типы, естественный уровень, социально-экономические последствия.

- •Взаимосвязь инфляции и безработицы. Кривая Филлипса и её современная интерпретация. Дилемма экономической политики, заложенная в кривой Филлипса.

- •Макроэкономическая политика государства: сущность, цели, инструменты, основные направления. Выбор приоритетов. Виды макроэкономической политики. Макроэкономическая политика современной России.

- •Финансовая система государства и ее особенности.

- •Налоги: экономическое содержание, цели, функции, виды. Эффект и кривая Лаффера.

- •Денежный рынок. Спрос на деньги. Предложение денег. Равновесие денежного рынка и механизм его установления. Равновесная ставка процента и равновесная денежная масса.

- •Предложение кредитных денег коммерческими банками. Банковские резервы и их виды. Мультипликация вкладов. Банковский (депозитный) мультипликатор.

- •Предложение денег центральным банком. Денежная база. Денежный мультипликатор.

- •Кредитно-денежная политика государства: сущность, цели, инструменты, результаты. Норма обязательных резервов. Роль учетных ставок процента Центрального Банка. Операции на открытом рынке.

- •Стимулирующая и сдерживающая кредитно-денежная политика: сущность, цели.

- •Макроэкономическое равновесие в модели is-lm и механизм его установления.

- •Социально-экономическая политика: сущность, цели.

- •Платежный баланс и проблемы внешнеэкономического равновесия.

- •Валютный курс: сущность и факторы его определяющие. Режимы валютного курса: фиксированный и плавающий.

Денежный рынок. Спрос на деньги. Предложение денег. Равновесие денежного рынка и механизм его установления. Равновесная ставка процента и равновесная денежная масса.

Денежный рынок — это часть финансового рынка, рынок краткосрочных высоколиквидных активов; это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, "цену" денег; это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

Под предложением денег (MS –money supply) понимается денежная масса, находящаяся в обращении и складывающаяся из соответствующих денежных агрегатов:

М0 = наличные деньги в обращении,

М1 = М0 + чеки, вклады до востребования (в том числе банковские дебетовые карты).

М2 = М1 + срочные вклады

М3 = М2 + сберегательные вклады

L = M3 + ценные бумаги

Спрос на деньги – это та сумма денег, которую фирмы, население считают целесообразным иметь у себя при данных экономических условиях, включая уровень доходов.

Количественная теория денег определяет спрос на деньги с помощью уравнения обмена: MV=PY, где М- кол-во денег в обращении, V – скорость обращения денег, Р – уровень цен(индекс цен), Y – объем выпуска(в реальном выражении).

По правилу монетаристов Государство должно поддерживать темп роста денежной массы на уровне средних темпов роста реального ВВП, тогда уровень цен в экономике будет стабилен.

Реальный

спрос на деньги

,

где

k

-

,

где

k

-

,

,

-реальные

денежные остатки.

-реальные

денежные остатки.

Кейнсианская теория спроса на деньги выделяет три мотива, побуждающие людей хранить часть денег в виде наличности:-трансакционный мотив(потребность в наличности для текущих сделок);-мотив предосторожности(хранение определенной суммы наличности на случай непредвиденных обстоятельств в будущем);-спекулятивный мотив(намерение приберечь некоторый резерв, чтобы с выгодой воспользоваться лучшим, по сравнению с рынком, знанием того, что принесет будущее).

Спекулятивный спрос основан на обратной зависимости курса облигаций от ставки процента. Если ставка растет то цена облигации падает, спрос на облигации растет, что ведет к сокращению запаса наличных, т.е. спрос на наличные деньги снижается.

Выделим следующие факторы спроса на деньги: 1)уровень дохода; 2) скорость обращения денег; 3) ставка процента.

Номинальная ставка – это ставка, назначаемая банками по кредитным операциям.

Реальная ставка процента отражает реальную покупательную способность дохода, полученного в виде процента. Уравнение Фишера: i=r+π, где π-темп инфляции, r-реальная ставка, i-номинальная ставка. Эффект Фишера: рост денежной массы вызывает рост инфляции, что приводит к увеличению номинальной ставки процента.

Предложение денег (МS) – это совокупность платежных средств, обращающихся в стране в данный момент. Под предложением денег понимается и денежная масса, находящаяся в обращении и складывающаяся из соответствующих денежных агрегатов (М1, М2, М3 и т.д.).

Предложение

денег( )

включает

в себя наличность(С) вне банковской

системы и депозиты(D):

=C+D.

Дополнительное предложения денег может

возникатьь в результате появления

нового депозита:

=

)

включает

в себя наличность(С) вне банковской

системы и депозиты(D):

=C+D.

Дополнительное предложения денег может

возникатьь в результате появления

нового депозита:

= ,

где rr-норма

банковских резервов(банковский

мультипликатор), D-первоначальный

вклад.

,

где rr-норма

банковских резервов(банковский

мультипликатор), D-первоначальный

вклад.

Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег. Денежная база: MB=C+R, где MB – база, С – наличность, R – резервы. Денежный мультипликатор – это отношение предложения денег к денежной базе.

m=

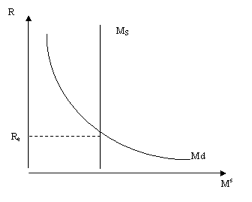

П

редложение

денег графически отображается обычно

вертикальной прямой, поскольку

предполагается, что на каждый данный

момент создано определенное, фиксированное

количество денег, сформированное на

основе эмиссии денег (выпуск денег в

обращение) при монетарной политике,

направленной на поддержание неизменной

массы денег в обращении (см. график 2)

редложение

денег графически отображается обычно

вертикальной прямой, поскольку

предполагается, что на каждый данный

момент создано определенное, фиксированное

количество денег, сформированное на

основе эмиссии денег (выпуск денег в

обращение) при монетарной политике,

направленной на поддержание неизменной

массы денег в обращении (см. график 2)

Предложение денег не зависит от ставки процента. Реально предложение денег зависит от целей, которые ставятся в рамках кредитно-денежной политики конкретной страны.

Равновесие денежного рынка – это положение на денежном рынке, когда количество предлагаемых денежных средств равно количеству денег, которое желают иметь у себя на руках население и предприниматели. Равновесие на денежном рынке достигается в точке пересечения спроса и предложения денег, в этой точке устанавливается равновесная процентная ставка. Если спрос на деньги растет, то будет расти и процентная ставка и наоборот. Если предложение денег больше спроса (избыток) люди стремятся освободиться от денег: покупают облигации и другие ценные бумаги, цена облигаций растёт, а ставка процентная (R) падает. По мере падения ставки процента возрастает спрос на деньги.

Если предложение денег меньше спроса (недостаток) людям нужны деньги, они начинают продавать облигации, акции (их цена падает), а ставка процента растёт, если ставка процента растёт, спрос на деньги падает.