- •Тема 6. Операції з платіжними картками План

- •6.1. Сутність та основні види платіжних карток

- •6.2. Розрахунки з використанням платіжних карток

- •6.3. Національна система масових електронних платежів

- •6.1. Сутність та основні види платіжних карток

- •6.2. Розрахунки з використанням платіжних карток

- •6.3. Національна система масових електронних платежів

Тема 6. Операції з платіжними картками План

6.1. Сутність та основні види платіжних карток

6.2. Розрахунки з використанням платіжних карток

6.3. Національна система масових електронних платежів

6.1. Сутність та основні види платіжних карток

У сучасних умовах швидко набувають поширення розрахунки платіжними картками. Ця форма розрахунків вигідна основним учасникам: власнику картки, банку-емітенту, підприємству торгівлі або сфери послуг, банку-еквайра.

Платіжна картка - це спеціальний платіжний засіб у вигляді емітованої у встановленому законодавством порядку пластикової чи іншого виду картки, що використовується для ініціювання переказу коштів з рахунка платника або з відповідного рахунка банку з метою оплати вартості товарів і послуг, перерахування грошей зі своїх рахунків на рахунки інших осіб, отримання грошей у готівковій формі в касах банків через банківські автомати, а також здійснення інших операцій, передбачених відповідним договором. Платіжна картка є засобом безготівкових розрахунків, отримання кредиту і готівки.

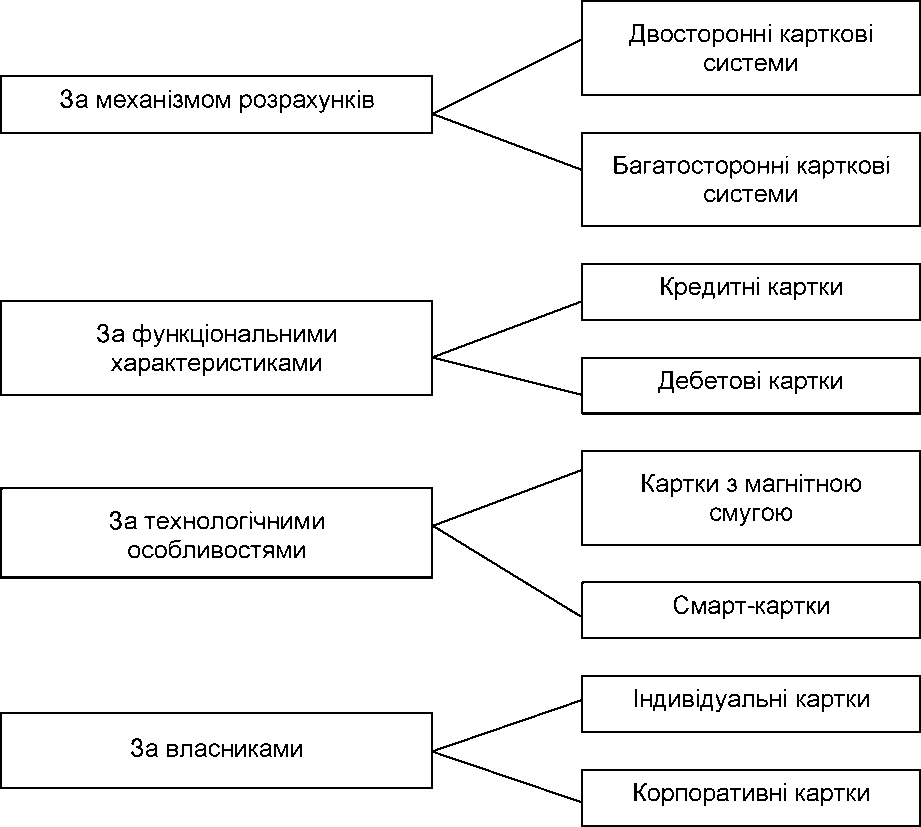

Існують різні види платіжних карток, які можна класифікувати за багатьма ознаками, зокрема за механізмом розрахунків, функціональними характеристиками та технологічними особливостями (рис. 6.1).

За механізмом розрахунків виділяють двосторонні і багатосторонні карткові системи.

Двосторонні системи виникли на підставі двосторонніх угод між учасниками розрахунків, де власники карток можуть використовувати їх для купівлі товарів у замкнених мережах, які контролюються емітентом карток (універмаги, бензоколонки тощо). Багатосторонні системи очолюють національні асоціації банківських карток, а також компанії, які виготовляють картки туризму та розваг (наприклад, «Аmегісаn Ехргеss»), надають власникам карток можливість купувати товари у різних торговельників і організацій сервісу, що визнають ці картки як платіжний засіб. Картки цих систем дають змогу також отримувати касові аванси, користуватись автоматами для зняття готівки з банківського рахунка та ін.

За функціональними характеристиками виділяють кредитні і дебетові картки.

Кредитні картки пов’язані з відкриттям у банку кредитної лінії, що дає змогу власнику картки користуватися кредитом під час купівлі товарів і оплати послуг, а також отримувати готівкову позику. Кредитні картки можуть бути банківськими чи картками туризму та розваг.

Банківські кредитні картки використовуються для оплати за товари чи певні послуги з використанням банківського кредиту чи для отримання авансу в готівковій формі. Клієнт користується кредитом без сплати відсотків протягом місяця.

Перед тим, як видати кредитну картку, відповідальний працівник банку вивчає кредитоспроможність своїх клієнтів і тільки після цього визначає, чи можливо реалізувати кредитну картку конкретному клієнту й якого розміру ліміт кредитної лінії йому встановити. Такі картки реалізуються звичайно найбільш надійним клієнтам, які мають високу кредитоспроможність. Тому через високі ризики кредитні картки у банківській практиці України використовуються дуже обмежено.

Кредитні картки бувають індивідуальними та корпоративними. Індивідуальні картки поділяються на стандартні й золоті. Золоті картки надаються лише клієнтам з високим і стабільним рівнем доходів.

Рис.

8.1. Класифікація платіжних карток.

Картки туризму та розваг емітуються компаніями, що спеціалізуються на обслуговуванні цієї сфери, наприклад, «Аmегісаn Ехргеss». Ці картки дають змогу їхнім власникам виконувати розрахунки за різні товари і послуги, а також надають пільги на замовлення авіаквитків, номерів у готелях, страхування життя, дають змогу отримувати знижки на ціни товарів, одержувати кредит та ін.

Окремо виділяється такий вид кредитних карток, як чекові гарантійні картки, що видаються власнику поточного рахунка у банку для ідентифікації організації, яка надала чек і гарантії платежу за ним. Картка базується на кредитній лінії, яка надає власнику рахунка овердрафт. При цьому банк виступає гарантом перерахування у встановлений термін відповідної суми коштів на рахунок торговельного закладу, навіть якщо у власника цієї картки на рахунку буде відсутня потрібна сума, але в цьому разі клієнт-власник картки сплачує комісійні за наданий кредит.

Дебетова картка - це картка, для якої відкривається спеціальний картковий рахунок, на котрому зберігається сума, якою обмежені розрахунки за нею. Дебетна картка надає клієнту зручності при проведенні безготівкових платежів, отриманні готівки, управлінні рахунком. Вона не дає змоги оплачувати покупки за відсутності коштів на рахунку клієнта. Винятком є лише ті випадки, коли клієнт має поточний рахунок з можливістю овердрафту. Овердрафт - це короткостроковий кредит, який надається банком клієнту в разі перевищення суми операції за платіжною карткою залишку коштів на його картрахунку або встановленого ліміту кредитування. Тоді за дебетною карткою можливе отримання позики в межах дозволеного овердрафту за рахунком.

Дебетові картки можуть використовуватись для:

отримання готівки через банкомат;

отримання грошей у відділенні банку з рахунка клієнта;

сплати за послуги чи товари у торговельних закладах.

За технологічними особливостями розрізняють картки двох видів: з магнітною смугою та із вбудованою мікросхемою («чип- картка», «смарт-картка», «розумна» або «інтелектуальна картка», «мікропроцесорна картка», «багатоцільова» або «багатофункціональна картка»).

Картки з магнітною смугою мають на звороті магнітну смугу, де записані дані, необхідні для ідентифікації особи власника картки при її використанні у банківських автоматах та електронних терміналах торговельних закладів. Ці дані містять:

банківські реквізити власника картки (ім’я та прізвище, адреса, код банку і відділення, номер рахунка);

термін дії картки;

максимальну суму, яку має в розпорядженні власник картки і яка зменшується при кожному знятті коштів з рахунка.

Важливим елементом інформації, записаної на магнітній смузі, є персональний ідентифікаційний номер (РІN). Цей номер (код) має бути відомий тільки власнику картки, і він набирає його за допомогою спеціальної клавіатури банкомата чи термінала. Коли картка вводиться у зчитувальний пристрій банкомату чи терміналу, набраний код порівнюється з РІN-кодом на магнітній стрічці, і, якщо вони збігаються, то відкривається доступ до комунікаційної мережі для передавання команд щодо виконання платежу: власник набирає інформацію про стан рахунка, а потім суму платежу, яка передається до банку, що веде його рахунок, з якого вона списується та переводиться на рахунок одержувача (продавця товарів чи послуг) або видається готівкою з банкомата. Якщо вони не збігаються, то власнику надається можливість здійснити ще кілька спроб набору РІN-коду. Потім картка вилучається (заблоковується).

Картки з мікросхемою (смарт-картки) мають вбудовану мікросхему (чіп), що складається із запам’ятовувальних пристроїв для збереження інформації та процесора, який є складовою комп’ютера і здатний обробляти інформацію, записану в запам’ятовувальних пристроях. Збільшений таким чином обсяг пам’яті карки дає змогу зберігати та використовувати інформацію про її власника, банківський рахунок клієнта, а також про близько 200 останніх операцій, виконаних з використанням картки.

Всі платіжні картки, призначені для розрахунків, можуть поділятися на індивідуальні і корпоративні (бізнес-картки). Банки видають індивідуальні картки приватним особам: своїм платоспроможним клієнтам, а також іншим особам після аналізу «кредитної історії» останніх і відкриття їм поточного (карткового) рахунка у банку або внесення страхового депозиту. Корпоративні картки видаються юридичним особам під їхні гарантії і забезпечення також після аналізу платоспроможності юридичної особи. Користуватися корпоративними картками можуть співробітники організації, яка отримала картку. Їм відкриваються персональні рахунки, пов’язані з корпоративним картковим рахунком. Відповідальність перед банком за корпоративним картковим рахунком несе організація, а не власники індивідуальних корпоративних карток.

У сфері грошового обороту платіжні картки є одним з прогресивних засобів організації безготівкових розрахунків.

Загальні засади емісії та здійснення операцій із застосуванням платіжних карток регулюються нормами Законів України «Про Національний банк України», «Про банки і банківську діяльність», «Про платіжні системи та переказ грошей в Україні», а також нормативно- правовими актами Національного банку України.

Відповідно до нормативно-правових актів НБУ визначається порядок здійснення операцій із застосуванням платіжних карток, встановлено порядок їхньої емісії, порядок розрахунків за цими операціями, а також встановлено загальні вимоги до внутрішньодержавних платіжних систем, що створюються та функціонують в Україні. Визначено також особливості застосування платіжних карток внутрішньодержавних і міжнародних платіжних систем.

На території України застосовуються платіжні картки, емітовані членами внутрішньодержавних і міжнародних платіжних систем (резидентами та нерезидентами). Для здійснення емісії й еквайрингу платіжних карток, призначених для застосування в Україні, банки можуть створювати внутрішньодержавні одноемітентні та багатоемітентні платіжні системи.

Одноемітента платіжна система - платіжна система одного банку, який одночасно виконує функції платіжної організації, емітента й еквайра.

Багатоемітентна платіжна система - платіжна система, яка охоплює двох і більше емітентів.

Для здійснення емісії й еквайрингу платіжних карток, призначених для застосування в Україні та за її межами, банки-резиденти мають право створювати міжнародні платіжні системи або укладати договори з платіжними організаціями відповідних міжнародних платіжних систем про членство чи про участь у цих системах.

Банки-члени платіжних систем, якщо це не суперечить правилам відповідної платіжної системи, можуть укладати договори з іншими банками-резидентами, фінансовими установами-резидентами, що не є членами цих систем, і торговцями про видачу останніми готівкових коштів за платіжними картками через власні каси або банкомати.

Банк зобов’язаний у порядку, встановленому законодавством України, ідентифікувати клієнтів, які відкривають карткові та інші рахунки в банку, і держателів платіжних карток, котрі здійснюють операції з їхнім використанням за цими рахунками.

Ідентифікація клієнта банку не є обов’язковою під час здійснення кожної операції, якщо клієнт був раніше ідентифікований відповідно до вимог законодавства України, яке регулює відносини у сфері запобігання легалізації (відмиванню) доходів, одержаних злочинним шляхом.

Еквайр та емітент зобов’язані проводити моніторинг з метою ідентифікації помилкових і неналежних переказів, суб’єктів таких переказів та вжиття заходів із запобігання або припинення здійснення зазначених операцій.

Емісія спеціальних платіжних засобів (емісія) - проведення операцій з випуску спеціальних платіжних засобів певної платіжної системи.

Емісія платіжних карток у межах України проводиться винятково банками, що уклали договір з платіжною організацією відповідної платіжної системи та отримали її дозвіл на виконання цих операцій (крім одноемітентних внутрішньобанківських платіжних систем).

Платіжна картка є власністю емітента і надається клієнту або довіреній особі відповідно до умов договору з клієнтом. Фізичним особам, які не є суб’єктами підприємницької діяльності, емітент надає особисті платіжні картки, а юридичним особам і фізичним особам- підприємцям - корпоративні платіжні картки.

У договорі про надання та використання платіжної картки мають бути визначені предмет договору, права, обов’язки клієнта й емітента, їхня відповідальність, порядок розгляду спорів та інші визначені сторонами умови.

Для обліку коштів за операціями з використанням платіжних карток клієнтам відкриваються картрахунки. Відкриття картрахунків здійснюється відповідно до вимог, визначених законодавством, у тому числі нормативно-правовими актами Національного банку України з питань відкриття поточних рахунків. Для відкриття картрахунків клієнти подають до банків документи, які потрібні для відкриття поточних рахунків і визначені нормативно-правовими актами Національного банку України з питань відкриття рахунків.

Залежно від умов, за якими здійснюються розрахунки за операціями з використанням платіжних карток, можуть застосовуватися дебетова, дебетово-кредитна й кредитна платіжні схеми.

Дебетова схема передбачає здійснення клієнтом операцій з використанням платіжної картки у межах залишку коштів, які обліковуються на його картковому рахунку, або за рахунок коштів клієнта за наперед оплаченою платіжною карткою, що обліковуються на консолідованому картрахунку банку.

Під час застосування дебетно-кредитної схеми клієнт здійснює операції з використанням платіжної картки в межах залишку коштів, які обліковуються на його картрахунку, а в разі їхньої недостатності (відсутності) на картрахунку - за рахунок наданого банком кредиту.

Кредитна схема передбачає здійснення розрахунків за виконані клієнтом операції з використанням платіжної картки за рахунок коштів, наданих йому банком у кредит (у межах кредитної лінії).

Кредитна лінія під операції з платіжними картками відкривається банком на визначений термін і в межах встановленого договором ліміту (заборгованості або граничної суми) кредитування.

Строк дії кредитної лінії, яка відкривається під платіжні картки, визначається договором між клієнтом та емітентом.

Наперед оплачені платіжні картки можуть емітуватися банками винятково для фізичних осіб.

Наперед оплачена платіжна картка - платіжна картка, яка надає право держателю виконувати операції в межах попередньо внесених коштів, що обліковуються на консолідованому картковому рахунку банку.

Консолідований картковий рахунок - рахунок, що відкривається емітентом для обліку коштів за емітованими ним наперед оплаченими платіжними картками. Дебетовий залишок за консолідованим картковим рахунком не допускається.

Одним із типів наперед оплачених платіжних карток є електронний гаманець.

Електронний гаманець - це смарт-картка або платіжний додаток платіжної картки, кошти за операціями з якою (яким) обліковуються на консолідованому кореспондентському рахунку емітента. Електронний гаманець дає змогу його держателю в межах встановленого ліміту виконувати платіж за товари (послуги) без введення персонального ідентифікаційного номера. Призначений переважно для здійснення розрахунків і зняття готівки на невеликі суми.

Емітент має право випустити наперед оплачену платіжну картку до замовлення її клієнтом. Наперед оплачена платіжна картка може мати фіксований номінал, що може вказуватися на платіжній картці.

Максимальна сума емітованої банком наперед оплаченої платіжної картки, кошти за якою обліковуються на консолідованому картковому рахунку банку, не може перевищувати суму 1000 грн. або її еквівалент в іноземній валюті.

Еквайринг - це діяльність щодо технологічного, інформаційного обслуговування торговців та виконання розрахунків з ними за операції, які здійснені із застосуванням спеціальних платіжних засобів.

Еквайринг у межах України здійснюється винятково юридичними особами-резидентами, які уклали договір з платіжною організацією відповідної платіжної системи.

Клієнти та їхні довірені особи застосовують платіжні картки відповідно до умов договору з емітентом як засіб для:

безготівкової оплати за товари (послуги), у тому числі в системах електронної торгівлі (комерції);

перерахування коштів зі своїх картрахунків на інші власні рахунки та на рахунки інших осіб;

одержання готівки у касах банків, інших фінансових установ, торговців і через банкомати.

Наперед оплачені платіжні картки застосовуються їхніми держателями для безготівкової оплати за товари (послуги) та одержання готівки.

Операції з платіжними картками здійснюються з урахуванням обмежень, встановлених нормативно-правовими актами Національного банку України та законодавчими актами України. За допомогою платіжних карток забороняється здійснення інвестицій в Україну і за її межі.

У межах України переказ коштів за операціями, ініційованими із застосуванням платіжних карток, здійснюється у гривнях.

Держателі корпоративних платіжних карток можуть здійснювати операції з безготівкової оплати товарів (послуг) та одержувати готівку в таких випадках:

одержання готівки у гривнях для здійснення розрахунків, пов’язаних із виробничими (господарськими) потребами, у тому числі для оплати витрат на відрядження в межах України, з урахуванням обмежень, встановлених нормативно-правовими актами Національного банку України з питань регулювання готівкового обігу, а також чистого доходу фізичними особами-підприємцями;

здійснення розрахунків у безготівковій формі в гривнях, пов’язаних зі статутною та господарською діяльністю, а також витратами на відрядження в межах України;

одержання готівки в іноземній валюті за межами України й у встановленому порядку на території України в касі емітента для оплати витрат на відрядження;

здійснення розрахунків у безготівковій формі в іноземній валюті за межами України, пов’язаних з витратами на відрядження та витратами представницького характеру та ін.

Корпоративні платіжні картки не застосовуються для виплати заробітної плати, інших виплат соціального характеру, а також для здійснення розрахунків за зовнішньоторговельними договорами (контрактами).

Правилами платіжної системи можуть бути передбачені також інші обмеження щодо застосування корпоративних платіжних карток.

Держатель платіжної картки зобов’язаний використовувати її відповідно до вимог законодавства України й умов договору, укладеного з емітентом, та не допускати використання платіжної картки особами, які не мають на це права або повноважень, якщо інше не передбачено правилами платіжної системи.

Емітент зобов’язаний тимчасово призупинити здійснення операцій з використанням платіжної картки, а також вжити заходів з її вилучення та/або блокування (її реквізитів) у разі отримання заяви безпосередньо від клієнта чи держателя платіжної картки про її втрату.