- •Тема 1. Расчеты с простыми и сложными процентными ставками

- •Тема 2. Количественный анализ потоков платежей

- •Тема 3. Планирование погашения долгосрочных задолженностей (кредитов)

- •Тема 4. Анализ эффективности инвестиций

- •Анализ чувствительности – это метод, точно показывающий, насколько изменяется npv и irr проекта в ответ на данное изменение одной входной переменной притом, что все остальные переменные не меняются.

- •Тема 5. Анализ эффективности операций с ценными бумагами

Тема 4. Анализ эффективности инвестиций

4.1. Определить наиболее оптимальный проект, исходя из следующих данных:

Проект А: срок внедрения 5 лет, первоначальные инвестиции 1505.

Доходы:

год |

1 |

2 |

3 |

4 |

5 |

доход |

354 |

375 |

345 |

360 |

405 |

вероятность |

0,8 |

0,9 |

0,8 |

0,8 |

0,7 |

Проект Б: срок внедрения 3 года, первоначальные инвестиции 704.

Доходы:

год |

1 |

2 |

3 |

доход |

254 |

255 |

345 |

вероятность |

0,9 |

0,9 |

0,9 |

Результаты расчета денежных потоков, связанных с инвестиционным проектом представлены в приложении 1, которая представлена в конце работы.

Значения капитальных вложений, ликвидации, объема продаж, цены за единицу, переменных и постоянных затрат, налогов и сборов были рассчитаны путем перемножения значений данных показателей для единичного индекса на соответствующий коэффициент для каждого года. Исходные данные были в условии задачи.

Чистый денежный доход от инвестиционной деятельности отрицателен, т.к. инвестиционная деятельность предприятия связана с реализацией долгосрочных проектов, предполагающих приобретение активов. Выручка рассчитывалась, как произведение объема продукции на цену одной единицы. В задаче амортизируется весь объем капитальных вложений. Амортизация начисляется линейным способом, начиная с 4-го года. Т.е. 58,8/11 = 5,35.

Предприятие воспользовалось кредитом банка в течение 2 года строительно-монтажных работ в размере 88,2 млн. руб. (60% от 88,2+58,8=147 млн. руб.). По условиям договора возврат кредита осуществлялся в течение 4 лет следующими долями:

По истечению первого года пользования кредитом: 88,2*0,3=26,46 млн.руб.

По истечению второго года: 88,2*0,25=22,05 млн. руб.

По истечению третьего года: 88,2*0,25=22,05 млн. руб.

По истечению четвертого года: 88,2*0,2=17,64 млн. руб.

За пользование кредитом предприниматель платил банку:

За первый год: 0,22*88,2=19,40 млн. руб.

За второй год: 0,26*(88,2-26,46)=16,05 млн.руб.

За третий год: 0,32*(88,2-26,46-22,05)=12,70 млн.руб.

За четвертый год: 0,35*(88,2-26,46-22,05-22,05)=6,17 млн.руб.

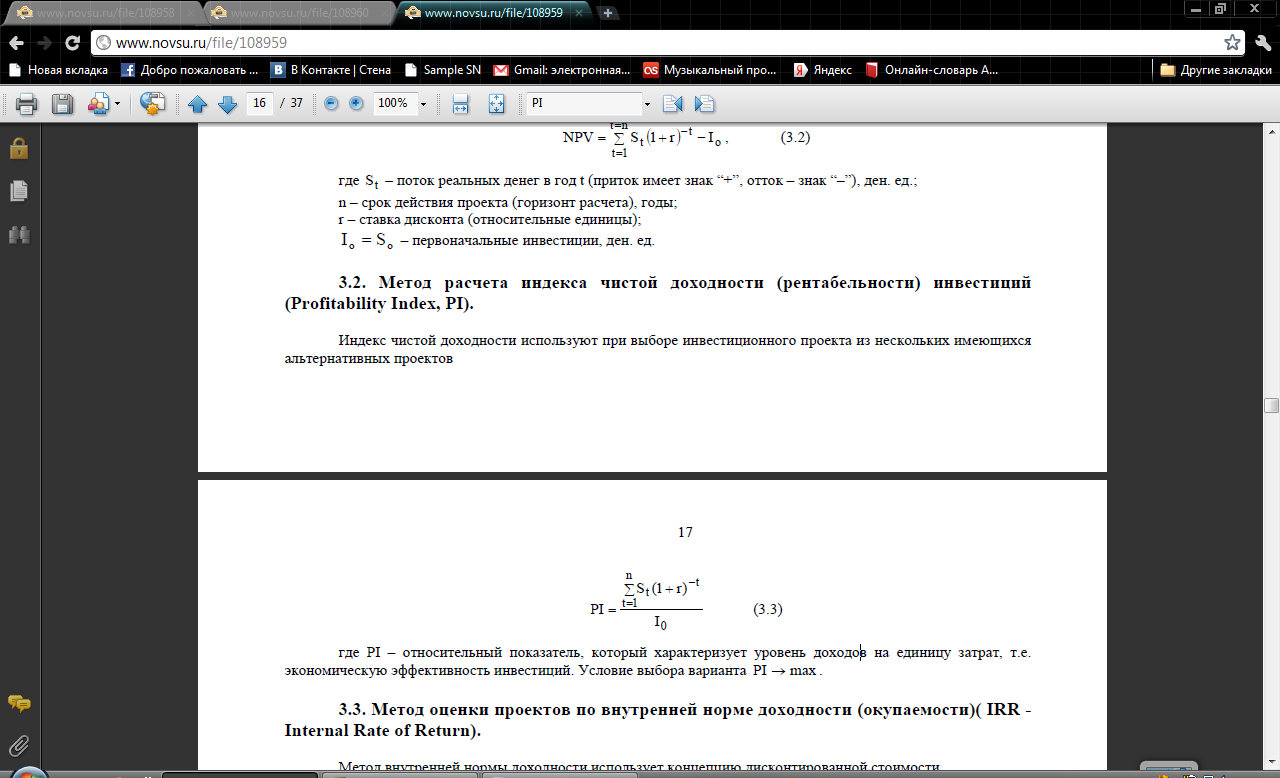

NPV=(-8,4*(1,2)0) + (-15,12*(1,2)-1)+ (68,88*(1,2)-2)+ (-61,82 * (1,2)-3) + (19,91* (1,2)-4) + +(32,98* (1,2)-5) + (52,34* (1,2)-6) + (70,48* (1,2)-7) + (85,60* (1,2)-8) + (97,67* (1,2)-9) + (102,41* (1,2)-10) + (105,73* (1,2)-11) + (108,22* (1,2)-12) + (124,93* (1,2)-13) + (148,79* (1,2)-14) = 156,1229 млн.руб.

NPV следует рассматривать, как приведенный к моменту начала реализации проекта экономический эффект от его функционирования. Проект является эффективным, т.к. NPV>0.

PI – индекс чистой доходности, это относительный показатель, который характеризует уровень доходов на единицу капиталовложений, т.е. отражает экономическую отдачу от инвестиций.

PI = 156,1229/8,4 +1 =19,586 млн. руб.

IRR – это значение коэффициента дисконтирования, при котором NPV равен 0. В нашем случае NPV = 0 при r=88%. Таким образом, IRR = 88.

Данный проект может быть принят, т.е. IRR превышает процентную ставку (20%).

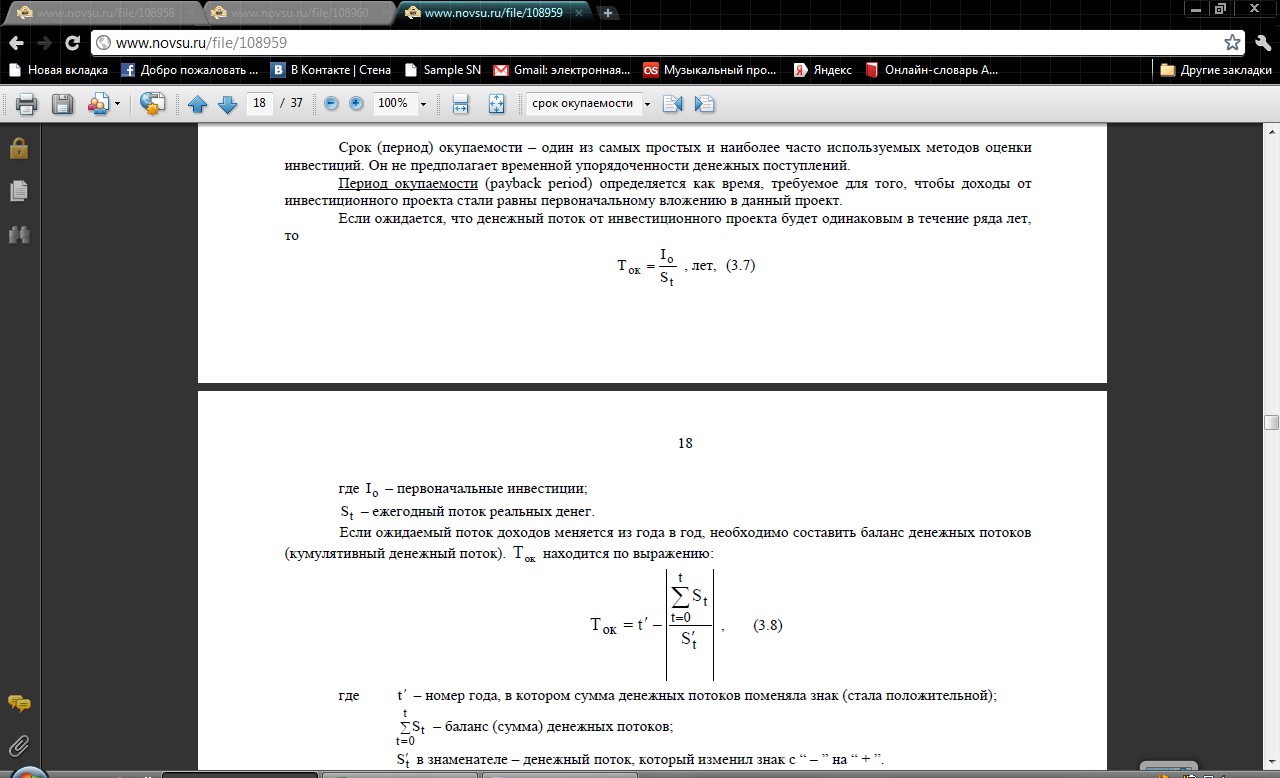

5 – номер года, в котором сумма денежных потоков сменила знак с минуса на плюс.

3,45 – баланс денежных потоков.

19,91 – денежный поток, который изменил знак с минуса на плюс.

Ток=4,405 года.

4 – номер года, в котором текущая стоимость денежных потоков сменила знак с минуса на плюс.

0,659 – баланс текущей стоимости денежных потоков.

9,602 – денежный поток, который изменил знак с минуса на плюс.

Ток= 3,931 года.

ROI = 86,01/ 36,75 = 2,34.