Метод расчета критического объема продаж

Понимание роли и механизма действия левериджа в формировании финансового результата предполагает понимание видов, структуры затрат (расходов) и порядка их учета при выведении этого результата. Очевидно, что производственная деятельность коммерческой организации сопровождается расходами разного вида и относительной значимости. В бухгалтерии возможны два варианта учета затрат на производство и реализацию продукции. Первый, традиционный для отечественной экономики, предусматривает исчисление себестоимости продукции путем группировки расходов на прямые и косвенные. Первые относятся на себестоимость непосредственно, вторые распределяются по видам продукции в зависимости от принятой на предприятии методики. Второй вариант, широко используемый в экономически развитых странах, предполагает иную группировку затрат —

на

переменные (производственные) и

постоянные. Первые изменяются

пропорционально объему производства,

вторые остаются стабильными при

изменении объема производства. Такое

подразделение расходов на переменные

и постоянные является условным; более

правильным считается обособление

постоянных, полу- %

переменых и переменных расходов (рис.

14.3).

Приведенная классификация расходов является условной, тем не менее она более реально отражает динамику их видов. К постоянным расходам относятся расходы, практически не зависящие от объема производственной деятельности и являющиеся чаще всего контрактными (например, арендная плата). Для наглядности они представлены в виде прямой, параллельной оси абсцисс. Полупеременные расходы представляют собой расходы, меняющиеся скачкообразно, т. е. стабильные при варьировании объема выпуска в некотором интервале и меняющиеся при выходе объема производства за пределы данного интервала. Пример: расходы по реализации продукции (транспортные расходы). К переменным расходам относятся расходы, изменяющиеся практически прямо пропорционально изменению объема выпуска (например, расходы сырья и материалов). Для удобства и упрощения излагаемого в дальнейшем материала постоянные и полупеременные расходы нередко объединяются и называются условно-постоянными.

Необходимо обратить внимание читателя на принципиальное различие между переменными и условно-постоянными расходами. Дело в том, что переменные расходы динамичны, относительно менее существенны (в плане материальности, значимости), более управляемы и потому в момент их производства в случае неблагоприятного развития событий имеют существенно меньшие негативные финансовые последствия. Если эти расходы были понесены, но, как оказалось, не вполне оправданно и обоснованно, они, как правило, не могут сказаться критически на дальнейшей судьбе фирмы. Иное дело — условно-постоянные расходы, вернее, их источник. Основной элемент этих расходов — амортизационные отчисления, с помощью которых происходит постепенное восполнение денежных средств (через поступающую выручку от продажи произведенной продукции), в свое время потраченных на приобретение дорогостоящих основных средств. Если инвестиция в основные средства была сделана неоправданно и выручка мала, то производство надо сворачивать, т. е. ликвидировать ставшее ненужным имущество, что, как показывает опыт, всегда чревато существенными финансовыми потерями. Именно этим, т. е. потенциально возможными потерями от «неправильного* омертвления денежных средств в долговременных активах, объясняется повышенное внимание в системе планирования к условно-постоянным расходам — контролировать соотнесение этих расходов с выручкой надо уже на этапе планирования вида деятельности и его материального обеспечения (прогнозные данные) и отслеживать фактическое развитие событий (динамика фактических данных). Соответствующий алгоритм прост и носит название метода критического объема продаж:

Критический объем продаж (Break-even Sales) — это объем продукции, доходы от продажи которой в точности покрывают совокупные расходы на ее производство и реализацию, обеспечивая тем самым нулевую прибыль. Иными словами, очередная единица продукции, проданная сверх критического объема продаж, будет приносить прибыль фирме, тогда как продажа предыдущих единиц шла лишь в покрытие затрат. Как указывалось выше, совокупные затраты можно подразделить на две группы: условно-постоянные (обусловлены самим фактом жизнедеятельности фирмы и практически не зависят от того, насколько велик объем производимой продукции; например, на ткацкой фабрике управленческий персонал получает заработную плату, хотя его представители не стоят у ткацких станков) и переменные (условно принимаются изменяющимися прямо пропорционально объему производимой продукции; например, зарплата рабочих, производящих продукцию). Выручка от продажи очередной единицы продукции, условно говоря, идет в покрытие переменных затрат, т. е. затрат, непосредственно связанных с этой единицей, и части условно-постоянных затрат, а потому видно, что чем больше относительная величина условно-постоянных затрат в обшей сумме затрат, тем больший объем продукции должен быть произведен. Величина критического объема продаж в значительной степени зависит от структуры затрат, т. е. при прочих равных условиях повышение технической оснащенности фирмы, увеличение численности и оснащенности аппарата управления, рост расходов по рекламе и сбыту продукции, появление дополнительных непроизводственных затрат и т. п. влекут рост критического объема продаж. Отсюда видно, что любые изменения в деятельности фирмы, имеющие затратный характер, должны анализироваться с позиции их влияния на величину критического объема продаж хотя бы в плане того, возможно наращивание объемов производства или новые затраты будут покрываться за счет уже имеющейся маржинальной прибыли (своеобразного накопленного «жирка»). Знаменитый бухгалтер И. Шер (Johann F. Schar, 1846—1924) предложил именовать критический объем продаж «мертвой точкой»; смысл подобного названия очевиден.

Известны три взаимосвязанных метода расчета точки безубыточности — аналитический, графический, расчет удельной валовой маржи.

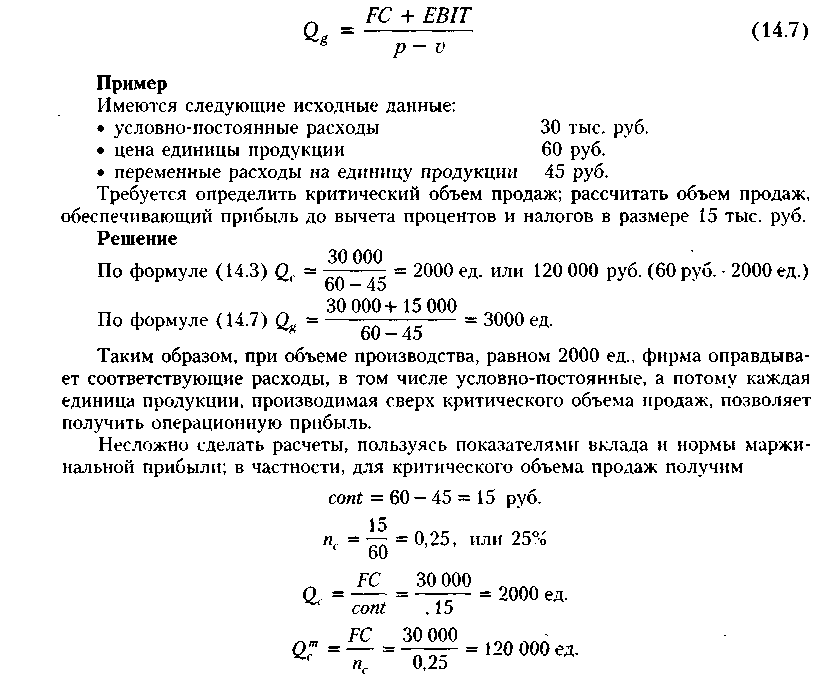

Аналитический метод. Название метода условно, а в его основе лежит очевидная зависимость

В

точке безубыточности по определению

прибыль равна нулю, т. е. EBIT

= О, поэтому

из (14.2) можно найти соответствующий

объем продаж (в натуральных единицах),

называемый критическим (ОД

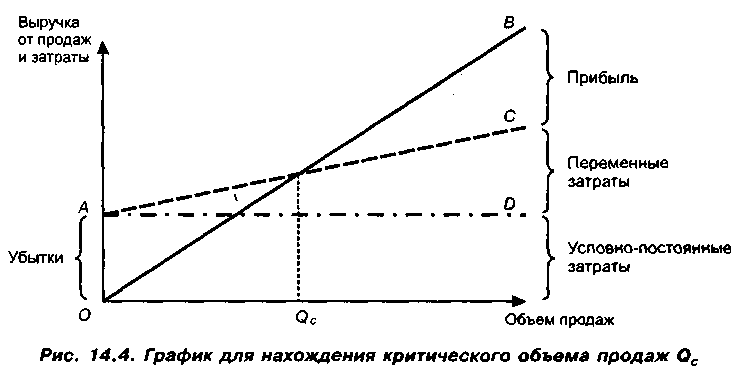

Приведенная формула является одной из базовых в системе внутрифирменного анализа и может использоваться как в ретроспективном анализе, так и в планово-аналитической работе. При планировании, задавая значения исходных факторов (цена, условно-постоянные и переменные расходы), можно рассчитать минимальный объем производства продукции, необходимый для покрытия расходов, т. е. обеспечивающий безубыточность финансово-хозяйственной деятельности.

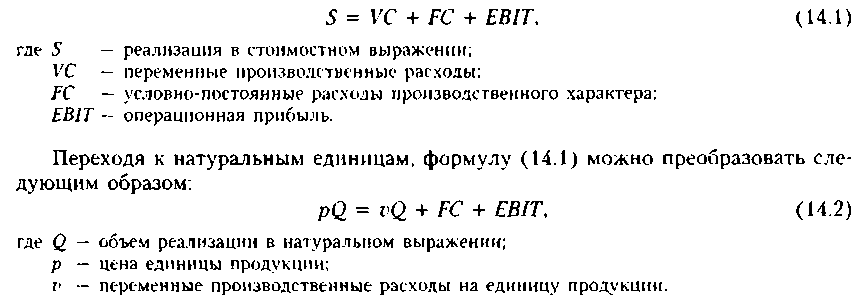

Графический метод удобен для иллюстрации зависимости между показателями, участвующими в расчете точки безубыточности аналитическим методом. Графическое изображение модели, характеризующее логику взаимосвязи показателей, формирующих значение критического объема продаж, приведено на рис. 14.4.

Сплошная линия ОВ отражает изменение выручки от продаж; здесь имеет место прямая зависимость: с ростом объема проданной продукции растет и величина выручки. Штрих-пунктирная линия AD отражает изменение условно-постоянных затрат; поскольку считается, что эти затраты не зависят от объема продаж, линия параллельна оси абсцисс. Штриховая линия АС отражает изменение совокупных затрат как суммы переменных и у словно-постоянных затрат. Точка пересечения линий ОВ и АС определяет тот объем продаж Qc, при котором выручка равна совокупным затратам. Это и есть критический объем продаж, т. е. тот минимум, который обеспечивает безубыточность производственно-коммерческой деятельности. Таким образом, до тех пор пока объем продаж не достиг уровня Q, фирма работает в убыток; превышение Q,. означает генерирование прибыли.

Подчеркнем, что не следует абсолютизировать выводы, к которым можно придти, анализируя график. Во-первых, приведенное графическое представление взаимосвязи выручки и расходов от объема выпуска продукции основано на условном предположении об их прямо пропорциональной зависимости. Многочис-

ленные

исследования показали, что зависимость

носит нелинейный характер, поэтому

график может выглядеть иначе (рис.

14.5).

Во-вторых, не следует полагать, что область доходов безгранично велика; при определенном насыщении рынка зависимость между показателями меняется. Фактически это выражается в том, что излишне произведенная продукция не находит сбыта по ранее установленной цене. Сформулированные условности в теоретическом смысле элиминируются, если перейти от линейных зависимостей к нелинейным, однако на практике установление аналитического представления нелинейной зависимости затруднено.

Расчет удельной валовой маржи. Этот метод является следствием аналитического метода. Знаменатель дроби (cont = р — t>) в формуле (14.3), называемы» удельной валовой маржой, или вкладом (в англоязычной литературе — contribution), характеризует величину прибыли до вычета амортизации, процентов и налогов (EBITDA), приходящейся на единицу продукции (в редких ситуациях вместо EBITDA может использоваться показатель маржинальной прибыли). Можно привести другую интерпретацию этого показателя, кстати широко распространенную в управленческом учете и финансовом менеджменте и объясняющую его название «вклад»: он дает количественную оценку вклада дополнительно произведенной единицы продукции в величину генерируемой валовой маржи (EBITDA), или маржинальной прибыли. По мере наращивания объема производства суммарный вклад должен полностью покрыть условно-постоянные расходы и обеспечить генерирование прибыли.

Таким образом, экономический смысл «мертвой точки» предельно прост: она характеризует количество единиц продукции, реализация которого обеспечит получение валовой маржи (или маржинальной прибыли), в точности равной сумме условно-постоянных расходов.

Формулы (14.3) и (14.4) позволяют найти критический объем продаж в натуральных единицах. Путем несложных преобразований можно получить формулу для расчета этого объема в стоимостном выражении. Домножив обе части (14.4) на р, получим

![]()

Показатель называется нормой валовой маржи', он характеризует

![]()

Таким

образом, критический объем продаж в

стоимостном выражении (Q”)

находится по

формуле

Сделаем три замечания по поводу формул. Во-первых, легко заметить, что мы до сих пор не уточняли, о какой конечной прибыли идет речь. В зависимости от того, как наполняются расходы, участвующие в расчете, можно вести речь либо о прибыли до вычета процентов и налогов, либо о чистой прибыли2. Более распространен подход, когда анализ строят, основываясь на обособлении прибыли, т. е. до вычета процентов и налогов (см. рис, 13.3). В этом случае в ходе анализа принимаются во внимание не все расходы, точку безубыточности увязывают с прибылью до вычета процентов и налогов и расширяют анализ дополнительными расчетами по распределению этой прибыли в соответствии со схемой, представленной на рис. 13.3. Такой подход логичен, поскольку некоторые виды расходов (в частности, постоянные финансовые расходы и налоги и другие обязательные отчисления) имеют другую связь с основными показателями финансово-хозяйственной деятельности; потому методологически более обоснованно их отделить от прочих расходов, принимаемых во внимание при расчете точки безубыточности. Проблем при этом не возникает, просто еще раз демонстрируется тезис о том, что показателей прибыли много и всегда надо уточнять, о каком из них идет речь в конкретном случае.

Во-вторых, понятие постоянных расходов (затрат) вариабельно. Основная проблема заключается в следующем: как трактовать амортизацию основных средств? Если она относится к постоянным расходам, то в расчете участвует показатель валовой маржи (EBITDA); если она относится к переменным накладным расходам, что может быть обусловлено спецификой производства, то в расчете участвует показатель маржинальной прибыли (см. рис. 13.3). Более распространенным является вариант с EBITDA.

В-третьих,

очевидно, что рассмотренные формулы

могут использоваться для расчета

объема производства, необходимого для

получения заданной суммы прибыли

(до вычета процентов н налогов). В

частности, формула (14.3) может быть легко

трансформирована в формулу для

определения объема реализации в

натуральных единицах (О..),

обеспечивающего заданное значение

прибыли EBIT.