- •2. Виды стратегий

- •45.Виды каналов продаж страховых продуктов. 46.Тенденции развития каналов продаж на страховом рынке России в 2010 – 2012 года. 47.Особенности развития каналов продаж страховых продуктов в России.

- •16.Развитие каналов продаж страховой компании.

- •20.Виды и формы планирования. 21.Методы разработки планов – продаж.

- •22.Виды планов и балансов страховой организации. 23.Методы планирования в страховой компании. 24.Прогнозирование страховых операций.

- •25. Основные показатели планирования поступления страховых платежей.

- •26. Методика планирования поступления страховых платежей. 27.Источники исходной информации по планированию.

- •Процедуры разработки плана продаж

- •31.Факторы, влияющие на развитие страхового рынка России.

- •1.1. Основные итоги реализации Стратегии развития страховой деятельности в Российской Федерации на среднесрочную перспективу (2008-2012 гг.)

- •1.2. Анализ показателей и проблем развития страховой отрасли Российской Федерации

- •2. Цели и задачи развития страховой деятельности в Российской Федерации до 2020 года

- •3. Основные направления развития страховой деятельности в Российской Федерации на период до 2020 года.

- •3.1. Совершенствование регулирования обязательного страхования

- •3.2. Стимулирование развития добровольного страхования

- •3.3. Расширение сферы деятельности субъектов страхового дела

- •3.4. Развитие инфраструктуры страхового рынка

- •3.5. Оптимизация системы управления рисками за счет бюджетных средств

- •3.6. Развитие системы сельскохозяйственного страхования

- •3.7. Повышение эффективности форм и методов государственного контроля и надзора за субъектами страхового дела и обеспечения их финансовой устойчивости.

- •3.7.1. Систематизация форм и методов государственного страхового надзора и применяемых органом страхового надзора санкций

- •3.7.2. Совершенствование требований к финансовой устойчивости и платежеспособности страховщиков

- •3.7.3. Повышение качества раскрываемой субъектами страхового дела информации

- •3.8. Защита прав потребителей страховых услуг, повышение страховой культуры, популяризация страхования

- •3.9. Усиление роли российского страхового рынка на международном уровне

- •32.Характеристика современного страхового рынка России.

- •33.Понятие стратегического учета и его основные функции и особенности.

- •34.Стратегический анализ. 35.Стратегический контроль. 36.Стратегическое планирование. 37.Характеристика основных стадий стратегического контроля. 53.Основные стадии стратегического контроля.

- •42.Процесс формирования страхового фонда.

- •43.Понятие и содержание продакт - менеджмента.

- •Проблемы продакт -менеджмента

- •Семь шагов длиною в десять лет

- •51.Функциональные составляющие страховой компании.

- •52.Статистические показатели, отражающие процесс использования страхового фонда. 54.Система показателей экономического анализа. 55.Метод экономического анализа. 56.Методика экономического анализа.

- •Метод и методика экономического анализа

- •Особенности использования факторного анализа

- •Информационное обеспечение и последовательность экономического анализа

- •Коэффициенты риска активов страховой компании

- •Результаты расчета устойчивости (надежности) страховой компании за 2005 - 2006 гг.

- •59 Вопрос Коэффициенты рентабельности страховой организации

- •Показатели рентабельности деятельности страховой организации за 2009 - 2010 гг.

Информационное обеспечение и последовательность экономического анализа

Экономико-финансовая деятельность, происходящие в ней процессы и явления, ее результаты раскрываются через посредство различной информации, которая в совокупности образует информационную базу. Аналитическая работа всегда начинается со сбора необходимой информации. Различают плановые, учетно-отчетные и внеучетные ее источники.

Плановые источники содержат информацию о показателях, подлежащих обязательному выполнению.

К учетно-отчетным источникам информации относятся данные бухгалтерского, статистического и оперативного учета, различные оперативные сведения планового отдела, отдела маркетинга, подразделений основного и вспомогательного производств, а также баз и складов, формирующих сведения о наличии и движении запасов (сырья, материалов, незавершенного производства, готовых товаров и др.). При анализе хозяйственной деятельности (в зависимости от цели) используют годовую, квартальную, месячную и текущую (ежедневную, еженедельную, ежедекадную) отчетность.

Внеучетные данные подразделяются на дополнительные (акты аудиторских проверок, материалы обследований, постановления вышестоящей организации, материалы внутреннего и финансового контроля и др.); информационные (книги оm 252e42ic 0;зывов и предложений, решения производственных совещаний, материалы выставок-продаж, сообщения периодической печати и др.).

Особое место занимают сведения, полученные от работников организации (руководителей, специалистов, продавцов), которые непосредственно участвуют в производственно-хозяйственной деятельности.

Анализ не будет полным, если не учесть общеэкономические и социально-экономические показатели района деятельности организации: материалы о его экономике, сведения о численности населения и его составе, покупательском спросе, профессиональном, половом, возрастном и национальном составе населения и т.д. Все перечисленные материалы не исключают, а дополняют друг друга, позволяют полнее и глубже изучить и проконтролировать работу организаций.

Последовательность в системе комплексного экономического анализа деятельности организации в значительной степени определяется логикой взаимосвязи обобщающих показателей, всесторонне отражающих деятельность организации и обуславливающих формирование результатов.

Порядок и содержание работы во многом зависит от вида анализа. Когда он охватывает длительный период (квартал, год) и все стороны хозяйственной деятельности организации, аналитическая работа строится в такой последовательности:

- первый этап - установление цели анализа и объема работы, составление плана аналитической работы, конкретной программы анализа; подбор документов, проверка достоверности источников информации, приведение данных в сопоставимый вид, группировки данных, составление аналитических таблиц;

- второй этап - изучение показателей, характеризующих деятельность анализируемой организации;

- третий этап - обобщение и оформление результатов анализа, составление аналитических записок с конкретными предложениями, принятие решений, организация контроля исполнения предложений по результатам анализа.

От того, как будут определены цели аналитической работы, зависят ее объемы и характер. Эти цели вытекают из задач, стоящих перед организацией.

Необходимым условием анализа является составление его программы. В программе предусматриваются: сроки проведения анализа; материалы, по которым проводится анализ, а также список лиц (с указанием должности), у которых можно получить нужную информацию; порядок проведения анализа и обобщения его результатов; исполнители (плановый отдел, бухгалтерия и др.), календарные сроки выполнения работ.

Проверка материалов, используемых при анализе, их изучение и систематизация (составление соответствующих аналитических таблиц, подбор и распределение по отдельным вопросам дополнительно привлеченных материалов и т.д.) ≈ необходимое условие анализа. Материалы могут содержать ошибки и искажения. Искажением отчетных данных считается неправильное их отражение в отчетности, допущенное как в результате умышленных действий должностных лиц с целью сокрытия доходов и в других корыстных целях, так и вследствие нарушения действующих инструкций и методических указаний по составлению отчетности, а также арифметических ошибок.

Особенно внимательно нужно проверять внеучетные материалы. Счетная проверка данных позволяет установить их достоверность, выявить и устранить приписки и разного рода ошибки, искажающие показатели выполнения плановых заданий. Сопоставимость данных предполагает сопоставимость территории, периодов времени, единиц измерения, экономического содержания показателей. Если изменились цены на товары и услуги при сопоставлении показателей за периоды до и после этого изменения, необходимо пересчитывать фактические данные в цены и тарифы базисного периода путем их деления на соответствующий индекс цен.

Аналитической работой в организациях занимаются, прежде всего, работники бухгалтерии. Главный бухгалтер отвечает за финансовое состояние организации. Вместе со своим заместителем он готовит информационный материал и изучает хозяйственную деятельность по данным бухгалтерского учета и отчетности, контролирует выполнение планов, расходование и использование трудовых, материальных и финансовых ресурсов так, чтобы предупредить потери, нерациональные расходы, обеспечить сохранность собственности. О результатах анализа докладывает руководителю организации. По характеру работы бухгалтеру легче, чем кому бы то ни было, выявлять резервы улучшения показателей хозяйственной деятельности. Обеспечить их мобилизацию важная задача работников учета.

Большую роль в проведении анализа играют работники отделов маркетинга и сбыта, например, в изучении плана продаж и его выполнения, особенно ассортиментной структуры, выполнения договоров на поставку товаров. В ряде крупных организаций в штате имеются экономисты, которые ведут всю экономическую работу на организации, под их руководством и при участии проводится всесторонний экономический анализ.

Оформление результатов анализа - завершающий этап аналитической работы. Результаты анализа деятельности организации за год, квартал, месяц оформляют в виде аналитических записок. Формами аналитических записок являются объяснительная записка к годовому или квартальному отчету об итогах хозяйственной деятельности организации и заключения аудиторов.

Объяснительная записка начинается с общей характеристики выполнения плана и изменения показателей по сравнению с предыдущими периодами. Затем приводятся результаты анализа причин отклонений от плана (или другой базы), выявляются взаимосвязь и взаимодействие отдельных факторов и их влияние на показатели хозяйственной деятельности. Аналитические расчеты обычно оформляют в виде аналитических таблиц, к каждой из них дается текстовое приложение, содержащее важнейшие выводы и раскрывающее взаимосвязь показателей. Заключительная часть объяснительной записки содержит главные выводы проведенного анализа, подсчет выявленных резервов, предложения по их использованию, мероприятия по улучшению хозяйственной деятельности. Изложение объяснительной записки должно быть ясным, сжатым и увязанным с аналитическими таблицами.

57.Понятие, сущность рентабельности. 58.Особенности оценки рентабельности в страховом бизнесе. 59.Показатели оценки рентабельности. 60.Характеристика и анализ рентабельности страховой компании России.

Финансовая устойчивость страховой организации характеризуется множеством показателей, основными из которых являются платежеспособность и рентабельность. Все они тесно взаимосвязаны и определяют финансовую устойчивость (надежность). Измерение уровня финансовой устойчивости страховой организации интересует акционеров, менеджеров, страхователей и контролирующие органы.

Платежеспособность представляет способность страховой организации выполнять свои обязательства перед клиентами исходя из имеющихся у нее денежных средств и ликвидных активов. При сохранении платежеспособности в течение всего срока действия договорных обязательств компании обеспечивается финансовая устойчивость страховщика.

Рентабельность характеризует прибыльность работы страховой организации, однако не является определяющим показателем. Это вытекает из самой сути страховой деятельности. Вместе с тем для потенциальных страхователей этот показатель весьма убедителен, поэтому показатель рентабельности при оценке финансовой надежности страховщика принимается как равноправный наряду с показателями ликвидности и платежеспособности.

Финансовая устойчивость (надежность) страховой организации — ее способность сохранять существующий уровень платежеспособности в течение некоторого времени при возможных неблагоприятных внешних и внутренних воздействиях на финансовые потоки. Следовательно, финансовая устойчивость характеризуется наличием ресурсов для преодоления последствий отрицательного влияния факторов на финансовое состояние страховщика.

Для осуществления страховой деятельности компания должна обладать достаточной финансовой устойчивостью относительно страхового, финансового и инвестиционного риска.

Финансовая устойчивость представляет свойство страховой компании восстанавливать свою платежеспособность при допущении ее нарушения. По существу, финансовая устойчивость означает сохранение платежеспособности за определенный период времени при возможных неблагоприятных внешних и внутренних воздействиях на финансовые потоки.

Финансовая устойчивость страховой компании регулируется законодательством и нормативными актами, контролируется государством в лице государственных органов страхового надзора. Обеспечивается устойчивость страховой компании ее финансовыми ресурсами и уровнем профессионализма руководства и персонала.

Факторы финансового состояния страховой компании

Финансовое состояние страховой компании определяется множеством факторов. Они связаны с политикой, экономикой, состоянием менеджмента, правового и налогового законодательства. Воздействия этих факторов проявляется через количественные и качественные, внутренние и внешние показатели, которые и определяют финансовую устойчивость страховой компании. Любой из этих факторов в зависимости от воздействия тех или иных составляющих рисковой сферы может быть определяющим в оценке финансового состояния страховщика.

В Федеральном законе «Об организации страхового дела в Российской Федерации» (ст. 25) отмечается, что Гарантиями обеспечения финансовой устойчивости страховщика являются экономически обоснованные страховые тарифы; страховые резервы, достаточные для исполнения обязательств по страхованию, сострахованию, перестрахованию, взаимному страхованию; собственные средства; перестрахование.

(в ред. Федерального закона от 29.11.2007 N 287-ФЗ)

Прежде всего финансовая устойчивость страховой организации определяется величиной уставного капитала. Для ее обеспечения государство законодательно устанавливает минимальный размер уставного фонда организации. На начальном этапе деятельности у страховщика нет других средств для выполнения обязательств по договорам страхования, поскольку в начале функционирования поступление страховых средств еще крайне незначительно. В дальнейшем фонд должен возрастать. Достаточный размер уставного капитала позволяет компании осуществлять сравнительно крупные операции и оставаться конкурентоспособной на рынке.

Минимальный размер оплаченного уставного капитала согласно Закону «Об организации страхового дела в Российской Федерации» с 1 января 2012 года минимальный размер уставного капитала медицинского страховщика составит 30 млн руб., для страховщиков жизни — 240 млн руб. Компании, занимающиеся другими видами страхования, должны располагать уставным капиталом в размере не менее 120 млн руб., а перестрахованием — 480 млн руб. Анализ рисков страховщиков

Страховые компании существуют в среде потенциальных рисков, которые являются, по существу, индикаторами их финансовой устойчивости. В условиях резких колебаний фондового рынка, изменения законодательных и правовых норм выявляется оптимальность структуры активов компании, их ликвидность, уровень, профессионализм управленческого персонала и системы управления компанией в целом.

Риск страховщика как организации находит выражение в вероятности изменения качества активов, уменьшения их стоимости и, как следствие, снижения финансовой устойчивости.

Риски, имеющие место в страховой организации, объединяются в две группы:

- страховые риски представляют объем ответственности по договору;

- нестраховые риски, не входящие в договор страхования, относящиеся к финансовой, в том числе к инвестиционной деятельности.

Основным источником формирования страхового фонда компании, предназначенного для обеспечения страховой защиты страхователей и застрахованных лиц, а также для возмещения расходов страховщика, являются страховые взносы, уплачиваемые клиентами. Страховой взнос (премия), уплачиваемый клиентом, определяется на основе страховых тарифов по отдельным видам страхования.

Страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования. На основе страхового тарифа определяются страховые платежи, которые формируют страховой фонд. Тарифная политика определяет принципы построения тарифов. К ним относятся:

- обеспечение самоокупаемости и рентабельности страховых операций;

- обеспечение эквивалентности страховых отношений сторон;

- обеспечение доступности страховых тарифов для всех страхователей. Страховые взносы должны составлять такую часть дохода страхователя, которая не является для него обременительной. Необоснованно высокие тарифные ставки сдерживают развитие страхования.

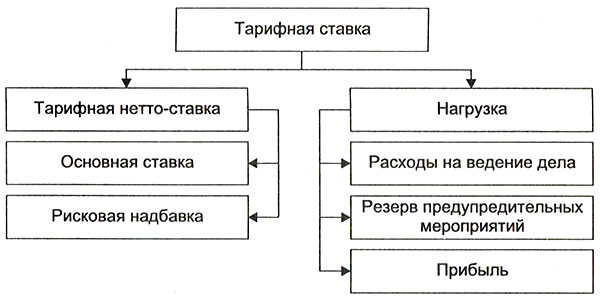

Структура тарифной ставки приведена на рисунке.

Величина тарифной ставки представляет брутто-ставку , которая состоит из двух частей — нетто-ставки и нагрузки. Нетто-ставка строится на основе знания о величине вероятности наступления страхового случая и ожидаемом размере убытков. Нагрузка включает расходы страховщика по организации и ведению страхового дела, отчисления в фонд предупредительных мероприятий и запланированную прибыль.

Нетто-ставка состоит из основной ставки и рисковой надбавки. Основная ставка примерно равна среднему статистическому размеру убытка за длительный период времени. Рисковая надбавка учитывает возможное превышение убытков над средним значением.

Структура тарифной ставки может изменяться для различных видов страхования путем исключения или добавления некоторых элементов.

Обеспечение финансовой устойчивости в значительной степени зависит от оптимизации тарифной политики страховщика, которая отражает его целенаправленную деятельность по установлению и уточнению страховых тарифов в интересах обеспечения безубыточного развития бизнеса страхования.

Перестрахование рисков страховщиков

Особую форму страхования представляет перестрахование, т.е. вторичное размещение риска. Это весьма важный фактор обеспечения финансовой устойчивости страховой компании.

Перестраховочная политика страховой компании характеризуется качеством перестрахования и его эффективностью. Проявление этих двух характеристик в рамках данного фактора требует проведения анализа построения перестраховочной защиты в видах страхования с высокими лимитами ответственности, участием перестраховщиков в крупных договорах и крупных выплатах.

Страховые компании в целях ограничения себя от финансовых затруднений обращаются к помощи перестраховщиков. Страховщик, перестраховывающий принятые на себя риски, создает дополнительные гарантии для своей финансовой устойчивости и уверенность в возмещении ущерба. В этом состоит преимущество перестрахования.

Страховщик для определенных групп рисков устанавливает лимит собственного удержания, а органы страхового надзора — максимальную величину собственного удержания в размере не выше 10% собственных средств страховщика. Страховая компания обязана передать в перестрахование часть риска, превышающую собственное удержание. Передача части рисков в перестрахование позволяет стабилизировать результаты деятельности страховщика, защитить активы при неблагоприятных обстоятельствах, расширить масштабы деятельности и конкурентоспособность страховой организации.

Оценка финансовой устойчивости страховщиков

Оценка финансовой устойчивости страховщиков позволяет выявить важные количественные параметры деятельности, их сильные и слабые стороны, наметить пути решения возникающих проблем. При использовании методики оценки финансовой устойчивости страховщика необходимо выработать состав показателей. Чем шире набор показателей, тем надежнее и обоснованнее вывод о финансовом положении страховой компании.

В экономической литературе и на практике описано множество методик анализа финансовой устойчивости экономических субъектов в области страхования. В силу доступности информации на основе баланса и отчета о прибылях и убытках можно вычислить различные финансовые коэффициенты и затем сопоставить их со среднестатистическими либо с показателями конкурентов.

Приведем методику анализа финансовой устойчивости с использованием таких показателей, как коэффициент ликвидности, коэффициент платежеспособности и коэффициент рентабельности, обобщающей характеристикой которых является коэффициент надежности страховщика.

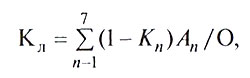

Коэффициент ликвидности (Кл) характеризует возможность быстрого превращения активов страховых организаций в денежную форму, а значит, скорость возможного выполнения своих обязательств:

где An - суммарные показатели ряда статей актива баланса;

Kn - коэффициенты риска отдельных видов активов);

n - номера статей актива баланса из таблицы;

O - страховые обязательства страховой компании.

Заметим, что для каждой конкретной страховой организации коэффициенты риска могут отличаться от принятых, однако статистический подход существенным образом сглаживает эти отличия.