- •1.Предмет и задачи дисциплины «Финансовый менеджмент».

- •2. Понятие, принципы и основные этапы формирования инвестиционной стратегии предприятия.

- •3. Базовая формула кредитного анализа.

- •4. Ценовая политика предприятия и основные направления ценового управления.

- •5. Составляющие финансовой среды. Микросреда и макросреда. Характеристика основных теорий предпринимательских рисков.

- •6.Формула показателя доходности вложений в актив.

- •7. Сущность и функции финансового менеджмента, его цели, задачи,

- •8.Сущность, функции и классификация предпринимательских рисков.

- •9. Расчет силы действия операционного рычага.

- •10. Финансовый менеджмент как система управления: субъекты и объекты,

- •Теории дивидендной политики и факторы, определяющие дивидендную политику предприятия.

- •1.Теория ирревалентности дивидендов. (ф.Модильяни и м.Миллера)

- •2. Теория существенности дивидендной политики, м.Гордон и Дж.Линтнер

- •Формула цены отказа от скидки и понятие спонтанного финансирования.

- •Бизнес-план как форма представления инвестиционного проекта.

- •Основные блоки системы управления денежным оборотом и финансами

- •Расчет точки безубыточности.

- •Модели ценовой политики, базовая цена и методы ее определения.

- •Классификация источников финансирования предпринимательской

- •Расчет уровня дивидендов на одну акцию.

- •Основные информационные источники управления финансами

- •Классификация финансовых решений и обеспечение условий их

- •21. Расчет коэффициента эластичности спроса.

- •22. Характеристика финансовых рисков и модели прогнозирования

- •23. Финансовая политика нормирования в управлении текущими издержками и запасами.

- •24. Расчет коэффициента валовой маржи.

- •25. Общие и унифицированные стандарты принятия финансовых решений.

- •26. Оценка и прогнозирование инвестиционного рынка.

- •27. Расчет коэффициентного значения порога рентабельности.

- •28. Управление предпринимательскими рисками, методы снижения и компенсации рисковых потерь.

- •29. Сущность операционного анализа, операционный, финансовый рычаги и их взаимодействие.

- •30. Пяти факторная модель индекса кредитоспособности э. Альтмана.

- •31.Понятие, основы организации, формы и методы финансового обеспечения предпринимательства

- •32.Кредитная политика предприятия как управление поставками

- •33.Расчет показателей рентабельности

- •34.Цена и структура капитала.

- •35.Валовая маржа и валовой доход.

- •36. Порядок расчета реального остатка денежных средств.

- •37. Инвестиционная привлекательность предприятия и показатели ее оценки.

- •38. Цена и оптимальная себестоимость, основные направления экономии затрат.

- •39.Модель оценки доходности финансовых активов.

- •40. Основные трактовки капитала, структура активного и пассивного капитала.

- •41. Управление денежными средствами предприятия

- •42. Расчет цены источника – долгосрочные ссуды банка.

- •43. Основные факторы, влияющие на цену капитала и этапы определения стоимости капитала.

- •44. Схема управления оборотными средствами

- •45. Расчет стоимости источника – облигационный заем

- •46. Текущие финансовые потребности и оперативное управление их финансированием

- •48. Расчет стоимости источника – привилегированные акции.

- •49. Баланс и текущие финансовые потребности в управлении финансами предприятия

- •50. Методы финансового обеспечения и кумулятивная потребность в капитале для растущих предприятий и фирм

- •51. Формулы количества заказов и оптимального размера заказа Уилсона

- •52.Методы оценки акционерного капитала, представленного обыкновенными

- •53. Основы классификации себестоимости продукции предприятия

- •56. Принципы организации финансового обеспечения текущей деятельности

- •57.Модель Гордона

- •58.Финансовая стратегия, принципы, основные направления и этапы

- •59.Себестоимость, издержки, текущие финансовые потребности и схема

- •60. Метод – доходность облигаций плюс премия за риск.

- •Основные плановые показатели на предприятии, сущность, значение,

- •63. Расчет средневзвешенной стоимости (цены) капитала.

- •64.Финансовое прогнозирование и финансовое планирование на

- •65. Инвестиционное планирование: сущность и формы.

- •66. Расчет скорости оборачиваемости оборотных средств и суммы вовлечения ресурсов в хозяйственный оборот.

- •67. Теория структуры капитала. Модели ф.Модильяни и м. Миллера.

- •68. Роль мониторинга характерных черт государственной финансовой политики в управлении финансами предприятия.

- •69. Расчет стоимости предприятия, использующего заемные средства.

- •70.Управление материальными затратами на производство.

- •71. Принципы управления дебиторской задолженностью и факторинг. Лс

- •72. Расчет цены собственного капитала фирмы, использующей заемные

- •73. Этапы определения и формула расчета рыночной стоимости компании.

- •74. Проверка платежеспособности и условия продажи товара при проведении кредитной политики.

- •76. Классификация стратегических целей инвестиционной деятельности.

- •77. Центральный вопрос принятия финансовых решений, принципы

- •78. Расчет коэффициента дивидендного дохода.

- •79. Основные финансовые бюджеты предприятия, фирмы, компании. Лу

- •80. Сущность, основные характеристики дивидендов и негативные

- •81 Расчет показателя экономической добавленной стоимости. (имеется в

- •Формы и процедуры выплаты доходов предприятия его владельцам. Су

- •83 Определение потребности в краткосрочных источниках финансирования и методы регулирования оперативного плана денежного оборота. Лу

- •84 Расчет предельных цен по методу рентабельности инвестиций и

- •85 Основные аспекты маркетинга на предприятии и выбор модели ценовой политики. Лсу

- •Пять моментов управления поставками товаров с отсрочкой платежа. Лс

- •87 Разница в расчете валового дохода и валовой маржи. Лс

- •88 Этапы формирования дивидендной политики и методики выплаты

- •89 Сущность управления финансами предприятия (одним предложением) и

- •90 Расчет запаса финансовой прочности предприятия. Лс

30. Пяти факторная модель индекса кредитоспособности э. Альтмана.

П – прибыль

СА – совокупные активы

В – выручка

СК – собственный капитал

СД – сумма долга на балансе

ЧП – чистая прибыль

ОК – оборотный капитал

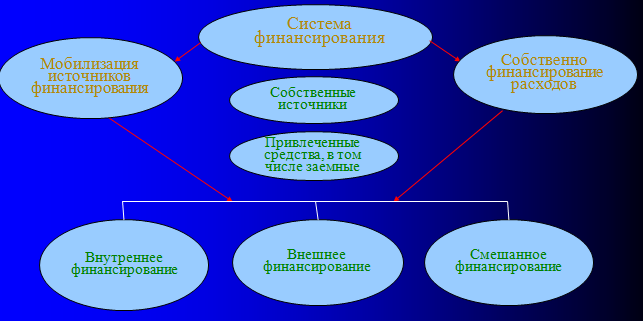

31.Понятие, основы организации, формы и методы финансового обеспечения предпринимательства

Система финансирования – совокупность способов или методов мобилизации и отпуска денежных средств в покрытие существующих потребностей в осуществлении денежного расхода.

Принипы организации финансового обеспечения деятельности предприятия

1. Первоочередное использование собственных источников финансирования всех текущих потребностей в осуществлении расходов не капитального и капитального характера, исходя из принципа «свой рубль - ближе рубля заемного, или привлеченного»

2. Планирование источников финансирования и направлений их использования, исходя из принципа «запланированный рубль - в целом эффективнее не гарантированного рубля вне плана»

3. Обеспечение сохранности собственного оборотного капитала и экономия денежных расходов, исходя из принципа «сегодня сбереженный рубль - экономит завтрашние возможные издержки по заимствованиям»

4. Разделение средств основной деятельности и капитального строительства, краткосрочных и долгосрочных источников формирования общего капитала, фондирование нераспределенной прибыли, исходя из принципа «разделенный рубль - есть целевой рубль»

5. Прилечение долговых источников финансирования и осуществление инвестиций, исходя из принципа «сегодняшний рубль - дороже рубля завтрашнего»

6. Оценка полученных собственных и заемных источников, исходя из принципа «любой полученный рубль дохода - есть неполный, частично налоговый, или оплачиваемый предприятием рубль»

Гарантированность финансового обеспечения, исходя из принципов:

7. «надежный рубль - дороже рубля рискового»

8. «репутация - дороже разовых дополнительных денежных затрат на привлечение источника»

Оценка заемного источника финансирования исходя из принципов:

9. «заемный рубль - должен быть безубыточным рублем»

10. «любое заимствование - есть дорогое заимствование, которое при определенных условиях можно сделать дешевле»

32.Кредитная политика предприятия как управление поставками

Пять моментов управления поставками:

Платежеспособность покупателя

Вероятность своевременной оплаты

Размер и срок кредита

Условия продажи товаров

Политика взыскания денежных средств

Отделение банкротов от финансово устойчивых организаций и базовая формула кредитного анализа

Индекс кредитоспособности Э.Альтмана

Базовая формула кредитного анализа

Решение вопроса о целесообразности досрочной оплаты поставки товаров

Формула цены отказа от скидки

Размер цены отказа от скидки сопоставляется с действующей ставкой

банковского процента по краткосрочному кредиту.

33.Расчет показателей рентабельности

Рентабельность продукции — ROM = П / Полная себестоимость * 100

Рентабельность основных средств — ROFA = П / Основные средства * 100

Рентабельность производства = Прибыль / Среднегодовая стоимость основных производственных фондов и материальных оборотных средств

Рентабельность продаж (Margin on sales, Return on sales) — ROS = П /Выручка * 100

Рентабельность персонала — ROL = П / Среднесписочная численность персонала * 100

Коэффициент базовой прибыльности активов (Basic earning power) — отношение прибыли до уплаты процентов и налогов к суммарной величине активов (согласно Бригхему и Гапенски).

BEP = EBIT/Активы * 100

Рентабельность активов - ROA — отношение чистой прибыли, чистой прибыли до выплаты процентов или операционной прибыли к среднегодовой величине всех активов предприятия. Чаще всего для вычисления рентабельности активов используется чистая прибыль и чистая прибыль до выплаты процентов, а не операционная прибыль. ROA = Чистая прибыль/Активы * 100

Рентабельность собственного капитала - ROE — отношение чистой прибыли к среднему за период размеру собственного капитала.

ROE = Чистая прибыль/Собственный капитал * 100

Рентабельность инвестированного, перманентного капитала - ROIC — отношение чистой операционной прибыли к среднему за период собственному и долгосрочному заёмному капиталу.

ROIC = EBIT*(1-Т) / Инвестированный капитал * 100. В частном случае, при использовании в качестве инвестированного капитала заемных средств ROIC = (EBIT*(1-Т) — сумма % по заемному капиталу) / (собственный капитал + заемный капитал)*100

Рентабельность примененного капитала - ROCE - отношение чистой прибыли к среднему за год значению вовлеченного в бизнес капитала.

Рентабельность суммарных активов – ROTA = чистая прибыль или прибыль до налогообложения / Активы*100

Рентабельность активов бизнеса (ROBA) - отношение операционной прибыли к среднегодовой величине необоротных активов и требований к оборотному капиталу = EBIT/ (Основные средства+ Требования к оборотному капиталу)*100

Рентабельность чистых активов (RONA) = Прибыль до налогообложения /Чистые активы*100

Ряд показателей могут исчисляться по чистой прибыли.