- •Глава 1. Экономический рост

- •1.1 Типы экономического роста

- •1.2 Факторы экономического роста

- •Глава 2. Кризис

- •2.1 Виды кризиса

- •Глава 3. Рецессия

- •3.1 Причины рецессии

- •3.2 Влияние рецессии на большие организации

- •Глава 4. Депрессия

- •4.1 Великая депрессия

- •Глава 5. Экономическое оживление

- •Глава 6. Разновидности экономических циклов

- •6.1 Фазы экономических циклов

- •Заключение

- •Список использованной литературы:

Глава 4. Депрессия

Депрессия – фаза экономического цикла, наступающая после кризиса перепроизводства. Характеризуется прекращением упадка производства, постепенным рассасыванием «излишка» товарных масс, вялой хозяйственной конъюктурой, большой безработицей.

4.1 Великая депрессия

Депрессия, которая началась в 1929 г. и продолжалась на протяжении почти всех 1930-х гг., была наиболее длительным капиталистическим спадом. Она началась с падения цен на сельскохозяйственную продукцию, которое затем было усугублено общим финансовым крахом. Спекулятивная лихорадка в Европе привела к оттоку капиталов из Европы, а в октябре 1929 г. к панике, известной как крах Уолл-Стрит. В мае 1931 г. французские банкиры взяли назад кратковременные кредиты из главного австрийского банка, Credit Anstalt, который затем потерпел крах. Это привело к банкротствам по всей Центральной и Восточной Европе. Германские банки должны были наложить мораторий на иностранные обязательства, что в свою очередь втянуло в кризис британские банки, которые осуществили обширные инвестиции в Германию. Летом 1931 г. возник спрос на британский фунт стерлингов. Во всех этих странах последствием кризиса была массовая безработица - 13,7 миллиона в США, 5,6 миллиона в Германии, 2,8 миллиона в Британии (цифры 1932 г.). Депрессия также имела значительные последствия в Латинской Америке, сократив приток иностранного капитала и экспорт товаров в регион, где господствовали банкиры и инвесторы из США и Европы.

Глава 5. Экономическое оживление

Оживление - фаза экономического цикла, характеризующая начало подъема в экономике после кризиса, застоя, депрессии. Наиболее явным признаком оживления является увеличение платежеспособного спроса. Поэтому для выхода из застойного состояния применяется стимулирование спроса.

Сопровождается незначительным повышением уровня производства и некоторым сокращением безработицы. Постепенно начинается спрос на потребительские товары, новое промышленное оборудование и инвестиции, растут цены и ставки ссудного процента.

Экономическое оживление в мире крайне неустойчиво и держится лишь на программах господдержки.

Глава 6. Разновидности экономических циклов

Обычно выделяют четыре основных вида экономических циклов:

краткосрочные циклы Китчина (характерный период — 2-3 года);

среднесрочные циклы Жюгляра (характерный период — 6-13 лет);

ритмы Кузнеца (характерный период — 15-20 лет);

длинные волны Кондратьева (характерный период — 50-60 лет).

6.1 Фазы экономических циклов

6.1.1 Подъём. Наступает после достижения низшей точки цикла (дна). Характеризуется постепенным ростом занятости и производства. Многие экономисты полагают, что данной стадии присущи невысокие темпы инфляции. Происходит внедрение инноваций в экономике с коротким сроком окупаемости. Реализуется спрос, отложенный во время предыдущего спада.

6.1.2 Пик. Пик, или вершина цикла деловой активности, является «высшей точкой» экономического подъема. В этой фазе безработица обычно достигает самого низкого уровня, либо исчезает совсем, производственные мощности работают с максимальной или близкой к ней нагрузкой, то есть в производстве задействуются практически все имеющиеся в стране материальные и трудовые ресурсы. Обычно, хотя и не всегда, во время пиков усиливается инфляция. Постепенное насыщение рынков усиливает конкуренцию, что снижает норму прибыли и увеличивает средний срок окупаемости. Возрастает потребность в долгосрочном кредитовании с постепенным снижением возможностей погашения кредитов.

6.1.3 Спад. Спад (рецессия) характеризуется сокращением объёмов производства и снижением деловой и инвестиционной активности. Вследствие этого увеличивается рост безработицы. Официально фазой экономического спада, или рецессией, считают падения деловой активности, продолжающееся свыше трёх месяцев подряд. Рецессия чаще всего ведёт к массивным падениям индексов на бирже. Как правило, экономика одной страны зависит от экономики других стран, поэтому экономический спад в той или иной стране может привести к спаду экономик в других странах и даже к краху на мировых биржах. Рецессии присущи также многие другие признаки циклических кризисов, к примеру, рост безработицы. Причины рецессий могут быть разными, объяснения рецессии тесно связано с понятием деловых циклов в экономике. Различные экономические школы по-разному определяют причины рецессии, кроме этого различные колебания экономики, рецессии имеют разные причины. Циклы и соответствующие рецессии длинных волн Н. Д. Кондратьева объясняют сменой технологических укладов. Причины рецессии в странах Запада и в России также отличаются. Последняя рецессия в США и странах Запада была спровоцирована ситуацией на финансовых рынках и рынке ценных бумаг, прежде всего, ипотечных ценных бумаг. Рецессия 2001 года в США связана с падением вложений и снижением эффективности в новые отрасли экономики, такие как информационные технологии. Рецессия 2008 года в России связана с падением мировых цен на нефть, низким уровнем объемов производства в несырьевых секторах экономики, противоречивой политикой государства. Продолжение кризиса в России в 2010 и 2011 годах связывают с так называемым «сырьевым проклятием», ростом государственного сектора экономики, ростом налогов, отсутствием реформ правоохранительной системы, приводящее к неравенству участников рынка, монополизации экономики. Политики часто имеют свои, идеологические объяснения рецессии, зачастую рецессии приводят к приходу к власти популистов и левых сил.

6.1.4 Дно. Дно (депрессия) экономического цикла — это «низшая точка» производства и занятости. Считается, что данная фаза цикла обычно не бывает продолжительной. Однако история знает и исключения из этого правила. Великая депрессия 1930-х годов, несмотря на периодические колебания деловой активности, длилась 10 лет (1929-1939гг).

6.2 Виды экономических циклов

Обычно выделяют четыре основных вида экономических циклов:

Краткосрочные циклы Китчина (характерный период — 2-3 года);

Среднесрочные циклы Жюгляра (характерный период — 6-13 лет);

Ритмы Кузнеца (характерный период — 15-20 лет);

Длинные волны Кондратьева (характерный период — 50-60 лет).

6.2.1 Циклы Китчина. Циклы Китчина — краткосрочные экономические циклы с характерным периодом 3-4 года, открытые в 1920-е годы английским экономистом Джозефом Китчином. Сам Китчин объяснял существование краткосрочных циклов колебаниями мировых запасов золота, однако в наше время такое объяснение не может считаться удовлетворительным. В современной экономической теории механизм генерирования этих циклов обычно связывают с запаздываниями по времени (временными лагами) в движении информации, влияющими на принятие решений коммерческими фирмами.

На улучшение конъюнктуры фирмы реагируют полной загрузкой мощностей, рынок наводняется товарами, через какое-то время на складах образуются чрезмерные запасы товаров, после чего принимается решение о снижении загрузки мощностей, но с определенным запаздыванием, так как информация о превышении предложения над спросом сама обычно поступает с определенным запаздыванием, кроме того требуется время на то, чтобы эту информацию проверить; определенное время требуется и на то, чтобы принять и утвердить само решение. Кроме того наблюдается определенное запаздывание между принятием решения и актуальным уменьшением загрузки мощностей (на приведение решения в жизнь тоже требуется время). Наконец, ещё один временной лаг существует между моментом начала снижения уровня загрузки производственных мощностей и актуальным рассасыванием избыточных запасов товаров на складах. В отличие от циклов Китчина в рамках циклов Жюгляра мы наблюдаем колебания не просто в уровне загрузки существующих производственных мощностей (и, соответственно, в объеме товарных запасов), но и колебания в объемах инвестиций в основной капитал.

Рис. 6.1 наиболее вероятное развитие экономики до 2020 года

6.2.2 Циклы Жюгляра. Циклы Жюгляра — среднесрочные экономические циклы с характерным периодом в 7-11 лет. Названы по имени французского экономиста Клемана Жюгляра, одним из первых описавшего эти циклы. В отличие от циклов Китчина в рамках циклов Жюгляра мы наблюдаем колебания не просто в уровне загрузки существующих производственных мощностей (и, соответственно, в объеме товарных запасов), но и колебания в объемах инвестиций в основной капитал. В результате, к временным запаздываниям, характерным для циклов Китчина, здесь добавляются еще и временные задержки между принятием инвестиционных решений и возведением соответствующих производственных мощностей (а также между возведением и актуальным запуском соответствующих мощностей). Дополнительная задержка формируется и между спадом спроса и ликвидацией соответствующих производственных мощностей. Данные обстоятельства и обуславливают то, что характерный период циклов Жюгляра оказывается заметно более продолжительным, чем характерный период циклов Китчина. Циклические экономические кризисы/рецессии могут рассматриваться в качестве одной из фаз цикла Жюгляра (наряду с фазами оживления, подъёма и депрессии). Вместе с тем от фазы кондратьевской волны зависит глубина этих кризисов.

В цикле Жюгляра достаточно часто выделяют четыре фазы, в которых некоторые исследователи выделяют подфазы:

фаза оживления (подфазы старта и ускорения);

фаза подъема, или процветания (подфазы роста и перегрева, или бума);

фаза рецессии (подфазы краха/острого кризиса и спада);

фаза депрессии, или застоя (подфазы стабилизации и сдвига).

Рис 6.2. Изображение цикла Жюгляра

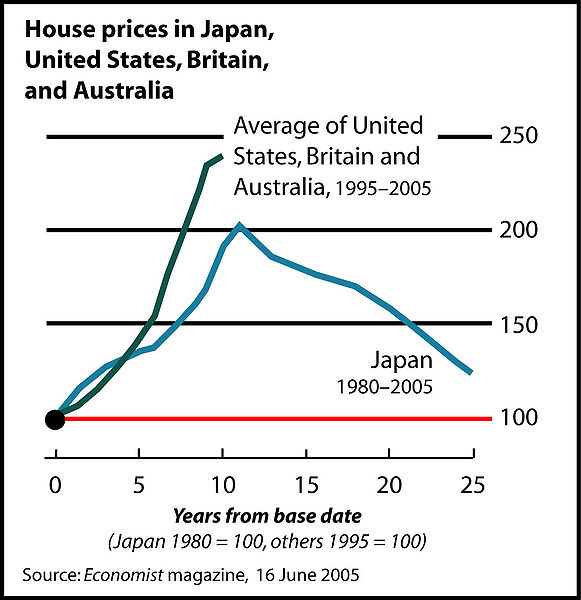

6.2.3 Ритмы Кузнеца. Циклы (ритмы) Кузнеца имеют продолжительность примерно 15-25 лет. Они получили название циклов Кузнеца по имени американского экономиста будущего лауреата Нобелевской премии Саймона Кузнеца. Были открыты им в 1930 году.

Кузнец связывал эти волны с демографическими процессами, в частности, притоком иммигрантов и строительными изменениями, поэтому он назвал их «демографическими» или «строительными» циклами.

В настоящее время рядом авторов ритмы Кузнеца рассматриваются в качестве технологических, инфраструктурных циклов. В рамках этих циклов происходит массовое обновление основных технологий. Кроме того хорошо совпадают с циклом Кузнеца большие циклы цен на недвижимость на примере Японии 1980—2000 гг. и длительность большой полуволны подъема цен в США.

Высказывалось также и предложение рассматривать ритмы Кузнеца в качестве третьей гармоники Кондратьевской волны.

Рис 6.3. Цены на жилье в Японии, США, Великобритании и Австралии (цикл Кузнеца)

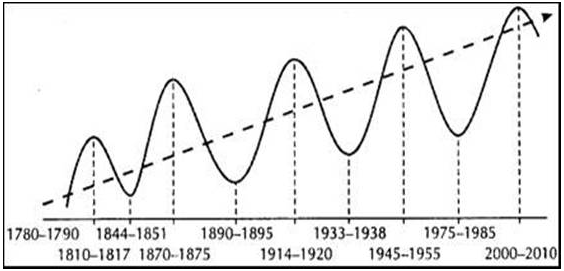

6.2.4 Циклы Кондратьева. Циклы Кондратьева (К-циклы или К-волны) — периодическиe циклы современной мировой экономики продолжительностью 40-60 лет.

Существует определенная связь между длинными циклами Кондратьева и среднесрочными циклами Жюгляра. Такая связь была замечена еще самим Кондратьевым. В настоящее время высказывается мнение, что относительная правильность чередования повышательных и понижательных фаз Кондратьевских волн (каждая фаза 20-30 лет) определяется характером группы близлежащих среднесрочных циклов. Во время повышательной фазы Кондратьевской волны быстрое расширение экономики неизбежно приводит общество к необходимости изменения. Но возможности изменения общества отстают от требований экономики, поэтому развитие переходит в понижательную В-фазу, в течение которой кризисно-депрессивные явления и трудности заставляют перестраивать экономические и иные отношения.

Для периода после промышленной революции обычно выделяются следующие кондратьевские циклы/волны:

1 цикл — с 1803 до 1841-43 гг. (отмечены моменты минимумов экономических показателей мировой экономики)

2 цикл — с 1844-51 до 1890-96 гг.

3 цикл — с 1891-96 до 1945-47 гг.

4 цикл — с 1945-47 до 1981-83 гг.

5 цикл — с 1981-83 до ~2018 г. (прогноз)

6 цикл — с ~2018 до ~ 2060 (прогноз).

Рис 6.4. Графическое изображение циклов Кондратьева