- •Кафедра «Экономики и корпоративного управления»

- •Кафедра «Экономики и корпоративного управления»

- •Рабочая учебная программа дисциплин «экономика предприятия»

- •Цели изучения дисциплины

- •1.2. Содержание дисциплины

- •1.3. Объем часов по видам учебной нагрузки

- •1.4 Тематический план проведения лекций и практических занятий (часы).

- •Перечень основной и дополнительной литературы. Основная литература

- •Дополнительная литература

- •2. Учебно-методическое обеспечение дисциплины

- •2.1.Задания и методические указания по проведению практических занятий

- •2.2. Задания и методические рекомендации по организации самостоятельной работы

- •2.3. Задания и методические рекомендации по организации самостоятельной работы

- •2.3.1 Самостоятельно ответить на ниже поставленные вопросы, согласно темам данного комплекса.

- •2.3.2Самостоятельно разобрать практические задания для всех вариантов:

- •2.4. Перечень основной и дополнительной литературы. Основная литература

- •Дополнительная литература

- •2.5 Перечень средств, методов обучения и способов учебной деятельности

- •2.6 Требования к уровню освоения программы и формы текущего и промежуточного контроля знаний

- •3. Учебно-практическое пособие

- •Тема 1.Предприятие как субъект и объект предпринимательской деятельности.

- •Тема 2.Нормативные акты, регламентирующие деятельность предприятия.

- •Тема 3.Среда функционирования предприятия: внешняя и внутренняя.

- •Тема 4.Продукция предприятия, ее конкурентоспособность.

- •Тема 5. Производственные ресурсы предприятия: основные средства, материальные, трудовые и показатели их использования

- •Тема 6. Организация производства: Производственный процесс и принципы его организации. Типы, формы и методы организации производства.

- •Тема 7. Производственная структура предприятия, его инфраструктура.

- •Тема 8. Управление предприятием: Организационная структура и механизм управления. Управленческий персонал.

- •Тема 9. Планирование на предприятии: стратегическое, текущее, оперативное.

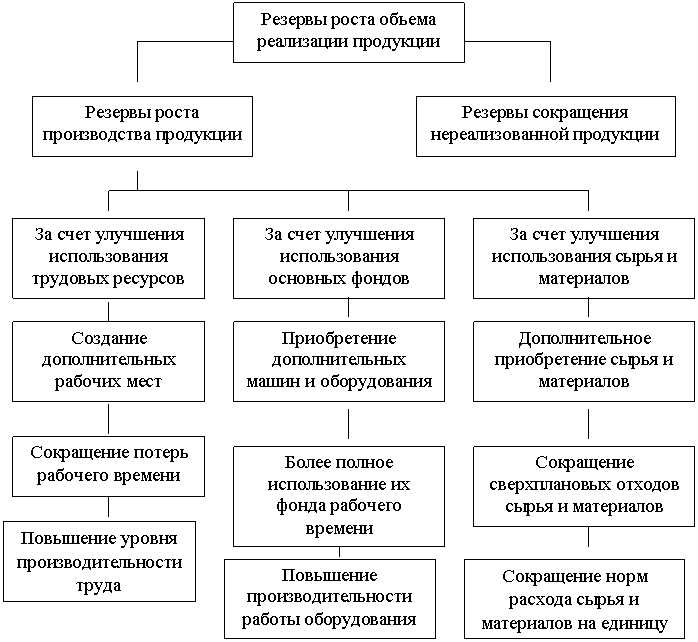

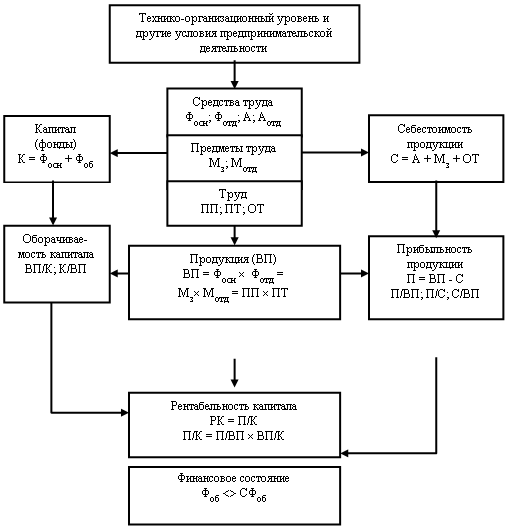

- •Тема 10. Факторы развития предприятия: экстенсивные и интенсивные.

- •Тема 11.Инновационная и инвестиционная деятельность предприятия.

- •Тема 12. Финансовые ресурсы предприятия: собственные и заемные.

- •Тема13. Доходы и расходы предприятия.

- •Тема14. Учет и отчетность

- •Тема15. Аналитическая деятельность на предприятии.

- •4.Электронное учебно-методическое обеспечение дисциплины:

- •5. Материалы, устанавливающие содержание и порядок проведения текущего и промежуточного контроля знаний Перечень вопросов к экзамену

- •6. Материально - техническое обеспечение дисциплины

- •7. Модульная карта по дисциплине «Экономика организации»

Тема 12. Финансовые ресурсы предприятия: собственные и заемные.

Роль и задачи собственных ресурсов предприятия. Виды собственных ресурсов предприятия. Задачи заемных ресурсов предприятия, их формы.

Роль и задачи собственных ресурсов предприятия. Виды собственных ресурсов предприятия.

Финансы как экономическая категория — результат развития денежных отношений в определенных социально-экономических условиях.

Для возникновения финансов как сферы экономических отношений необходимо возникновение и совпадение во времени на определенном историческом этапе целого комплекса условий (или предпосылок), таких, как:

образование и признание права собственности физических лиц на товары, услуги, землю, природные ресурсы и т. д.;

сложившаяся система правовых норм в части имущественных отношений;

укрепление государства как выразителя интересов всего общества, приобретение государством статуса собственника;

появление социально различных групп населения.

Все эти условия возникают при одной общей предпосылке: достаточно высокий уровень производства, повышение его эффективности, рост доходов населения и превышение ими пределов, необходимых для биологического выживания.

Формирование, распределение и использование денежных доходов — основное условие для возникновения финансов.

Финансовые интересы — это интересы собственников денежных доходов.

Для появления финансов необходим также высокий уровень развития денежного хозяйства, постоянный оборот денег в больших размерах, формирование и использование основных функций денег. Финансы - это движение денежных доходов. Финансовые отношения всегда затрагивают имущественные отношения. Это не только денежные отношения, но и отношения собственности. Субъект экономических отношений всегда должен быть собственником. Именно распределяя и используя денежный доход, собственником которого он является, каждый участник экономических отношений может реализовать свои интересы.

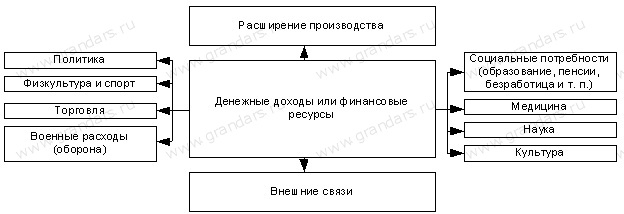

Ни одно сколь-нибудь серьезное экономическое или политическое решение не может быть осуществлено без предварительной оценки суммы денежных доходов, необходимых для этого. Распределение и накопление денежных доходов приобретают целевой характер. Возникает понятие «финансовые ресурсы». Будучи денежными доходами, накопляемыми и распределяемыми в определенных целях, финансовые ресурсы используются в различных социальных, экономических, научных, культурных, политических и др. целях (рис.).

Рисунок 12.1. Формирование, распределение и использование денежных доходов

Финансовые ресурсы - это накопленные доходы, предназначенные на конкретные нужды.

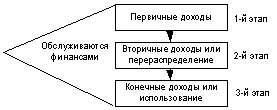

Финансовые ресурсы обслуживают все этапы движения денежных доходов от их образования до использования.

Так как финансы обусловлены движением денежных доходов, то закономерности их движения сказываются на финансах. Доходы обычно проходят в своем циркулировании три стадии (этапа) (рис.19):

Рисунок 12.2. Этапы движения денежных доходов (финансов)

Финансы, как видим, имеют отношение ко всем этапам образования, распределения и использования денежных доходов. Первичные доходы образуются в результате реализации и распределения выручки от продажи товаров и услуг. Поскольку процесс производства, как правило, непрерывен, то необходимо на стадии реализации товаров выделить часть выручки для обеспечения как непрерывности производственного процесса.

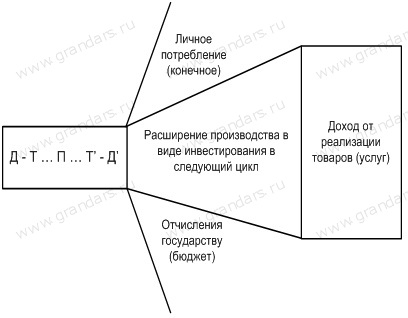

Первичный доход образуется вследствие расширенного товарного производства и обслуживается финансами.

Рисунок 12.3. Движение денежных потоков.

Первичное распределение — это формирование на основе валовой выручки первичных доходов.

Вторичное распределение денежных доходов (перераспределение) может происходить в несколько этапов, т. е. носит многократный характер.

Как видно из схематической записи абстрактного производственного процесса (рис. 20), любое производство заканчивается первичным распределением денежного дохода, без которого невозможно дальнейшее экономическое развитие. А распределение денежного дохода (Д') обслуживается финансами. Выделение финансовых ресурсов для расширения производства принимает следующие формы: оплата текущих материальных затрат, амортизация оборудования, арендная плата, проценты за кредит, оплата труда занятых в этом производстве работников. После первичного распределения денежного дохода начинаются процессы перераспределения, т. е. образования вторичных доходов. Это прежде всего налоги, взносы в страховые фонды, взносы в социальные, культурные и прочие организации.

Последняя стадия распределения и перераспределения доходов — их реализация. Реализуемые доходы называют конечными. Часть конечных доходов может быть не реализована, а направлена на накопления и сбережения. Тем не менее существует следующее финансовое равенство, которое не нарушается ни при каких условиях:

ΣA = ΣB + ΣС, (12.1)

где

А — первичные доходы;

В — конечные доходы;

С — сбережения и накопления.

На процесс распределения влияют не только финансы, но и цены.

Поскольку сам процесс реализации в денежный доход любых благ (товаров, услуг и т. п.) осуществляется по определенным ценам, то динамика цен оказывает самостоятельное воздействие на процесс распределения. Чем сильнее меняются цены (и в сторону повышения, и в сторону понижения), тем сильнее колеблется денежный доход. Особенно резко эти сдвиги происходят в условиях инфляции.

Финансовые ресурсы как часть денежных доходов выступают в различных формах. Для реального сектора экономики (производства) — это часть прибыли, для госбюджета — вся сумма его доходной части, для семьи — все доходы ее членов и т. д.

Финансовые ресурсы — это та часть денежных средств, которая может быть использована их владельцем на любые цели по его усмотрению.

Процесс распределения и перераспределения финансовых ресурсов

Финансовые ресурсы предлагаются на рынке большим числом хозяйствующих субъектов и населением. Понятно, что потенциальные пользователи (потребители) этих средств не в состоянии самостоятельно устанавливать деловые отношения с каждым хозяйствующим субъектом, с каждым гражданином. В этой связи возникает проблема объединения разрозненных сбережений в значительные объемы финансовых ресурсов, которые могут быть предложены для использования крупным потенциальным инвестором.

Эту задачу решают финансовые посредники (банки, инвестиционные и паевые фонды, инвестиционные компании, сберегательные ассоциации и т. д.), которые аккумулируют свободные ресурсы, прежде всего, населения и выплачивают по этим ресурсам процент. Привлеченные ресурсы финансовые посредники предоставляют в качестве кредитов или размещают в ценные бумаги. Их доход состоит в разнице между процентом, выплачиваемым по привлеченным ресурсам, и процентом, получаемым по предоставленным ресурсам.

Владельцы денежных накоплений могут передать свои средства в банки и инвестиционные компании, а могут непосредственно приобрести акции и облигации промышленных корпораций. Но и во втором случае они столкнутся с посредниками — дилерами и брокерами, которые представляют собой профессиональных участников финансовых рынков. Дилеры осуществляют операции самостоятельно, от своего имени; брокеры действуют только по поручению клиентов и от их имени.

Своевременный финансовый рынок предлагает потенциальным инвесторам широкие возможности вложений средств путем приобретения денежных обязательств широкого круга хозяйствующих субъектов. Эти денежные обязательства называются финансовыми инструментами. К ним относятся: акции, облигации, векселя, депозитные сертификаты, долговые расписки, фьючерские контракты и т. д. Разнообразие финансовых инструментов позволяет владельцам денежных средств диверсифицировать свой инвестиционный портфель, т. е. вложить свои накопления в обязательства разных компаний и банков. Эти обязательства будут иметь различную доходность, но и разную степень рискованности. Если разорится какая-либо компания, то сохранятся инвестиции в другие компании. Диверсификация инвестиционного портфеля осуществляется по принципу: "нельзя класть все яйца в одну корзину".

Финансовые отношения — это отношения, связанные с распределением, перераспределением и использованием денежных доходов.

Феномен финансовых отношений как сферы экономических отношений в обществе возникает на стадии распределения первичного дохода .

Рисунок 12.4.Финансовые отношения на стадии распределения первичного дохода

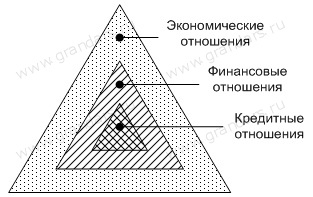

Финансовые отношения, возникая в связи с денежными и обслуживая кругооборот денежных доходов, касаются почти всех физических и юридических лиц. Основными участниками финансовых отношений являются производители любой продукции (реальный сектор экономики); бюджетные и некоммерческие организации; население, государство, банки и специальные кредитно-финансовые институты. В ходе своего развития финансовые отношения порождают кредитные и существуют с ними в тесной взаимосвязи

Кредитные отношения — это часть финансовых отношений. И те и другие — результат денежных отношений.

Рисунок 12.5. Место кредитных и финансовых отношений в структуре экономических отношений

Кредитные отношения возникают в связи с предоставлением одним субъектом другому (физическими и/или юридическими лицами) денег на условиях срочности, возвратности, платности.

Основное отличие финансовых и кредитных отношений — в возвратности денежных средств, предоставляемых на условиях срочности, возвратности и платности.

И финансы, и кредит − результат развития денежных отношений и их часть. Но финансовые отношения — это более широкое понятие, чем кредитные, которые представляют собой структурную составляющую финансовых отношений. Взаимосвязь и взаимопроникновение финансовых и кредитных отношений проявляются в том, что кредитные организации могут получать прибыль и перераспределять ее, на счетах центрального банка хранятся и с них распределяются доходы госбюджета. Однако в отличие от финансовых, кредитные отношения обусловлены возвратностью, срочностью и платностью. Финансовые же отношения носят лишь целевой характер, что, кстати, характерно и для кредитных отношений.

Финансы — это общественные отношения по поводу формирования, распределения и использования фондов денежных средств.

Сущность финансов — формирование, распределение и использование денежных доходов.

Финансовые отношения возникают в определенных социально-экономических условиях, формирующихся в результате развития цивилизации.

Условием появления финансов являются:

развитие обмена продуктами труда и появление денег;

возникновение и упрочение государственных начал в жизни общества;

появление частной собственности на продукты труда;

развитие института обычаев и права.

Функциями финансов являются распределительная, контрольная и стимулирующая.

Распределительная функция

Важнейшая из них — распределительная. Именно она в наибольшей степени раскрывает суть финансов.

Распределительная функция финансов состоит в том, что вновь созданная в экономической системе стоимость подлежит распределению в соответствии с потребностями общества и государства. Инструментом такого распределения выступают финансы. С одной стороны, финансы формируются за счет доходов. С другой стороны, расходы бюджетов и внебюджетных фондов формируют вторичные доходы. Тем самым обеспечивается распределение и перераспределение валового национального продукта через финансовую систему.

Содержание этого процесса составляет движение доходов. Именно они сначала распределяются, а впоследствии — перераспределяют. Поэтому выделяют первичное и вторичное распределение.

Обычно выделяют три стадии движения доходов, отражающие формирование первичных, вторичных и конечных доходов.

Первичные доходы формируются в результате распределения выручки от реализации продукции (работ, услуг). Сумма выручки распадается на фонд возмещения понесенных в процессе производства материальных затрат (стоимость сырья и материалов, амортизация оборудования, арендная плата), заработную плату работника и прибыль собственника средств производства. Таким образом, при первичном распределении формируются доходы собственников факторов производства. Кроме того, следует учитывать следующее обстоятельство: устанавливаемые государством косвенные налоги входят в первичные доходы. Поэтому на этом этапе частично формируются государственные доходы.

На втором этапе из первичных доходов выплачиваются прямые налоги, страховые платежи на социальное страхование, оказывается помощь нетрудоспособным. Из вновь создаваемых фондов денежных средств, в частности, из бюджетов различных уровней власти и внебюджетных фондов выплачиваются средства, представляющие собой расходы работников нематериальной сферы, врачей, учителей, нотариусов, служащих, военных и т.д.

В результате этого процесса формируется новая структура доходов. Ее составляют вторичные доходы, образованные в ходе перераспределения первичных доходов.

Но врачи, учителя, служащие в свою очередь платят налоги и вносят страховые взносы. Эти налоги и взносы формируют средства, предназначаемые для определенных выплат. В результате таких выплат могут образовываться третичные доходы. Цепочку их формирования проследить почти невозможно. Движение этих доходов представляет собой очень сложный процесс.

Результатом этого процесса, его третьей заключительной стадией является образование конечных доходов. Они используются на приобретение товаров и услуг. Определенная часть доходов сберегается.

Сумма первичных доходов за определенный период обязательно равняется сумме конечных доходов плюс сбережения. Распределение и перераспределение доходов означает формирование их новой структуры. Причем, эта структура отражает экономические отношения (связи) между хозяйствующими структурами и государством.

На каждой стадии формирования доходов образуются фонды денежных средств, т. е. финансы. Следовательно, именно финансы опосредуют процессы распределения и перераспределения доходов.

Результат функционирования финансовой системы — измененная структура доходов.

Процесс распределения добавленной (вновь созданной) стоимости через бюджетную систему представлен на рис. 1. Как видно из рис. 1, в результате распределения первичных доходов собственников факторов производства (предпринимателей и рабочих), формируются доходы работников нематериальной сферы. Однако следует учитывать, что в реальности распределительные процессы значительно сложнее, чем это отражено на рис. 1. Часть доходов работников материальной сферы распределяется в пользу работников нематериальной сферы непосредственно через потребление первыми услуг, предоставляемых вторыми. Так формируются доходы адвокатов, нотариусов, охранников и т. д. В свою очередь ими уплачиваются налоги в бюджеты, участвующие в последующих перераспределениях доходов.

Таблица 12.1 Распределение денежных доходов

Финансы как денежные отношения возникают на стадии распределения. Но они являются важнейшим звеном всего воспроизводственного процесса и оказывают на него сильнейшее влияние.

Финансы как денежные отношения возникают на стадии распределения. Но они являются важнейшим звеном всего воспроизводственного процесса и оказывают на него сильнейшее влияние.

Распределение добавленной стоимости через финансовую систему

Контрольная функция

Контрольная функция состоит в постоянном контроле за полнотой, правильностью и своевременностью получения доходов и осуществлением расходов из бюджетов всех уровней и внебюджетных фондов. Эта функция проявляется при любой финансовой операции. Все эти операции должны быть не только экономически целесообразными, но и не противоречить действующим правовым нормам. Контрольная функция финансов выражается в формировании фондов денежных средств (бюджетов и внебюджетных фондов) в соответствии с провозглашенными целями и по установленным законодательной властью нормативам. Эта функция предполагает не только мониторинг процессов, протекающих в финансовой сфере, но их своевременную корректировку в соответствии с нормами действующего законодательства.

Практическим выражением контрольной функции финансов является система финансового контроля. Этот контроль обеспечивает обоснованность формирования доходов бюджетной системы и расходование средств бюджетов и внебюджетных фондов. Финансовый контроль подразделяется на предварительный, текущий и последующий. Предварительный контроль осуществляется на стадии разработки прогнозов бюджетных доходов и расходов и подготовки проектов бюджетов. Его цель — обеспечение правильности бюджетных показателей. Текущий контроль отвечает за своевременность и полноту сбора запланированных доходов и целевое расходование средств. Последующий контроль направлен на проверку отчетных данных об исполнении бюджетов.

Стимулирующая функция

Стимулирующая функция финансов связана с воздействием финансовой системы на процессы, протекающие в реальной экономике. Так в ходе формирования доходов бюджетов могут быть предусмотрены налоговые льготы для определенных отраслей. Цель этих льгот — ускорение темпов роста технически передовых изделий. Кроме того, в бюджетах предусматриваются расходы, способные обеспечить структурную перестройку экономики за счет финансовой поддержки наукоемких технологий и наиболее конкурентоспособных производств национальной экономики.

Финансы, понимаемые в широком смысле слова, включают все денежные фонды, в том числе ссудные. Поэтому кредитные отношения представляют собой часть финансов. Кредит — это движение ссудного фонда.

Можно также определить кредит как систему экономических отношений по поводу передачи от одного собственника к другому во временное пользование ценностей (в том числе денег). Кредитные отношения имеют свою специфику. Кредит связан с передачей фонда денежных средств во временное пользование на условиях возвратности, срочности, платности, обеспеченности. Эти условия отличают кредитные отношения от прочих финансовых отношений.

Оценка динамики фактического состояния и уровня эффективности использования финансовых ресурсов предприятий потребкооперации Саратовской области позволила, используя матрицы финансовой стратегии, определить объем финансовых ресурсов в перспективе, источники их финансирования, найти направления их более эффективного использования на основе складывающихся тенденций и с учетом воздействия на них различных факторов, а также наметить допустимые пределы риска.

Оценка динамики фактического состояния и уровня эффективного использования финансовых ресурсов предприятий потребкооперации

В последнее время многие российские предприятия почувствовали преимущества бюджетного планирования перед хаотическим использованием финансовых ресурсов предприятия. Использовать новую концепцию управления заставляет недостаточность реальных финансовых ресурсов, в первую очередь денежных средств, которая способна поставить перед предприятием серьезные проблемы, обусловленные невозможностью обеспечить погашение неотложных финансовых обязательств (кредиты, налоги, заработная плата, обязательства перед жизнеобеспечивающими кредиторами). Это, естественно, может привести к тяжелым последствиям, а в худшем варианте - к финансовому банкротству или краху.

Таким образом, целью управления денежными потоками предприятия на оперативном уровне является обеспечение достаточности активов предприятия для погашения задолженности и препятствие созданию ситуации невозможности погашения краткосрочных обязательств (кредиторской задолженности) только за счет внутренних источников предприятия. Помимо очевидной спорности оптимальности данных соотношений, необходимо отметить, что сама возможность использования коэффициентного анализа является дискуссионным вопросом. Основанные на международной практике значения данных коэффициентов не могут являться доказательством оптимальности распределения финансовых ресурсов предприятия, а также выступать универсальным инструментом, определяющим необходимость ликвидации или реорганизации данного предприятия.

Степень разработанности проблемы. В период развития нашей страны, характеризовавшийся централизованным управлением экономикой, проблеме формирования финансовых ресурсов предприятий уделялось значительное внимание. Трансформация источников формирования финансовых ресурсов, произошедшая в последние годы, не означает необходимости отрицания всей предыдущей логики развития теории финансов по вопросу определения понятия и сущности финансовых ресурсов. Однако произошедшая ломка всей прежней системы экономических отношений была столь радикальной, что сделала невозможным непосредственное применение теоретических выкладок 60-80-х годов к современной действительности без внесения в них существенных корректировок.

В этой связи научный интерес представляет проблема механизма формирования финансовых ресурсов предприятий ЖКХ в период преобразования этого нерыночного сектора экономики в рыночный, что и предопределило выбор темы диссертационного исследования.

Совершенствование механизма формирования финансовых ресурсов предприятий ЖКХ в условиях трансформационной экономики.

Цель диссертационного исследования состоит в дальнейшей разработке теоретических основ механизма формирования и использования финансовых ресурсов предприятий жилищно-коммунального хозяйства в условиях перехода этого, пока еще нерыночного сектора экономики, в рыночный.

Несмотря на то, что означенной проблемой сегодня занимаются ученые и практики, законодательные и исполнительные органы всех уровней власти, серьезных положительных результатов в ее решении пока мало. Кризисное состояние жилищно-коммунального комплекса обусловлено неэффективной системой управления, дотационностью отрасли и неудовлетворительным финансовым положением, высокими затратами, отсутствием экономических стимулов снижения издержек, связанных с оказанием жилищных и коммунальных услуг, неразвитостью конкурентной среды и, как следствие, высокой степенью износа основных фондов, неэффективной работой предприятий, большими потерями ресурсов. Изложенное убеждает в необходимости проведения серьезной реформы существующей системы жилищно-коммунального хозяйства. В этом плане в научной литературе остается еще немало открытых теоретических и прикладных вопросов, касающихся формирования и использования финансовых ресурсов предприятий отрасли.

Предметом диссертационного исследования являются финансовые отношения, возникающие в процессе формирования и использования финансовых ресурсов предприятий в условиях нестабильной рыночной экономики.

Практическая значимость диссертационного исследования состоит в том, что предложенные рекомендации могут быть использованы при разработке законодательных и нормативных актов регионального и местного уровней, а также могут быть внедрены в действующую практику формирования и использования финансовых ресурсов предприятий жилищно-коммунального комплекса.

«Оптимизация механизма формирования и использования финансовых ресурсов предприятий ЖКХ в условиях перехода к рыночным отношениям» посвящена исследованию роли финансовых ресурсов в механизме стабилизации экономики предприятий ЖКХ, проанализированы источники образования финансовых ресурсов, направления использования, их воздействие на состояние основного и оборотного капитала, исследована специфика состава финансовых ресурсов ЖКХ и факторы, влияющие на экономическое состояние предприятий отрасли, выделены проблемы и предложены направления реформирования и финансового оздоровления жилищно-коммунального хозяйства.

Формы и виды доходов предприятия. Организация оценки видов расхода предприятия. Роль и задачи контроля по хозяйственной деятельности предприятия.

На рисунке 12.7 отражены формы расходов и доходов предприятия.

Рисунок 12.7. Формы и виды доходов предприятия.

На рисунке 12.8 отражено формирование доходов предприятия.

Рисунок 12.9.Схема образования капитала и доходов предприятия.

Вопросы по теме

1.Финансы как экономическая категория

2. Этапы движения денежных доходов

3.Финансовые отношения как сфера экономической деятельности

4.Функции финансов

5. Роль финансов в производственной деятельности предприятия

6. Инвестиционные ассигнования — предпосылки развития производства.