- •Функции финансов. Финансовая политика, система управления финансами.

- •Государственные внебюджетные фонды. Их назначение и структура.

- •Бюджетная система рф и принципы ее построения.

- •Сущность и структура государственных расходов и государственных доходов. Нефтегазовые доходы федерального бюджета.

- •Содержание, участники и этапы бюджетного процесса.

- •Сбалансированность бюджета. Регулирование дефицита бюджета.

- •Государственный долг и государственный кредит. Формы государственных долговых обязательств и методы управление государственным долгом.

- •Сущность и принципы налогообложения. Элементы налогов.

- •Государственный и муниципальный финансовый контроль.

- •3 Формы контроля:

- •Понятие и содержание финансов организаций. Финансовые отношения организаций, их содержание.

- •Капитал организации и его структура. Методы расчета чистого оборотного капитала (собственных оборотных средств).

- •Расходы и затраты организации, их классификация.

- •1.Назначение

- •2.Взаимодействие с прибылью:

- •3. Экономическое содержание:

- •Себестоимость: понятие, виды.

- •Формирование, распределение и планирование выручки организаций.

- •Планирование прибыли. Эффект операционного (производственного) рычага и сила его воздействия на величину прибыли предприятия.

- •Безубыточность и запас финансовой прочности предприятия: понятия, содержание, методы расчета.

- •Оборотные средства организации: понятие, состав, оценка эффективности их использования.

- •Основные средства организации: понятие, состав, оценка эффективности их использования.

- •Амортизация основных средств: понятие, роль в воспроизводственном процессе и способы ее начисления в бухгалтерском и налоговом учете России.

- •Финансовое состояние организации: понятие, содержание, методы оценки.

- •3.Анализ коэффициентов (Коэффициентный метод):

- •Платежеспособность и ликвидность организации: понятие, основные показатели и методы их расчета.

- •4.Коэф-т общей платежеспособ-ти организ-ии рассматрив-ся как способность покрыть все обяз-ва фирмы всеми ее активами.

- •Финансовая устойчивость организации: понятие, основные показатели и методы их расчета.

- •5 Классич функций, их выполняли полноценные деньги. А сейчас современные функции:

- •Денежная база и денежная масса. Основные денежные агрегаты. Закон денежного обращения.

- •Инфляция как социально-экономическое явление. Виды и последствия инфляции.

- •Современная денежная система России, ее характерные черты и элементы. Эволюция денежной системы.

- •Использование векселей в хозяйственном обороте. Операции банков с векселями.

- •Карточные платежные системы, их участники. Виды банковских карт.

- •Формы, виды и роль кредита в рыночной экономике.

- •Банковская система Российской Федерации, ее структура и стратегия развития.

- •Центральный банк Российской Федерации, его статус, цели деятельности и функции.

- •Центральный банк как орган банковского регулирования и надзора в рф.

- •Денежно-кредитное регулирование экономики. Инструменты денежно-кредитной политики Центрального банка Российской Федерации.

- •Сущность, функции и принципы деятельности коммерческих банков.

- •Способы организации межбанковских расчетов в Российской Федерации.

- •Организация безналичных расчетов в Российской Федерации: сущность и принципы. Договор банковского счёта, виды банковских счетов.

- •Порядок открытия расчетного счета в банке.

- •Формы безналичных расчетов в Российской Федерации.

- •Операции коммерческих банков по формированию ресурсов.

- •Принципы банковского кредитования. Виды банковских кредитов

- •Методы банковского кредитования (разовые кредиты, кредитные линии, кредитование счета, синдицированные кредиты).

- •Формы обеспечения возвратности банковских кредитов.

- •Валютный рынок и валютный курс. Виды валютных курсов, факторы, влияющие на валютный курс.

- •Эволюция мировой валютной системы. Роль золота в международной валютной системе.

- •Структура, принципы составления и методы регулирования платежного баланса страны.

- •Принцип составления Платежного баланса.

- •Принцип равновесия.

- •Принцип двойной записи

- •1. Счет текущих операций

- •Международные валютно-финансовые организации (мвф, группа Всемирного банка, региональные банки развития, Европейский Центральный банк, фатф, Банк международных расчетов), цели их деятельности.

- •Региональные Банки Развития развивающихся стран

- •1988Г.-Париж

- •Операции на валютном рынке: кассовые и срочные сделки. Валютные форварды, фьючерсы, свопы и опционы.

- •1. Кассовые, с поставкой валюты в ближайшее время: (наличные, имеющие 100%ликвидность)(осуществляются до 3 раб.Дней):

- •2. Срочные, оговаривающие срок поставки валюты: (исполнение свыше 3 дней)

- •Виды опционов

- •Формы международных расчетов по экспортно-импортным операциям.

- •Механизм корреспондентских отношений.

- •Процедура выпуска и способы размещения акций коммерческими банками в Российской Федерации.

- •Функции собственного капитала банка, его источники (элементы). Управление капиталом и дивидендами.

- •Функции:

- •Управление капиталом и дивидендами:

- •3.Привлечение коммерческими банками средств во вклады. Страхование вкладов физических лиц в банках Российской Федерации.

- •Долговые ценные бумаги коммерческих банков. Особенности их выпуска и размещения.

- •Межбанковские кредиты и кредиты Центрального банка рф. Их роль в регулировании ликвидности банков.

- •Этапы и содержание кредитного процесса в банке.

- •Сущность и основные модели ипотечного кредитования. Ипотечные ценные бумаги.

- •Лизинговые и факторинговые операции коммерческого банка.

- •Содержание банковской деятельности по кассовому обслуживанию клиентов.

- •Инвестиционные операции банков с ценными бумагами. Портфель ценных бумаг коммерческого банка.

- •Профессиональная деятельность банков на рынке ценных бумаг.

- •5 Видов профессиональной деятельности банков как профессиональных участников рынка ценных бумаг:

- •Банковские риски: содержание и классификация.

- •Многоуровневая классификация банковских рисков

- •Методы оценки деятельности банков.

- •03.02. Рейтинговая система camels

- •Управление активами и пассивами банка.

- •1. Управление дисбалансом

- •2.Управление стоимостью капитала банка

- •3. Управление спрэдом и трансфертными ценами.

- •Управление кредитным портфелем банка.

- •Содержание и особенности банковского маркетинга. Банковские продукты и банковские услуги

- •Комплекс маркетинга в коммерческом банке: содержание основных стратегий.

- •3 Подтипа политики:

- •Сущность и виды банковской конкуренции. Ценовая и неценовая конкуренция.

- •Принципы и особенности бухгалтерского учета в банках. Характеристика плана счетов бухгалтерского учета в кредитных организациях Российской Федерации.

- •Характеристика бухгалтерского баланса коммерческого банка.

- •I. Активы

- •II. Пассивы

- •III. Источники собственных средств

- •IV. Внебалансовые обязательства

- •Принципы составления и содержание финансовой отчетности коммерческого банка.

- •Формирование финансового результата деятельности коммерческого банка. Банковская прибыль.

- •Цель, задачи и виды аудита кредитных организаций.

- •Организация и этапы аудиторской проверки деятельности кредитных организаций.

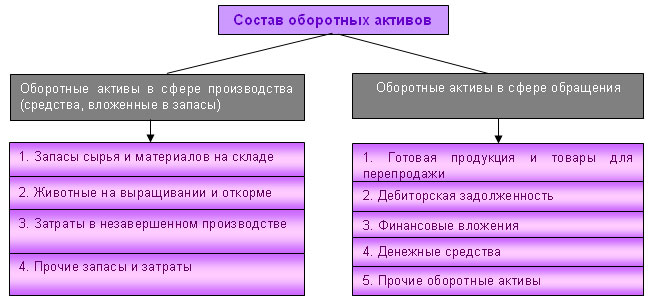

Оборотные средства организации: понятие, состав, оценка эффективности их использования.

По способу перенесения стоимости на готовый продукт имущество организации делится на 2 группы: внеоборотные активы и оборотные активы.

Оборотные средства - это капитал предприятия, авансированный в оборотные активы. Или те средства, которые компания использует для осуществления своей повседневной деятельности, целиком потребляемые в течение производственного цикла. Оборотные средства обеспечивают непрерывность процесса производства. Полностью расходуются в однократном производственном цикле. Переносят свою стоимость на ГП целеком и сразу.

Почему так называются?

Сущность оборотных средств определяется их экономической ролью, необходимостью обеспечения воспроизводственного процесса, включающего как процесс производства, так и процесс обращения. В отличие от основных фондов, неоднократно участвующих в процессе производства, оборотные средства функционируют только в одном производственном цикле и независимо от способа производственного потребления полностью переносят свою стоимость на готовый продукт.

В бухгалтерском балансе состав оборотных средств отражен во 2 разделе актива баланса и включает в себя:

Запасы, в том числе

сырье, материалы и другие аналогичные ценности

животные на выращивании и на откорме

затраты внезавершенном производстве

готовая продукция и товары для перепродажи

товары отгруженные

расходы будущих периодов

прочие запасы и затраты

Налог на добавленную стоимость по приобретенным ценностям

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)

Дебиторская задолженность (платежи по которой ожидаются в течении 12 месяцев после отчетной даты),в том числе покупатели и заказчики

Краткосрочные финансовые вложения

Денежные средства

Прочие оборотные активы

Основное назначение средств, вложенных в оборотные производственные фонды, заключаются в обеспечении бесперебойной работы предприятия.

Основное назначение фондов обращения состоит в обеспечении денежными ресурсами планомерного осуществления процесса обращения, как на предприятии, так и во всех отраслях хозяйства.

Оборотные средства в каждый данный момент находятся в сфере производства - в виде производственных запасов и незавершенного производства и в сфере обращения - в виде готовой продукции, денежных средств и средств в расчетах. Следовательно, оборотные средства обслуживают весь кругооборот средств предприятия.

Полный цикл оборота

оборотных активов характеризует время

движения средств предприятия и зависит

от продолжительности производства и

сбыта продукции. Формула движения

оборотных средств:

![]()

|

|

где Д — денежные средства, первоначально авансированные в оборотные активы;

МПЗ — материально-производственные запасы;

НЗП — незавершенное производство;

ГП — готовая продукция на складе и в отгрузке;

д 1 — денежные средства в форме выручки от продажи товаров, включая прибыль: (дебиторская задолженность)

Д 1 = Д + Δ Д |

|

где Δ Д — изменение величины оборотных активов (средств);

при Δ Д < 0 — предприятие убыточно;

при Δ Д > 0 — оборотные активы (средства) увеличиваются на сумму прибыли.

по источникам формирования - собственные, заемные и привлеченные;

• по ликвидности оборотные средства делятся на средства, авансированные в:

• Наиболее ликвидные активы - денежные средства (касса, расчетный, валютный, текущий и прочие денежные счета), т.е. активы не требующие реализации и представляющие собой готовые средства платежа.

• Быстро - реализуемые активы - дебиторская задолженность .

• Медленно-реализуемыеактивы - производственные запасы и затраты

• Трудно - реализуемые и неликвидные активы

Эффективность использования об.к.

Показатель рентабельности (Робк), рассчитываемый как отношение прибыли от реализации продукции (Прп) к величине оборотного капитала (ОбК):

Этот показатель характеризует величину прибыли, получаемой на каждый рубль оборотного капитала, и отражает финансовую эффективность работы предприятия, так как именно оборотный капитал обеспечивает оборот всех ресурсов на предприятии.

Показатели эффективности: Для чего нужны?

Для повышения эффективности деятельности организации и укрепления его финансового состояния важное значение имеют вопросы рационального использования оборотных активов.

Экономическая эффективность использования оборотных средств выражается в полезном результате, получаемым предприятием в процессе осуществления своей деятельности. Она определяется показателями оборачиваемости. Оборачиваемость .Под оборачиваемостью оборотных средств понимается их движение в процессе производства и реализации произведенного продукта, которое характеризуется длительностью одного полного кругооборота средств от приобретения производственных запасов и выплаты заработной платы до реализации готовой продукции и поступления денег на расчетный счет предприятия. Другим показателем оборачиваемости выступает скорость оборота (коэффициент оборачиваемости).

Как определяем Коэф.оборач-ти?

Ко=V/ОС, где

V –обьем реализации (продаж)

ОС- средний остаток оборотных средств

Длительность одного оборота (оборачиваемость оборотного капитала) в днях определяется следующим образом:

О = Длительность периода/коэф.оборачиваемости

Чем меньше длительность периода обращения или одного оборота оборотного капитала, тем, при прочих равных условиях, предприятию требуется меньше оборотных средств. Чем быстрее оборотные средства совершают кругооборот, тем лучше и эффективней они используются. Таким образом, время оборота капитала влияет на потребность в совокупном оборотном капитале. Сокращение этого времени — важнейшее направление финансового управления, ведущее к повышению эффективности использования оборотных средств и увеличению их отдачи.

Скорость оборота характеризует прямой коэффициент оборачиваемости (количество оборотов) за определенный период времени — год, квартал. Этот показатель отражает число кругооборотов, совершаемых оборотными средствами предприятия, например, за год. Он рассчитывается как частное от деления выручки (объема реализованной (или товарной продукции)) на оборотный капитал, который берется как средняя за период сумма оборотных средств

Обратный коэффициент оборачиваемости или коэффициент загрузки Кз (закрепления) оборотных средств показывает величину оборотных средств, затрачиваемых на каждый рубль реализованной (товарной) продукции, и рассчитывается следующим образом:

Кз = ОбК / П = 1 / Коб |

|

Сравнение коэффициентов оборачиваемости и загрузки в динамике позволяет выявить тенденции в изменении этих показателей и определить насколько рационально и эффективно используются оборотные средства предприятия.

При этом важно, чтобы не менее 10 % оборотного капитала формировалось за счет долгосрочных источников, что обеспечивает финансовую устойчивость предприятия.

Обьем собственных оборотных средств (собственного оборотного капитала, капитала в обороте) можно рассчитать по данным бухгалтерского баланса (форма № 1) двумя способами:

1.к собственному капиталу необходимо прибавить долгосрочные кредиты и займы и вычесть внеоборотные активы, т.е. 3 раздел баланса+4-1

2.текущие активы минус текущие пассивы. Текущие активы – это активы, которые можно продать в течении одного года (оборотные активы) второй раздел баланса. К текущим пассивам относят обязательства, которые необходимо погасить в течении одного года – это краткосрочные кредиты и займы и кредиторская задолженность, пятый раздел баланса.

Для определения обеспеченности чистым оборотным капиталом необходимо сумму чистого оборотного капитала разделить на сумму оборотных активов.