- •Функции финансов. Финансовая политика, система управления финансами.

- •Государственные внебюджетные фонды. Их назначение и структура.

- •Бюджетная система рф и принципы ее построения.

- •Сущность и структура государственных расходов и государственных доходов. Нефтегазовые доходы федерального бюджета.

- •Содержание, участники и этапы бюджетного процесса.

- •Сбалансированность бюджета. Регулирование дефицита бюджета.

- •Государственный долг и государственный кредит. Формы государственных долговых обязательств и методы управление государственным долгом.

- •Сущность и принципы налогообложения. Элементы налогов.

- •Государственный и муниципальный финансовый контроль.

- •3 Формы контроля:

- •Понятие и содержание финансов организаций. Финансовые отношения организаций, их содержание.

- •Капитал организации и его структура. Методы расчета чистого оборотного капитала (собственных оборотных средств).

- •Расходы и затраты организации, их классификация.

- •1.Назначение

- •2.Взаимодействие с прибылью:

- •3. Экономическое содержание:

- •Себестоимость: понятие, виды.

- •Формирование, распределение и планирование выручки организаций.

- •Планирование прибыли. Эффект операционного (производственного) рычага и сила его воздействия на величину прибыли предприятия.

- •Безубыточность и запас финансовой прочности предприятия: понятия, содержание, методы расчета.

- •Оборотные средства организации: понятие, состав, оценка эффективности их использования.

- •Основные средства организации: понятие, состав, оценка эффективности их использования.

- •Амортизация основных средств: понятие, роль в воспроизводственном процессе и способы ее начисления в бухгалтерском и налоговом учете России.

- •Финансовое состояние организации: понятие, содержание, методы оценки.

- •3.Анализ коэффициентов (Коэффициентный метод):

- •Платежеспособность и ликвидность организации: понятие, основные показатели и методы их расчета.

- •4.Коэф-т общей платежеспособ-ти организ-ии рассматрив-ся как способность покрыть все обяз-ва фирмы всеми ее активами.

- •Финансовая устойчивость организации: понятие, основные показатели и методы их расчета.

- •5 Классич функций, их выполняли полноценные деньги. А сейчас современные функции:

- •Денежная база и денежная масса. Основные денежные агрегаты. Закон денежного обращения.

- •Инфляция как социально-экономическое явление. Виды и последствия инфляции.

- •Современная денежная система России, ее характерные черты и элементы. Эволюция денежной системы.

- •Использование векселей в хозяйственном обороте. Операции банков с векселями.

- •Карточные платежные системы, их участники. Виды банковских карт.

- •Формы, виды и роль кредита в рыночной экономике.

- •Банковская система Российской Федерации, ее структура и стратегия развития.

- •Центральный банк Российской Федерации, его статус, цели деятельности и функции.

- •Центральный банк как орган банковского регулирования и надзора в рф.

- •Денежно-кредитное регулирование экономики. Инструменты денежно-кредитной политики Центрального банка Российской Федерации.

- •Сущность, функции и принципы деятельности коммерческих банков.

- •Способы организации межбанковских расчетов в Российской Федерации.

- •Организация безналичных расчетов в Российской Федерации: сущность и принципы. Договор банковского счёта, виды банковских счетов.

- •Порядок открытия расчетного счета в банке.

- •Формы безналичных расчетов в Российской Федерации.

- •Операции коммерческих банков по формированию ресурсов.

- •Принципы банковского кредитования. Виды банковских кредитов

- •Методы банковского кредитования (разовые кредиты, кредитные линии, кредитование счета, синдицированные кредиты).

- •Формы обеспечения возвратности банковских кредитов.

- •Валютный рынок и валютный курс. Виды валютных курсов, факторы, влияющие на валютный курс.

- •Эволюция мировой валютной системы. Роль золота в международной валютной системе.

- •Структура, принципы составления и методы регулирования платежного баланса страны.

- •Принцип составления Платежного баланса.

- •Принцип равновесия.

- •Принцип двойной записи

- •1. Счет текущих операций

- •Международные валютно-финансовые организации (мвф, группа Всемирного банка, региональные банки развития, Европейский Центральный банк, фатф, Банк международных расчетов), цели их деятельности.

- •Региональные Банки Развития развивающихся стран

- •1988Г.-Париж

- •Операции на валютном рынке: кассовые и срочные сделки. Валютные форварды, фьючерсы, свопы и опционы.

- •1. Кассовые, с поставкой валюты в ближайшее время: (наличные, имеющие 100%ликвидность)(осуществляются до 3 раб.Дней):

- •2. Срочные, оговаривающие срок поставки валюты: (исполнение свыше 3 дней)

- •Виды опционов

- •Формы международных расчетов по экспортно-импортным операциям.

- •Механизм корреспондентских отношений.

- •Процедура выпуска и способы размещения акций коммерческими банками в Российской Федерации.

- •Функции собственного капитала банка, его источники (элементы). Управление капиталом и дивидендами.

- •Функции:

- •Управление капиталом и дивидендами:

- •3.Привлечение коммерческими банками средств во вклады. Страхование вкладов физических лиц в банках Российской Федерации.

- •Долговые ценные бумаги коммерческих банков. Особенности их выпуска и размещения.

- •Межбанковские кредиты и кредиты Центрального банка рф. Их роль в регулировании ликвидности банков.

- •Этапы и содержание кредитного процесса в банке.

- •Сущность и основные модели ипотечного кредитования. Ипотечные ценные бумаги.

- •Лизинговые и факторинговые операции коммерческого банка.

- •Содержание банковской деятельности по кассовому обслуживанию клиентов.

- •Инвестиционные операции банков с ценными бумагами. Портфель ценных бумаг коммерческого банка.

- •Профессиональная деятельность банков на рынке ценных бумаг.

- •5 Видов профессиональной деятельности банков как профессиональных участников рынка ценных бумаг:

- •Банковские риски: содержание и классификация.

- •Многоуровневая классификация банковских рисков

- •Методы оценки деятельности банков.

- •03.02. Рейтинговая система camels

- •Управление активами и пассивами банка.

- •1. Управление дисбалансом

- •2.Управление стоимостью капитала банка

- •3. Управление спрэдом и трансфертными ценами.

- •Управление кредитным портфелем банка.

- •Содержание и особенности банковского маркетинга. Банковские продукты и банковские услуги

- •Комплекс маркетинга в коммерческом банке: содержание основных стратегий.

- •3 Подтипа политики:

- •Сущность и виды банковской конкуренции. Ценовая и неценовая конкуренция.

- •Принципы и особенности бухгалтерского учета в банках. Характеристика плана счетов бухгалтерского учета в кредитных организациях Российской Федерации.

- •Характеристика бухгалтерского баланса коммерческого банка.

- •I. Активы

- •II. Пассивы

- •III. Источники собственных средств

- •IV. Внебалансовые обязательства

- •Принципы составления и содержание финансовой отчетности коммерческого банка.

- •Формирование финансового результата деятельности коммерческого банка. Банковская прибыль.

- •Цель, задачи и виды аудита кредитных организаций.

- •Организация и этапы аудиторской проверки деятельности кредитных организаций.

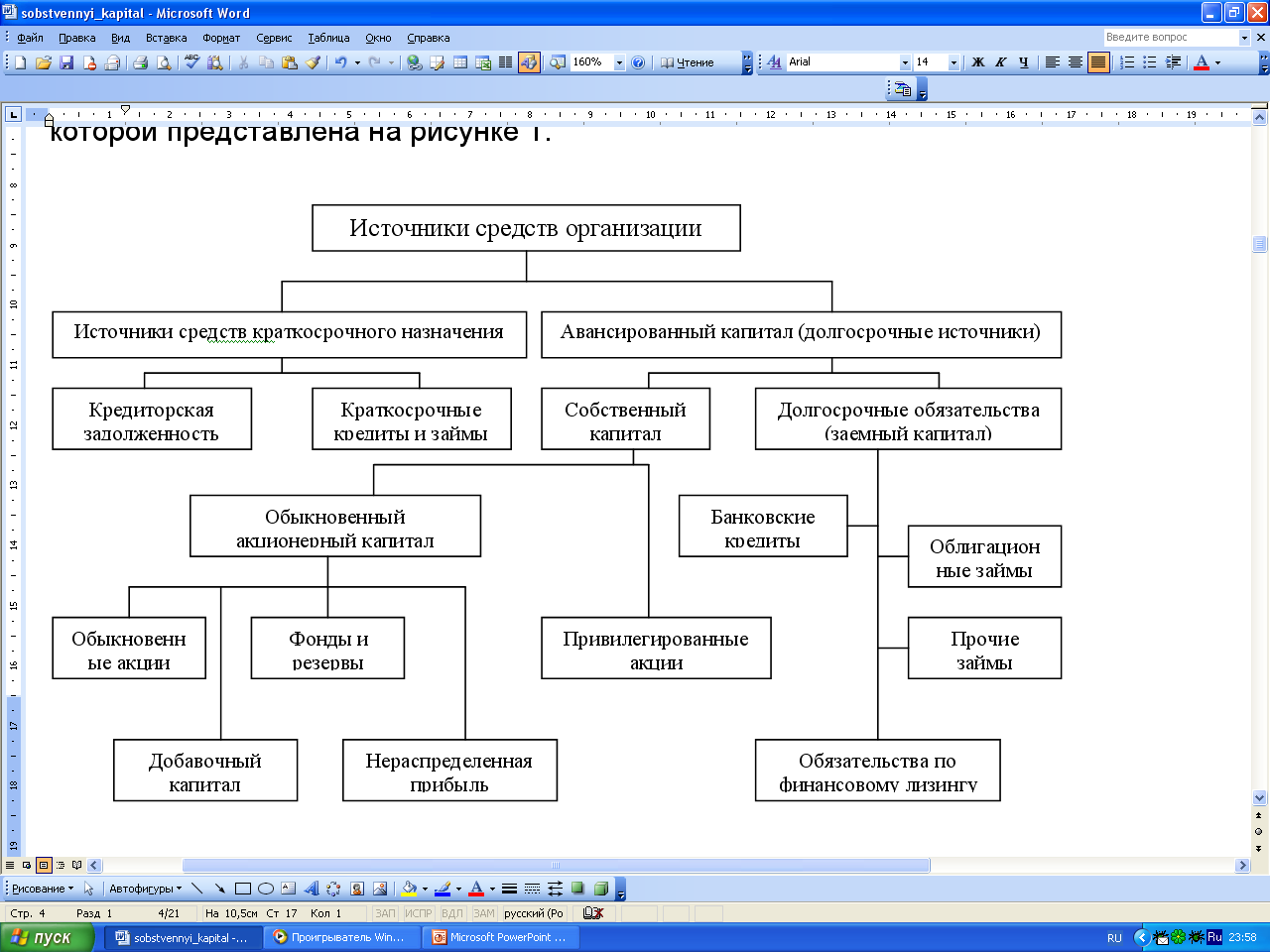

Капитал организации и его структура. Методы расчета чистого оборотного капитала (собственных оборотных средств).

Капитал организации – это стоимость (финансовые ресурсы), авансированная(ые) в производство (в дело) с целью извлечения прибыли.

Капитал как фактор производства - капитал, земля, менеджмент, раб.сила.

- источник благосостояния собственников;

-измеритель стоимости организации;

- важнейший индикатор для оценки эффективности фин-хоз.деят. организации.

В результате вложения капитала образуется основной и оборотный капиталы. В процессе функционирования основной капитал принимает форму внеоборотных активов, а оборотный капитал — форму оборотных активов.

Подходы к формулированию сущностной трактовки капитала:

- экономический (капитал как совокупность ресурсов, являющихся универсальным источником доходов общества);

-Бухгалтерский (как интерес собственников этого субъекта в его активах - Кс = А –О, где Кс – капитал (собственников); А – активы хозяйствующего субъекта в стоимостной оценке; О – обязательства хозяйствующего субъекта перед третьими лицами. В соответствии с этим подходом величина капитала исчисляется как итог раздела III «Капитал и резервы» бухгалтерского баланса);

- учетно-аналитический (являет собой некую комбинацию двух предыдущих подходов и использует модификации физической и финансовой концепций капитала).

Классификация капитала организации:

По источникам формирования : собственный и заемный.

Собственный капитал принадлежит ей на праве собственности и используется для формирования значительной части активов. Заемный капитал отражает привлекаемые денежные средства на возвратной и платной основе. Все формы заемного капитала представляют собой ее обязательства, подлежащие погашению в установленные сроки. Краткосрочный заемный капитал (включая и кредиторскую задолженность) направляют для покрытия оборотного капитала;

• целям использования : производительный, ссудный, спекулятивный. Производительный капитал авансируют(вкладывают) в реальные (производственные активы) с целью извлечения прибыли и получения прав управления ею. Ссудный капитал — это денежный капитал, предоставленный в кредит на условиях возвратности, платности, срочности и обеспеченности залогом.

• формам инвестирования : денежный, материальный, нематериальный. Все эти формы могут использоваться для формирования уставного (складочного) капитала хозяйственных товариществ и обществ. Однако для целей бухгалтерского учета капитал получает конкретную стоимостную оценку.

• объектам инвестирования : основной и оборотный. Основной капитал вложен во все виды внеоборотных активов (материальных и нематериальных), а оборотный капитал инвестирован в оборотные активы с различной степенью ликвидности (запасы, дебиторскую задолженность, финансовые вложения и денежные средства);

• формам нахождения в процессе кругооборота : денежный, производительный, товарный;

• формам собственности : частный (индивидуальный), смешанный (коллективный, совместный), государственный и др.

• характеру использования собственниками: потребляемый и накапливаемый (реинвестируемый) капитал.

• характеру участия в производственном процессе: функционирующий и нефункционирующий

• организационно -правовым формам деятельности: акционерный, паевой (складочный), индивидуальный (принадлежащий семейным хозяйствам).

Капитал как часть финансовых ресурсов, инвестированных в производство, обладает способностью собственного увеличения(самовозрастания)он формирует прибыль предпринимателя. Капитал находится в постоянном движении – кругообороте. Стадиям кругооборота капитала соответствуют три его формы: денежная, производительная и товарная. Функционирование капитала в процессе его использования характеризуют процессом индивидуального кругооборота (в рамках отдельной организации), который совершается по формуле:

Д — Т — Д', - самовозрастание капитала

где: Д — денежные средства, авансированные инвестором; Т — товар (приобретенные инвестором орудия и предметы труда); Д' — денежные средства, полученные инвестором от продажи готового товара, включая фонды возмещения, оплаты труда и прибыль;

Д' - Д — чистый доход инвестора;

Д' - Т — выручка от продажи товара;

Д - Т — издержки инвестора на приобретение (изготовление) товара.

Среднюю продолжительность оборота капитала выражают коэффициентом оборачиваемости и длительностью одного оборота в днях или месяцах за расчетный период:

КОк = В / Кср; ПОд = 360 / КО к

где: КОк — коэффициент оборачиваемости капитала, число оборотов;

В — выручка от реализации товаров (нетто), рубли;

Кср — средняя стоимость капитала за расчетный период, рубли;

ПОд — продолжительность одного оборота, дни;360 — принимаемое в расчете количество дней в году (30 дней — за месяц; 90 дней — за квартал; 180 дней — за полугодие; 360 дней — за год).

СК= РК+ДК+УК+НП

Цена капитала выражает, сколько следует заплатить (отдать денежных средств) за привлечение определенной суммы капитала.

Цена собственного капитала – сумма дивидендов по акциям для акционерного капитала или сумма прибыли, выплаченная по паевым вкладам, и связанных с ними расходов.

Цена заемного капитала — сумма процентов, уплаченных за кредит или облигационный заем, и связанных с ними затрат.

Цена привлеченного капитала — это стоимость кредиторской задолженности. Она представляет собой сумму штрафных санкций за кредиторскую задолженность, не погашенную в срок более трех месяцев после возникновения или в срок, определенный договором (контрактом).

К собственным источникам формирования имущества относят:

Уставный капитал. Выступает основным и, как правило, единственным источником финансирования на момент создания коммерческой организации акционерного типа; он характеризует долю собственников в активах организации. В балансе уставный капитал отражается в сумме, определенной учредительными документами. Увеличение (уменьшение) уставного капитала допускается по решению собственников организации по итогам собрания за год с обязательным изменением учредительных документов. Для хозяйственных обществ законодательством предусматривается необходимость вынужденного изменения величины уставного капитала (в сторону понижения) в том случае, если его величина превосходит стоимость чистых активов общества.

Уставный капитал акционерного общества может состоять из акций двух типов — обыкновенные и привилегированные, причем номинальная стоимость размещенных привилегированных акций не должна превышать 25%. Акции общества, распределенные при его учреждении, должны быть полностью оплачены в течение срока, определенного уставом общества, при этом не менее 50% распределенных акции следует оплатить в течение трех месяцев с момента государственной регистрации общества, а оставшуюся часть — в течение года с момента его регистрации.

добавочный капитал, который формируется за счет переоценки имущества, эмиссионного дохода и безвозмездного получения имущества,

резервный капитал, сформированный за счет чистой прибыли организации на случай убытков и потерь. Формирование резервного капитала является обязательным условием в АО. Отчисления от чистой прибыли должны ежегодно составлять не менее 5%, а размер резервного капитала должен быть не менее 5% от размера уставного капитала.

нераспределенная прибыль

Кроме этого, к собственным источникам относят доходы будущих периодов. Их отражают в пятом разделе бухгалтерского баланса (строка 640), а выше перечисленные собственные источники отражают в третьем разделе бухгалтерского баланса «Капитал и резервы». По удельному весу собственных источников в валюте баланса судят о финансовой независимости организации.

Для финансовой устойчивости организации необходимо финансирование текущей деятельности, за счет чистого оборотного капитала. Обеспеченность чистым оборотным капиталом должна быть не менее 10% для всех коммерческих предприятий. Чистый оборотный капитал определяется двумя способами:

к собственному капиталу необходимо прибавить долгосрочные кредиты и займы и вычесть внеоборотные активы, т.е. 3 раздел баланса+4-1

текущие активы минус текущие пассивы. Текущие активы – это активы, которые можно продать в течении одного года (оборотные активы) 2 раздел баланса. К текущим пассивам относят обязательства, которые необходимо погасить в течении одного года – это краткосрочные кредиты и займы и кредиторская задолженность, 5 раздел баланса.

Для определения обеспеченности чистым оборотным капиталом необходимо сумму чистого оборотного капитала разделить на сумму оборотных активов.

СОС=СК-ВНа

СОС= СК(итог 3 раздела баланса)+Долг.об-ва(итог 4 раздела)- Внеобр.акт.(итог 1 раздела)

СОС= тек.А(итог 2 раздела)-тек.П(итог 5 раздела)