- •15. Сутність пдв. Платники пдв та порядок їх реєстрації

- •17. Поняття бази оподаткування пдв. Ставки пдв

- •21. Особливості оподаткування алкогольних напоїв та тютюнових виробів.

- •22. Підакцизні товари та ставки податку.

- •26. Поняття митної вартості. Ставки мита.

- •27. Порядок визначення суми мита та його сплати на рахунки митних органів. Порядок перерахування мита до бюджету.

- •28. Економічна суть, значення податку на прибуток. Платники податку на прибуток. Об'єкт оподаткування.

- •29. Порядок визначення доходів та їх склад. Доходи, що не враховуються для визначення об’єкта оподаткування.

- •30 Склад витрат та порядок їх визнання. Витрати, що не враховуються при визначенні оподатковуваного прибутку.

- •31. Особливості визнання витрат подвійного призначення. При визначенні об'єкта оподаткування враховуються такі

- •32. Об’єкти амортизації. Класифікація груп основних засобів та інших необоротних активів

- •Оподаткування неприбуткових установ та організацій.

- •Особливості оподаткування нерезидентів.

- •Платники податку на доходи фізичних осіб, об’єкт оподаткування.

- •40. Доходи, які не включаються до розрахунку загального місячного (річного) оподатковуваного доходу. Податкова знижка.

- •44. Оподаткування доходів, отриманих фізичною особою, яка провадить незалежну професійну діяльність.

- •46. Порядок оподаткування операцій з продажу або обміну об’єктів рухомого майна.

- •48. Фіксований сільськогосподарський податок

- •50. Збір за спеціальне використання лісових ресурсів.

- •54. Платежі за користування надрами.

- •62. Екологічний податок:платники, об’єкт, база оподаткування, ставки, порядок розрахунку та сплати.

- •Збір за першу реєстрацію транспортного засобу: платники, об’єкт, база оподаткування, ставки,порядок розрахунку та сплати.

- •Організація обліку платників податків. Порядок взяття на облік платників податків – юридичних осіб та їх філій.

- •Оперативний облік податків та зборів органами податкової служби. Особові рахунки платників податків та їх види.

- •69. Неподаткові платежі в системі доходів державного бюджету країни. Доходи від власності та підприємницької діяльності.

- •70. Власні надходження бюджетних установ. Інші неподаткові платежі.

1-2. податок обов’язковий, безумовний платіж до відповідного бюджету, що справляється з платників податку, відповідно до Податкового кодексу. Збір - обов’язковий платіж до відповідного бюджету, що справляється з платників зборів, з умовою отримання ними спеціальної вигоди, у тому числі, внаслідок вчинення на користь таких осіб державними органами, органами місцевого самоврядування, іншими уповноваженими органами та особами юридично значимих дій Платники податку; елементиОб’єкт оподаткування;База оподаткування;Ставка податку;Порядок обчислення податку;Податковий період;Строк та порядок сплати податку;Строк та порядок подання звітності про обчислення і сплату податку. розподільною функцією фінансів в частині перерозподілу вартості валового внутрішнього продукту від юридичних і фізичних осіб на користь держави, тобто виступають методом централізації ВВП у бюджеті, виконуючи таким чином фіскальну функцію. Крім фіскальної, податки виконують регулюючу функцію, суть якої полягає у впливі податків на різні сторони діяльності їх платників (мікроекономічний аспект), а також на макроекономічні показники. розподільна, контрольна, стимулююча, економічна та соціальна функції податків.

3. Загальнодержавні - податки та збори, що встановлені Податковим кодексом і є обов’язковими до сплати на усій території України, крім випадків, передбачених Податковим кодексом Місцеві

4. Види прямого оподаткування. Прямі податки майже не впливають на ціни, але зменшують доходи платників - тим самим впливаючи на обсяги інвестиційного і споживацького попиту. В той же час вони не змінюють структуру попиту, на відміну від деяких видів непрямих податків. Пряма залежність між сумою прямих податків і обсягом доходу сприяє збільшенню можливостей для держави в регулюванні економічних процесів і вирішенні проблем соціальної справедливості за рахунок прогресивних ставок оподаткування. В той же час з фіскальної точки зору вони поступаються непрямим в стабільності надходжень, в рівномірності розподілу надходжень по окремих регіонах, в існуванні більш сприятливих умов щодо ухилення від їх сплати. Прямі податки поділяються на дві підгрупи : особисті і реальні. Особисті податки встановлюються персонально для конкретного платника, в залежності від його доходу чи майна. Видами особистих податків є прибутковий, майновий, на спадщину та дарування, подушний. Реальні податки передбачають оподаткування за зовнішніми ознаками. До них належать земельний, домовий, промисловий, на грошовий капітал. Наведена вище класифікація прямих податків є вже дещо застарілою, оскільки деякі з вказаних податків не застосовуються не лише в Україні, а й у світі. Тенденції розвитку практики оподаткування свідчать про те, що реальні податки, які були досить поширеними на початку минулого століття поступаються місцем особистим податкам. Тому прямі податки можна поділити на дві підгрупи в залежності від об”єкта оподаткування : податки на доходи та податки на власність.До податків на доходи, які стягуються в Україні належать податок на прибуток підприємств, прибутковий податок з громадян, єдиний податок з суб’єктів малого підприємництва, фіксований сільськогосподарський податок. Серед податків на власність в Україні стягується земельний і податок з власників транспортних засобів. Передбачається введення податку на нерухоме майно громадян і на майно підприємств.Види непрямих податків. Далі розглянемо види непрямих податків. В світовій практиці існують три види непрямих податків: акцизи, фіскальна монополія і мито. Hині в Україні стягуються акцизи і мито. Hепрямі податки, на відміну від прямих мають свої переваги і недоліки. Вони ефективніші в фіскальному аспекті, оскільки оподатковують споживання, яке в свою чергу є більш стабільною і негнучкою величиною, ніж прибутки. Від них тяжко ухилитись і досить легко контролювати їх сплату. Hепрямі податки не впливають на процеси нагромадження, але вони регресивні в соціальному аспекті і здійснюють досить значний вплив на загальні процеси ціноутворення. Крім того, за допомогою специфічних акцизів можна впливати на структуру споживання.

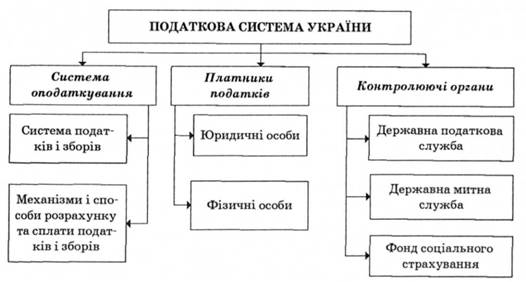

5. Податкова система — це взаємопов´язаний комплекс економічних відносин суб´єктів суспільства щодо вилучення у фізичних і юридичних осіб встановлених податкових платежів і обов´язкових зборів, які надходять до бюджетної системи держави з метою виконання покладених на неї функцій. Податкова система ґрунтується на засадах системності, встановлення визначальної бази податкової системи та принципів створення податкової системи і принципів оподаткування, закріплених правовими норма Системність в оподаткуванні полягає у тому, що всі податки й обов´язкові платежі повинні бути взаємопов´язані й органічно доповнювати один одного, не вступати в протиріччя між собою та податковою системою. Вихідною базою для побудови податкової системи є потреба в орієнтуванні фінансування визначеного обсягу видатків Державного бюджету. Створення податкової системи базується на таких принципах:— рівнонапруженість, що означає всебічне відображення величини податків між суб´єктами оподаткування (доходи, споживання, майновий стан, заощадження тощо);— забезпечення узгодження інтересів держави і платників податків. Це означає, що податкова система не повинна підривати фінансовий стан фізичних і юридичних осіб — платників податків;— цілеспрямоване використання отриманих податків свідчить про те, що податкова система має позитивно впливати на діяльність платників податків і на темпи та пропорції соціально-економічного розвитку суспільстваВодночас ідеальних податкових систем, які б в однаковій мірі влаштовували і платників податків, і органи влади, немає і, очевидно, не буде. Тому при формуванні податкової системи необхідно виходити із компромісних рішень, які б задовольняли потреби усіх суб´єктів податкової системи.Принципи оподаткування вперше сформулював А.Сміт у праці «Дослідження про природу і причини багатства народів». їх суть така:- піддані держави мусять брати участь у її підтримці відповідно до своєї платоспроможності, тобто пропорційно доходу, яким вони користуються під заступництвом держави;податок, який кожний платник платить, має бути чітко визначеним, а не довільним; податки потрібно стягувати у найвигідніший час і найвигіднішим способом для особи, що його сплачує; кожний податок має бути побудований так, щоб із кишень населення забиралося якомога менше понад те, що цей податок приносить до скарбниці держави.

6.

До загальнодержавних належать такі

податки та збори:1. податок на прибуток

підприємств2. податок на доходи фізичних

осіб3. податок на додану вартість;4.

акцизний податок;5. збір за першу

реєстрацію транспортного засобу;6.

екологічний податок;7. рентна плата за

транспортування нафти і нафтопродуктів

магістральними нафтопроводами та

нафтопродуктопроводами, транзитне

транспортування трубопроводами

природного газу та аміаку територією

України;8. рентна плата за нафту, природний

газ і газовий конденсат, що видобуваються

в Україні;9. плата за користування

надрами10. плата за землю;11. збір за

користування радіочастотним ресурсом

України;12. збір за спеціальне використання

води;13. збір за спеціальне використання

лісових ресурсів;14. фіксований

сільськогосподарський податок;15. збір

на розвиток виноградарства, садівництва

і хмелярства;16. мито;17. збір у вигляді

цільової надбавки до діючого тарифу на

електричну та теплову енергію, крім

електроенергії, виробленої кваліфікованими

когенераційними установками;18. збір у

вигляді цільової надбавки до діючого

тарифу на природний газ для споживачів

усіх форм власності.До місцевих належать

податки та збори, що встановлені

відповідно до переліку і в межах граничних

розмірів ставок, визначених податковим

законодавством, рішеннями сільських,

селищних і міських рад у межах їх

повноважень, і є обов’язковими до сплати

на території відповідних територіальних

громад.До місцевих податків належать1.

податок на нерухоме майно, відмінне від

земельної ділянки;2. єдиний податок. До

місцевих зборів належать:1. збір за

провадження деяких видів підприємницької

діяльності;2. збір за місця для паркування

транспортних засобів;3. туристичний

збір.Детальний порівняльний аналіз

поданого складу податкової системи дає

підстави для виділення трьох основних

етапів її розвитку: перший етап —

формування власної податкової

системи;другий етап — приведення складу

податкової системи у відповідність до

умов ринкових відносин;третій етап —

удосконалення податкової системи в

умовах перехідної економіки.Формування

власної податкової системи, що було

зафіксовано в першій редакції Закону

«Про систему оподаткування», відбувалося

в дуже стислі строки. Тому ухвалений

наприкінці 1991 р. закон фактично продублював

чинний раніше в СРСР «Закон про податки

з підприємств, об’єднань, організацій»,

котрий майже зразу був відкоригований.

До загальнодержавних належать такі

податки та збори:1. податок на прибуток

підприємств2. податок на доходи фізичних

осіб3. податок на додану вартість;4.

акцизний податок;5. збір за першу

реєстрацію транспортного засобу;6.

екологічний податок;7. рентна плата за

транспортування нафти і нафтопродуктів

магістральними нафтопроводами та

нафтопродуктопроводами, транзитне

транспортування трубопроводами

природного газу та аміаку територією

України;8. рентна плата за нафту, природний

газ і газовий конденсат, що видобуваються

в Україні;9. плата за користування

надрами10. плата за землю;11. збір за

користування радіочастотним ресурсом

України;12. збір за спеціальне використання

води;13. збір за спеціальне використання

лісових ресурсів;14. фіксований

сільськогосподарський податок;15. збір

на розвиток виноградарства, садівництва

і хмелярства;16. мито;17. збір у вигляді

цільової надбавки до діючого тарифу на

електричну та теплову енергію, крім

електроенергії, виробленої кваліфікованими

когенераційними установками;18. збір у

вигляді цільової надбавки до діючого

тарифу на природний газ для споживачів

усіх форм власності.До місцевих належать

податки та збори, що встановлені

відповідно до переліку і в межах граничних

розмірів ставок, визначених податковим

законодавством, рішеннями сільських,

селищних і міських рад у межах їх

повноважень, і є обов’язковими до сплати

на території відповідних територіальних

громад.До місцевих податків належать1.

податок на нерухоме майно, відмінне від

земельної ділянки;2. єдиний податок. До

місцевих зборів належать:1. збір за

провадження деяких видів підприємницької

діяльності;2. збір за місця для паркування

транспортних засобів;3. туристичний

збір.Детальний порівняльний аналіз

поданого складу податкової системи дає

підстави для виділення трьох основних

етапів її розвитку: перший етап —

формування власної податкової

системи;другий етап — приведення складу

податкової системи у відповідність до

умов ринкових відносин;третій етап —

удосконалення податкової системи в

умовах перехідної економіки.Формування

власної податкової системи, що було

зафіксовано в першій редакції Закону

«Про систему оподаткування», відбувалося

в дуже стислі строки. Тому ухвалений

наприкінці 1991 р. закон фактично продублював

чинний раніше в СРСР «Закон про податки

з підприємств, об’єднань, організацій»,

котрий майже зразу був відкоригований.

7. Історія становлення сучасної податкової системи України починається з прийннятям у 1990 році Закону України «Про Державну податкову службу в Україні», який містить функції податкової служби, принцип її роботи та права і обов’язки працівників податкових органів. Сучасна історія податкової служби розпочинається з прийняттям у 1990 році Закону України „Про державну податкову службу в Україні”, яка спочатку функціонувала у складі Міністерства фінансів Української РСР. У 1996 році було утворено Державну податкову адміністрацію України та відповідні державні податкові адміністрації в Автономній Республіці Крим, областях, районах, містах і районах у містах. Відповідна постанова Кабінету Міністрів України від 19 вересня 2000 року №1454 „Про утворення Департаменту розвитку та модернізації державної податкової служби України” була ухвалена за пропозицією ДПА України. У 2003 році був започаткований Проект "Модернізація державної податкової служби України - 1", в рамках якого був розроблений Детальний план дій за реструктуризованим проектом “Програма модернізації державної податкової служби України”, який визначає конкретні роботи по реформуванню податкової служби на період до 2013 року, остання редакція якого затверджена наказом ДПА України від 14.04.2006 р. № 204.

8 Державну податкову службу України очолює Голова Державної податкової адміністрації України, якого призначає на посаду та звільняє з посади Президент України за поданням Прем'єр-міністра України.Державні податкові адміністрації в Автономній Республіці Крим, областях, містах Києві та Севастополі очолюють голови, які призначаються на посаду і звільняються з посади Кабінетом Міністрів України за поданням Голови Державної податкової адміністрації України Державні податкові інспекції в районах, містах (крім міст Києва та Севастополя), районах у містах, міжрайонні та об'єднані державні податкові інспекції очолюють начальники, які призначаються на посаду і звільняються з посади Головою Державної податкової адміністрації України за поданням голів відповідних державних податкових адміністрацій в Автономній Республіці Крим, областях, містах Києві та Севастополі Начальники управлінь податкової міліції призначаються Головою Державної податкової адміністрації України. Таким чином, податкова служба України має три рівні: -Державну податкову адміністрацію України - вища ланка;-державні податкові адміністрації в Автономній Республіці Крим, областях, містах Києві та Севастополі - середня ланка;-державні податкові інспекції в районах, містах (крім міст Києва та Севастополя), районах у містах, міжрайонні та об`єднані державні податкові інспекції - базова ланка. Відповідно до чинного законодавства Державна податкова адміністрація України виконує такі функції: 1) виконує безпосередньо, а також організовує роботу державних податкових адміністрацій та державних податкових інспекцій, пов'язану із: здійсненням контролю за додержанням законодавства про податки, валютні операції, обліком платників податків, інших платежів виявленням і веденням обліку надходжень податків, інших платежів боротьбою з незаконним обігом алкогольних напоїв та тютюнових виробів; 2) видає у випадках, передбачених законом, нормативно-правові акти і методичні рекомендації з питань оподаткування; 3) затверджує форми податкових розрахунків, звітів, декларацій та інших документів, пов'язаних з обчисленням і сплатою податків; 4) роз'яснює через засоби масової інформації порядок застосування законодавчих та інших нормативно-правових актів про податки, інші платежі; 5) здійснює заходи щодо добору, розстанорофесійної підготовки та перепідготовки кадрів для органів державної податкової служби;6) подає органам державної податкової служби методичну і практичну допомогу в організації роботи, проводить обстеження та перевірки її стану 7) організовує роботу по створенню інформаційної системи автоматизованих робочих місць органів державної податкової служби8) розробляє основні напрями, форми і методи проведення перевірок додержання податкового та влютного законодавства; 9) при виявленні фактів, що свідчать про організовану злочинну діяльність, або дій, що створюють умови для такої діяльності, направляє матеріали з цих питань відповідним спеціальним органам по боротьбі з організованою злочинністю;10) передає відповідним правоохоронним органам матеріали за фактами правопорушень, за які передбачено кримінальну відповідальність, якщо їх розслідування не належить до компетенції податкової міліції; 11) подає Міністерству фінансів України та Головному управлінню Державного казначейства України звіт про надходження податків, інших платежів;12) вносить пропозиції та розробляє проекти міжнародних договорів стосовно оподаткування, виконує в межах, визначених законодавством, міжнародні договори зпитань оподаткування;13) надає фізичним особам - платникам податків та інших обов'язкових платежів ідентифікаційні номери та веде Єдиний банк даних про платників податків - юридичних осіб;14) прогнозує, аналізує надходження податків, інших платежів, джерела податкових надходжень, вивчає вплив макроекономічних показників і податкового законодавства на надходження податків, інших платежів, розробляє пропозиції щодо їх збільшення та зменшення втрат бюджету;15) забезпечує виготовлення марок акцизного збору, їх зберігання, продаж та організовує роботу, пов'язану із здійсненням контролю за наявністю цих марок на підакцизних товарах;16) вносить в установленому порядку пропозиції щодо вдосконалення податкового законодавства;17) організовує у межах своїх повноважень роботу щодо забезпечення охорони державної таємниці в органах державної податкової служби;18) організовує роботу, пов”язану зі здійсненням контролю за дотриманням максимальних роздрібних цін на тютюнові вироби

9. Податкова міліція складається із спеціальних підрозділів по боротьбі з податковими правопорушеннями, що діють у складі органів державної податкової служби відповідного рівня, і здійснює контроль за додержанням одаткового законодавства, виконує оперативно-розшукову, кримінально-процесуальну та охоронну функції. Завданнями податкової міліції є:запобігання злочинам та іншим правопорушенням у сфері оподаткування, їх розкриття, розслідування та провадження у справах про адміністративні правопорушення розшук платників, які ухиляються від сплати податків, інших платежів запобігання корупції в органах державної податкової служби та виявлення її фактів;забезпечення безпеки діяльності працівників органів державної податкової служби, захисту їх від протиправних посягань, пов'язаних з виконанням посадових обов'язків. Податкова міліція виконує слідуючі функції:1) приймає і реєструє заяви, повідомлення та іншу інформацію про злочини і правопорушення, віднесені до її компетенції, здійснює в установленому порядку їх перевірку і приймає щодо них передбачені законом рішення;2) здійснює відповідно до закону оперативно-розшукову діяльність, досудову підготовку матеріалів за протокольною формою, а також проводить дізнання та досудове (попереднє) слідство в межах своєї компетенції, вживає заходів до відшкодування заподіяних державі збитків 3) виявляє причини і умови, що сприяли вчиненню злочинів та інших правопорушень у сфері оподаткування, вживає заходів до їх усунення;4) забезпечує безпеку працівників органів державної податкової служби та їх захист від протиправних посягань, пов'язаних з виконанням ними посадових обов'язків;5) запобігає корупції та іншим посадовим порушенням серед працівників державної податкової служби; 6) збирає, аналізує, узагальнює інформацію щодо порушень податкового законодавства, прогнозує тенденції розвитку негативних процесів кримінального характеру, пов'язаних з оподаткуванням.Посадовим особам податкової міліції для виконання покладених на них обов'язків надаються права, передбачені як для посадових осіб органів державної податкової служби, так і для посадових осіб правоохоронних органів.

10..Відповідно до вказаних функцій структура вищої ланки державної податкової служби побудована за функціональними напрямами діяльності - блоками, в яких концентрується виконання певної функції. На функціональний блок методологічної та законотворчої роботи щодо справляння податків покладається розробка інструктивних матеріалів з усіх видів податків і податкових платежів, проектів законодавчих актів з питань оподаткування, вивчення світового досвіду організації податкової системи і податкової справи, здійснення міжнародних зв”язків із податковими службами країн світу. Вказана діяльність є виключною прерогативою вищої ланки. Це серцевина податкової служби держави, оскільки саме тут формуються напрями податкової політики.Функціональний блок організації контрольної роботи податкових адміністрацій здійснює безпосереднє керівництво роботою місцевих податкових органів щодо здійснення документальних перевірок щодо правильності нарахування і справляння податків, податкових і неподаткових платежів за єдиною методологічною основою, а також щодо контролю за валютними операціями.Функціональний блок економічного аналізу та внутрівідомчого контролю займається питаннями методології економічного аналізу в галузях народного господарства, аналізує виконання доходної частини бюджетів, перевіряє стан виконавської дисципліни та стан по справлянню податків у державних податкових адміністраціях. Підрозділи функціонального блоку програмного забезпечення та оперативної звітності проводять роботу щодо розробки програмного та інформаційного забезпечення податкових органів всіх рівнів.У самостійний функціональний блок виділено податкову міліцію. Тут вирішуються питання збору, аналізу й оцінки інформації про суб”єктів підприємницької діяльності, які ухиляються від сплати податків, організується та проводиться оперативно-слідча робота. Розробляються і ралізуються заходи щодо виявлення і припинення порушень податкового законодавства, які містять ознаки злочину. Забезпечуються безпека діяльності податкових адміністрацій і інспекцій і координація взаємодії з правоохоронними органами.Крім зазначених функціональних блоків, до складу Державної податкової адміністрації України входить блок, що об”єднує забезпечуючі служби: управління справами, управління кадрів, тощо.Права 1) з податкового обліку: представляти свої інтереси безпосередньо (або через представника) у податкових органах;бути присутнім при проведенні податкових перевірок; ) по сплаті податківвикористовувати одаткові пільги; одержувати відстрочку, розстрочку, податковий кредит; 3) з податкової звітності одержувати в податкових органах необхідну інформацію; обирати метод ведення податкового обліку; представляти податковим органам пояснення, обґрунтовані відмови; оскаржувати рішення податкових органів; не розголошувати податкову таємницю й т.д. Обовязки ) з податкового обліку: стати на облік або зареєструватися в податковому органі надавати компетентним органам необхідну інформацію (податковим органам − про відкриття рахунків, про рішення, прийнятих судом або власником) і т.д.);2) по сплаті податків:самостійно й правильно обчислювати суми податкових платежів; вчасно й у повному обсязі сплачувати податки; погашати недоїмки; 3) з податкової звітності:вести бухгалтерський облік і вносити виправлення у звітність; вчасно складати звіти й зберігати їх необхідний час;представляти в податкові органи необхідні документи, пояснення, довідки, виконувати їх вимоги (або обґрунтовувати відмову) і т.д.

11. Фінансові та адміністративні санкції, які накладаються органами держ. податкової служби

111.1. За порушення законів з питань оподаткування та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, застосовуються такі види юридичної відповідальності: 1.фінансова; .2. адміністративна; .3. кримінальна. Фінансова відповідальність застосовується у вигляді штрафних (фінансових) санкцій (штрафів) та/або пені.

Суми штрафних (фінансових) санкцій (штрафів) зараховуються до бюджетів, до яких згідно із законом зараховуються відповідні податки та збори. Останнім днем, коли можна застосувати штрафні санкції, є останній день строку давності, тобто 1095-й день. У разі вчинення платником податків двох або більше порушень законів з питань оподаткування та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, штрафні (фінансові) санкції (штрафи) застосовуються за кожне вчинене разове та триваюче порушення окремо. За одне податкове правопорушення контролюючий орган може застосувати тільки один вид штрафної (фінансової) санкції (штрафу), передбаченої цим Кодексом та іншими законами України.

ВИДИ фін. ПОРУШЕНЬ і відповідні САНКЦІЇ

1=Стаття 117. Порушення встановленого порядку взяття на облік (реєстрації) в органах державної податкової служби тягнуть за собою накладення штрафу на самозайнятих осіб у розмірі 170 гривень, а на юридичних осіб, відокремлені підрозділи юридичної особи чи юридичну особу, відповідальну за нарахування та сплату податків до бюджету під час виконання договору про спільну діяльність, - 510 гривень.

2=Стаття 118. Порушення строку та порядку подання інформації про відкриття або закриття банківських рахунків - тягне за собою накладення штрафу у розмірі 340 гривень за кожний випадок неподання або затримки.

3= Стаття 119. Порушення платником податків порядку подання інформації про фізичних осіб - платників податків - тягнуть за собою накладення штрафу у розмірі 85 гривень.

4=Стаття 120. Неподання або несвоєчасне подання податкової звітності або невиконання вимог щодо внесення змін до податкової звітності тягнуть за собою накладення штрафу в розмірі 170 гривень, за кожне таке неподання або несвоєчасне подання.

5=Стаття 121. Порушення встановлених законодавством строків зберігання документів з питань обчислення і сплати податків та зборів, а також документів, пов'язаних із виконанням вимог іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи тягнуть за собою накладення штрафу в розмірі 510 гривень.

6=Стаття 122. Порушення правил застосування спрощеної системи оподаткування фізичною особою – підприємцем тягне за собою накладення штрафу в розмірі 50 відсотків ставки єдиного податку, обраної платником єдиного податку відповідно до цього Кодексу.

7=Стаття 123. 1 У разі якщо контролюючий орган самостійно визначає суму податкового зобов'язання, зменшення суми бюджетного відшкодування та/або від'ємного значення суми податку на додану вартість платника податків тягне за собою накладення на платника податків штрафу в розмірі 25 відсотків суми визначеного податкового зобов'язання, завищеної суми бюджетного відшкодування.

8=Стаття 124. Відчуження майна, яке перебуває у податковій заставі, без згоди органу державної податкової служби тягне за собою накладення штрафу в розмірі вартості відчуженого майна.

9=Стаття 125. Порушення порядку отримання та використання торгового патенту(там багато дуже всього)

10=Стаття 126. Порушення правил сплати (перерахування) податків:

при затримці до 30 календарних днів включно, наступних за останнім днем строку сплати суми грошового зобов'язання, - у розмірі 10 відсотків погашеної суми податкового боргу;

при затримці більше 30 календарних днів, наступних за останнім днем строку сплати суми грошового зобов'язання, - у розмірі 20 відсотків погашеної суми податкового боргу.

11=Стаття 127. Порушення правил нарахування, утримання та сплати (перерахування) податків у джерела виплати - тягнуть за собою накладення штрафу в розмірі 25 відсотків суми податку, що підлягає нарахуванню та/або сплаті до бюджету.

12= Стаття 128. Неподання або подання з порушенням строку банками чи іншими фінансовими установами податкової інформації органам державної податкової служби - тягнуть за собою накладення штрафу в розмірі 170 гривень.

АДМІНІСТРАТИВНА ВІДПОВІДАЛЬНІСТЬ настає лише за умови вини громадянина чи посадової особи, тобто коли протиправне діяння (дія чи бездіяльність) було вчинено умисно або з необережності.

У КУ «Про адмін. правопорушення» зазначаються такі АДМІН. ПОРУШЕННЯ

1=Стаття 163-3. Невиконання законних вимог посадових осіб органів державної податкової служби - тягне за собою попередження або накладення штрафу у розмірі від п'яти до десяти неоподатковуваних мінімумів доходів громадян.

2=Стаття 163-4. Порушення порядку утримання та перерахування податку на доходи фізичних осіб і подання відомостей про виплачені доходи - тягне за собою попередження або накладення штрафу на посадових осіб підприємств, установ і організацій, а також на громадян - суб'єктів підприємницької діяльності у розмірі від двох до трьох неоподатковуваних мінімумів доходів громадян.

12. Обов’язки та відповідальність посадових осіб державних податкових органів, їх правовий та соціальний захист

Розділ XVIII- 1. ПКУ Посадові особи органів дпс та їх правовий і соц. Захист

342.1. Посадовою особою органу ДПС може бути особа, яка має освіту за фахом та відповідає кваліфікаційним вимогам, встановленим центральним органом виконавчої влади, що реалізує державну податкову політику, якщо інше не передбачено законом. 342.3. На роботу до органів ДПС не можуть бути прийняті особи, щодо яких встановлено обмеження законами України "Про державну службу" і "Про засади запобігання і протидії корупції". 342.4. Посадові особи органів ДПС є державними службовцями. 342.5. Посадові особи органів ДПС, які вперше зараховуються на службу до податкових органів і раніше не перебували на державній службі, складають присягу відповідно до Закону України "Про державну службу". 342.7. Посадовим особам і працівникам органів ДПС видається службове посвідчення, зразок якого затверджує центральний орган виконавчої влади, що реалізує державну податкову політику.

Стаття 343. Спеціальні звання: головний державний радник податкової служби; державний радник податкової служби I рангу; державний радник податкової служби II рангу; державний радник податкової служби III рангу; радник податкової служби I рангу; радник податкової служби II рангу; радник податкової служби III рангу; інспектор податкової служби I рангу; інспектор податкової служби II рангу; інспектор податкової служби III рангу.

Стаття 345. Захист особистих і майнових прав посадових осіб органів ДПС

345.1. Держава гарантує захист життя, здоров’я, честі, гідності та майна посадових осіб органів ДПС та членів іхніх сімей від злочинних посягань та інших протиправних дій.

345.2. Образа посадової особи органу державної податкової служби, погроза вбивством, насильством, знищенням майна та насильницькі дії щодо посадової особи органу ДПСя чи пошкодження її майна та інші протиправні дії тягнуть за собою встановлену законом відповідальність.

Стаття 346. Відшкодування державою шкоди, завданої посадовій особі органу державної податкової служби

346.1. Працівники органів державної податкової служби України підлягають ЗДСС від нещасних випадків на виробництві та професійних захворювань, які спричинили втрату працездатності.

346.2. У разі загибелі посадової особи органу ДПС у зв’язку з виконанням службових обов’язків сім’ї загиблого або особам, які перебували на його утриманні, виплачується одноразова допомога в розмірі десятирічної заробітної плати загиблого за його останньою посадою, яку він обіймав, за рахунок коштів державного бюджету з наступним стягненням цієї суми з винних осіб.

346.3. У разі заподіяння посадовій особі органу ДПС тяжких тілесних ушкоджень під час виконання нею службових обов’язків, що перешкоджають надалі займатися професійною діяльністю, їй виплачується одноразова допомога у розмірі п’ятирічної заробітної плати за останньою посадою за рахунок коштів державного бюджету з наступним стягненням цієї суми з винних осіб.

346.4. У разі заподіяння посадовій особі органу державної податкової служби легких чи середньої тяжкості тілесних ушкоджень під час виконання нею службових обов’язків їй виплачується одноразова допомога в розмірі однорічної заробітної плати за останньою посадою за рахунок коштів державного бюджету з наступним стягненням цієї суми з винних осіб.

346.5. Рішення про виплату одноразової допомоги приймається начальником органу державної податкової служби за місцем роботи потерпілого на підставі обвинувального вироку суду або постанови слідчих органів чи прокурора про закриття кримінального провадження за нереабілітуючими підставами.

347.1. Посадові особи органів ДПС підлягають обов’язковому державному особистому страхуванню за рахунок коштів державного бюджету на випадок загибелі або смерті на суму десятирічної заробітної плати за останньою посадою, а у разі поранення, контузії, травми або каліцтва, захворювання чи інвалідності, що сталися у зв’язку з виконанням службових обов’язків, - у розмірі від шестимісячної до п’ятирічної заробітної плати за останньою посадою (залежно від ступеня втрати працездатності).

347.2. Порядок та умови страхування посадових осіб органів ДПС встановлюються КМУ.

13. Податкова політика: поняття податкової політики та її напрямки

Податкова політика — це діяльність держави у сфері встанов¬лення, правового регламентування та організації стягнення пода¬тків і платежів. Вона реалізується через систему податків, подат¬кових ставок і пільг. Метою податкової політики є формування державного бюджету за одночасного стимулювання ділової акти¬вності підприємців.

Податки в руках одних є засобом стабілізації та економічного прогресу, в інших— процесом саморуйнування. Ось чому, про¬водячи податкову політику, враховують п'ять основних критері¬їв, які забезпечують оптимальний вплив податкової політики на інтереси платників податків і держави: 1)фіскальної достатності; 2)екон. ефективності; 3)соціальної справедливості; 4)стабільності; 5)гнучкості.

Виділяють три основні напрямки здійснюваної податкової політики:

- Політика максимальних податків, при цьому підвищення податків не супроводжується зростанням державних доходів; - Політика середнього рівня оподаткування; - Політика, що передбачає високий рівень податків, але при значному рівні соціального захисту суспільства.

При визначені ефективності здійснюваної податкової політики виділяють поняття етатизму - пріоритет інтересів держави над суспільством та обов'язків суб'єктів перед їх правами.

При розробці податкової політики враховуються інтереси всіх сторін податкових відносин. На практиці податкова політика здійснюється через відповідний податковий механізм, що являє собою сукупність організаційно - правових форм і методів управління оподаткування. Держава додає цьому механізму юридичну форму через податкове законодавство.

14. Основні принципи податкової політики: фіскальна, економічна та соціальна ефективність

Податкова політика - це діяльність держави у сфері встановлення і стяг¬нення податків. Саме через податкову політику держави відбувається ста¬новлення і розвиток її податкової системи.

Основні принципи податкової політики:

1)принцип фіскальної ефективності – передбачає наступні елементи: достатність доходів, мінімізацію видатків на збирання доходів і запобігання ухиленню від сплати платежів до бюджету, еластичність податкової системи, рівномірний розподіл податків між адміністративно-територіальними одиницями; 2)принцип економічної ефективності – полягає в необхідності стягувати потрібні кошти найбільш раціональним шляхом, тобто з мінімумом негативних наслідків для розвитку економіки; 3)принцип соціальної справедливості означає, що платниками податків повинні виступати всі члени суспільства, які отримують доходи. Прямі і непрямі податки у вирішенні цієї проблеми мають різне значення. Традиційним є відношення до непрямих податків як до регресивних, у соціальному плані. Переваги прямих по¬датків у вирішенні проблем соціальної справедливості полягають у тому, що рівень оподаткування прямо пов'язаний з доходами, які отримують фізичні та юридичні особи.

15. Сутність пдв. Платники пдв та порядок їх реєстрації

ПДВ – це непрямий податок, який є часткою новоствореної вартості, входить до ціни реалізації товарів і сплачується споживачем до державного бюджету на кожному етапі виробництва товарів.

Платник податку – це особа, яка зобов’язана здійснити утримання і внесення до бюджету податку, що сплачується покупцем, або особа, яка ввозить товари на митну територію України.

Головна особливість платника ПДВ – це розрив між реальним і формальним платником.

Реальний платник ПДВ – це покупець. Кошти для ПДВ входять до ціни товару. Формальний платник ПДВ – це продавець. Після продажу товару він зобов’язаний перерахувати ПДВ до бюджету. и сума ПДВ, сплачена реальним платником, проходить через реального платника, яким вона і перераховується до бюджету.

Платниками ПДВ є як фізичні особи, так і юридичні особи.

Стаття 180. Платники податку

1) будь-яка особа, що провадить господарську діяльність і реєструється за своїм добровільним рішенням як платник податку у порядку, визначеному статтею 183 цього розділу;

2) будь-яка особа, що зареєстрована або підлягає реєстрації як платник податку; 3) будь-яка особа, що ввозить товари на митну територію України в обсягах, які підлягають оподаткуванню, та на яку покладається відповідальність за сплату податків у разі переміщення товарів через митний кордон України відповідно до Митного кодексу України, а також: =особа, на яку покладається дотримання вимог митних режимів, які передбачають повне або часткове умовне звільнення від оподаткування, у разі порушення таких митних режимів, встановлених митним законодавством; =особа, яка використовує, у тому числі при ввезенні товарів на митну територію України, податкову пільгу не за цільовим призначенням та/або всупереч умовам чи цілям її надання згідно із цим Кодексом, а також будь-які інші особи, що використовують податкову пільгу, яку для них не призначено.

4) особа, що веде облік результатів діяльності за договором про спільну діяльність без утворення юридичної особи;

5) особа - управитель майна, яка веде окремий податковий облік з податку на додану вартість щодо господарських операцій, пов'язаних з використанням майна, що отримане в управління за договорами управління майном.

6) особа, що проводить операції з постачання конфіскованого майна, знахідок, скарбів, майна, визнаного безхазяйним, майна, за яким не звернувся власник до кінця строку зберігання, та майна, що за правом успадкування чи на інших законних підставах переходить у власність держави (у тому числі майна, визначеного у статті 243 Митного кодексу України), незалежно від того, чи досягає вона загальної суми операцій із постачання товарів/послуг, визначеної пунктом 181.1 статті 181 цього Кодексу, а також незалежно від того, який режим оподаткування використовує така особа згідно із законодавством;

7) особа, що уповноважена вносити податок з об'єктів оподаткування, що виникають внаслідок поставки послуг підприємствами залізничного транспорту з їх основної діяльності, що перебувають у підпорядкуванні платника податку в порядку, встановленому Кабінетом Міністрів України;

8) особа - інвестор (оператор), який веде окремий податковий облік, пов'язаний з виконанням угоди про розподіл продукції.

Реєстрація осіб, зазначених в абзаці другому пункту 183.4 цієї статті, діє з першого числа календарного кварталу, в якому буде застосовуватися ставка єдиного податку, що передбачає сплату податку на додану вартість.

Заява про реєстрацію особи як платника податку подається особисто такою фізичною особою або безпосередньо керівником або представником юридичної особи - платника (в обох випадках з документальним підтвердженням особи та повноважень) до органу державної податкової служби за місцезнаходженням (місцем проживання) особи. У заяві зазначаються підстави для реєстрації особи як платника податку.

183.8. Орган державної податкової служби відмовляє в реєстрації особи як платника податку, якщо за результатами розгляду реєстраційної заяви та/або поданих документів встановлено, що особа не здійснює постачання товарів/послуг або не відповідає вимогам, визначеним статтею 180, пунктом 181.1 статті 181, пунктом 182.1 статті 182 та пунктом 183.7 статті 183 цього Кодексу, або якщо існують обставини, які є підставою для анулювання реєстрації згідно із статтею 184 цього Кодексу.

183.9. У разі відсутності підстав для відмови у реєстрації особи як платника податку орган державної податкової служби зобов'язаний видати заявнику або відправити поштою (з повідомленням про вручення) свідоцтво про реєстрацію такої особи як платника податку не пізніше наступного робочого дня після бажаного (запланованого) дня реєстрації платника податку, зазначеного у його заяві, або протягом 5 робочих днів від дати надходження реєстраційної заяви, якщо бажаний (запланований) день реєстрації у заяві не зазначено чи такий день настає раніше дати, що припадає на останній день строку, встановленого для реєстрації платника податку органом державної податкової служби.

183.11. Оригінал свідоцтва про реєстрацію платника податку повинен зберігатися таким платником, а копії свідоцтва, достовірність яких засвідчена органом державної податкової служби, розміщуватися в доступних для огляду місцях у приміщенні платника податку та в усіх його філіях (відділеннях), представництвах.

183.12. Центральний орган виконавчої влади, що реалізує державну податкову політику веде реєстр платників податку, в якому міститься інформація про осіб, зареєстрованих як платники податку.

183.18. Особі, що реєструється як платник податку, присвоюється індивідуальний податковий номер, який використовується для сплати податку.

Стаття 184. Анулювання реєстрації платника податку

Проводиться шляхом виключення з реєстру платників податку і відбувається у разі якщо:

а) будь-яка особа, зареєстрована як платник податку протягом попередніх 12 місяців, подала заяву про анулювання реєстрації, якщо загальна вартість оподатковуваних товарів/послуг, що надаються такою особою, за останні 12 календарних місяців була меншою від суми, визначеної статтею 181 цього Кодексу, за умови сплати суми податкових зобов'язань у випадках, визначених цим розділом;

б) будь-яка особа, зареєстрована як платник податку, прийняла рішення про припинення та затвердила ліквідаційний баланс, передавальний акт або розподільчий баланс відповідно до законодавства за умови сплати суми податкових зобов'язань із податку у випадках, визначених цим розділом;

в) будь-яка особа, зареєстрована як платник податку, реєструється як платник єдиного податку, умова сплати якого не передбачає сплати податку на додану вартість;

г) особа, зареєстрована як платник податку, протягом 12 послідовних податкових місяців не подає органу державної податкової служби декларації з податку на додану вартість та/або подає таку декларацію (податковий розрахунок), яка (який) свідчить про відсутність постачання/придбання товарів, здійснених з метою формування податкового зобов'язання чи податкового кредиту;

ґ) установчі документи будь-якої особи, зареєстрованої як платник податку, визнані рішенням суду недійсними;

д) господарським судом винесено ухвалу про ліквідацію юридичної особи - банкрута;

е) платник податку ліквідується за рішенням суду (фізична особа позбувається статусу суб'єкта господарювання) або особу звільнено від сплати податку чи її податкову реєстрацію анульовано (скасовано, визнано недійсною) за рішенням суду;

є) фізична особа, зареєстрована як платник податку, померла, її оголошено померлою, визнано недієздатною або безвісно відсутньою, обмежено її цивільну дієздатність;

ж) в Єдиному державному реєстрі юридичних осіб та фізичних осіб - підприємців наявний запис про відсутність юридичної особи або фізичної особи за її місцезнаходженням (місцем проживання) або запис про відсутність підтвердження відомостей про юридичну особу;

з) закінчився строк дії свідоцтва про реєстрацію особи як платника податку на додану вартість.

184.10. Про анулювання реєстрації платника податку податковий орган зобов'язаний письмово повідомити особу протягом трьох робочих днів після дня анулювання такої реєстрації.

16. Об’єкт оподаткування. Операції, що включаються в об’єкт оподаткування ПДВ. Перелік операцій, що виключені з об’єкта оподаткування.

185.1. Об'єктом оподаткування є операції платників податку з: а) постачання товарів, місце постачання яких розташоване на митній території України, відповідно до статті 186 цього Кодексу, у тому числі операції з передачі права власності на об'єкти застави позичальнику (кредитору), на товари, що передаються на умовах товарного кредиту, а також з передачі об'єкта фінансового лізингу в користування лізингоотримувачу/орендарю; б) постачання послуг, місце постачання яких розташоване на митній території України, відповідно до статті 186 цього Кодексу; в) ввезення товарів на митну територію України; г) вивезення товарів за межі митної території України; е) постачання послуг з міжнародних перевезень пасажирів і багажу та вантажів залізничним, автомобільним, морським і річковим та авіаційним транспортом.

Не є об'єктом оподаткування операції з:

196.1.1. випуску (емісії), розміщення у будь-які форми управління та продажу (погашення, викупу) за кошти цінних паперів, що випущені в обіг (емітовані) суб'єктами підприємницької діяльності, Національним банком України, центральним органом виконавчої влади, що реалізує державну фінансову політику, органами місцевого самоврядування відповідно до закону, включаючи інвестиційні та іпотечні сертифікати, сертифікати фонду операцій з нерухомістю, деривативи, а також корпоративні права, виражені в інших, ніж цінні папери, формах; обміну зазначених цінних паперів та корпоративних прав, виражених в інших, ніж цінні папери, формах, на інші цінні папери, корпоративні права, виражені в інших, ніж цінні папери, формах; розрахунково-клірингової, реєстраторської та депозитарної діяльності на ринку цінних паперів, а також діяльності з управління активами (у тому числі пенсійними активами, фондами банківського управління), відповідно до закону та інших видів професійної діяльності на фондовому ринку, які підлягають ліцензуванню відповідно до закону.

196.1.2. =передачі майна у схов (відповідальне зберігання), у концесію, а також у лізинг (оренду), крім передачі у фінансовий лізинг; =повернення майна із схову (відповідального зберігання) його власнику, а також майна, попередньо переданого в концесію або лізинг (оренду) концесієдавцю або лізингодавцю (орендодавцю), крім переданого у фінансовий лізинг; =нарахування та сплати процентів або комісій у складі орендного (лізингового) платежу у межах договору фінансового лізингу; =передачі майна в заставу (іпотеку) позикодавцю (кредитору) та/або в забезпечення іншої дійсної вимоги кредитора, повернення такого майна із застави (іпотеки) його власнику після закінчення дії відповідного договору, якщо місце такої передачі (повернення) знаходиться на митній території України; =грошових виплат основної суми консолідованого іпотечного боргу та процентів, нарахованих на неї, об'єднання та/або купівлі (продажу) консолідованого іпотечного боргу, заміною однієї частки консолідованого іпотечного боргу на іншу, або поверненням (зворотним викупом) такого консолідованого іпотечного боргу відповідно до закону резидентом або на його користь;

196.1.3. надання послуг із страхування, співстрахування або перестрахування особами, які мають ліцензію на здійснення страхової діяльності відповідно до закону, а також пов'язаних з такою діяльністю послуг страхових (перестрахових) брокерів та страхових агентів; =надання послуг із загальнообов'язкового державного соціального страхування (у тому числі пенсійного страхування), недержавного пенсійного забезпечення, залучення та обслуговування пенсійних вкладів та рахунків учасників фондів банківського управління, адміністрування недержавних пенсійних фондів;

196.1.4. обігу банківських металів, інших валютних; випуску, обігу та погашення лотерейних білетів державних грошових лотерей, інших документів, що засвідчують право участі в державних грошових лотереях; виплати грошових виграшів (призів) і грошових винагород; постачання негашених поштових марок України, конвертів або листівок з негашеними поштовими марками України, крім колекційних марок, конвертів чи листівок для філателістичних потреб, базою оподаткування яких є продажна вартість;

196.1.5. надання послуг платіжних організацій платіжних систем, пов'язаних з переказом коштів, з інкасації, розрахунково-касового обслуговування, залучення, розміщення та повернення коштів за договорами позики, депозиту, вкладу (у тому числі пенсійного), управління коштами та цінними паперами (корпоративними правами та деривативами), доручення, надання, управління і відступлення прав вимоги за фінансовими кредитами фінансових установ, кредитних гарантій і банківських поручительств особою, що надала такі кредити, гарантії або поручительства.

196.1.6.=виплат у грошовій формі заробітної плати (інших прирівняних до неї виплат), а також пенсій, стипендій, субсидій, дотацій за рахунок бюджетів або Пенсійного фонду України чи інших фондів загальнообов'язкового соціального страхування (крім тих, що надаються у майновій формі); =виплат дивідендів, роялті у грошовій формі або у вигляді цінних паперів, які здійснюються емітентом; =надання комісійних (брокерських, дилерських) послуг із торгівлі та/або управління цінними паперами (корпоративними правами), деривативами та валютними цінностями, включаючи будь-які грошові виплати (у тому числі комісійні) фондовим або валютним біржам чи позабіржовим фондовим системам або їх членам у зв'язку з організацією та торгівлею цінними паперами ліцензованими торговцями цінними паперами, а також деривативами та валютними цінностями;

196.1.7. реорганізації (злиття, приєднання, поділу, виділення та перетворення) юридичних осіб.

196.1.8. постачання позашкільним навчальним закладом вихованцям, учням і слухачам платних послуг у сфері позашкільної освіти;

196.1.9. надання банками (фінансовими установами) послуг у межах управління фондами банківського управління, фондами операцій з нерухомістю, фондами фінансування будівництва (в тому числі за перерахування коштів на фінансування будівництва із фонду фінансування будівництва), за здійснення платежів за іпотечними сертифікатами відповідно до законодавства;

196.1.10. оплати третейського збору та відшкодування інших витрат, пов'язаних з вирішенням спору третейським судом відповідно до закону;

196.1.11. надання послуг з агентування і фрахтування морського торговельного флоту судновими агентами на користь нерезидентів, які надають послуги з міжнародних перевезень пасажирів, їхнього багажу, вантажів чи міжнародних відправлень;

196.1.15. оплати орендної плати чи концесійного платежу за договорами відповідно оренди чи концесії цілісного майнового комплексу державного чи комунального підприємства (його структурного підрозділу), якщо орендодавцями чи концесієдавцями за договорами виступають органи державної влади чи органи місцевого самоврядування, а платежі відповідно до закону зараховуються до Державного бюджету України або місцевого бюджету.

196.1.16. ввезення на митну територію України, вивезення за межі митної території України незалежно від обраного митного режиму товарів, митна вартість яких не перевищує еквівалент 100 євро;

196.1.17. ввезення на митну територію України товарів, сумарна фактурна вартість яких не перевищує еквівалент 300 євро: у несупроводжуваному багажі; на адресу одного одержувача (юридичної або фізичної особи) в одній депеші від одного відправника у міжнародних поштових відправленнях; на адресу одного одержувача (юридичної або фізичної особи) протягом однієї доби у міжнародних експрес-відправленнях;

196.1.18. ввезення на митну територію України фізичними особами у ручній поклажі та/або у супроводжуваному багажі товарів (крім підакцизних товарів та особистих речей), сумарна фактурна вартість яких не перевищує еквівалент 1000 євро, через пункти пропуску через державний кордон України, відкриті для повітряного сполучення;

ввезення на митну територію України фізичними особами у ручній поклажі та/або у супроводжуваному багажі товарів (крім підакцизних товарів та особистих речей), сумарна фактурна вартість яких не перевищує еквівалент 500 євро та сумарна вага яких не перевищує 50 кг, через інші, ніж відкриті для повітряного сполучення, пункти пропуску через державний кордон України.