- •Основы налогообложения Лекция 1. Сущность налогов

- •1.1. Понятие налогов и сборов

- •1.2. Экономическая сущность налогов

- •1.3. Функции налогов и их взаимосвязь.

- •1.4. Элементы налога и их характеристика

- •1.5. Способы уплаты налогов

- •1.6. Способы обеспечения исполнения обязанности по уплате налогов и сборов

- •1.7. Порядок изменения срока уплаты налога, сбора и пени

- •1.8. Налоговые кредиты

- •Тема 2. Налоговая система

- •2.1. Принципы налогообложения

- •2.2. Методы налогообложения

- •2.3. Классификация налогов

- •2.4. Особенности построения налоговой системы в России

- •2.5. Налоговый механизм

- •Тема 3. Налогоплательщики, плательщики сборов и налоговые агенты

- •3.1. Налогоплательщики и плательщики сборов, их права и обязанности

- •3.2. Налоговые агенты как участники налоговых правоотношений

- •3.3. Представители налогоплательщика, плательщика сбора или налогового агента

- •Тема 4. Налоговое администрирование

- •4.1. Налоговая политика государства

- •4.2. Налоговое регулирование в России и его особенности в 2005—2006 г.

- •4.3. Права, обязанности и ответственность органов налоговой администрации

- •4.4. Состав, структура и полномочия налоговых органов

- •4.5. Состав и структура, права, обязанности, ответственность фсэнп

- •4.6. Полномочия финансовых органов в сфере налогового администрирования

- •Тема 5. Формы и методы налогового контроля

- •5.1. Сущность и формы налогового контроля

- •5.2. Органы, осуществляющие налоговый контроль

- •5.3. Налоговые проверки, их виды

- •5.4. Цели и методы камеральных проверок

- •5.5. Цели и методы выездных проверок

- •Тема 6. Налогово-проверочные действия

- •6.1. Истребование документов

- •6.2. Выемка документов и предметов

- •6.4. Проведение осмотра

- •6.5. Проведение инвентаризации

- •6.6. Проведение опроса

- •6.7. Проведение экспертизы

- •6.8. Осуществление перевода

- •Тема 7. Ответственность за совершения налоговых правонарушений

- •7.1. Общая характеристика налогового правонарушения

- •7.2. Порядок привлечения к ответственности за совершение налогового правонарушения

- •7.3. Налоговые санкции

- •7.4. Меры административной ответственности за нарушения в сфере налогообложения

- •7.5. Уголовная ответственность за налоговые преступления

- •Особенная часть характеристика основных налогов и сборов рф

- •Тема 8. Федеральные налоги

- •8.1. Налог на добавленную стоимость

- •8.2. Акцизы

- •8.3. Налог на доходы физических лиц

- •8.4. Единый социальный налог

- •8.5. Налог на прибыль организаций

- •8.6. Налог на добычу полезных ископаемых

- •8.7. Водный налог

- •Тема 9. Федеральные сборы

- •9.1. Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

- •9.2. Государственная пошлина

- •Тема 10. Региональные налоги и сборы

- •10.1. Транспортный налог

- •10.2. Налог на игорный бизнес

- •10.3. Налог на имущество организаций

- •Тема 11. Местные налоги и сборы

- •11.1. Налог на имущество физических лиц

- •11.2. Земельный налог

- •Тема 12. Специальные налоговые режимы

- •12.1. Система налогообложения для сельскохозяйственных товаропроизводителей

- •12.2. Упрощенная система налогообложения

- •12.3. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности

- •12.4. Специальный налоговый режим при выполнении соглашений о разделе продукции

Тема 11. Местные налоги и сборы

11.1. Налог на имущество физических лиц

Основным нормативным актом, обеспечивающим правовое регулирование уплаты налога на имущество физических лиц, в 2004 г. являлся Закон о налогах на имущество физических лиц (в ред. от 22.08.2004).

Плательщиками налога на имущество физических лиц признаются физические лица — собственники имущества, признаваемого объектом налогообложения. Если имущество, признаваемое объектом налогообложения, находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из физических лиц соразмерно его доле в этом имуществе. В аналогичном порядке определяются налогоплательщики, если имущество находится в общей долевой собственности физических лиц и предприятий (организаций). Если имущество, признаваемое объектом налогообложения, находится в общей совместной собственности нескольких физических лиц, они несут равную ответственность по исполнению налогового обязательства. Плательщиком налога может быть одно из указанных лиц, определяемое по соглашению между ними.

Объектами налогообложения признаются следующие виды имущества: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения.

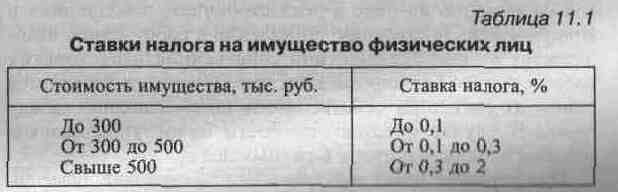

Ставки налога на строения, помещения и сооружения устанавливаются нормативными правовыми актами представительных органов местного самоуправления в зависимости от суммарной инвентаризационной стоимости. Представительные органы местного самоуправления могут определять дифференциацию ставок в установленных пределах в зависимости от суммарной инвентаризационной стоимости, типа использования и по иным критериям. Ставки налога устанавливаются в пределах, указанных в табл. 11.1.

Налоговые льготы. От уплаты налога на имущество физических лиц освобождаются категории граждан, названные в ст. 4 Закона о налогах на имущество физических лип.

Органы местного самоуправления имеют пряно устанавливать налоговые льготы по налогам и основания для их использования налогоплательщиками.

Порядок исчисления налога. Исчисление налогов производится налоговыми органами. Налог устанавливается на основании данных об инвентаризационной стоимости имущества физических лиц по состоянию на 1 января каждого года.

Лица, имеющие право на льготы, самостоятельно представляют необходимые документы в налоговые органы. При возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право. В случае несвоевременного обращения за предоставлением льготы по уплате налогов перерасчет суммы налогов производится не более чем за три года по письменному заявлению налогоплательщика.

Платежные извещения об уплате налога вручаются плательщикам налоговыми органами ежегодно не позднее 1 августа.

Порядок и сроки уплаты налога. Уплата налога производится владельцами равными долями в два срока — не позднее 15 сентября и 15 ноября.

По новым строениям, помещениям и сооружениям налог уплачивается с начала года, следующего за их возведением или приобретением.

За строение, помещение и сооружение, перешедшее по наследству, налог взимается с наследников с момента открытия наследства. За строения, помещения и сооружения, находящиеся в общей долевой собственности нескольких собственников, налог уплачивается каждым из собственников соразмерно их доле в этих строениях, помещениях и сооружениях. За строения, помещения и сооружения, находящиеся в общей совместной собственности нескольких собственников без определения долей, налог уплачивается одним из указанных собственников по соглашению между ними. В случае несогласованности налог уплачивается каждым из собственников в равных долях.

При переходе права собственности на строение, помещение, сооружение от одного собственника к другому в течение календарного года налог уплачивается первоначальным собственником с 1 января этого года до начала того месяца, в котором он утратил право собственности на указанное имущество, а новым собственником — начиная с месяца, в котором у последнего возникло право собственности.

В случае уничтожения, полного разрушения строения, помещения, сооружения взимание налога прекращается начиная с месяца, в котором они были уничтожены или полностью разрушены.