- •1. Предприятие как субъект и объект предпринимательской дея-ти

- •2. Нормативные правовые акты, регламентирующие деятельности предприятия

- •3. Среда функционирования предприятия: внешняя и внутренняя

- •5. Продукция пред-тия, её конкурентоспособность

- •6. Производственные ресурсы пред-тия: основные средства, материальные и трудовые показатели их использования

- •7. Классификация и структура основных производственных фондов

- •8.Методы оценки основных производственных фондов

- •Метод списания стоимости пропорционально объему продукции (работ).

- •14. Состав, структура и классификация кадров предприятия

- •15. Организация оплаты труда предприятия

- •16. Тарифная система оплаты труда

- •17. Классификация затрат на производство продукции

- •19. Планирование на предприятии стратегическое, текущее, оперативное

- •Инновационная и инвестиционная деятельность предприятия

- •Инвестиционная деятельность

- •Результаты хозяйственно-финансовой деятельности предприятия: показатели, их анализ и планирование.

- •Структура планов на предприятии, методы их обоснования и взаимосвязи.

- •2. Заемные финансовые ресурсы предприятия

- •27. Доходы предприятия

- •28. Учет и отчетность предприятия

- •29. Аналитическая дея-ть пред-тия

Результаты хозяйственно-финансовой деятельности предприятия: показатели, их анализ и планирование.

-пока ответ на этот вопрос не нашла, скину завтра

Структура планов на предприятии, методы их обоснования и взаимосвязи.

Сущность планирования

Планирование принадлежит к сфере людской деятельности. Наиболее коротко планирование можно определить как совокупность методов и приемов, которые позволяют создать систему показателей или последовательность действий к началу использования этих показателей или к началу действий.

Понятно, что результатом выполнения плановых расчетов будет разработка какого-то плана.

План — это система показателей или последовательность действий характерной жизнедеятельности предприятия на определенный период, которая обеспечивает выполнение целей деятельности предприятия.

Процесс планирования осуществляется во времени и в просторные, поэтому планы ограничены временами и колом исполнителей.

Плановый период — период, на который составляется план. Он зависит от вида планов, целей планирования. Период подвергается влиянию внешних и внутренних условий, которые обеспечивают роботу предприятия.

Долгосрочные периоды — периоды действия планов, которые основаны на построении прогнозных плановых показателей и действий, которые выполняются от 2 до 10 лет.

Среднесрочные плановые периоды — это периоды действия текущих плановых показателей и мер, которые выполняются от 1 до 2 лет.

Краткосрочные плановые периоды — это периоды действия оперативных планов, которые зависят от характера планового задачи и состава исполнителей планов. Поэтому краткосрочные плановые периоды варьируют от 1 часа к полгода.

Основные цели и задачи процесса планирования.

Цель планирования — это создание максимально приближенных к условиям деятельности предприятия планов в минимальные сроки и с минимальными допустимыми потерями материальных, трудовых и финансовых ресурсов. Задача планирования — это решения текущих проблем планирования, которые возникают на этапах плановых расчетов и обеспечения выполнения основной цели планирования.

Целиком понятно, что процесс планирования может быть беспрерывным и составляется из этапов (фаз) планирования.

Фаза (этап) планирования — это отдельный цикл планирования, ограниченный временами и средствами планирования, на протяжении которого выполняется решения некоторой проблемы разработки вида планов.

Средствами планирования есть материальные, трудовые и финансовые ресурсы, которые обеспечивают выполнение поставленных целей и задач.

Основные условия планирования, которые позволяют осуществить цели и задачи планирования.

Основными условиями планирования являются соблюдения законов и принципов плановых расчетов. Законы планирования:

1) При планировании все количественные показатели планов округляются в большую сторону, а качественные показатели планов округляются по законам математики.

2) Количественные показатели планов в натуральном выражении планируются с точностью до одного знака после комы (0,0), а в стоимостном выражении округляются с двумя знаками после комы (0,00). Качественные показатели планов планируются в процентах с точностью до одного знака после комы (0,0), а в удельном значении — с точностью до трех знаков после комы (0,000).

Принципы планирования:

Достоверность — принцип, по которому припускается использования в плановых расчетах только многократно проверенных и абсолютно достоверных начальных данных.

Рациональность — предполагает планирование показателей на основе оптимизации затраты материальных, трудовых и финансовых ресурсов.

Научность — предполагает использование в плановых расчетах современных методов, методик и технологий, которые обеспечивают повышение качества и сокращение сроков планирования.

Компактность — предполагает создание минимального и достаточного количества показателей в плане согласно целей планирования.

Наглядность — предполагает логическое построение планов, которая обеспечивает простоту чтения и корректирование.

Гибкость — предполагает формирование показателей планов в коридоре значимости от минимума до максимума запланированной величины.

Типы и виды планирования.

Типы планирования:

Планирование на предприятии может относиться к тому или другому типу в зависимости от признаки, по которому происходит классификация. Признаками, которые определяют тип планирования, есть:

степень определенности в планировании;

временная ориентация идей планирования;

горизонт планирования (время планирования).

В зависимости от степени неопределенности плановой деятельности системы планирования можно распределить на два типа.

Первый тип — это детерминированное планирование. К его признакам принадлежит использование исходных данных, которые действуют в целиком предвиденной среде и могут быть достоверно определенными. В условиях рынка этот тип планирования используется на уровне общего планирования предприятий, объединений, организаций и прочее. На уровне подразделов предприятия детерминированное планирование имеет наиболее высокую определенность и точность плановых показателей (например, план производства, работы и зарплаты и др.).

Второй тип — это стохастические системы. Использование такого типа планирования предполагает определенную неопределенность во внешней рыночной среде и частичное отсутствие достоверной информации об исходных дани для планирования. Такой тип планирования не дает полной предсказуемости результата. Степень неопределенности может варьировать в зависимости от экономического развития, исторического периода и другое.

Вариантами стохастичного планирования есть следующие:

планирование на основе твердых обязательств, при уверенности событий;

планирование под личную ответственность (в ситуации полной неопределенности исходных данных);

планирование, приспособленное к случайным обстоятельствам (на пример, при росте цен на 25%, вместо 10%).

Виды планирования

После определения типов планирования, ознакомимся с видами планирования и их сокращенной характеристикой.

Практика планирования отмечает три основных вида планирования

Стратегическое планирование.

Тактическое (текущее) планирование.

Оперативное планирование.

Стратегическое планирование является долгосрочным планированием деятельности предприятия. Его особенностью является отсутствие конкретных значений показателей, которые характеризуют конечные результаты деятельности предприятия. Это планирование определяет направленность деятельности, формирует виды деятельности и периоды существования определенных видов деятельности. Основоположником создания стратегических планов как совокупности стратегий действий есть Александр Македонский. Область возникновения стратегического планирования — военная наука.

Тактическое планирование является планированием деятельности предприятия на, текущий период существования с четко выраженной конкретной целью и задачами. Такое планирование образовывает текущие планы, которые включают конкретные показатели и границы их значений, достижение которых ограничено текущим плановым периодом.

Оперативное планирование является детализацией тактического планирования и без него не существует. Такое планирование позволяет создавать оперативные плановые задачи конкретным исполнителям текущих планов предприятия. Операционное планирование решает задачи внутрипроизводственного характера за показателями и их расчетами и отличается от тактического планирования методами и приемами, употребляемыми при этом. Очевидно, что сроки реализации оперативных планов должны быть меньшие, чем сроки реализации тактических планов. Части приложению оперативного и тактического планирования также разные. Для тактического планирования — предприятие в целом и его укрупненные подразделы. А для оперативного планирования — участки, рабочие места, конкретные работники.

24. Стратегический и оперативный контроллинг на предприятии

Стратегический контроллинг предназначен для обеспечения координации функций стратегического планирования, контроля и системы информационного обеспечения процесса стратегического планирования и управления на предприятии.

Главной задачей стратегического контроля является поддержание жизнеспособности стратегического плана. Это предполагает проверку адекватности формулировки стратегии и методов ее реализации.

В процессе формирования концептуальных основ стратегического контроля необходимо провести:

• обоснование и выбор контролируемых параметров, используемых в процессе оценки выбранной стратегии развития предприятия;

• обоснование системы стандартов (нормативов), применяемых в качестве базы для сравнения;

• определение фактических значений контролируемых параметров;

• выявление отклонений и анализ причин, обусловивших возникновение отклонений от выбранной стратегии развития предприятия;

• разработку системы мероприятий но управлению отклонениями от выбранной стратегии развития предприятия.

Вместе с тем следует подчеркнуть, что процесс внедрения стратегического контроля на предприятии сопряжен с решением достаточно большого числа проблем, основные из которых связаны с изменением контролируемых параметров, организационной структуры и методов руководства предприятием.

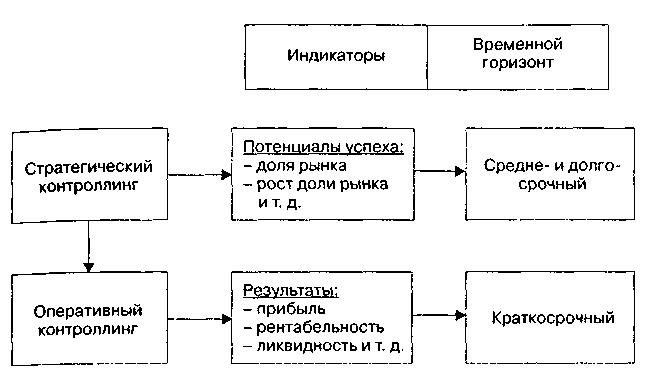

Основная задача оперативного контроллинга заключается в оказании помощи управленческим работникам в достижении запланированных целей функционирования и развития предприятия. Он ориентируется преимущественно на краткосрочный результат и его инструментарий существенно отличается от подходов и методов стратегического контроллинга. Основные отличительные черты систем стратегического и оперативного контроллинга представлены на рис. 10.3.

Использование методологии стратегического и оперативного контроллингов в качестве средства поддержки деятельности управленческих работников позволит значительно повысить эффективность управления функционированием и развитием предприятия.

Рис. 10.3. Разграничение сфер стратегического и оперативного контроллинга на предприятии

Необходимо отметить, что зарубежный опыт свидетельствует о том, что предприятия, которые признают важность как стратегического, так и оперативного контроллинга и формируют специальные организационные подразделения, занимающиеся выполнением функций контроллинга, т. е. осуществляют процесс институционализации контроллинга, функционируют наиболее эффективно.

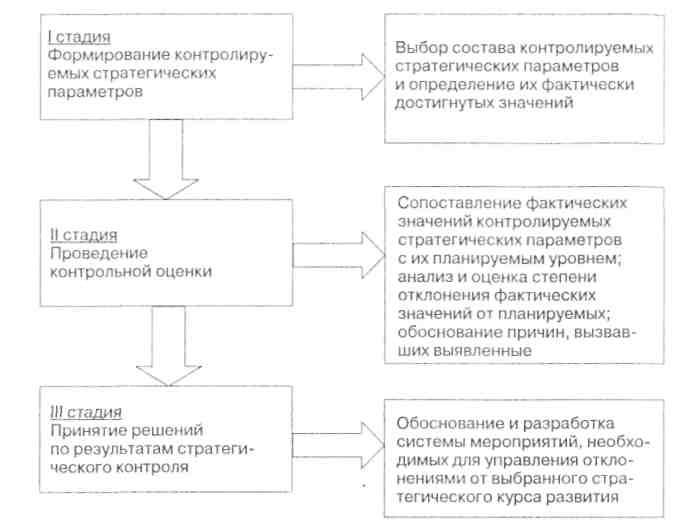

В общем случае процесс стратегического контроля должен включать три основные стадии:

• формирование системы контролируемых стратегических параметров;

• проведение контрольной оценки;

• принятие управленческих решений по результатам стратегического контроля.

Характеристика основных стадий стратегического контроля отражена на рис. 10.4.

Как уже отмечалось ранее, основная задача руководства предприятия заключается в создании потенциала успеха на рынке в будущем, что главным образом достигается использованием системы стратегического планирования и управления.

Рис. 10.4. Принципиальная схема процесса стратегического контроля

Вместе с тем, для того чтобы формируемая стратегия развития предприятия была обоснованной, необходимо создать информационную систему раннего выявления (обнаружения) будущих тенденций как в развитии предприятия, так и внешней среды. В соответствии с этим в задачи стратегического контроллинга должно входить оказание методической и организационной помощи по созданию системы раннего выявления тенденций и факторов, способных принести при их развитии либо выгоду, либо ущерб.

В промышленно развитых странах Запада в последние годы одним из основных источников информации в стратегическом контроллинге становится стратегический учет, который использует в качестве инструментария метод стратегических балансов. К настоящему времени разработано несколько видов и методик составления такого рода балансов. Прежде всего принято выделять внешние и внутренние балансы. Первые имеют целью выявление и оценку возможных перспектив и рисков предприятия во внешней среде. Главная задача разработки внутренних стратегических балансов заключается в выявлении узких мест на предприятии посредством оценки сильных и слабых направлений его деятельности. Причем чаще всего применяются методики формирования стратегических балансов, которые основываются на балльной или процентной оценке и сопоставлении сфер деятельности предприятия.

При этом устанавливаются различного рода нормативы, определяющие момент наступления критического значения узких мест. Кроме того, при сравнении балансов может производиться наложение стратегических балансов предприятия и его основных конкурентов [233].

Вместе с тем становление и развитие системы стратегического контроллинга требует решения двух достаточно сложных проблем. Во-первых, определенную трудность вызывает оценка контролируемых параметров стратегического плана, что обусловливается его значительным временным горизонтом и высокой степени абстрактности. Во-вторых, недостаточная готовность руководства предприятия делать общедоступными для контроля принятые ими стратегические решения.

Оперативный контроллинг должен обеспечивать координацию процессов оперативного планирования, контроля и учета в рамках предприятия. Главной задачей оперативного контроллинга является обеспечение методической, информационной и инструментальной поддержки менеджеров предприятия для достижения запланированного уровня прибыли, рентабельности и ликвидности в краткосрочном периоде.

Основное различие между стратегическим и оперативным контроллингом заключается в том, что первый ориентируется на тенденции будущего периода, а второй — на настоящий период.

Вместе с тем в реальной практической деятельности стратегический и оперативный контроллинг достаточно тесно взаимодействует друг с другом в процессе реализации функций управления. Служба контроллинга выступает в качестве координатора между правлением и подразделениями предприятия в процессе разработки стратегических и оперативных планов развития предприятия, а также осуществляет контроль за их выполнением.

Необходимо отметить, что современный оперативный контроллинг не может основываться только на данных бухгалтерского учета, поскольку этот учет ориентируется главным образом на внешнего пользователя и ведется по предписаниям государственных органов.

Более того, инструментарий бухгалтерского учета не использует большинство категорий и понятий экономики предприятия, без которых практически не представляется возможной обоснованная оценка затрат и результатов его деятельности. В этой связи для реализации функций оперативного контроллинга на предприятии необходим принципиально другой вид учета — управленческий учет. Это представляется особенно актуальным для отечественных предприятий, поскольку в настоящее время в нашей стране сложилась такая ситуация, при которой бухгалтерский учет почти полностью сводится к налоговому, а его основная задача заключается в контроле за расчетами предприятия с государством, а также (с помощью аудиторских компаний) минимизации объемов выплачиваемых налогов. Вполне естественно, что для принятия управленческих решений таких данных явно недостаточно.

Так, еще в 1936 году американский исследователь Д. Харрис ввел новое понятие «директ-костинг», или «директ-кост» (direct costing), которое означало учет прямых затрат. Постепенно это понятие расширялось, и в настоящее время оно характеризует разделение затрат на прямые и накладные. На русский язык понятие «директ-костинг» переводится как управленческий учет, за которым сохраняются такие функции, как разделение затрат на прямые и накладные, оценка эффективности деятельности предприятия в целом, его структурных подразделений, каждого работника, а также формирование системы оплаты труда, стимулирующей деятельность работников в нужном для предприятия направлении.

В последние годы российские специалисты все больше сходятся во мнении, что на отечественных предприятиях следует вести два вида учета: налоговый и управленческий. Первый должен обеспечивать правильность расчетов предприятия с государством. Вести такого рода учет должен бухгалтер, а контролировать — налоговые органы.

Управленческий учет, в свою очередь, представляет собой систему информационной поддержки процесса управления.

Главное различие управленческого и бухгалтерского учетов заключается в следующем.

Во-первых, управленческий учет как бы устанавливает определенные «правила игры», которые целесообразно разрабатывать индивидуально с учетом специфики функционирования и развития каждого предприятия. Причем при формировании системы управленческого учета вполне разумно использовать те элементы бухгалтерского учета, которые могут оказаться полезными. Одним из основных требований, которое должно соблюдаться при формировании системы управленческого учета, должна являться его гибкость. Так, например, при изменении размера отчислений должно одновременно предусматриваться стимулирование работника предприятия посредством изменения оплаты его труда.

Во-вторых, данные управленческого учета могут носить более приближенный характер, чем данные бухгалтерского учета.

В-третьих, поскольку руководитель предприятия постоянно нуждается в достоверной информации для обоснования управленческих решений, постольку управленческий учет, помимо принятых в бухгалтерском учете ежемесячных, ежеквартальных и годовых отчетов, должен предусматривать такое сопоставление ежедневных и еженедельных отчетов.

В-четвертых, систему управленческого учета следует построить таким образом, чтобы руководитель предприятия мог достаточно легко детализировать информацию до той степени, которая его интересует (например, по структурным подразделениям предприятия, отдельным группам товаров, отдельным работникам и т. п.).

В-пятых, если при ведении бухгалтерского учета должна быть составлена вся необходимая по закону отчетность, то при ведении управленческого учета руководитель получает возможность устанавливать необходимую степень детализации информации, основываясь на соотношении результатов от использования информации и затрат на ее получение.

В-шестых, информация, которой оперирует система управленческого учета, должна быть гораздо большей по объему, чем данные бухгалтерского учета. Это обусловливается тем обстоятельством, что, помимо уже свершившихся фактов хозяйственной деятельности, он должен содержать прогнозную информацию о деятельности предприятия (например, планируемые выручку и затраты на следующий отчетный период).

Необходимо отметить, что система управленского учета удобна тем, что позволяет объединить непосредственно учет и анализ хозяйственной деятельности. Благодаря ее введению на предприятии значительно расширяются аналитические возможности.

Вполне понятно, что любое управленческое решение может быть обоснованным только в том случае, если оно основывается на достоверной информации. Каждый руководитель предприятия должен иметь представление об эффективности функционирования предприятия, Динамике получаемой выручки или производственных затрат, степени влияния сезонных факторов на объем производимой продукции и т. п. Постоянное ведение на предприятии анализа хозяйственной Деятельности дает возможность руководителю быстро переориентировать деятельность предприятия в зависимости от изменяющихся условий рынка. Кроме того, система управленческого учета резко усиливает роль системы контроля внутри предприятия за отдельными структурными подразделениями и их работниками. В этой связи появляется возможность более эффективного планирования деятельности предприятия, а также контроля за ходом выполнения плана.

Еще одно важное преимущество управленческого учета заключается в том, что он позволяет осуществлять ранжирование направлений деятельности предприятия по степени их рентабельности, выявлять те из них, которые требуют меньшего объема накладных расходов. Обладая такого рода информацией, руководитель предприятия может распределять инвестиции по направлениям, корректируя деятельность предприятия для получения наибольшей прибыли или реализации какой-либо другой цели.

Более того, управленческий учет предоставляет руководству предприятия реальную возможность оценить эффективность деятельности как каждого структурного подразделения предприятия, так и каждого отдельного сотрудника. В соответствии с этим руководитель может сформировать такую систему оплаты труда, которая будет стимулировать сотрудников к поиску наиболее эффективных путей реализации стратегии развития предприятия.

Необходимо отметить, что становление и дальнейшее развитие контроллинга на предприятии в значительной степени будет определяться решением задач его организационного оформления и информационного обеспечения.

Основные выводы

1. К настоящему времени не разработано общепризнанной концепции контроллинга на предприятии. В экономической литературе можно встретить различные подходы к раскрытию сущности и функций контроллинга на предприятии. Наиболее распространенными являются концепция контроллинга с ориентацией на систему бухгалтерского учета, концепция контроллинга с ориентацией на информацию, концепция контроллинга с ориентацией на координацию деятельности предприятия.

2. По нашему мнению, контроллинг на предприятии должен выполнять собственные функции, связанные с контролем и оценкой принимаемых плановых решений и подготовкой на этой основе конкретных предложений по корректировке плановых параметров. Он должен представлять собой непрерывно функционирующую систему контроля за процессом разработки и реализации планов в рамках предприятия, включая стратегический план. Следовательно, главной функцией контроллинга является процесс контроля.

3.Особое значение контроля в рамках предприятия связано с выявлением и оценкой успехов и неудач в его деятельности и причин их возникновения. На основе этого руководство предприятия получает возможность достаточно быстро адаптировать свою деятельность к динамично изменяющимся условиям окружающей среды и обеспечивать тем самым наибольшие темпы продвижения к запланированным целям развития.

4.Процесс контроля в рамках предприятия должен включать три основные стадии.

1стадия. Формирование системы контролируемых параметров.

2стадия. Проведение контрольной оценки.

3стадия. Принятие решений по результатам контроля.

5.На предприятии целесообразно выделять две основные формы контроля: стратегический и текущий (оперативный) контроль. Стратегический контроль направлен на обеспечение потребностей стратегического планирования и управления. Текущий (оперативный) контроль предполагает осуществление систематического наблюдения за ходом выполнения текущих планов и программ развития предприятия.

6.Стратегический контроллинг предназначен для обеспечения координации функций стратегического планирования, контроля и системы информационного обеспечения процесса стратегического планирования и управления на предприятии.

Главной задачей стратегического контроля является поддержание жизнеспособности стратегического плана. Это предполагает проверку адекватности формулировки стратегии и методов ее реализации.

7.Важной задачей стратегического контроллинга становится оказание методической помощи по созданию системы раннего выявления тенденций и факторов, способных принести при их развитии либо выгоду, либо ущерб для функционирования предприятия.

8.Становление и внедрение системы стратегического контроллинга в рамках предприятия в значительной степени связано с формированием системы управленческого учета, представляющего собой систему информационной поддержки процесса управления.

Ключевые понятия

• Контроллинг

• Концепция контроллинга с ориентацией на систему бухгалтерского учета

• Концепция контроллинга с ориентацией на информаци

• Концепция контроллинга с ориентацией на координацию

• Деятельности предприятия

• Задачи контроллинга на предприятии

• Функции контроллинга

• Процесс контроля на предприятии

• Принципы контроля

• Стадии процесса контроля

• Стратегический контроль

• Текущий (оперативный) контроль

• Стратегический контроллинг

• Оперативный контроллинг

• Процесс стратегического контроля

• Управленческий учет

25. Налогообложение предприятия

Законом «Об основах налоговой системы в Российской Федерации» введена трехуровневая система налогообложения предприятий и организаций. Первый уровень - это федеральные налоги России. Они действуют на территории всей страны и регулируются общероссийским законодательством, формируют основу доходной части федерального бюджета и, поскольку это наиболее доходные источники, за счет них поддерживается финансовая стабильность бюджетов субъектов Федерации и местных бюджетов. Второй уровень - налоги республик в составе Российской Федерации и налоги краев, областей, автономной области, автономных округов. Для краткости в дальнейшем мы будем именовать их региональными налогами. Региональные налоги устанавливаются представительными органами субъектов Федерации, исходя из общероссийского законодательства. Часть региональных налогов относится к общеобязательным на территории РФ. В этом случае региональные власти регулируют только их ставки в определенных пределах, налоговые льготы и порядок взимания. Третий уровень - местные налоги, то есть налоги городов, районов, поселков и т.д. Федеральные налоги и сборы.

Под федеральными налогами и сборами понимают те, которые установлены статьёй 13 Налогового Кодекса, и которые обязательны к уплате на территории всей Российской Федерации. Если рассматривать систему федеральных налогов и сборов с точки зрения отнесения отдельных из них к группе налогов, которые уплачивают предприятия, то можно выделить следующие из них: НДС, акцизы, ЕСН, налог на прибыль организаций, водный налог, государственную пошлину. Из вышеизложенной группы можно выделить следующую подгруппу: налоги, взимаемые с выручки от реализации продукции (НДС и акцизы). Налог на добавленную стоимость является косвенным налогом и занимает ведущее место в сумме налоговых поступлений при формировании федерального бюджета. Налогоплательщиками НДС в соответствии с главой 21 Налогового кодекса признаются: организации, индивидуальные предприниматели, лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу РФ. Объектом налогообложения НДС признаются следующие операции: реализация товаров на территории РФ, передача на территории РФ товаров для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль, выполнение строительно-монтажных работ для собственного потребления, ввоз товаров на таможенную территорию РФ. Налоговая база при реализации налогоплательщиком товаров определяется как стоимость этих товаров, исчисленная исходя из цен, определяемых в соответствии со ст. 40 НК, с учетом акцизов и без включения в них налога и налога с продаж. Налоговые ставки установлены в размере 0, 10 и 18% от соответствующей налоговой базы. Налоговая ставка 0% применяется к товарам и работам непосредственно связанных с режимом экспорта, транзитом товаров через территорию РФ, работ выполняемых в космическом пространстве и т. д. Ставка10% применяется при реализации определенного вида продовольственных товаров, товаров для детей, периодических изданий, медицинских товаров. По налоговой ставке 18% осуществляется налогообложение товаров, не указанных в вышеизложенных пунктах [1, гл. 21, ст. 164]. Акцизы. Акциз является косвенным налогом. В соответствии со ст. 179 гл. 22 Налогового Кодекса РФ налогоплательщиками акциза признаются: организации; индивидуальные предприниматели; лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ. Вышеуказанные организации и иные лица признаются налогоплательщиками, если они совершают операции, подлежащие налогообложению в соответствии с НК РФ (гл. 22). Подакцизными товарами признаются: спирт этиловый из всех видов сырья, за исключением спирта коньячного; спиртосодержащая продукция с объемной долей этилового спирта более 9%, алкогольная продукция (с объемной долей этилового спирта более 1,5%); пиво; табачная продукция; автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с); автомобильный бензин; дизельное топливо; моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей; прямогонный бензин. Объектом налогообложения признаются операции с подакцизными товарами. Налоговая база определяется отдельно по каждому виду подакцизных товаров и подакцизного минерального сырья в зависимости от применяемых в отношении этих товаров и сырья налоговых ставок. Налоговые ставки определены по каждому виду подакцизного товара и подакцизного минерального сырья. Преимущественно ставки установлены в рублях и копейках за единицу измерения (специфические ставки). Налог, уплачиваемый из чистой прибыли - налог на прибыль организаций. Налогоплательщиками налога на прибыль признаются: российские организации; иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ. Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Прибылью в целях налогообложения признается полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с гл. 25 НК РФ. В частности, в этой главе для нахождения прибыли определены: доход от реализации, внереализационный доход, доходы не учитываемые при определении налоговой базы, расходы, расходы связанные с производством и реализацией, прочие расходы, амортизация имущества. Налоговой базой признаётся денежное выражение прибыли, т.е. полученные доходы, уменьшенные на величину произведенных расходов. Налоговая ставка устанавливается в размере 24%. При этом: сумма налога, исчисленная по налоговой ставке в размере 6,5%, зачисляется в федеральный бюджет; сумма налога, исчисленная по налоговой ставке в размере 17,5%, зачисляется в бюджеты субъектов РФ. Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов РФ может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5%. Единый социальный налог является одним из налогов, уплачиваемых предприятием в федеральный бюджет. Налогоплательщиками налога признаются: 1) лица, производящие выплаты физическим лицам: организации, индивидуальные предприниматели; физические лица, не признаваемые индивидуальными предпринимателями; 2) индивидуальные предприниматели, адвокаты. Объектом налогообложения для налогоплательщиков, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам. Также объектом налогообложения для налогоплательщиков, указанных в пункте 2, приведенном выше, признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением [1, гл. 24]. Налоговая база определяется как сумма выплат и иных вознаграждений, начисленных налогоплательщиками в пользу физических лиц, а также как сумма доходов, полученных налогоплательщиками от предпринимательской или иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением. Для налогоплательщиков - организаций, применяется ставка 26%. Для налогоплательщиков - сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, применяется налоговая ставка 20%. Для индивидуальных предпринимателей и адвокатов применяют ставки в 10 и 8%.

Региональные налоги и сборы.

Налог на имущество организаций устанавливается гл. 30 НК РФ и законами субъектов РФ, вводится в действие в соответствии с НК РФ законами субъектов РФ и с момента введения в действие обязателен к уплате на территории соответствующего субъекта РФ. Устанавливая налог, законодательные (представительные) органы субъектов РФ определяют налоговую ставку в пределах, разрешенных гл. 30 НК РФ, порядок и сроки уплаты налога, формы отчетности по налогу. Законами субъектов РФ могут предусматриваться налоговые льготы и основания для их использования налогоплательщиками. Налогоплательщиками налога признаются: российские организации; иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ. Объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета. Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, при этом имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации [4, с. 171]. Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения. Транспортный налог устанавливается НК РФ (гл. 28) и законами субъектов РФ и вводится в действие в соответствии с НК РФ законами субъектов РФ о налоге и обязателен к уплате на территории соответствующего субъекта РФ. Вводя налог, законодательные (представительные) органы субъекта РФ определяют ставку налога в пределах, установленных НК РФ, порядок и сроки его уплаты, форму отчетности по данному налогу. При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком. Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения. В соответствии со ст. 359 НК РФ налоговая база определяется: 1) в отношении транспортных средств, имеющих двигатели, - как мощность двигателя транспортного средства в лошадиных силах, за исключением транспортных средств, указанных в пункте 2; 2) в отношении воздушных транспортных средств, для которых осуществляется тяга реактивного двигателя, - как паспортная статистическая тяга реактивного двигателя; 3) в отношении водных несамоходных (буксируемых) транспортных средств определяется валовая вместимость в регистровых тоннах; 4) в отношении водных и воздушных транспортных средств, не указанных в пунктах 1, 2 и 3, как единица транспортного средства [1, гл. 28, ст.359]. Налоговые ставки устанавливаются законами субъектов РФ соответственно в зависимости от мощности тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах

Местные налоги и сборы.

К местным относятся следующие налоги: налог на имущество предприятий, земельный налог, целевые сборы, налог на рекламу, лицензионные сборы. Одни налоги устанавливаются законодательными актами РФ и взимаются на всей её территории. При этом конкретные ставки этих налогов определяются законодательными актами республик в составе РФ или решением органов государственной власти краёв, областей, автономной области, автономных округов, районов, городов и иных административно-территориальных образований, если иное не предусмотрено законодательным актом РФ. Другие налоги могут устанавливаться решениями районных и городских органов власти. Суммы платежей по налогам и сборам зачисляются в районные бюджеты, бюджеты районов, городов, либо по решению районных и городских органов власти - в районные бюджеты районов (в городах), бюджеты посёлков и сельских населённых пунктов. Земельный налог устанавливается гл. 31 НК РФ и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований. Земельный налог относится к местным налогам. В городах федерального значения - Москве и Санкт-Петербурге - земельный налог устанавливается НК РФ и законами указанных субъектов РФ и обязателен к уплате на территориях указанных субъектов РФ. Налогоплательщиками налога признаются организации (предприятия) и физические лица, обладающие земельными участками на основании права собственности, права постоянного (бессрочного) пользования или права пожизненного наследуемого владения. Объектом налогообложения признаются земельные участки, расположенные в пределах муниципальных образований (городов Москвы и Санкт-Петербурга), на территории которых введен земельный налог. Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии с гл. 31 НКРФ. Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством РФ. Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений государственного земельного кадастра о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования. Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов Москвы и Санкт-Петербурга) и не могут превышать: 1) 0,3% в отношении земельных участков:

-отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в поселениях и используемых для сельскохозяйственного назначения;

-занятых жилищными фондами и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящийся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или представленных для жилищного строительства;

-предоставленных для личного подсобного хозяйства, садоводства, огородничества или животноводства;

2) 1,5% в отношении прочих земельных участков. НК РФ допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка.

26. Финансовые ресурсы предприятия: собственные и заемные

В финансовом менеджменте под внутренними и внешними источниками финансирования понимают соответственно собственные и привлеченные (заемные) средства. Известны различные классификации источников средств. Одна из возможных и наиболее общих группировок представлена на рис. 1.

-

Источники средств предприятия

Источники средств кратковременного значения |

|

Авансированный капитал (долгосрочный) |

-

Заемный капитал

Собственный капитал

Рис. 1. Структура источников средств предприятия.

Основным элементом приведенной схемы является собственный капитал. Источниками собственных средств являются (рис. 2):

- уставной капитал (средства от продажи акций и паевые взносы участников);

- резервы, накопленные предприятием;

- прочие взносы юридических и физических лиц (целевое финансирование, пожертвования, благотворительные взносы и др.).

-

Собственный капитал предприятия

Прочие взносы юридических и физических лиц |

|

Капитал, предоставленный собственниками |

|

Резервы, накопленные предприятием |

Премия на акции акционерного общества |

|

Уставной капитал |

|

Добавочный капитал |

Целевое финансирование |

|

Фонды накопления |

|

Резервный капитал |

Взносы и пожертвования |

|

Нераспределенная прибыль |

|

Накопленная прибыль |

К основным источникам привлеченных средств относятся:

- ссуды банков;

- заемные средства;

- средства от продажи облигаций и других ценных бумаг;

- кредиторская задолженность.

Принципиальное различие между источниками собственных и заемных средств кроется в юридической причине — в случае ликвидации предприятия его владельцы имеют право на ту часть имущества предприятия, которая останется после расчетов с третьими лицами.

Основными источниками финансирования являются собственные средства. Приведем краткую характеристику этих источников.

Уставной капитал представляет собой сумму средств, предоставленных собственниками для обеспечения уставной деятельности предприятия. Содержание категории «уставной капитал» зависит от организационно-правовой формы предприятия:

- для государственного предприятия — стоимостная оценка имущества, закрепленного государством за предприятием на праве полного хозяйственного ведения;

- для товарищества с ограниченной ответственностью — сумма долей собственников;

- для акционерного общества — совокупная номинальная стоимость акций всех типов;

- для производственного кооператива — стоимостная оценка имущества, предоставленного участниками для ведения деятельности;

- для арендного предприятия — сумма вкладов его работников;

- для предприятия иной формы, выделенного на самостоятельный баланс, — стоимостная оценка имущества, закрепленного его собственником за предприятием на праве полного хозяйственного ведения.

При создании предприятия вкладами в его уставной капитал могут быть денежные средства, материальные и нематериальные активы. В момент передачи активов в виде вклада в уставной капитал право собственности на них переходит к хозяйствующему субъекту, т. е. инвесторы теряют вещные права на эти объекты. Таким образом, в случае ликвидации предприятия или выхода участника из состава общества или товарищества он имеет право лишь на компенсацию своей доли в рамках остаточного имущества, но не на возврат объектов, переданных им в свое время в виде вклада в уставной капитал. Уставной капитал, следовательно, отражает сумму обязательств предприятия перед инвесторами.

Уставной капитал формируется при первоначальном инвестировании средств. Его величина объявляется при регистрации предприятия, а любые корректировки размера уставного капитала (дополнительная эмиссия акций, снижение их номинальной стоимости, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и др.) допускаются лишь в случаях и порядке, предусмотренных действующим законодательством и учредительными документами.

Формирование уставного капитала может сопровождаться образованием дополнительного источника средств — премии на акции. Этот источник возникает в случае, когда в ходе первичной эмиссии акции продаются по цене выше номинала. При получении этих сумм они зачисляются в добавочный капитал.

Прибыль является основным источником средств динамично развивающегося предприятия. В балансе она присутствует в явном виде как «прибыль отчетного года» и «неиспользованная прибыль прошлых лет», а также в завуалированном виде как созданные за счет прибыли фонды и резервы. В условиях рыночной экономики величина прибыли зависит от многих факторов, основным из которых является соотношение доходов и расходов. Вместе с тем в действующих нормативных документах заложена возможность определенного регулирования прибыли руководством предприятия. К числу таких регулирующих процедур относятся:

- варьирование границы отнесения активов к основным средствам;

- ускоренная амортизация основных средств;

- применяемая методика амортизации малоценных и быстроизнашивающихся предметов;

- порядок оценки и амортизации нематериальных активов;

- порядок оценки вкладов участников в уставной капитал;

- выбор метода оценки производственных запасов;

- порядок учета процентов по кредитам банков, используемых на финансирование капитальных вложений;

- порядок создания резерва по сомнительным долгам;

- порядок отнесения на себестоимость реализованной продукции отдельных видов расходов;

- состав накладных расходов и способ их распределения.

Прибыль играет двойственную роль в инвестиционной деятельности: с одной стороны, она может рассматриваться как источник финансирования инвестиций, а с другой стороны — как цель инвестирования. Исследования, связанные с решением сложных задач математической формализации уровня и динамики инвестиционного спроса и выявлением основных параметров, определяющих инвестиционный спрос, свидетельствуют о существовании определенной зависимости между прибылью и инвестициями.

Прибыль — основной источник формирования резервного капитала (фонда). Этот капитал предназначен для возмещения непредвиденных потерь и возможных убытков от хозяйственной деятельности, т. е. является страховым по своей природе. Порядок формирования резервного капитала определяется нормативными документами, регулирующими деятельность предприятия данного типа, а также его уставными документами.

Добавочный капитал как источник средств предприятия образуется, как правило, в результате переоценки основных средств и других материальных ценностей. Нормативными документами запрещается использование его на цели потребления.

Специфическим источником средств являются фонды специального назначения и целевого финансирования: безвозмездно полученные ценности, а также безвозвратные и возвратные государственные ассигнования на финансирование непроизводственной деятельности, связанной с содержанием объектов социально-культурного и коммунально-бытового назначения, на финансирование издержек по восстановлению платежеспособности предприятий, находящихся на полном бюджетном финансировании, и др.