- •Розділ 1 теоретичні та організаційні основи фінансового менеджменту

- •Тема 1. Сутність, мета і завдання фінансового менеджменту

- •1.1 Сутність фінансового менеджменту

- •1.2 Об’єкти та суб’єкти фінансового менеджменту

- •1.3 Мета та основні завдання фінансового менеджменту

- •1.4 Функції фінансового менеджменту та їх значення

- •1.5 Механізм фінансового менеджменту

- •Тема 2. Система забезпечення фінансового менеджменту

- •2.1 Організаційне забезпечення фінансового менеджменту

- •2.2 Система інформаційного забезпечення фінансового менеджменту

- •Розділ 2 операційний менеджмент (управління операційної діяльністю підприємства)

- •Тема 3. Управління витратами підприємства

- •3.1 Класифікація витрат підприємства

- •3.2 Розподіл витрат для визначення собівартості продукції або послуг

- •Тема 4. Аналіз взаємозв'язку витрат, об'єму реалізації і прибутку

- •4.1 Аналіз беззбитковості

- •4.2. Операційний леверидж (важіль)

- •Тема 5. Внутрішньофірмове фінансове планування

- •5.1 Зміст, завдання та методи фінансового планування на підприємстві

- •5.2 Бюджетування та його сутність. Види бюджетів

- •5.3 Складання бюджетів (кошторисів)

- •5.4 Оперативне фінансове планування як основа внутрішньофірмового фінансового контролю

- •Тема 6. Аналіз фінансових звітів

- •6.1 Інформаційне забезпечення фінансової звітності підприємства

- •6.2 Призначення і види фінансових звітів

- •6.3 Задачі та види аналізу фінансового стану підприємства

- •6.4 Система показників фінансового стану підприємства та їх оцінка

- •6.5 Вертикальний і горизонтальний процентні аналізи

- •Тема 7. Управління грошовими потоками на підприємстві

- •7.1 Економічна сутність грошового потоку підприємства і класифікація його видів

- •7.2 Принципи управління грошовими потоками підприємства

- •7.3 План надходження та витрачання грошових коштів. Розробка і використання платіжного календаря

- •Розділ 3 фінансовий менеджмент (управління фінансовою діяльністю підприємства)

- •Тема 8. Джерела фінансування та управління ними

- •Тема 9. Управління структурою та вартістю капіталу

- •9.1 Сутність капіталу підприємства, його структура та принципи формування

- •9.2 Вартість капіталу

- •9.3 Фінансовий важіль

- •Тема 10. Управління активами підприємства

- •10.1 Склад і структура активів підприємства

- •10.2 Управління оборотними активами

- •10.3 Управління запасами

- •10.4 Управління дебіторською заборгованістю

- •10.5 Управління грошовими активами

- •Тема 11. Управління прибутком підприємства

- •11.1 Формування та розподіл прибутку

- •11.2 Дивідендна політика

- •Тема 12. Антикризове фінансове управління на підприємстві

- •12.1 Сутність та основні завдання антикризового фінансового управління підприємством

- •12.2 Система раннього попередження та реагування (српр)

- •12.3 Прогнозування банкрутства підприємства

- •12.4 Управління фінансовою санацією підприємства

- •12.5 Реструктуризація підприємства в системі антикризового фінансового управління

9.2 Вартість капіталу

Слід зазначити, що кредитний капітал коштує дешевше, ніж акціонерний капітал, тому що:

- по-перше, підприємство відраховує процентні платежі з суми усього оподатковуваного доходу, але виплачує дивіденди з доходу, який залишився після сплати податків;

- по-друге, зобов'язання перед кредиторами мають бути задоволені в першу чергу, тобто кредитори менше ризикують, ніж акціонери, і підприємство може нараховувати на позичені засоби меншу норму прибутку.

Отже, вартість капіталу – це узагальнююча величина, яка базується на співвідношенні позикових і власних засобів в структурі капіталу підприємства і означає дохід, який підприємство повинне платити інвесторам при купівлі ними акцій або облігацій підприємства.

Підприємство повинне мати принаймні мінімальні прибутки для покриття витрат, пов'язаних з фінансуванням інвестицій, інакше ніхто не захоче купувати акції або облігації цього підприємства.

У такому разі завданням фінансового менеджменту є досягнення найвищої ефективності і прибутковості активів і одночасно підтримки на найнижчому рівні вартості капіталів, які притягають з різних джерел.

До чинників, які визначають вартість капіталу, належать, :

- джерела фінансування;

- структура капіталу;

- ризикована функціонування підприємства :

- виробничий ризик, пов'язаний з можливістю підприємства виготовляти і продавати продукцію;

- фінансовий ризик, який визначається співвідношенням власних і позикових засобів;

- ризик неліквідності - неможливість швидко перекинути грошові кошти у вигідніші проекти.

Якщо підприємство має високу заборгованість, нестабільні грошові надходження, не має фінансової репутації, то цінні папери такого підприємства характеризуються високою мірою ризику, і купувати їх будуть лише тоді, коли цей ризик буде компенсований високими прибутками. І навпаки - прибутки, які постійно ростуть, низька заборгованість і хороший фінансова репутація дають можливість підприємству випускати акції і облігації з низькими витратами.

Отже, вартість фінансування інвестиційних проектів росте, коли ціна цінних паперів низька, і падає, коли висока. Вартість капіталу - це міра для визначення рівня прибутків підприємства від цінних паперів.

Як відомо, прибутковість інвестицій - це теперішня вартість грошових потоків за вирахуванням витрат на інвестиції:

де ЧТВ — чиста теперішня вартість, або прибули від інвестицій;

ТВ — теперішня вартість грошових потоків від інвестицій;

ПІ — початкові інвестиції.

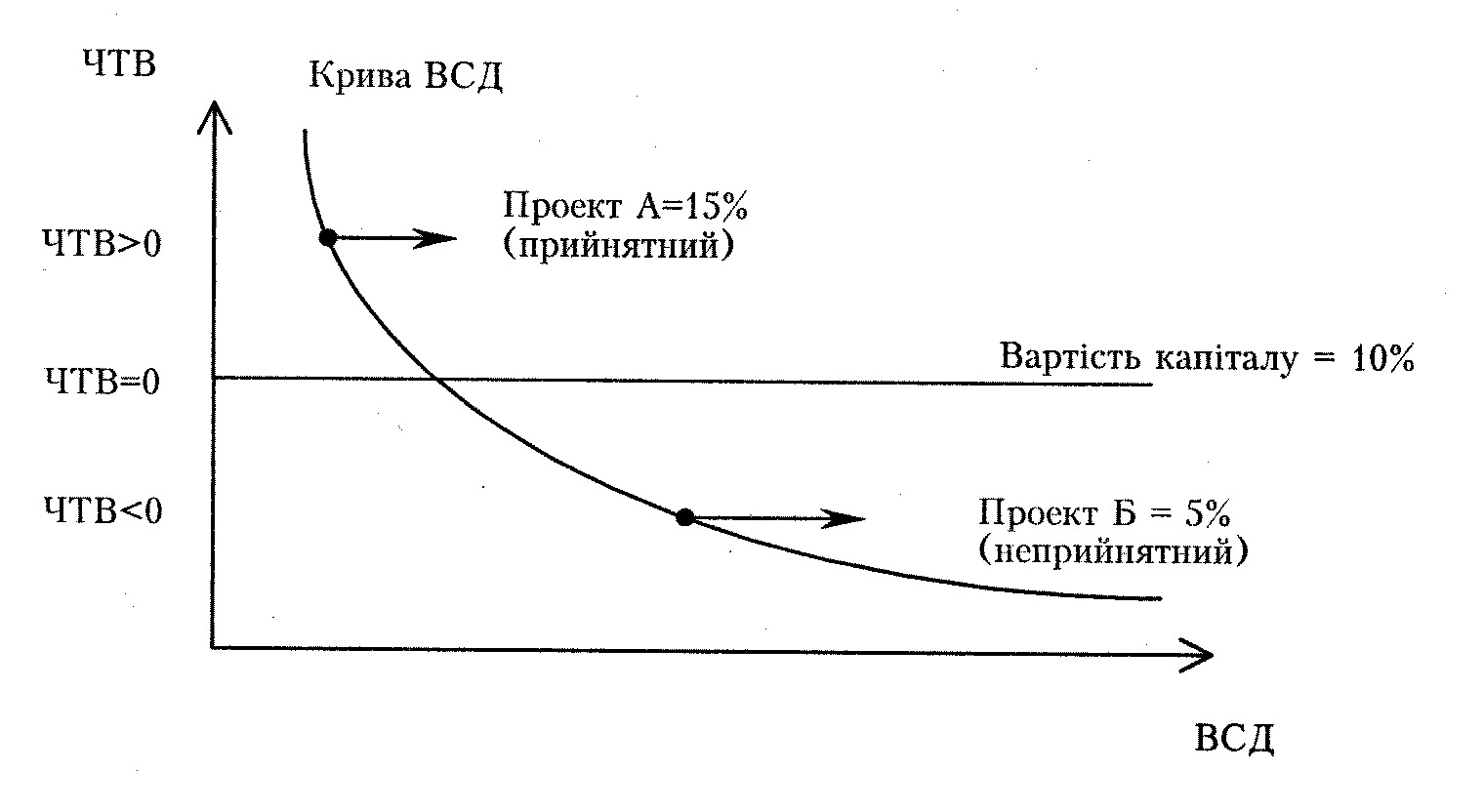

В той же час внутрішню ставку доходу (ВСД) визначаємо, прирівнявши ЧТВ до нуля.

Оскільки ВСД - це ставка доходу від інвестицій, то визначити, чи будуть інвестиції прибуткові, чи ні, можна, порівнявши ВСД з вартістю капіталу. Можливі такі варіанти:

вартості

капіталу, тобто інвестиції прибуткові;

вартості

капіталу, тобто інвестиції прибуткові;

вартості

капіталу, тобто інвестиції не прибуткові.

вартості

капіталу, тобто інвестиції не прибуткові.

У першому випадку підприємство отримує більше в результаті реалізації проекту, чим витрачає на залучення засобів, в другому - менше, і проект неприбутковий (рис. 9.1).

Рис. 9.1 - Порівняння ВСД інвестицій з вартістю капіталу

Вартість капіталу можна розглядати як премію за ризик, яку на ринку інвестори зв'язують з цінними паперами підприємства. Чим вище премія за ризик, тим більше ризиковані цінні папери і навпаки. Чим вище премія за ризик, тим дорожче коштує підприємству випуск акцій і облігацій.

Невпевненість і ризик тягне також час. Чим довший термін вкладення грошей, тим вище вартість капіталу, викликана ризиком часу, зокрема ризиком втрати капіталу із-за неплатоспроможності.

Розглянемо можливі джерела капіталу для підприємства X (таблиця 9.1).

Таблиця 9.1 - Джерела капіталу і їх вартість

Джерела капіталу |

Сума, грн. |

Вартість капіталу кожного джерела, % |

Відсоток кожного джерела |

Короткострокові позики |

2000 |

7 |

10 |

Довгострокова заборгованість |

4000 |

8 |

20 |

Привілейовані акції |

10000 |

10 |

5 |

Звичайні акції |

100000 |

13,5 |

50 |

Нерозподілений прибуток |

30000 |

13 |

15 |

Разом заборгованості і власний акціонерний капітал |

146000 |

|

100 |

Як бачимо, вартість капіталу росте з 7% для короткострокових банківських позик до 13,5% для звичайних акцій. Головна причина цього - чинник часу. Банківські позики - це, зазвичай, короткострокові позики, які виплачуються протягом року. Ризик невеликий, і витрати на позику нижчі, ніж у довгострокових позик. Далі йде довгострокова заборгованість, у якої трохи більш висока вартість капіталу, тому що борги мають бути сплачені в певний час (для облігацій), та ще тому, що у разі банкрутства спочатку розраховуються з власниками облігацій, а потім з власниками звичайних акцій. Власники звичайних акцій ризикують найбільше, тому що вкладають гроші на найбільш тривалий період - на увесь час існування підприємства, тому вони вимагають високу ставку доходу як компенсацію за цей додатковий ризик.

Зміни відповідних доль різних джерел фінансування або зміни відповідних значень вартості капіталу можуть підвищити або зменшити середньозважену вартість капіталу. Надлишкове фінансування за рахунок одного джерела може негативно вплинути на середню вартість капіталу. Особливо це відчутно тоді, коли підприємство має багато боргів. У такому разі фіксовані фінансові зобов'язання, які ростуть, можуть збільшити ризик неплатоспроможності, а це збільшує вартість капіталу за рахунок боргу і загальну вартість капіталу підприємства.